|

Главная |

Формула расчета коэффициента абсолютной ликвидности выглядит так:

|

из

5.00

|

,

,

где ДС – Денежные средства, КП – краткосрочные пассивы.

Коэффициент быстрой ликвидности – аналогичен коэффициенту текущей ликвидности, однако исчисляется по более узкому кругу текущих активов. Показывает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Удовлетворяет обычно соотношение 0,7 – 1,0. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется соотношение большее. Если в составе текущих активов значительную долю денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

Анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Рост коэффициента быстрой ликвидности, связанный в основном с ростом неоправданной дебиторской задолженности, не может характеризовать деятельность организации с положительной стороны.

Формула расчета коэффициента быстрой ликвидности выглядит так:

,

,

где ОА – Оборотные активы, З – запасы, КП – краткосрочные пассивы.

Таким образом, формула расчета этого показателя складывается так: Кбл = отношение готовой продукции и товаров для перепродажи, дебиторской задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), краткосрочных финансовых вложений и денежных средств к итогу четвертого раздела баланса за вычетом доходов будущих периодов и резервов предстоящих расходов и платежей.

Коэффициент текущей ликвидности (коэффициент покрытия долгов) - характеризует платежеспособность предприятия с учетом предстоящих поступлений от дебиторов. Он показывает, какую часть текущей задолженности предприятие может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Рост показателя в динамике рассматривается как положительная характеристика финансово-хозяйственной деятельности. Вместе с тем слишком большое его значение нежелательно, т.к. может свидетельствовать о неэффективном использовании ресурсов, выражающемся в замедлении оборачиваемости средств, вложенных в производственные запасы, неоправданном росте дебиторской задолженности, и т.п.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически).

Установленное в РФ нормативное значение коэффициента текущей ликвидности составляет 2. Однако, учитывая то, что для коэффициента нормативное значение фактически резко колеблется по отраслям и видам деятельности, реальные значения показателя хорошо работающих предприятий далеко не всегда соответствуют 2. И наоборот: значение коэффициента > или = 2 может и не означать устойчивости финансового положения.

Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция.

Формула расчета коэффициента текущей ликвидности выглядит так:

где ОбА - оборотные активы,КДО - краткосрочные долговые обязательства .

Коэффициент обеспеченности собственными средствами (Косс) – характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Относится к группе коэффициентов финансовой устойчивости предприятия.

Наличие у предприятия достаточного объема собственных оборотных средств (собственного оборотного капитала) является одним из главных условий его финансовой устойчивости. Отсутствие собственного оборотного капитала свидетельствует о том, что все оборотные средства предприятия и, возможно, часть внеоборотных активов (при отрицательном значении собственных оборотных средств) сформированы за счет заемных источников.

Минимально допустимое значение 0,1. С позиций оценки финансового состояния и платежеспособности минимальное значение Косс может быть компенсировано высокой оборачиваемостью и отсутствием сомнительной дебиторской задолженности.

Значение данного коэффициента менее 0,1 дает основание для признания структуры баланса неудовлетворительной, а организации – неплатежеспособной.

Формула расчета коэффициента обеспеченности собственными средствами :

Коэффициент обеспеченности собственными средствами определяется как отношение собственных оборотных средств к величине оборотных активов предприятия.

где Сок – собственные оборотные средства;

ОбА- оборотные активы.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности (6 месяцев).

Этот коэффициент рассчитывается, если структура баланса признается неудовлетворительной в результате расчета коэффициента текущей ликвидности или коэффициента обеспеченности собственными средствами.

Коэффициент восстановления (утраты) платежеспособности характеризует наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течение определенного периода.

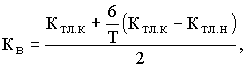

Формула расчета коэффициента восстановления платежеспособности:

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению.

Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения текущей ликвидности на конец отчетного периода и изменению значения этого коэффициента между концом и начало отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности (по общему правилу, принимается как 6 месяцев).

гдеКтл.к - фактическое значение (на конец отчетного периода) коэффициента текущей ликвидности;

Ктл.н - значение коэффициента текущей ликвидности на начало отчетного периода;

Т - отчетный период, мес.;

2 - нормативное значение коэффициента текущей ликвидности,

6 - нормативный период восстановления платежеспособности в месяцах.

Коэффициента восстановления платежеспособности, принимающий значения больше 1, рассчитанный на нормативный период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время не имеет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности (3 месяца). Формула расчета следующая:

где Ктл.к - фактическое значение (на конец отчетного периода) коэффициента текущей ликвидности,

Ктл.н - значение коэффициента текущей ликвидности на начало отчетного периода,

Т - отчетный период, мес.,

2 - нормативное значение коэффициента текущей ликвидности,

3 - нормативный период восстановления платежеспособности в месяцах.

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный за период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время может утратить платежеспособность.

При отсутствии оснований для признания структуры баланса предприятия неудовлетворительной с учетом конкретного значения коэффициента восстановления (утраты) платежеспособности, принимается одно из двух следующих решений:

при значении коэффициента восстановления (утраты) платежеспособности больше 1, решение о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным не может быть принято;

при значении коэффициента восстановления (утраты) платежеспособности меньше 1, решение о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным не принимается.

Маневренность собственного оборотного капитала характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств. По показателю маневренности капитала можно судить, какая часть функционирующего капитала представляет собой абсолютно ликвидные активы, т.е. может быть использована для любых целей. Общих нормативных значений не имеет. Для нормально функционирующего предприятия этот показатель может изменяться от нуля до единицы и устанавливается предприятием самостоятельно, например, в зависимости от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах. По некоторым оценкам, нормативным значением можно считать 0,2-0,6. Рост этого показателя в динамике при прочих равных условиях характеризует изменение финансового состояния с положительной стороны.

Формула расчета коэффициента маневренности собственных оборотных средств:

где ДС – денежные средства, КФВ - краткосрочные финансовые вложения, ФК - функционирующий (Собственный оборотный) капитал.

[8, 216 с]

|

из

5.00

|

Обсуждение в статье: Формула расчета коэффициента абсолютной ликвидности выглядит так: |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы