|

Главная |

Анализ кредитования физических лиц ОАО «Сбербанк РФ».

|

из

5.00

|

В 2009 году Сбербанк следовал приоритетам кредитной политики, определенным в 2008 году, когда под влиянием финансового кризиса был сформулирован более консервативный подход к оценке рисков, финансового состояния и перспектив деятельности заемщиков. Вместе с тем финансовая неопределенность и рост безработицы обусловили существенное снижение спроса на кредиты со стороны населения, особенно сильно проявившееся в I полугодии 2009 года. Объем выдачи кредитов сократился при одновременном росте объема досрочных погашений действующих кредитов, что привело к сокращению кредитного портфеля за полугодие на 6,3%.

Во второй половине 2009 года, в связи с наметившимися тенденциями по стабилизации экономической ситуации, банк начал планомерно отменять установленные в 2008 году «кризисные ограничения», в том числе было возобновлено кредитование в долларах США и евро, увеличены максимальные размеры кредитов и сроки кредитования, смягчены требования к обеспечению. Спрос на кредиты стал постепенно восстанавливаться, и темпы сокращения розничного портфеля замедлились — по итогам II полугодия 2009 года снижение составило только 0,3%. Всего за год розничный кредитный портфель Сбербанка сократился на 6,6% — до 1178 млрд. руб.

В 2009 году банк разработал и внедрил новые кредитные продукты: кредит «Ипотечный стандарт»; кредит на цели погашения (рефинансирования) жилищных кредитов, выданных иными кредитными организациями; кредит на приобретение объектов недвижимости с использованием индивидуальных сейфов.

На рис. 3.1. представлена динамика объема потребительского кредитования в 2009-2010 гг.

Рис. 3.1. Динамика объема потребительского кредитования в 2009-2010 гг., млрд. руб.

Следует отметить значительное возрастания объемов предоставленных потребительских кредитов - на 12,1% в 2010 году по сравнению с 2009 г.

Сбербанк России сохраняет позиции лидера на данном сегменте, занимая более 30% рынка розничного кредитования.

Высоким спросом пользовались жилищные кредиты, в том числе ипотечные и кредиты молодым семьям на улучшение жилищных условий. За год банком выдано более 300 тыс. жилищных кредитов на сумму 291 млрд. руб. В результате портфель жилищных кредитов увеличился в 1,7 раза и составил около 500млрд. руб. При этом жилищные кредиты обеспечили две трети прироста всего портфеля розничных кредитов.

Банк продолжил кредитование частных клиентов по индивидуальным программам в рамках соглашений с администрациями субъектов Федерации и местных органов власти и с компаниями — корпоративными клиентами банка. Большинство программ ориентировано на улучшение жилищных условий молодых семей, работников бюджетной сферы, жителей села и предусматривает снятие с заемщиков нагрузки по уплате процентов по кредиту за счет субсидий бюджетов исполнительных органов власти либо предприятий-работодателей. За год количество программ увеличилось с 242 до 316, по ним было выдано 21 тыс. кредитов более чем на 24 млрд. руб. [14]

Высокими темпами банк развивал автокредитование. Но только до 2009 года — за 2008 год предоставлено более 200 тыс. кредитов на приобретение автомобилей на сумму 89 млрд. руб., что обеспечило банку лидерство в данном сегменте рынка. Успех во многом обеспечен развитием и укреплением партнерских отношений с компаниями — участниками автомобильного рынка. Портфель автокредитов по итогам года увеличился почти вдвое и превысил 100 млрд. руб. что касается 2009 г. и 2010 г.,то объемы автокредитования значительно снизились.

Кредиты на неотложные нужды пока остаются самым массовым продуктом банка — на них приходится более 46% совокупного кредитного портфеля. Тем не менее, их доля продолжает снижаться в результате развития банком целевых кредитных продуктов.

Структура кредитного портфеля физических лиц в разрезе кредитных продуктов ОАО «Сбербанк РФ» в 2009-2010 гг. представлена на рис. 3.2.

Рис. 3.2. Структура портфеля кредитов физическим лицам, млрд. руб.

Как видим, наибольшую часть в структуре портфеля занимают потребительские и прочие ссуды как в 2009 г., так и в 2010 г. – 48%. Что касается жилищного кредитование, то в 2009 году его часть составляла 44%, а в 2010г. возросла к 46%. Наименьшую долю занимает автокредитование – 8% в 2009 г. и 6 % в 2010 г.

Как уже было отмечено, рост портфеля кредитов физическим лицам за 2010 год составил 142 млрд. руб. или 12,1%.

Далее на рис. 3.3. представлена структура потребительских кредитов по валютам.

Рис. 3.3. Структура потребительского кредитного портфеля по валютам.

Как видим с рис. 3.3., основная часть потребительских кредитов выдается в рублях, хотя и следует отметить тенденцию к снижению с 82,7% от общей суммы предоставленных кредитов за данными 2009 г. к 78,7% в 2010 г. При этом возросли объемы предоставленных кредитов в долл. США - с 14,3% от общей суммы предоставленных кредитов за данными 2009 г. к 17,4% в 2010 г.

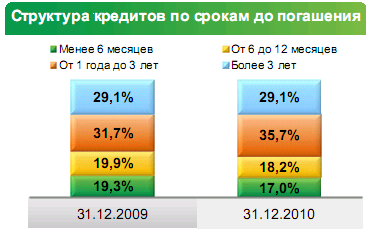

Далее рассмотрим структуру потребительских кредитов по срокам до погашения – рис. 3.4.

Рис. 3.4. Структура потребительского кредитного портфеля по срокам до погашения.

Как видим с рис. 3.4., в основном кредиты физическим лицам выдаются на среднесрочную перспективу, то есть на период от 1 года до 3 лет, при этом наблюдается позитивная тенденция к возрастанию доли именно этой группы кредитов с 31,7% в 2009 году к 35,7% в 2010 году. Спросом пользуются кредиты сроком больше 3 лет (жилищное кредитование). Их доля в 2009-2010 гг. осталась неизменной – 29,1%.

Наименьше выдается кредитов строком менее 6 месяцев – 19,3% в 2009 г. и 17% в 2010 г., и кредитов строком от 6 до 12 месяцев - 19,9% в 2009 г. и 18,2% в 2010 г.

Следует отметить, что Сбербанком велась активная работа по реструктуризации и рефинансированию кредитов заемщикам, испытывающим финансовые затруднения. Совместно с Агентством по реструктуризации ипотечных жилищных кредитов реализовывались программы по предоставлению «стабилизационных» кредитов.

В рамках собственных программ банка для сокращения долговой нагрузки заемщикам предоставлялась отсрочка в погашении основного долга и возможность увеличения срока кредита. Действовала программа, позволяющая конвертировать остаток срочной ссудной задолженности из иностранной валюты в рубли.

В сентябре 2009 года Сбербанк запустил проект «Кредитное страхование», в рамках которого была отработана технология добровольного страхования жизни и здоровья заемщиков и страхования залогового имущества. При этом оформление в банке страхового полиса по имуществу, являющемуся предметом залога, либо подключение к программе страхования жизни и здоровья является добровольным. Вместе с тем банк не ограничивает клиента в выборе страховой компании.

На 2010 год был запланирован пилотный проект по добровольному страхованию заемщиков банка от риска потери дохода.[15]

В декабре 2009 года был запущен проект по продаже полисов накопительного и рискового страхования жизни VIP-клиентам банка. В 2010 году планируется расширить перечень страховых продуктов, предлагаемых данной категории клиентов: медицинское страхование, инвестиционное страхование.

В отчетном году Сбербанк приступил к реализации проекта «Обслуживание состоятельных клиентов». В октябре 2009 года в г. Москве и г. Перми было открыто три офиса нового формата обслуживания, начата эмиссия карт MasterCard Platinum, VISA Platinum и VISA Infinite. К 2014 году банк планирует открыть более 30 отдельных VIP-офисов и 300 VIP-зон в составе подразделений.

В 2010 году банк осуществил значительную либерализацию условий кредитования для ряда клиентских сегментов. К их числу относятся клиенты, получающие заработную плату на карту или имеющие вклад, открытый в банке, работники предприятий и организаций, обслуживающихся в банке. [16]

Дополнительные возможности при получении новых кредитов получат клиенты с хорошей кредитной историей. На 2010 год запланировано внедрение новой, ориентированной на клиента, продуктовой линейки с унифицированными и упрощенными ключевыми условиями по кредитам.

В отношении физических лиц ОАО «Сбербанк РФ» в 2011 г. будет следовать следующим приоритетам:

- повышать доступность кредитов, предлагая различные способы их погашения — равными ежемесячными (аннуитетными) или дифференцированными платежами, с обязательным разъяснением клиентам всех возможностей и ограничений того или иного вида платежей;

- сохранять всю линейку розничных кредитных продуктов и будем продолжать оптимизировать ее, учитывая необходимость сохранения качества кредитного портфеля;

- обеспечивать повышение финансовой грамотности населения, консультации и разъяснения по всем продуктам и услугам Банка;

- усиливать работу по сохранению и повышению качества кредитного портфеля.

|

из

5.00

|

Обсуждение в статье: Анализ кредитования физических лиц ОАО «Сбербанк РФ». |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы