|

Главная |

Недостаточность формирования ресурсной базы.

|

из

5.00

|

При привлечении денежных средств право выбора остается за клиентом, а банк вынужден вести нередко жесткую конкуренцию за вкладчика, потерять которого довольно легко. Ограниченность ресурсов, связанная с развитием банковской конкуренции, ведет к тесной привязке к определенным клиентам. Если круг этих клиентов узок, то зависимость от них банка очень высока. В части пассивных операций выбор банка обычно ограничен определенной группой клиентуры, к которой он привязан намного сильнее, чем к заемщикам. Поэтому конкурентная борьба межу банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Вследствие этого в сложившейся ситуации для решения проблемы формирования ресурсной базы банка необходимо усилить работу по расширению круга вкладчиков. Поэтому банку необходимо разработать грамотную депозитную политику, в основу которой ставится привлечение денежных ресурсов из других источников и поддержание сбалансированности пассивов с активами по срокам, объемам и процентным ставкам.

Этого можно достичь с помощью расширения перечня вкладов. Так, можно предположить, что для клиентов будут выгодны целевые вклады, выплата которых будет приурочена к периоду отпусков, дням рождений, или другим личным и государственным праздникам. Сроки этих вкладов короче сроков, чем по обычным вкладам, а процент устанавливается выше.

Примером целевого вклада могут стать так называемые «новогодние вклады», «рождественские вклады», т.е. в течение года банк принимает небольшие вклады на празднование Нового года и Рождества, а в конце года банк выдает деньги вкладчикам, желающие же могут продолжать накопление денег доследующего нового года.

Например, предлагается принципиально новый вид вклада «Свадебный». Цель данного вклада – привлечение новых вкладчиков и стимулирование долгосрочного хранения средств.

Его условия:

- открытие вклада до регистрации брака совершеннолетнему лицу при предъявлении паспорта или вида на жительство;

1 валюта по вкладу – российские рубли;

2 минимальная сумма вклада – не ограничена;

- срок привлечение средств: максимальный – до 3 лет, минимальный – день предъявления документа о регистрации брака;

2 процентная ставка – фиксированная, 12% годовых, капитализация дохода, проценты присоединяются к остатку по вкладу;

3 возможность пополнять вклад на протяжении всего срока хранения;

4 расходные операции по вкладу не производятся;

5 возможность открывать вклад на имя другого лица;

6 права по вкладу переходят к лицу, на имя которого открыт вклад, с момента первого обращения данного лица в банк по вопросам, связанным с данным вкладом;

7 при хранении средств на вкладе более 2 лет при закрытии вклада и при предъявлении свидетельства о регистрации брака выдается подарок от банка – кредитная пластиковая карточка на окончательную сумму вклада с одновременным оформлением кредитного договора и процентной ставкой, действующей на момент оформления по краткосрочным кредитам на потребительские нужды и минус один процентный пункт.

Главное отличие данного вида вклада от существующих в банке – возможность получения клиентом кредита на потребительские нужды по выгодной процентной ставке. Поэтому, если сравнить его с похожими вкладами, то вклад «Свадебный» направлен на накопление средств и по нему предусмотрена возможность пополнения вклада. Поэтому вкладчиков скорее привлечет данный вид.

Вклад «Новогодний». Цель вклада – стимулирование накопления средств. Его условия:

- открытие вклада совершеннолетнему лицу при предъявлении паспорта или вида на жительство;

- валюта по вкладу – российские рубли;

- минимальная сумма вклада – 50 тыс.рублей;

- срок привлечение средств: до 1 года;

- процентная ставка – фиксированная, 11,5% годовых;

- возможность пополнять вклад на протяжении всего срока хранения до наступления нового года и после наступления нового года, за исключением 30 календарных дней, оставшихся до наступления нового года;

- расходные операции по вкладу до закрытия вклада производятся в размере не более 70% от суммы вклада без пересчета процентов. Расходные операции не совершаются в период 30 календарных дней, оставшихся до наступления нового года. При совершении расходных операций в указанный срок, проценты по вкладу пересчитываются по ставке до востребования;

- при невостребовании вклада (остатка по вкладу) проводится автоматическая пролонгация вклада или части вклада на новый срок на прежних условиях по прежней процентной ставке, независимо от уровня ставки рефинансирования НБ;

- сумма начисленных процентов зачисляется на отдельный счет и может быть выплачена в любой день до окончания вклада или в день закрытия вклада. На начисленные проценты начисляется процентная ставка по вкладам до востребования;

- при хранении средств на вкладе больше 11 месяцев без осуществления расходных операций, за исключением снятия процентов, на остаток по вкладу начисляется дополнительный доход в размере 0,5% годовых.

Преимущества данного вклада для вкладчиков:

- фиксированная процентная ставка;

- возможность пополнения вклада;

- возможность совершения расходных операций в крупном размере без перерасчета процентов;

- автоматическая пролонгация вклада;

- выплата процентов;

- дополнительный доход при несовершении расходных операций.

Преимущества для банка:

- привлечение новых клиентов;

- возможность открытия вклада до востребования на начисленные проценты;

- увеличение ресурсной базы.

Главное отличие данного вида вклада от существующих в банке – возможность вкладчиком совершать расходные операции в крупном размере. С этой точки зрения данный вклад предназначен для клиентов, которые рассчитывают не только накапливать деньги, но предпочитают пользоваться средствами на вкладе по своему усмотрению. Поэтому данные категории вкладчиков предпочтут данный вид вклада, чем например «Мобильный», который предусматривает расходные операции в размере всего 30% от остатка вклада.

Еще один вариант вклада - вклад «Ко дню рождения». Цель данного вклада – привлечение новых клиентов и увеличение ресурсной базы банка.

Условия по вкладу:

- открытие вклада любому лицу при предъявлении паспорта или вида на жительство или свидетельства о рождении, если вклад открывается на имя несовершеннолетнего;

- возможность открывать вклад на имя другого лица;

- валюта по вкладу – российские рубли;

- минимальная сумма вклада – 25 тыс.рублей;

- срок привлечение средств: от 6 месяцев до дня наступления Дня рождения вкладчика или лица, на имя которого открыт вклад при предъявлении паспорта или вида на жительство или свидетельства о рождении, если вклад открыт на имя несовершеннолетнего;

- процентная ставка – плавающая, ставка рефинансирования плюс 3 процентных пункта, капитализация процентов;

- возможность пополнять вклад на протяжении всего срока хранения;

- права по вкладу переходят к лицу, на имя которого открыт вклад, с момента первого обращения данного лица в банк по вопросам, связанным с данным вкладом;

- расходные операции по вкладу не производятся;

- начисленные проценты присоединяются к остатку по вкладу;

- при невостребовании вклада проводится автоматическая пролонгация вклада на новый срок на прежних условиях по процентной ставке, предусмотренной в договоре.

Преимущества данного вклада для вкладчиков:

- возможность пополнения вклада;

- автоматическая пролонгация вклада;

- выплата процентов;

- возможность открывать вклад на имя несовершеннолетнего.

Преимущества для банка:

- привлечение новых клиентов;

- накопление ресурсной базы.

Главное отличие данного вклада от привлекаемых банком – невысокая сумма вклада и выгодная процентная ставка. Для вкладчиков, которые не стремятся хранить деньги в банках длительное время, данный вид вклада является выгодным.

Сравним процентные расходы по предложенным вкладам при условии одинакового срока хранения и одинаковой суммы остатка по вкладу.

«Свадебный». Остаток по вкладу – 500 000 рублей;

Процентная ставка – 12% годовых;

Срок нахождения средств во вкладе – 2 месяца.

Период начисления процентов – 30 дней, количество дней в году - 360 дней.

По условиям вклада начисленные проценты присоединяются к остатку по вкладу и на начисленные проценты начисляются проценты (капитализация).

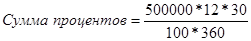

Расчет процентов за 1-й месяц:

=5000 рублей

=5000 рублей

Расчет за 2-й месяц:

=5050 рублей

=5050 рублей

Общая сумма по вкладу составит:

500000+5000+5050=510050 рублей

Процентные расходы составят:

5000+5050 = 10050 рублей

«Новогодний». Остаток по вкладу – 500 000 рублей;

Процентная ставка – 11,5% годовых;

Срок нахождения средств во вкладе – 2 месяца.

Период начисления процентов – 30 дней, количество дней в году - 360 дней.

По условиям вклада начисленные проценты зачисляются на отдельный счет и на проценты начисляется процентная ставка до востребования.

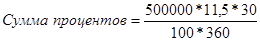

Расчет процентов за 1-й месяц:

=4792 рублей

=4792 рублей

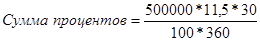

Расчет за 2-й месяц:

=4792 рублей

=4792 рублей

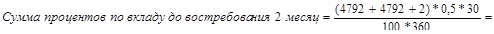

2 руб.

2 руб.

4 руб.

4 руб.

Общая сумма по вкладу составит: 500000 рублей

Процентные расходы составят:

4792+4792+2+4 = 9590 рублей

Доходы банка от вклада «Свадебный» составят приблизительно:

Расчет

1 вклад 500 000 рублей – 100 вкладов 50 000 000 т.р

Процентные расходы составят:

На 1 вклад 9590 рублей – 100 вкладов 959 000 т.р

Общая сумма вклада находится в обороте у банка под 20% годовых, что за два месяца принесет доход:

50 000 000 т.р. + 3,3 % (20% делим на 12 месяцев и умножаем на 2 месяца)

Получаем 50 000 000 т.р + 1 650 000 рублей.

Из этих денег делаем выплаты по вкладу которые составят на 100 человек 50 959 000 т.р и в остатке у банка останется 691 000 т.р (приблизительно =1% от общей суммы вкладов (доход за 2 месяца по вкладу), что составляет прирост примерно на 1,4 %.

«Ко дню рождения». Остаток по вкладу – 500 000 рублей;

Процентная ставка – 13% годовых;

Срок нахождения средств во вкладе – 2 месяца.

Период начисления процентов – 30 дней, количество дней в году - 360 дней.

По условиям вклада начисленные проценты присоединяются к остатку по вкладу и проценты на них не начисляются.

Расчет процентов за 1-й месяц:

=5417 рублей

=5417 рублей

Расчет за 2-й месяц:

=5417 рублей

=5417 рублей

Общая сумма по вкладу составит:

500000 + 5417+5417 = 510834 рублей

Процентные расходы составят:

5417+5417 = 10834 рублей

Таким образом, при сравнении процентных расходов по приведенным вкладам можно сделать вывод, что для вкладчика наибольшие проценты составят по вкладу «Ко дню рождения», поскольку данный вклад предусматривает самую высокую процентную ставку.

*Для клиентов с разным уровнем дохода банк мог бы предложить принципиально новые финансовые услуги, например, соединение традиционного депозитного вклада с целым набором небанковских услуг – страховых, туристических или по приобретению потребительских товаров со скидкой. Это даст возможность разным категориям клиентов максимально эффективно распределить свой капитал.

Поскольку страхование депозитов в настоящее время является актуальным вопросом, то с целью поддержания устойчивого положения и динамичного развития на рынке депозитных услуг в банке целесообразно создать такую систему страхования депозитов. Причем для этого существует нормативная и законодательная основа. Однако в банке такая система не развита. Причиной такого положения является обязательное условие в оплате страховых платежей за счет вкладчика и недоверие населения к страховым организациям. В целях привлечения новых клиентов можно банку предложить разделить расходы по страхованию депозитов вместе с вкладчиком. Это можно предусмотреть, к примеру, только для постоянных вкладчиков. Не смотря на то, что данные расходы непосредственно относятся на затраты банка и снижают его прибыль, это даст возможность заинтересовать клиентов и убедить в надежности банка.

Таким образом, данная система даст банку дополнительный приток временно свободных средств населения во вклады, поскольку вкладчик будет уверен, что его вклад останется защищенным в кризисных ситуациях. Прогнозируемый приток новых средств соответственно позволит банку расширить свою базу для кредитования реального сектора экономики и предоставит клиентам возможность мобильно распоряжаться своими средствами.

Прогнозируемый приток денежных средств вкладу ко «Дню рождения» на 100 человек может составить дополнительный приток денежных средств в размере 50 000 000 руб., из которых процентные расходы составят 1 083 400 руб. Что позволит банку в период вклада (2 месяца), обернуть данные денежные средства под определенный процент (возьмем, к примеру 20 % годовых), это позволит банку увеличить приток денежных средств за 2 месяца на 3,3% (1 083 400 уйдет на оплату процентов по вкладу). Прибыль банка по вкладу ко дню рождения за 2 месяца составит около 3,3%.Что составляет примерно 1 639 166 р

Расчет

1 вклад 500 000 рублей – 100 вкладов 50 000 000 т.р

Процентные расходы составят:

На 1 вклад 10834 рублей – 100 вкладов 1 083400 т.р

Общая сумма вклада находится в обороте у банка под 20% годовых, что за два месяца принесет доход:

50 000 000 т.р. + 3,3 % (20% делим на 12 месяцев и умножаем 2 )

Получаем 50 000 000 т.р + 1 650 000 рублей.

Из этих денег делаем выплаты по вкладу которые составят на 100 человек 50 010 834 т.р. и в остатке у банка останется 1 639 166 р что составляет прирост примерно на 3,3%.

В целях снижения риска ликвидности банка возникает необходимость по принятию защитных мер при внезапном непредвиденном и досрочном изъятии срочных вкладов населением. Только в случае защиты от досрочного изъятия банк в полной мере сможет использовать депозиты населения для расширения кредитного рыка.

Следовательно, необходимо определить оптимальный объем периода хранения срочных вкладов. При этом банку следует обратить внимание на то, что сроки депозитов должны ненамного отличаться от сроков оборачиваемости кредитов, на выдачу которых могут быть направлены срочные депозиты. В то же время при осуществлении кредитных операций банк не разграничивает свои средства в том, какие именно ресурсы направляются на кредиты: срочные ли депозиты или ресурсы приобретенные, например, на бирже или в других банках. Поэтому депозитная политика должна предусматривать примерно похожие сроки размещения и привлечения средств, что в принципе в настоящее время и происходит. Исключение составляют долгосрочное привлечение средств во вклады – вклады на длительные сроки. Причиной такого состояния депозитного рынка является относительно высокий уровень инфляции в стране, недостаточная устойчивость экономики страны и соответственно невысокий уровень обеспечения национальной денежной единицы произведенным валовым внутренним продуктом и золотым запасом. Решение проблемы в данной области могут дать только глобальные изменения в стране к качественному улучшению состояния экономики.

В целом ситуация с привлечением средств населения у небольших банков остается не слишком оптимистичной, что в первую очередь связано с жесткой конкуренцией со стороны системообразующих банков, способных предложить населению более выгодные условия по вкладам и по процентным ставкам.

К тому же на рынке депозитов последние несколько лет была заметна следующая тенденция - банки путем повышения величины минимальной суммы вклада отсеивают мелких вкладчиков, доходы от работы с которыми зачастую не покрывают даже операционных расходов. Однако в Банке Москвы в этом направлении сделаны большие шаги вперед, поскольку уже существуют вклады с возможностью внесения любой суммы вклада. Несмотря на то, что банк также на некоторые виды вкладов вводит ограничения по минимальной сумме вклада, не стоит сомневаться в том, что эти вклады найдут своего клиента.

Таким образом, это расширяет возможности клиентов в сфере управления своими финансовыми потоками по вкладу.

Кроме того, банку можно предложить расширить возможности использования банковских пластиковых карт и банкоматов и инфокиосков. Так, например, предлагается качественно новая услуга - зачисление денежных средств с пластиковой карточки на депозитный счет при наличии номера этого счета и списание денежных средств на карт-счет.

Данная операция позволит вкладчикам без обращения непосредственно в банк самостоятельно зачислять с пластиковой карточки денежные средства на вкладной счет, открытый ранее и при наличии номер этого счета. И кроме того, при необходимости вкладчик может также самостоятельно перевести денежные средства со вклада на карт-счет. Банкомат (инфокиоск) выдаст чек на проведение банковской операции. При этом все условия по вкладу сохраняются. Если предусмотрено ограничение в сумме по расходованию средств или запрет расходования средств, то банкомат (инфокиоск) должен отказать в проведении операции фразой «недопустимая операция». В этом случае банкомат (инфокиоск) может предложить операцию закрытия вклада и условия при закрытии должны быть соблюдены полностью. Например, если вклад закрыт досрочно и при этом предусмотрены пониженные проценты, то при автоматическом закрытии вклада должен производится перерасчет процентов по пониженной ставке. Для реализации данного предложения программистам центрального аппарата банка необходимо составить новый алгоритм программы по операциям с пластиковыми карточками и данную системную программу по сети установить на все аппараты обслуживания населения.

Кроме того, отдельные банки предлагают открытие вкладного счета с одновременным оформлением пластиковой карточки. Для получения непосредственно пластиковой карточки необходимо обратиться в само отделение банка. При этом в отделении связи с вкладчиком одновременно заключается два договора: депозитный и договор карт-счета. Таким образом, вкладчик имеет возможность самостоятельно через банкомат пополнять свой депозит и снимать денежные средства со своего счета с сохранением всех условий по договору.

Такая услуга кажется целесообразной и выгодной не только для банка, но и для вкладчика. При этом банку не обязательно обращаться в отделение связи для совершения данных операций. Это можно сделать у себя на месте. При этом необходимо принять во внимание, что сроки изготовления и доставки до банка пластиковых карточек (изготавливаются эмиссионным центром банка централизованно) в настоящее время еще исчисляются не только днями, но и неделями. Поэтому в данном случае можно предусмотреть в договоре выдачу пластиковой карточки в течение 10 дней с момента оформления вклада.

В настоящее время уже достаточно развита сеть банкоматов, однако часто наблюдается нестабильность в их работе. К примеру, зачастую в баноматах отсутствуют деньги, и владельцы пластиковых карт вынуждены либо обратиться в отделение банка, либо идти к другому банкомату. Кроме того, достаточно часто возникают ситуации, когда банкомат «зависает» и не производит операции. Нередко можно наблюдать большие очереди перед банкоматами. Причиной такого положения является нетолько нехватка наличных денежных средств в банке, но и перебои в работе доставки денег или наплыв держателей пластиковых карт в выходные дни, когда происходит массовое снятие денежных средств со счетов. При этом доставку денег в банкоматы осуществляет служба инкассации, но банки часто экономят средства на содержание этой службы, работников инкассации зачастую не хватает, однако банк не всегда пополняет кадры этой службы. И такое положение зачастую раздражает вкладчиков. В этой связи предлагается усовершенствовать программное обеспечение для банкоматов и наладить систему доставки денежных средств в банкоматы. При этом не стоит экономить денежные средства на репутации банка и обслуживании клиентов, поскольку в дальнейшем такая экономия выражается в негативном отношении держателей пластиковых карт к системе обслуживания банка и к самому банку. А это, в свою очередь, также является сдерживающим фактором для привлечения новых клиентов в банк.

Продолжая тему расчетов пластиковыми карточками, можно предложить банку разработать систему возможности расчетов в торговой сети и оплате услуг посредством дебетовых пластиковых карточек, выданных на сумму депозита. Это позволит рассчитываться за товары и услуги не только держателям зарплатных пластиковых карточек, но и владельцам вкладных счетов.

* Также предлагается банку ввести услугу перевода денежных средств с одного вида вклада на другой посредством зарплатной пластиковой карточки, при условии, что известен номер вкладных счетов. При этом сами договора должны быть заключены непосредственно в отделении банка.

Кроме того, в настоящее время многие активные вкладчики, пользуясь информацией о вкладах в других банках и надеясь на более благоприятные условия, принимают решения об изъятии средств со вклада и открывают вклад в другом банке на других условиях. Поскольку между системообразующими банками существует взаимосвязь в наличии возможности снятия денежных средств посредством пластиковых карточек, эмитированных другим банком, то также предлагается создать такую возможность перевода средств с одного вкладного счета одного банка в другой банк посредством пластиковой карточки.

В настоящее время держатели зарплатных пластиковых карточек при регулярном поступлении денежных средств на карточку имеют право пользоваться овердрафтом на сумму оговоренном с банком, но не больше суммы, поступающей в среднем в месяц на карточку. Это условие предусматривается договором карт-счета. При этом денежные средства можно использовать только один раз и в дальнейшем предусматривается оплата процентов за пользование овердрафтом и погашение всей суммы задолженности по кредиту. Некоторые клиенты предпочитают годами пользоваться овердрафтом и платить проценты, но не погашать сумму кредита. Такое положение объясняется тем, что списание овердрафта производится в полной сумме сразу и по желанию вкладчика. Возможность частичного погашения овердрафта пока не предусмотрена. Это не сильно влияет на владельцев небольшой суммы овердрафта, но тем, кто заключил договор на крупную сумму (к примеру, 1 млн.руб. и более) погасить сразу такую сумму представляется сложным. Поэтому предлагается ввести систему плавного погашения овердрафта по желанию вкладчика. При этом при обращении в банк к договору карт-счета должно быть заключено дополнительное соглашение, которое будет предусматривать периодичность и суммы списания денежных средств с карточки - например, начиная с третьего месяца пользования овердрафтом списывать с карт-счета в погашение овердрафта сумму в размере 50,0 тысяч рублей. Это мера будет способствовать снижению задолженности по овердрафту держателей пластиковых карт и улучшению ликвидности банка. Данная услуга поможет банку и клиенту обеспечить сохранность финансового оборота на паритетных началах, а также конфиденциальность денежных потоков и возможность для самого клиента отслеживать полную картину операций через интернет посредством различных мобильных технологий практически из любого его месторасположения.

В настоящее время депозитный договор может иметь только письменную форму. При этом в век высоких технологий уже достаточно много возможностей приобретения товаров и услуг через Интернет. В этой связи предлагается разработать систему возможности открытия вкладных счетов без посредника – работника банка. При этом можно использовать индивидуальный цифровой ключ в качестве подписи вкладчика, который будет известен только ему и который выбирается хаотично программой открытия вкладов. Вкладчик выбирает самостоятельно на сайте вид вклада, вносит сведения по вкладу, денежные средства списываются с зарплатной пластиковой карточки и зачисляются на вкладной счет. После того, как данные прошли обработку в банковской сети, специалист банка составляет договор, как необходимое обязательное условие сделки, с подлинной подписью банковского работника, и данный договор пересылается экспресс-доставкой по России в место, указанное вкладчиком и передается ему при предъявлении ключа цифровой подписи.

Продолжая данную тему, по такой же схеме можно переводить денежные средства с одного вклада в другой вклад через Интернет. При этом для совершения операции программа всегда должна запрашивать индивидуальный пароль и ключ с цифровой подписью.

Разработка системы обслуживания вкладчиков без посредника работника банка будет способствовать минимизации расходов на обслуживание населения и сокращению затрат времени на обслуживание, на возможность перевести освободившуюся численность работников на те участки работы, где это более необходимо. Эта система поможет сократить операционные расходы банка и будет способствовать увеличению прибыли.

Предлагается использовать розыгрыши лотереи. К примеру, при нахождении денежных средств в размере свыше 2,0 млн.руб. более 1 года при окончании срока вклада предлагать переоформить вклад на новый срок и при этом участвовать в розыгрыше лотереи. При условии выигрыша, вкладчик имеет право на процентную ставку по вкладу на 1% выше ставки, предусмотренной по договору, на весь срок оформления депозита.

Предлагается для постоянных вкладчиков установить по окончании срока вклада поощрительный приз в виде возможности получения кредита на потребительские нужды по процентной ставке, установленной ниже, чем предусмотрено по данным кредитам. Установить, что постоянными вкладчиками признаются физические лица, у которых денежные средства хранятся в данном банке 3 и более лет, при этом сумма вклада должна быть не ниже 5,0 млн.рублей. Если вкладов несколько, то общая сумма денежных средств суммируется, при этом срок хранения денежных средств на каждом вкладе также должен превышать более 3-х лет, в том числе с учетом переоформления этих средств на другой вид вклада. Данные условия необходимо также предусмотреть в депозитной политике банка. Такая мера также будет способствовать привлечению новых вкладчиков, при этом движущим и побудительным фактором для длительного размещения средств и их накопления будет именно возможность получения кредита. Что благоприятно отразится на формировании положительного имиджа банка.

Предлагается предусмотреть возможность погашения кредитов посредством списания денежных средств с вкладного счета. Такое условия необходимо предусмотреть в кредитном договоре в разделе «способы погашения кредита» и в депозитном договоре в разделе «расходные операции по вкладу», если такие операции предусмотрены условиями вклада. При обращении вкладчика в банк для погашения кредита производится операция погашения кредита с одновременной операцией списания денежных средств с вкладного счета. При этом учетной и депозитной политикой банка необходимо предусмотреть увязку сроков погашения кредитов со сроками проведения расходных операций по вкладам, по которым такие операции предусмотрены.

По мере роста доходов граждан, стабилизации общеэкономической ситуации, возврата доверия к финансовой системе банки сталкиваются с большой конкуренцией на рынке банковских услуг. При этом помимо надежности банка и привлекательности ставок на первый план начинают выходить качество обслуживания и этика поведения персонала. В настоящее время банки становятся центром концентрации грамотных и квалифицированных специалистов, и этика общения специалистов клиентами находится на высоком уровне.

В Банке Москвы существует документ об этике поведения работников - «Кодекс чести банковского работника», но в большинстве случаев специалисты не ознакомлены с ним и не умеют использовать советы кодекса на практике. В связи с этим в целях недопущения конфликтных и нестандартных ситуаций с клиентами необходимо усилить контроль за соблюдением этики поведения работников и проводить семинары со специалистами в этом направлении.

Предложения по совершенствованию депозитных операций с физическими лицами представлены в таблице 3.1.

Таблица 3.1 – Предложения по совершенствованию депозитных операций с физическими лицами

| № п/п | Предложение | Результат реализации предложения |

| 1 | Ввести новые виды вкладов: «Свадебный», «Новогодний», «Ко дню рождения» | Привлечение новых потенциальных вкладчиков |

| 2 | Создать систему страхования вкладов при участие банка в страховых платежах | Привлечение новых клиентов |

| 3 | Увязать сроки оборачиваемости кредитов со сроками привлечения денежных средств | Снижение риска ликвидности банка при внезапном изъятии денежных средств |

| 4 | Зачисление денежных средств с пластиковой карточки на депозитный счет при наличии номера этого счета и списание денежных средств на карт-счет | Возможность для клиента без обращения в банк самостоятельно перечислять денежные средства на вклад и обратно на карточку |

| 5 | Открывать вкладные счета с одновременным оформлением пластиковой карточки | Возможность самостоятельно пополнять вкладной счет через банкомат |

| 6 | Наладить доставку денежных средств в банкоматы и усовершенствовать программное обеспечение для банкоматов | Укрепление репутации банка |

| 7 | Разработать систему расчетов в торговой сети посредством дебетовых пластиковых карточек | Возможность для клиентов рассчитываться за товары посредством пластиковых карт, сокращение наличного оборота |

| 8 | Ввести услугу перевода денежных средств через пластиковые карточки внутри вкладных счетов одного банка и внутри вкладных счетов между банками | Возможность для клиентов распоряжаться своими денежными средствами без участия работника банка |

| 9 | Ввести систему плавного погашения овердрафта | Снижение задолженности по овердрафту держателей пластиковых карт и улучшение ликвидности банка |

| 10 | Предусмотреть систему открытия вкладных счетов без посредника – работника банка через Интернет и перевод денежных средств через Интернет внутри вкладных счетов | Снижение операционных расходов для банка, возможность для клиента самостоятельно без посредника банка распоряжаться денежными средствами |

| 11 | Использовать розыгрыши лотерей | Привлечение новых вкладчиков |

| 12 | Предусмотреть поощрительный приз для постоянных вкладчиков в виде возможности получения кредита по пониженной процентной ставке | Привлечение новых вкладчиков |

| 13 | Предусмотреть возможность погашения кредитов посредством списания денежных средств с вкладного счета | Снижение задолженности по кредитам и расширение способов погашения кредита |

| 14 | Усилить контроль за соблюдением этики поведения банковских специалистов и проводить семинары по вопросам этики | Укрепление репутации банка, недопущение конфликтных ситуаций |

Примечание: Источник: Собственная разработка

Исходя из всего вышесказанного, в том числе приведенных данных в таблице, можно сделать следующие выводы. Данные рекомендации позволят ОАО АКБ «Банк Москвы» выйти на новый, приближенный к европейской (разноуровневой) банковской модели, уровень коммерческого развития. И оптимизировать взаимосотрудничество между банком и клиентами, а также способствовать стабилизации общей экономической ситуации, концентрации грамотных и квалифицированных специалистов, повышению уровня обслуживания клиентов и деловой этики персонала.

|

из

5.00

|

Обсуждение в статье: Недостаточность формирования ресурсной базы. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы