|

Главная |

Методика анализа финансовых результатов деятельности организации

|

из

5.00

|

Предварительный анализ финансовых результатов включает в себя агрегированный анализ отчета о прибылях и убытках предприятия (форма №2) за исследуемый период, в котором будет отражена динамика основных показателей, что позволит сделать наиболее общие выводы о тенденции в деятельности предприятия. Расчеты можно свести в таблицу ( таблица 1).

Таблица 1

Анализ динамики и состава прибыли

| Показатель | Базовый период | Отчетный период | Темп роста прибыли, % | ||

| Сумма, тыс. руб. | Доля, % | Сумма, тыс. руб. | Доля, % | ||

После чего следует основательно изучить факторы изменения каждого рассмотренного показателя.

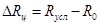

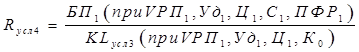

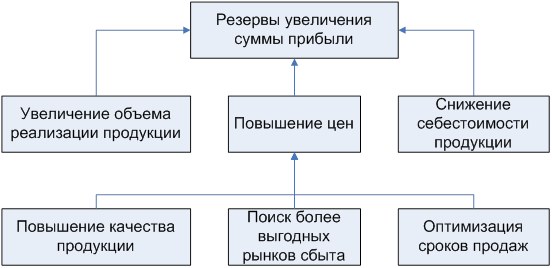

Основную часть прибыли предприятия получают от реализации продукции и услуг. В процессе анализа изучаются динамика, выполнение плана прибыли от реализации продукции и определяются факторы изменения ее суммы (рис. 2).

Рис. 2. Структурно-логическая факторная модель прибыли от реализации продукции и услуг

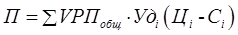

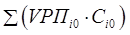

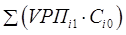

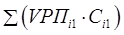

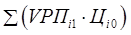

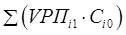

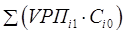

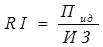

Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности: объема реализации продукции (VРП); ее структуры (Удi); себестоимости (Сi) и уровня среднереализационных цен (Цi):

(1)

(1)

Объем реализации продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли.

Структура реализованной продукции может также оказывать и положительное, и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет. Напротив, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции обратно пропорциональна прибыли: снижение себестоимости приводит к соответствующему росту суммы прибыли, и наоборот.

Изменение уровня среднереализационных цен прямо пропорционально прибыли: при увеличении уровня цен сумма прибыли возрастает, и наоборот.

Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепной подстановки, используя данные, приведенные в таблице 2.

Сначала нужно найти сумму прибыли при фактическом объеме продаж и базовой величине остальных факторов. Для этого следует рассчитать индекс объема реализации продукции, а затем базовую сумму прибыли скорректировать на его уровень.

Таблица 2

Исходные данные для факторного анализа прибыли

от реализации продукции

| Показатель | Базисный период | Данные базисного периода, пересчитанные на объем продаж отчетного периода | Отчетный период |

| Выручка (нетто) от реализации продукции, товаров, услуг (В) |

|

|

|

| Полная себестоимость реализованной продукции (З) |

|

|

|

| Прибыль (П = В-З) |

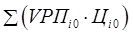

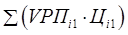

Индекс объема продаж исчисляют путем сопоставления фактического объема реализации с базовым в натуральном (если продукция однородная), условно-натуральном или стоимостном выражении (если продукция неоднородна по своему составу). То есть:

(2)

(2)

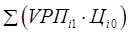

Затем следует определить сумму прибыли при фактическом объеме и структуре реализованной продукции, но при базовом уровне себестоимости и цен. Для этого из условной выручки нужно вычесть условную сумму затрат:

–

–  (3)

(3)

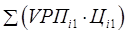

Требуется подсчитать также, сколько прибыли предприятие могло бы получить при фактическом объеме реализации, структуре и ценах, но при базовом уровне себестоимости продукции. Для этого из фактической суммы выручки следует вычесть условную сумму затрат:

–

–  (4)

(4)

Порядок расчета данных показателей в систематизированном виде представлен в таблице 3.

Таблица 3

Расчет влияния факторов первого уровня на изменение суммы

прибыли от реализации продукции в целом по предприятию

| Показатель прибыли | Факторы | Порядок расчета

| Прибыль

| |||

| Объем продаж | Структура продаж | Цены | Себестоимость | |||

| По | to | to | to | to | Во – Зо | |

| Пусл1 | t1 | to | to | to | По ∙ iрп | |

| Пусл2 | t1 | t1 | to | to | Вусл – Зусл | |

| Пусл3 | t1 | t1 | t1 | to | В1 – Зусл | |

| П1 | t1 | t1 | t1 | t1 | В1 – З1 | |

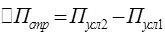

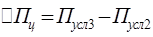

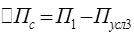

По данным табл. 3 можно установить, как изменилась сумма прибыли за счет каждого фактора. Изменение суммы прибыли за счет:

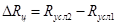

объема реализации продукции

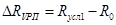

; (5)

; (5)

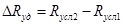

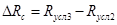

структуры товарной продукции

; (6)

; (6)

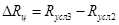

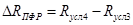

отпускных цен

; (7)

; (7)

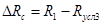

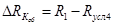

себестоимости реализованной продукции

. (8)

. (8)

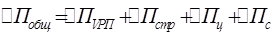

Итого:  (9)

(9)

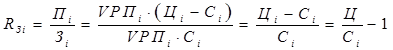

Следует проанализировать также выполнение плана и динамику прибыли от реализации отдельных видов продукции, величина которой зависит от трех факторов первого уровня: объема продажи продукции, себестоимости и среднереализационных цен. Факторная модель прибыли от реализации отдельных видов продукции имеет вид

П = VРПi ∙(Цi – Сi). (10)

Методика расчета влияния факторов способом абсолютных разниц (на основании данных таблицы 4):

ΔПурп = (УРП1–УРП0)∙(Ц0–С0); (11)

ΔПц = (Ц1 – Ц0) ∙ УРП1; (12)

ΔПс = – (С1 – С0) ∙ УРП1. (13)

Аналогичные расчеты проводятся по каждому виду продукции. Данные таблицы 4 показывают, по каким видам продукции прибыль увеличилась, а по каким уменьшилась, и за счет каких факторов.

Таблица 4

Факторный анализ прибыли от реализации отдельных видов продукции

| Изделие

| Объем продаж, шт | Цена изделия, тыс. руб. | Себестоимость изделия, тыс. руб. | Сумма прибыли, тыс. руб. | Изменение суммы прибыли, тыс. руб. | |||||||

|

to |

t1 |

to |

t1 |

to |

t1 |

to |

t1 | общее

| В том числе за счет | |||

| объема продаж | цены | себестоимости | ||||||||||

| А | ||||||||||||

| Итого | ||||||||||||

Цены обеспечивают предприятию запланированную прибыль, конкурентоспособность продукции, спрос на нее. Через цены реализуются конечные коммерческие цели, определяется эффективность деятельности всех звеньев производственно-сбытовой структуры предприятия.

Ценовая политика состоит в том, что предприятие устанавливает цены на таком уровне и так изменяет их в зависимости от ситуации на рынке, чтобы обеспечить достижение краткосрочных и долгосрочных целей (овладение определенной долей рынка, завоевание лидерства на рынке, получение запланированной суммы прибыли, максимизация прибыли, выживание фирмы и т.д.). При этом ценовая политика должна корректироваться с учетом стадии жизненного цикла товаров.

Для каждого вида продукции можно рассчитатьизменение средней цены реализации в зависимости от рынков сбыта продукции (таблица 6)

Таблица 6

Влияние рынков сбыта продукции на изменение средней цены изделия А

| Рынок сбыта

| Цена изделия, руб.

| Объем продаж, шт. | Структура рынков сбыта, % | Изменение средней цены, руб.

| |||

| to | t1 | to | t1 | +, - | |||

| Экспорт | |||||||

| Внутренний | |||||||

| Итого | |||||||

Размер прибыли в значительной степени зависит от финансовых результатов деятельности, не связанных с реализацией продукции. Это прежде всего доходы от инвестиционной и финансовой деятельности, а также прочие внереализационные доходы и расходы.

К инвестиционным доходам относятся проценты к получению по 0бЛигациям, депозитам, по государственным ценным бумагам, доходы от участия в других организациях, доходы от реализации основных средств и иных активов и т.п.

финансовые расходы включают выплату процентов по облигациям, акциям, за предоставление организации в пользование денежных средств (кредитов, займов).

Прочие внереализационные доходы и расходы — это прибыль (убытки) прошлых лет, выявленные в отчетном году; курсовые разницы по операциям в иностранной валюте; полученные и выплаченные пени, штрафы и неустойки; убытки от списания безнадежной дебиторской задолженности, по которой истекли сроки исковой давности; убытки от стихийных бедствий; убытки от недостачи и уценки имущества, судебные издержки и др.

Основными видами ценных бумаг являются акции, облигации внутренних государственных и местных займов, облигации хозяйствующих субъектов (акционерных обществ, коммерческих банков), депозитные сертификаты, казначейские, банковские и коммерческие векселя и др.

Доход держателя акций складывается из суммы дивиденда и прироста капитала, вложенного в акции вследствие роста их цены. Сумма дивиденда зависит от количества акций и уровня дивиденда на одну акцию. В процессе анализа изучается динамика дивидендов, курса акций, чистой прибыли, приходящейся на одну акцию, устанавливаются темпы их роста или снижения.

Убытки от выплаты штрафов возникают в связи с нарушением отдельными службами договоров с другими предприятиями, организациями и учреждениями. При анализе устанавливаются причины невыполнения обязательств, принимаются меры для их предотвращения.

Изменение суммы полученных штрафов может произойти не только в результате нарушения договорных обязательств поставщиками и подрядчиками, но и по причине ослабления финансового контроля со стороны предприятия в отношении их. Поэтому при анализе данного показателя следует проверить, во всех ли случаях нарушения договорных обязательств поставщикам были предъявлены соответствующие санкции.

Убытки от списания безнадежной дебиторской задолженности возникают обычно на тех предприятиях, где постановка учета и контроля за состоянием расчетов находится не на должном уровне. Прибыли (убытки) прошлых лет, выявленные в текущем году, также свидетельствуют о недостатках бухгалтерского учета.

В заключение анализа разрабатываются конкретные мероприятия, направленные на предупреждение и сокращение убытков потерь от внереализационных операций и увеличение прибыли долгосрочных и краткосрочных финансовых вложений.

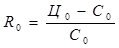

Следующим этапом анализа является исследование показателя рентабельности. Рентабельность — это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности, характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, идентифицируют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп, характеризующих:

1) окупаемость затрат;

2) прибыльность продаж;

3) доходность капитала и его частей.

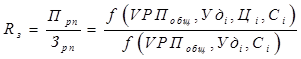

Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем отношения прибыли от реализации (Прп) до выплаты процентов и налогов к сумме затрат по реализованной продукции (Зрп):

(14)

(14)

Показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться по отдельным видам продукции и в целом по предприятию. При определении его уровня в целом по предприятию целесообразно учитывать не только реализационные, но и внереализационные доходы и расходы, относящиеся к основной деятельности.

Аналогичным образом определяется доходность инвестиционных проектов: полученная или ожидаемая сумма прибыли от инвестиционной деятельности (Пщ) относится к сумме инвестиционных затрат (ИЗ):

(15)

(15)

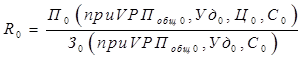

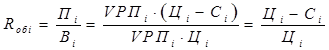

рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг до выплаты процентов и налогов на сумму полученной выручки (В ). Характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Этот показатель рассчитывается в целом по предприятию и отдельным видам продукции.

(16)

(16)

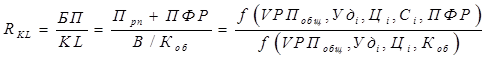

Рентабельность совокупного капитала исчисляется отношением брутто-прибыли до выплаты процентов и налогов (БП) к среднегодовой стоимости всего совокупного капитала (KL).

(17)

(17)

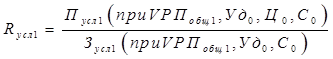

Рентабельность (доходность) операционного капитала исчисляется отношением прибыли от операционной деятельности до выплаты процентов и налогов (Под) к среднегодовой сумме операционного капитала (ОК). Она характеризует доходность капитала, задействованного в операционном процессе:

(18)

(18)

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

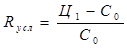

Уровень рентабельности продукции (коэффициент окупаемости затрат), исчисленный в целом по предприятию, зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

Факторная модель этого показателя имеет следующий вид:

(19)

(19)

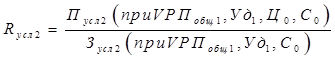

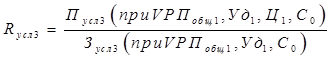

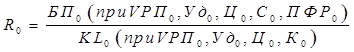

Расчет влияния факторов первого уровня на изменение рентабельности в целом по предприятию можно выполнить способом цепной подстановки, используя данные таблиц 2 и 3.

; (20)

; (20)

; (21)

; (21)

; (22)

; (22)

; (23)

; (23)

. (24)

. (24)

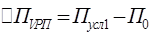

Изменение рентабельности общее:

(25)

(25)

В том числе за счет:

(26)

(26)

(27)

(27)

(28)

(28)

(29)

(29)

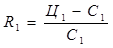

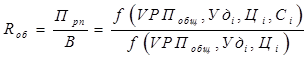

Затем следует сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции:

(30)

(30)

По данным таблицы 10 рассчитаем влияние этих факторов на изменение уровня рентабельности изделия способом цепной подстановки:

(31)

(31)

(32)

(32)

(33)

(33)

Общее изменение рентабельности по изделию:

(34)

(34)

В том числе за счет изменения

Среднего уровня отпускных цен:

(35)

(35)

Уровня себестоимости продукции

(36)

(36)

Аналогичные расчеты делаются по каждому виду товарной продукции после чего видно, какие виды продукции на предприятии более доходные, как изменился уровень рентабельности, и какие факторы на это повлияли.

Таблица 10

Факторный анализ рентабельности отдельных видов продукции

|

Вид продукции | Цена, руб. | Себестоимость, руб. | Рентабельность, % | Изменение рентабельности, % | ||||||

|

t0 |

t1 |

t0

|

t1 |

t0

|

Усл. |

t1 | общее

| В том числе за счет | ||

| цены | себестоимости | |||||||||

| А | ||||||||||

| Б | ||||||||||

| И т.д. | ||||||||||

Примерно таким же образом производится факторный анализ рентабельности оборота. Детерминированная факторная модель этого показателя, исчисленного в целом по предприятию, имеет следующий вид:

(37)

(37)

Зная, из-за каких факторов изменились прибыль и выручка от реализации продукции, можно узнать их влияние на изменение уровня рентабельности, последовательно заменяя базовый уровень каждого фактора данной модели на фактический отчетного периода.

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия:

(38)

(38)

Расчет их влияния производится также с помощью приема цепной подстановки.

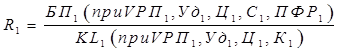

Аналогично осуществляется факторный анализ рентабельности капитала. Общая сумма брутто-прибыл и зависит от объема реализованной продукции (VРП), ее структуры (Уд(), себестоимости (Сi), среднего уровня цен (Цi) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ПФР).

Среднегодовая сумма основного и оборотного капитала (KL) зависит от объема продаж и скорости оборота капитала (коэффициента оборачиваемости Коб), который определяется отношением выручки к среднегодовой сумме основного и оборотного капитала. Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж. И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции.

Взаимосвязь названных факторов с уровнем рентабельности

совокупного капитала можно записать в виде следующей модели:

(39)

(39)

На основании полученных ранее данных и таблицы 12 произведем расчет влияния факторов способом цепной подстановки.

Таблица12

Исходные данные для факторного анализа

| Показатель

| Значение показателя | |

| t0 | t1 | |

| Прибыль от реализации, тыс. руб. | 15 477 | 18 597 |

| Прочие финансовые результаты, тыс. руб. | 2783 | 3653 |

| Сумма брутто-прибыли, тыс. руб. | 18 260 | 22 250 |

| Среднегодовая сумма основного и оборотного капитала, тыс. руб. | 41 700 | 53 955 |

| Выручка от реализации продукции, тыс. руб. | 83 414 | 97 120 |

| Коэффициент оборачиваемости капитала | 2,0 | 1,8 |

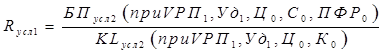

(40)

(40)

(41)

(41)

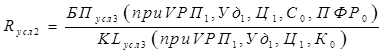

(42)

(42)

(43)

(43)

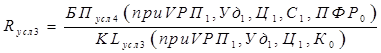

(44)

(44)

(45)

(45)

Общее изменение уровня рентабельности капитала составляет:

(46)

(46)

В том числе:

За счет изменения удельного веса:  (47)

(47)

За счет изменения цены  (48)

(48)

За счет изменения себестоимости  (49)

(49)

За счет изменения прочих финансовых результатов:  (50)

(50)

За счет изменения коэффициента оборачиваемости капитала  (51)

(51)

Методика определения резервов роста прибыли и рентабельности

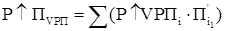

Основные источники резервов увеличения суммы прибыли (которые определяются по каждому виду продукции): увеличение объема реализации продукции, снижение ее себестоимости, повышение качества товарной продукции, реализация ее на более выгодных рынках сбыта и т.д. (рисунок 3):

Рисунок 3. Основные направления поиска резервов увеличения прибыли от реализации продукции

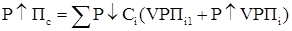

Для определения резервов роста прибыли за счет увеличения объема реализации продукции (таблица 13) необходимо выявленный ранее резерв роста объема реализации (Р↑VРП) умножить на фактическую прибыль (Пi1) в расчете на единицу продукции соответствующего вида:

(52)

(52)

Таблица 13

Резервы роста прибыли за счет увеличения объема реализации продукции

| Вид продукции | Резерв увеличения объема продаж, шт | Фактическая прибыль на единицу продукции, тыс.руб. | Резерв увеличения суммы прибыли, тыс.руб. |

| А | |||

| Б | |||

| Итого |

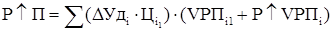

Подсчет резервов роста прибыли за счет снижения себестоимости товарной продукции и услуг (Р↑Пc) осуществляется следующие образом: предварительно выявленный резерв снижения себестоимости (Р↓С) каждого вида продукции умножается на возможный объем ее продаж с учетом резервов его роста (таблица14):

(53)

(53)

Таблица 14

Резервы увеличения суммы прибыли за счет снижения себестоимости продукции

| Вид продукции | Резерв снижения себестоимости единицы продукции, тыс руб | Планируемый объем реализации продукции, шт | Резерв увеличения прибыли, тыс. руб |

| А | |||

| Б | |||

| Итого |

Подсчет резервов роста прибыли за счет повышения качества продукции производится следующим образом: планируемое изменение удельного веса каждого сорта (ΔУдi,) умножается на отпускную цену соответствующего сорта (Цi), результаты суммируются, и полученное изменение средней цены умножается на планируемый объем реализации продукции с учетом резервов его роста (таблица 15):

(54)

(54)

Таблица 15

Резервы роста прибыли за счет улучшения сортового состава продукции

| Сорт | Цена, руб | Удельный вес | Изменение средней цены реализации, руб | ||

| Фактически | Планируемый | Отклонение, +/- | |||

| Первый | |||||

| Второй | |||||

| Итого | |||||

Аналогично подсчитываются резервы роста прибыли за счет изменения структуры рынков сбыта, каналов и сроков реализации продукции. В заключение анализа необходимо обобщить все выявленные резервы роста прибыли по каждому виду продукции и в целом по предприятию (таблица 16).

Таблица 16

Обобщение резервов увеличения суммы прибыли

| Источник резервов

| Вид продукции | Всего | |

| А | Б | ||

| Увеличение объема продаж | |||

| Снижение себестоимости продукции | |||

| Повышение качества продукции | |||

| И т.д. | |||

| Итого | |||

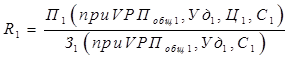

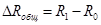

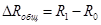

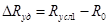

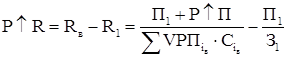

Основные источники резервов повышения уровня рентабельности продукции — увеличение суммы прибыли от реализации продукции (Р↑П) и снижение ее себестоимости (Р↓С). Для подсчета резервов может быть использована следующая формула:

(55)

(55)

где P↑R - резерв роста рентабельности;

Rв - возможный (прогнозируемый) уровень рентабельности;

R1 - фактический уровень рентабельности;

П1 - фактическая сумма прибыли отчетного периода

Р ↑П - резерв роста прибыли от реализации продукции;

VPПiв - возможный объем реализации продукции с учетом выявленных резервов его роста;

Сiв - возможный уровень себестоимости i-x видов продукции с учетом выявленных резервов снижения;

З1 - фактическая сумма затрат по реализованной продукции.

|

из

5.00

|

Обсуждение в статье: Методика анализа финансовых результатов деятельности организации |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы