|

Главная |

Анализ основных показателей бухгалтерской отчетности в период 2007–2009 гг.

|

из

5.00

|

Основными задачами анализа финансового состояния предприятия являются:

– оценка динамики состава и структуры активов, их состояния и движения;

– оценка динамики состава и структуры собственного и заёмного капиталов, их состояния и движения;

– анализ абсолютных и относительных показателей финансовой устойчивости предприятия и оценка изменения её уровня;

– анализ платежеспособности предприятия и ликвидности активов его баланса. [8]

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия. Основным признаком группировки статей актива баланса считается степень их ликвидности. По этому признаку все активы подразделяются на долгосрочные (основной капитал) и текущие (оборотные) активы. Размещение средств предприятия имеет большое значение. От того, какие средства вложены в основные и оборотные средства, сколько их находится в сфере производства и сфере обращения, в денежной и материальной форме, во многом зависят результаты производственной и финансовой деятельности, следовательно, и финансовое состояние предприятия. Поэтому в процессе анализа активов предприятия в первую очередь следует изучить изменения в их составе, структуре и дать им оценку.

В таблицах 1.1 – 1.2 (Приложение 3,4) представлен анализ активов и пассивов баланса муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны».

Рис. 1.1 – Активы бухгалтерского баланса муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007 – 2009 гг.

Анализ бухгалтерской отчетности показал, что за исследуемый период валюта баланса как уменьшалась, так и увеличивалась. Так, в период с 2007 года по 2008 год наблюдалось уменьшение на 387 тыс. руб., в период с 2008 по 2009 гг. наблюдалось увеличение валюты баланса на 1225 тыс. руб. На эти изменения повлияли следующие факторы:

Доля иммобилизованных средств в 2007 году составила 94%, в 2008 году – 93%, в 2009 году – 88%. Вместе с тем наблюдается суммарное снижение части иммобилизованных средств в 2008 году по сравнению с 2007 (на 664 тыс. руб.) и последующее ее увеличение в году 2009 до 21618 тыс. руб.

Доля текущих активов предприятия стабильно увеличивается, что можно увидеть на рис. 1.1. Если в 2007 году она составила 6, 01%, то в 2009 она возросла до 11, 78%. Основная причина увеличения стоимости текущих активов на предприятии – рост дебиторской задолженности, платежи по которой не превышают 12 месяцев.

Денежные средства имеют тенденцию к сокращению в 2008 году (до 16 тыс. руб.) и резко увеличиваются в 2009 на 525 тыс. руб., что является положительным фактором в работе предприятия.

Увеличение денежных средств на счетах свидетельствует, как правило, об укреплении финансового состояния предприятия. Их сумма должна быть достаточной для погашения первоочередных платежей. Однако, наличие больших остатков денежных средств на протяжении длительного периода времени может быть результатом неправильного использования оборотного капитала.

Рис. 1.2 – Пассивы бухгалтерского баланса муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007 – 2009 гг.

Если в активе баланса отражаются средства предприятия, то в пассиве – источники их образования. Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный и заемный. По продолжительности использования различают долгосрочный (постоянный, перманентный) и краткосрочный капитал.

Собственный капитал организации претерпевает изменения следующего характера: в 2008 году наблюдается его снижение на 278 тыс. руб. по сравнению с предыдущим годом, но уже в 2009 году его доля возрастает на 7, 71% и составляет 21939 тыс. руб.

Положительным моментом можно отметить стабильное сокращение суммы краткосрочной кредиторской задолженности, с 3021 тыс. руб. в 2007 году до 2566 тыс. руб. в 2009 году.

Оценка стоимости чистых активов организации – это определение разницы между специальным образом скорректированными суммами активов и обязательств организации. Расчет величины чистых активов производится согласно приказу Минфина от 29 января 2003 года №10‑н «Об утверждении порядка оценки стоимости чистых активов акционерных обществ». Оценка стоимости чистых активов производится ежеквартально и в конце года на соответствующие отчетные даты. Информация о стоимости чистых активов раскрывается в промежуточной и годовой бухгалтерской отчетности.

В таблице 1.3 представлена оценка стоимости чистых активов организации муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны».

Таблица 1.3 – Оценка чистых активов муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны»

| Показатель | Значение показателя | Изменение | ||||||

| на 31.12.2007 | на 31.12.2008 | на 31.12.2009 | тыс. руб. | % | ||||

| в тыс. руб. | в% к валюте баланса | в тыс. руб. | в% к валюте баланса | в тыс. руб. | в% к валюте баланса | |||

| 1. Чистые активы | 20646 | 87,24 | 20368 | 87,49 | 21939 | 89,53 | 21939 | – |

| 2. Уставный капитал | 3315 | 14,01 | 3315 | 14,24 | – | – | – | – |

| 3. Превышение чистых активов над уставным капиталом (стр. 1‑стр. 2) | 17331 | 73,23 | 17053 | 73,25 | 21939 | 89,53 | 21939 | – |

| Валюта баланса | 23667 | 23280 | 24505 | |||||

Рис. 1.3 – Динамика чистых активов и уставного капитала муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007 – 2009 гг.

Положительная величина чистых активов положительно характеризует финансовое положение МАУ СК «Саяны»., полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Более того необходимо отметить увеличение чистых активов за 3 последних года. Приняв во внимание одновременно и превышение чистых активов над уставным капиталом и их увеличение за период, можно говорить о хорошем финансовом положении организации по данному признаку. На графике наглядно представлена динамика чистых активов и уставного капитала организации.

Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста (уменьшения) всего имущества предприятия и отдельных его видов.

Структура имущества зависит от специфики деятельности предприятия. Например, предприятия с высоким уровнем фондоемкости, имеют в составе имущества до 70% основных фондов. Предприятия торговли, общественного питания, сервиса имеют иное структурное построение: на долю основных фондов приходится в среднем 20 – 30%, соответственно оборотные фонды составляют 70 – 80%. Поэтому оценка структуры имущества должна исходить из отраслевых и индивидуальных особенностей конкретного предприятия.

В таблице 2.1 приведен анализ структуры имущества муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны»

Таблица 2.1 – Анализ структуры имущества муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны»

| Показатель | Значение показателя | Изменения | |||||||

| на 31.12. 2007 | на 31.12. 2008 | на 31.12. 2009 | 2007год / 2008 год | 2008 год / 2009 год | 2007 год / 2009 год | ||||

| в тыс. руб. | в тыс. руб. | в тыс. руб. | тыс. руб. | темп прирос-та% | тыс. руб. | темп прирос-та% | тыс. руб. | темп прирос- та% | |

| 1. Общая стоимость имущества | 23667 | 23280 | 24505 | -387 | 98,36 | 1225 | 105,26 | 838 | 103,54 |

| 2. Стоимость иммобилизованных средств | 22245 | 21581 | 21618 | -664 | 97,02 | 37 | 100,17 | -627 | 97,18 |

| 3. Стоимость мобильных средств | 1422 | 1699 | 2887 | 277 | 119,48 | 1188 | 169,92 | 1465 | 203,02 |

| 4. Стоимость материальных оборотных средств | 588 | 234 | 182 | -354 | 39,80 | -52 | 77,78 | -406 | 30,95 |

| 5. Величина собственного капитала организации | 20646 | 20368 | 21939 | -278 | 98,65 | 1571 | 107,71 | 1293 | 106,26 |

| 6. Величина заемного капитала организации | 3021 | 2912 | 2566 | -109 | 96,39 | -346 | 88,12 | -455 | 84,94 |

| 7. Величина собственных средств в обороте | -1599 | -1213 | 321 | 386 | 75,86 | 1534 | -26,46 | 1920 | -20,08 |

| 8. Рабочий капитал | -1599 | -1213 | 321 | 386 | 75,86 | 1534 | -26,46 | 1920 | -20,08 |

Рис. 2.2 – Общая стоимость имущества муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

На рисунке 2.2. можно увидеть состав общей стоимости имущества муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны».

По результатам проведенного анализа видно, что общая стоимость имущества муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» увеличилась на 838 тыс. руб. При этом наблюдается общее снижение суммы иммобилизованных средств на 2,82%. Стоимость мобильных средств увеличилась на 1265 тыс. руб. или на 103, 02%. Но в тоже время стоимость материальных оборотных средств заметно снизилась – на 406 тыс. руб. или на 69,15%, что является отрицательным моментом в работе предприятия.

Положительным моментом в работе предприятия можно считать заметный рост собственного капитала организации на 1293 тыс. руб. и снижения роста заемного капитала на 455 тыс. руб. за весь исследуемый период.

Далее проведем анализ дебиторской и кредиторской задолженности. Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние организации. Для улучшения финансового положения организации необходимо:

1) следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости организации и делает необходимым привлечение дополнительных источников финансирования;

2) контролировать состояние расчетов по просроченным задолженностям;

3) по возможности ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчикам.

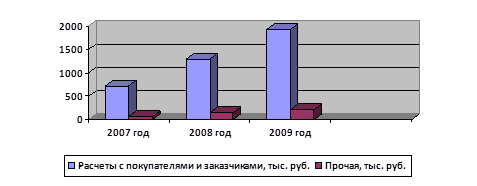

Рис. 3.1 – Динамика дебиторской задолженности муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

По результатам проведенного анализа видно, что дебиторская задолженность муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» возросла более чем на 170%. Так, в 2008 году дебиторская задолженность возросла на 650 тыс. руб., а в 2009 – уже на 710 тыс. руб. Основной рост дебиторской задолженности муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» происходит за счет увеличения задолженности покупателей и заказчиков – в период с 2007 года по 2009 год общая сумма по данному показателю увеличилась на 1220 тыс. руб.

Существуют некоторые общие рекомендации, позволяющие управлять дебиторской задолженностью.

1. Постоянно контролировать состояние расчетов с покупателями, особенно по отсроченным задолженностям.

2. Установить определенные условия кредитования дебиторов.

3. По возможности ориентироваться на большое число покупателей, чтобы уменьшить риск неуплаты одним или несколькими покупателями.

4. Следить за соотношением дебиторской и кредиторской задолженности

Успешно вести бизнес и не предоставлять коммерческие кредиты практически невозможно в силу объективных причин: высокой конкуренции, дефицита денежных средств и пр. Тем не менее, предприятие должно стремиться снижать уровень дебиторской задолженности и повышать ее оборачиваемость, чтобы обезопасить себя от потери ликвидности.

По данным таблицы можно сделать вывод о том, что за исследуемый период оборачиваемость дебиторской задолженности имеет тенденцию к снижению, с 12, 91 в 2007 году до 6,58 в 2009 году. При этом почти в 2 раза возрос период погашения дебиторской задолженности, с 57 дней в 2007 году до 75 дней в 2009 году.

Дебиторская задолженность относится к высоколиквидным активам предприятия, обладающим повышенным риском. Большой объем просроченной и безнадежной дебиторской задолженности существенно увеличивает затраты на обслуживание заемного капитала, повышает издержки организации и как следствие отрицательно сказывается на финансовой устойчивости предприятия, увеличивая риск финансовых потерь. В то же время эффективно организованные денежные потоки являются важнейшим признаком «финансового здоровья» предприятия.

По результатам проведенного анализа можно сделать вывод, что кредиторская задолженность на данном предприятии имеет тенденцию к снижению, что обусловлено влиянием следующего фактора – снижается задолженность перед поставщиками и подрядчиками, на 196 тыс. руб. в 2009 году по сравнению с 2007 годом. Негативным фактором является то, что наблюдается рост задолженности расчетов по налогам и сборам – в 2008 году 7, 6%, и в 2009 году – на 49, 45%.

Анализ показывает, что за исследуемый период погашения кредиторской задолженности сократился со 109 дней до 85, что положительно характеризует работу предприятия

В условиях кризиса компания должна пересмотреть работу по следующим направлениям управления кредиторской задолженностью:

1. Формирование кредитной политики предприятия.

2. Знакомство с клиентом.

3. Планирование дебиторской задолженности.

4. Оформление договорных отношений.

5. Исполнение своих обязательств.

6. Контроль исполнения обязательств клиентом.

7. Досудебное урегулирование спора.

8. Рассмотрение спора в суде.

9. Исполнительное производство.

Если расчеты за продукцию или оказанные услуги производятся на условиях последующей оплаты, можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков. В свою очередь само предприятие также выступает кредитором своих покупателей и заказчиков, а также поставщиков в части выданных им авансов под предстоящую поставку продукции. Поэтому от того, насколько сроки предоставленного предприятию кредита соответствуют общим условиям его производственной и финансовой деятельности, зависит финансовое благополучие предприятия. Сравнением продолжительности периодов оборачиваемости дебиторской и кредиторской задолженности в динамике устанавливаются тенденции во взаиморасчетах с дебиторами и кредиторами предприятия. Данный анализ представлен в таблице 3.5.

Таблица 3.5 – Сравнительный анализ оборачиваемости дебиторской и кредиторской задолженности муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

| Показатели | Дебиторская задолженность | Кредиторская задолженность | ||||

| 2007 год | 2008 год | 2009 год | 2007 год | 2008 год | 2009 год | |

| 1. Темп роста, % | 113,49 | 181, 35 | 149 | 106,75 | 96,39 | 88,12 |

| 2. Оборачиваемость в оборотах | 12,91 | 10,37 | 6,58 | 3,32 | 3,93 | 4,33 |

| 3. Оборачиваемость, в днях | 27,89 | 34,7 | 54,71 | 108,59 | 91,59 | 83,06 |

Сравнение состояния дебиторской и кредиторской задолженности позволяет сделать следующий вывод; в организации преобладает сумма кредиторской задолженности, но темп ее прироста меньше, чем темп прироста дебиторской задолженности. Причина этого в более низкой скорости обращения кредиторской задолженности по сравнению с дебиторской. Такая ситуация ведет к профициту платежных средств, что характеризует предприятие как платежеспособное.

Далее произведем анализ ликвидности баланса. Ликвидность баланса– это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

Таблица 4.1 – Анализ ликвидности муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

| Актив | 2007 год | 2008 год | 2009 год | Пассив | 2007 год | 2008 год | 2009 год | |

| Наиболее ликвидные активы – А1 | 36 | 16 | 546 | Наиболее срочные обязательства – П1 | 3021 | 2913 | 2566 | |

| Быстро реализуемые активы – А2 | 799 | 1449 | 2159 | Краткосрочные пассивы – П2 | 0 | 0 | 0 | |

| Медленно реализуемые активы – А3 | 587 | 234 | 182 | Долгосрочные пассивы – П3 | 0 | 0 | 0 | |

| Трудно реализуемые активы – А4 | 22245 | 21581 | 21618 | Постоянные пассивы – П4 | 20644 | 20367 | 21939 | |

| Баланс | 23667 | 23280 | 24505 | Баланс | 23665 | 23280 | 24505 |

Условие ликвидности предприятия:

А1≥П1

А1≥П1

А2≥П2

А3≥П3

А4≤П4

| 2007 год | 2008 год | 2009 год |

| А1≤П1 А2≥П2 А3≥П3 А4≥П4 | А1≤П1 А2≥П2 А3≥П3 А4≥П4 | А1≤П1 А2≥П2 А3≥П3 А4≤П4 |

Анализ ликвидности баланса муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» показал, что в 2007 и в 2008гг. выполнялось всего два условия ликвидности баланса (А2≥П2 и А3≥П3), что свидетельствует о не ликвидности баланса и неустойчивом финансовом положении исследуемого предприятия. В 2009 году видно, что соблюдается уже три условия ликвидности (А2≥П2, А3≥П3, А4≤П4). Это говорит об улучшении финансовой ситуации на предприятии в 2009г.

Полная оценка ликвидности исследуемого предприятия возможна после расчета коэффициентов ликвидности. Анализ коэффициентов ликвидности приведен в таблице 4.2

Таблица 4.2 – Анализ коэффициентов ликвидности муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

|

Показатель ликвидности | Значение показателя | Изменение показателя | Расчет, рекомендованное значение | ||||

| на 31.12.2007 | на 31.12.2008 | на 31.12.2009 | 2007 год /2008 год | 2008 год /2009 год | 2007 год /2009 год | ||

| 1. Коэффициент текущей (общей) ликвидности | 0,47 | 0,58 | 1,13 | 0,11 | 0,54 | 0,65 | Отношение текущих активов к краткосрочным обязательствам |

| нормальное значение: не менее 2. | |||||||

| 2. Коэффициент быстрой (промежуточной) ликвидности | 0,28 | 0,50 | 1,05 | 0,23 | 0,55 | 0,78 | Отношение ликвидных активов к краткосрочным обязательствам |

| нормальное значение: 1 и более. | |||||||

| 3. Коэффициент абсолютной ликвидности | 0,01 | 0,01 | 0,21 | -0,01 | 0,21 | 0,20 | Отношение высоколиквидных активов к краткосрочным обязательствам |

| нормальное значение: 0,2 и более. | |||||||

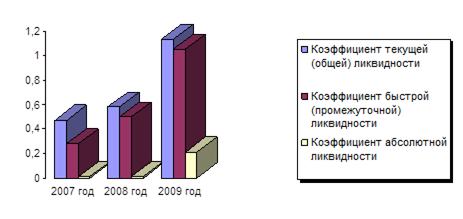

Рисунок 4.1 – Анализ коэффициентов ликвидности муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

По результатам проведенного анализа коэффициент текущей ликвидности, дающим общую оценку ликвидности активов и показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств, увеличивается за исследуемый на период на 0, 65 пунктов и показывает в 2009 году значение в 1,13 пункта. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция.

Коэффициент быстрой (промежуточной) ликвидности аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. В исследуемый период значение коэффициента имеет тенденцию к увеличению. И если в 2007 году он составлял 0,28 пунктов, то в 2009 году его значение уже равнялось 1,05 пункта, и сравнялось с нормативным значением.

В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя – 1, однако эта оценка также носит условный характер.

Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Рекомендательная нижняя граница показателя, приводимая в западной литературе, – 0,2.

В исследуемый период значение коэффициента составило 0,1 пункта в 2007–2008 гг и увеличилось до 0, 21 пункта в 2009 году, что свидетельствует о положительном развитии деятельности предприятия.

В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, как правило, значительно ниже значений, упоминаемых в западных литературных источниках. Поскольку разработка отраслевых нормативов этих коэффициентов – дело будущего, на практике желательно проводить анализ динамики данных показателей, дополняя его сравнительным анализом доступных данных по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным. Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости.

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Таблица 5.1 – Анализ коэффициентов финансовой устойчивости муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

| Показатель | Значение показателя | Изменение показателя | Описание показателя и его нормативное значение | ||||

| на 31.12.2007 | на 31.12.2008 | на 31.12.2009 | 2007 год/ 2008 год | 2008 год /2009 год | 2007 год/ 2009 год | ||

| 1. Коэффициент автономии | 0,87 | 0,87 | 0,90 | 0,00 | 0,02 | 0,02 | Отношение собственного капитала к общей сумме капитала. |

| нормальное значение для данной отрасли: 0,55 и более (оптимальное 0,65–0,85). | |||||||

| 2. Коэффициент финансового левериджа | 0,15 | 0,14 | 0,12 | 0,00 | -0,03 | -0,03 | Отношение заемного капитала к собственному. |

| 3. Коэффициент обеспеченности собственными оборотными средствами | 14,52 | 11,99 | 7,60 | -2,53 | -4,39 | -6,92 | Отношение собственного капитала к оборотным активам. |

| нормальное значение: не менее 0,1. | |||||||

| 4. Коэффициент мобильности имущества | 0,06 | 0,07 | 0,12 | 0,01 | 0,04 | 0,06 | Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

Рис. 5.1 – Анализ коэффициентов финансовой устойчивости муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009

По результатам проведенного анализа видно, что за исследуемый период коэффициент автономии имеет тенденцию к увеличению, что свидетельствует о повышении финансовой устойчивости предприятия. Если в 2007 году значение показателя составило 0, 87 пунктов, то в 2009 году оно увеличилось на 3 пункта. В целом, все значения данного показателя за исследуемый период находятся в пределах нормативного значения.

Коэффициент финансового левериджа снизился, что говорит об уменьшении доли заемного капитала в организации. В период с 2007 по 2009 гг значение коэффициента уменьшилось на 0,03 пункта и составил 0,12. Данный факт положительно характеризует деятельность организации.

Коэффициент обеспеченности собственными оборотными средствами показывает соотношение собственных и оборотных средств и определяется как отношение разности между объемами источников собственных средств и физической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов. В исследуемый период значение коэффициента изменилось на 6,92 пункта. Снижение данного коэффициента свидетельствует обеспеченность предприятия собственными оборотными средствами, необходимые для ее финансовой устойчивости уменьшилась.

Коэффициент мобильности имущества имеет тенденцию к увеличению, что подтверждает тенденцию ускорения оборачиваемости средств имущества.

Немаловажно также провести анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств. В таблице 5.2 приведен анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств.

Таблица 5.2 – Анализ финансовой устойчивости муниципального автономного учреждения г. Абакана «Спорткомплекс «Саяны» за 2007–2009 гг.

| Показатель собственных оборотных средств (СОС) | на 31.12.2007 | на 31.12.2008 | На конец анализируемого периода (31.12.2009) | |

| Излишек (недостаток) | Излишек (недостаток) | Значение показателя | Излишек (недостаток) | |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | -2 187 | -1 343 | 321 | +178 |

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу, Net Working Capital) | -2 187 | -1 343 | ||

321

+178

-2 187

-1 343

321

+178