|

Главная |

Анализ ликвидности и платежеспособности предприятия

|

из

5.00

|

Рыночные условия хозяйствования обязывают предприятие в любой момент времени иметь возможность рассчитаться по внешним обязательствам (быть платежеспособным) или по краткосрочным обязательствам (быть ликвидным).

Информационной базой для оценки платежеспособности и ликвидности предприятия является бухгалтерский баланс.

Общая платежеспособность предприятия - это способность полностью покрывать долго – и краткосрочные обязательства имеющимися оборотными активами.

Различают текущую и долгосрочную платежеспособность. Под долгосрочной платежеспособностью понимается способность предприятия рассчитываться по своим долгосрочным обязательствам. Способность предприятия платить по своим краткосрочным обязательствам характеризует текущую платежеспособность.

Ликвидность предприятия – это достаточность денежных и других средств для оплаты долгов в текущий момент. Уровень ликвидности зависит от сферы деятельности, соотношения оборотных и внеоборотных активов, величины и срочности оплаты обязательств.

Ликвидность баланса – это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Чем короче период трансформации, тем выше ликвидность активов. Ликвидность активов – это способность активов трансформироваться в денежные средства.

Таким образом, ликвидность – это необходимое и обязательное условие платежеспособности предприятия.

В целом анализ ликвидности – это анализ способности активов трансформироваться в денежные средства. Выделяют следующие группы активов в зависимости от степени их ликвидности (таблица 12).

| Таблица 12. Данные для анализа ликвидности баланса, тыс.р. | |||||

|

| на начало года | на конец года | Изменение, тыс.р. | Изменение, % | |

| АКТИВ | |||||

| Наиболее ликвидные активы | А1 | 14120 | 4402 | -9718 | -68,82 |

| Быстрореализуемые активы | А2 | 16968 | 5202 | -11766 | -69,34 |

| Медленнореализуемые активы | А3 | 16690 | 31581 | 14891 | 89,22 |

| Труднореализуемые активы | А4 | 34775 | 49972 | 15197 | 43,70 |

| БАЛАНС | 82553 | 91157 | 8604 | 10,42 | |

| ПАССИВ | |||||

| Наиболее срочные обязательства | П1 | 10882 | 15931 | 5049 | 46,40 |

| Краткосрочные пассивы | П2 | 0 | 0 | 0 | 0,00 |

| Долгосрочные пассивы | П3 | 3961 | 5826 | 1865 | 47,08 |

| Постоянные пассивы | П4 | 67710 | 69400 | 1690 | 2,50 |

| БАЛАНС | 82553 | 91157 | 8604 | 10,42 | |

Данные таблицы 12 свидетельствуют о том, что в отчетном периоде предприятие не обладало абсолютной ликвидностью. Наиболее ликвидные активы на начало года чуть больше суммы кредиторской задолженности на начало года на 3238 тыс. руб., но на конец года платежный недостаток составил уже 11529 тыс. руб.

Для детализации анализа платежеспособности предприятия используют финансовые коэффициенты, приведенные в таблицу 13.

Таблица 13. Показатели платежеспособности предприятия

|

| ||||

| Коэффициент платежеспособности | на начало года | на конец года | Рекомен дуемое значение | |

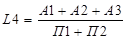

| Общий коэффициент платежеспособности |

| 2,29 | 1,37 |

|

| Коэффициент абсолютной ликвидности |

| 1,29 | 0,28 |

|

| Коэффициент срочной ликвидности |

| 0,86 | 0,60 |

|

| Коэффициент текущей ликвидности |

| 4,39 | 2,59 |

|

| Коэффициент маневренности функционирующего капитала |

| 0,45 | 1,25 | уменьшение показателя - положительный факт |

| Доля оборотных средств в активах |

| 0,58 | 0,45 |

|

| Коэффициент обеспеченности собственными средствами |

| 0,69 | 0,47 |

|

| |||||||

| |||||||

| |||||||

| |||||||

| |||||||

| |||||||

Коэффициент абсолютной ликвидности составляет 0,28 пункта и показывает, что к концу года 28% краткосрочных обязательств может быть погашено за счет денежных средств и ценных бумаг предприятия. Если сравнить значение показателя с рекомендуемым уровнем, можно отметить, что предприятие не имеет дефицит наличных денежных средств для покрытия текущих обязательств.

Коэффициент срочной ликвидности показывает, что краткосрочные обязательства на 60% покрывались денежными средствами, ценными бумагами и средствами в расчетах. В нашем случае уровень коэффициента критической ликвидности ниже рекомендуемого значения и указывает на то, что сумма ликвидных активов предприятия не соответствует требованиям текущей платежеспособности.

Коэффициент текущей ликвидности за отчетный период составляет 2,59 пункта, что является нормой. Предприятие полностью покрывает краткосрочные обязательства ликвидными активами.

Анализируя состояние платежеспособности предприятия, необходимо рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Основными причинами неплатежеспособности предприятия могут быть следующие:

- невыполнение плана по производству и реализации продукции, работ, услуг;

- рост себестоимости продукции, работ, услуг;

- невыполнение плана по прибыли, как результат недостаток собственных оборотных средств;

- неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.

|

из

5.00

|

Обсуждение в статье: Анализ ликвидности и платежеспособности предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы