|

Главная |

Определение средней цены капитала

|

из

5.00

|

Введение

Наличие источников финансирования инвестиций в настоящее время является одной из главных проблем в инвестиционной деятельности.

В постановлении Правительства РФ от 21 марта 1994 г. №220 “Об утверждении Временного положения о финансировании и кредитовании капитального строительства на территории РФ” сказано, что капитальные вложения могут финансироваться за счет:

· собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыли, амортизационных отчислений, денежных накоплений и сбережений граждан и юридических лиц, средств, выплачиваемых органами страхования в виде возмещения потерь от аварий, стихийных бедствий и других средств);

· заемных финансовых средств инвесторов или переданных им средств (банковские и бюджетные кредиты, облигационные займы и другие средства);

· привлеченных финансовых средств инвестора (средств, получаемых от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц);

· финансовых средств, централизуемых объединениями (союзами) предприятий в установленном порядке;

· средств внебюджетных фондов;

· средств федерального бюджета, предоставляемых на безвозвратной основе, средств бюджетов субъектов Российской Федерации;

· средств иностранных инвесторов.

Финансирование капитальных вложений может осуществляться как за счет одного, так и за счет нескольких источников.

Определение стоимости каждого источника средств

В общей сумме финансирования.

Определение средней цены капитала

Как правило, хозяйствующие субъекты для финансирования своей деятельности используют не один, а несколько источников. Это объясняется целым рядом факторов:

· во первых, ограничением источника финансирования по объему ресурсов;

· во-вторых, предоставление финансовых ресурсов может быть ограничено временными рамками;

· в-третьих, одним из ограничений может выступать цена используемых средств.

Рассмотрим привлечение средств путем выпуска акций, облигаций, получения кредита.

Акция — ценная бумага, выпускаемая акционерным обществом без установленного срока обращения, удостоверяющая внесение ее владельцем доли в акционерный капитал и дающая право на получение части прибыли в виде дивиденда и участие в управлении акционерным обществом.

Привилегированные акции дают право на получение заранее установленных дивидендов, но лишают права участвовать в управлении посредством голосования в ходе принятия решений на собраниях акционеров.

Обыкновенные (простые) акции позволяют получать дивиденды, определяемые по итогам хозяйственной деятельности года и дают право голоса на собрании акционеров.

Облигация — ценная бумага, удостоверяющая внесение ее владельцем денежных средств на покупку этой ценной бумаги и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок с уплатой фиксированного процента.

Кредит — ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях платности, возвратности, срочности.

Привлечение финансовых ресурсов из любого источника финансирования связано с определенными затратами, которые представляют собой цену капитала, направленного на финансирование инвестиций.

Цена капитала — средства, уплачиваемые фирмой собственникам (инвесторам) за пользование их ресурсами. Она рассчитывается в процентах и определяется делением суммы средств, уплачиваемых за пользование финансовыми ресурсами, на сумму привлеченного из данного источника капитала.

Структура капитала — состав и соотношение отдельных источников финансовых ресурсов в их общей стоимости.

Структура капитала по источникам финансирования не является неизменной, на ее динамику оказывают влияние многочисленные факторы, такие, как финансовое состояние предприятия; своевременность расчетов с поставщиками, бюджетом, работниками предприятия; использование в хозяйственном обороте кредитов банков и других кредиторов; дивидендная политика фирмы и ряд других.

Изменения в структуре капитала связаны с колебаниями доли отдельных источников финансовых ресурсов. А поскольку цена средств различных источников финансирования неодинакова, то вызывает и колебания средней цены капитала. Средняя цена капитала рассчитывается по формуле средней арифметической взвешенной.

Алгоритм определения средней цены капитала следующий:

· определение удельного веса каждого источника средств в общей их сумме;

· расчет стоимости средств по каждому источнику финансирования: а) обыкновенных акций, б) привилегированных акций, в) облигаций, г) банковских кредитов, д) кредиторской задолженности;

· определение средней цены капитала.

Показатель средней цены капитала выполняет ряд функций:

— во-первых, он может использоваться на предприятии для оценки эффективности различных предлагаемых инвестиционных проектов. Он показывает нижнюю границу доходности проекта (предельную ставку).

При оценке эффективности все проекты ранжируются по уровню доходности и к реализации принимаются предложения, обеспечивающие доходность, превышающую средневзвешенную цену капитала;

— во вторых, этот показатель используется для оценки структуры капитала и определения ее оптимальности.

При этом возможны варианты расчета средней цены капитала в разрезе собственных и заемных средств.

Для развития предприятия необходима сумма — 2601 тыс. руб. Необходимо найти оптимальный вариант структуры авансированного капитала. Возможны собственные и заемные источники финансирования производственного развития.

Исходные данные:

1.Месячный уровень инфляции — 0,6%

2.Доля капитала, привлекаемого через:

2.1.привилегированные акции — 25%;

2.2.обыкновенные акции — 20%;

2.3. долгосрочные кредиты — 8%;

2.4. краткосрочные кредиты — 44%;

2.5. облигации — 3%.

3.Дивиденды:

3.1. по привилегированным акциям — 1%;

3.2. по обыкновенным акциям — 2,9%.

4. Процент за пользование долгосрочным кредитом — 17%.

5. Процент за пользование краткосрочным кредитом — 23%.

6. Проценты по облигациям —12%.

7. Вариант I: сокращение доли краткосрочных кредитов на 13%, ведет к увеличению обыкновенных акций.

8. Вариант II: увеличение доли облигаций на 27%, ведет к снижению доли привилегированных акций.

9. Вариант III: Отсутствие долгосрочных кредитов ведет к увеличению краткосрочных кредитов.

10. Срок пользования краткосрочным кредитом: 500 дней.

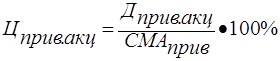

Цена капитала, привлекаемого через размещение привилегированных акций, определяется следующим образом:

, (1)

, (1)

где:

Дприв.акц — дивиденды по привилегированным акциям;

СМАприв — средства, мобилизованные через продажу привилегированных акций.

Ц прив.акц =  = 0,15%.

= 0,15%.

Цена капитала, привлекаемого путем эмиссии обыкновенных акций (с учетом нераспределенной прибыли), составляет:

, (2)

, (2)

где:

Добык.акц — дивиденды по обыкновенным акциям;

СМАобык — средства, мобилизованные через продажу обыкновенных акций;

НП — нераспределенная прибыль.

Ц обык.акц =  = 0,56%.

= 0,56%.

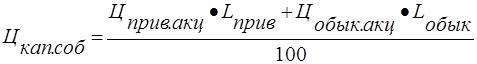

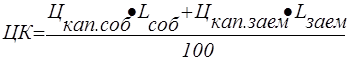

Средняя цена собственного капитала, используемого для финансирования инвестиций, находится по формуле средней арифметической взвешенной:

, (3)

, (3)

где:

Lприв, Lобыкн — доля капитала, привлекаемого через размещение соответственно привилегированных и обыкновенных акций в общей стоимости капитала.

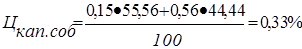

,

,

где: 55,56; 44,44— доля привилегированных и обыкновенных акций в стоимости собственного капитала.

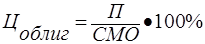

Цена инвестиционных ресурсов, мобилизованных путем размещения облигаций, может быть определена таким образом:

, (4)

, (4)

где:

П — проценты, выплачиваемые держателям облигаций;

СМО — средства, мобилизованные на основе размещения облигаций.

Ц облиг =  = 15,38%.

= 15,38%.

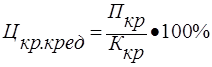

Цена краткосрочного кредита как источника финансирования определяется по формуле:

, (5)

, (5)

где:

Пкр — процент за пользование краткосрочным банковским кредитом;

Ккр — сумма представленного краткосрочного кредита.

Ц кр.кред. =  = 2,01%.

= 2,01%.

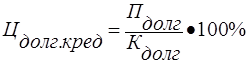

Цена долгосрочного кредита как источника финансирования определяется по формуле:

, (6)

, (6)

где:

Пдолг — проценты за пользование долгосрочным банковским кредитом; Кдолг — сумма предоставленного долгосрочного банковского кредита.

Ц долг.кред =  = 8,17%.

= 8,17%.

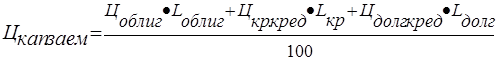

Средняя цена заемного капитала, направляемого на финансирование инвестиций, определяется по формуле:

, (7)

, (7)

где:

Цоблиг, Цкр.кред, Цдолгкред - цена капитала, мобилизуемого соответственно через размещение облигаций, получение краткосрочных и долгосрочных банковских кредитов;

Lоблиг, Lкр, Lдолг – удельный вес капитала, мобилизуемого соответственно через размещение облигаций, получение краткосрочных и долгосрочных банковских кредитов в сумме заемного капитала.

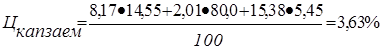

,

,

где: 14,55; 80,0; 5,45– доля долгосрочного, краткосрочного кредитов, облигаций в стоимости заемного капитала.

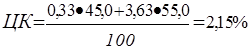

Цена всего инвестируемого капитала (собственного и заемного) составит

, (8)

, (8)

,

,

где: 45,0; 55,0– доля собственного и заемного капиталов в общей стоимости капитала.

Оптимальной считается такая структура капитала, которая обеспечивает минимальные затраты по обслуживанию авансированного капитала и определяется она по варианту с минимальной средней ценой капитала.

Таблица 1

Расчет цены капитала

| № | Наименование источника средств | Удельный вес отдельных видов капитала, % | Стоимость капитала, тыс.руб. | Цена данного источника средств, % |

| 1 | Привилегированные акции | 25 | 650,3 | 0,15 |

| 2 | Обыкновенные акции | 20 | 520,2 | 0,56 |

| ИТОГО по соб.капиталу | 45 | 1170,5 | 0,33 | |

| 3 | Долгосрочные кредиты | 8 | 208,1 | 8,17 |

| 4 | Краткосрочные кредиты | 44 | 1144,4 | 2,01 |

| 5 | Облигации | 3 | 78,0 | 15,38 |

| ИТОГО по заем.капиталу | 55 | 1430,5 | 3,63 | |

| ВСЕГО | 100 | 2601,0 | 2,15 |

2. Определение оптимального варианта структуры

|

из

5.00

|

Обсуждение в статье: Определение средней цены капитала |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы