|

Главная |

Глава 5. Зависимость прибыли предприятия от финансовой структуры капитала и принятой к реализации инвестиционной программы предприятия

|

из

5.00

|

Финансовое строение капитала предусматривает его деление на собственный и заемный.

Стоимость имущества принадлежащего предприятию является его собственным капиталом. К заемному капиталу предприятия относятся: кредиты банков, заемные средства у предприятий и организаций, передаваемые предприятию на возвратной основе средства из госбюджета и внебюджетных фондов.

Эффект от кредитования деятельности предприятия за счет заемных источников может быть положительным, отрицательным либо может не быть вообще. Основным критерием оценки эффективности финансового рычага является ставка привлекаемых заемных источников финансирования. Финансовый леверидж (рычаг) – это механизм управления доходами предприятия путем изменения финансовой структуры капитала.

Если ставка привлекаемых заемных источников финансирования ниже показателя доходности собственного капитала, то увеличение доли заемных средств, в структуре финансового капитала предприятия приводит к росту показателя доходности (рентабельности) собственного капитала. Если банковская ставка выше рентабельности собственного капитала, то увеличение доли заемных источников финансирования в структуре финансового капитала будет приводить к снижению доходности собственного капитала.

Сущность финансового левериджа заключается в «спекуляции капиталом», то есть в таком вложении средств, при котором ставка доходности инвестированного капитала является выше ставки ссудного процента. В этом случае предприятие, увеличивая размеры заемного капитала, может обеспечить пропорциональный рост своей прибыли только за счет разности в указанных ставках.

Для формализованного описания финансового левериджа введем следующие обозначения:

П – экономическая прибыль за период;

Кс - собственный капитал предприятия;

К – долгосрочная задолженность предприятия;

h – ставка доходности собственного капитала, %;

i – ставка доходности собственного и заемного капитала, %;

r – ставка процента по заемным средствам, %.

С учетом этих обозначений ставка доходности собственного капитала будет равна:

h = П / КС (1)

а ставка доходности собственного и заемного капитала предприятия составит:

I = (П + К * r ) / (КС + К ) (2)

П = i * (КС + К ) – К * r (3)

Произведя подстановку формулы (3) в формулу(1), получим следующую зависимость:

h = { i * (КС + К ) – К * r } / К (4)

h = i + К / КС * (i – r) (5)

это выражение показывает влияния финансового рычага( выраженного соотношением К /КС) на ставку доходности собственного капитала, которая растет пропорционально росту доли заемного капитала в общем капитале предприятия.

Очевидно, что развитие предприятия возможно только при осуществлении активной инвестиционной деятельности. Поэтому при реализации новых инвестиционных программ на предприятии необходимо иметь в виду, что одним из способов заинтересовать акционеров во вложении денег в бизнес, является проводимая на предприятии дивидендная политика (определяющая размер прибыли, направляемой на выплату дивидендов владельцам акций, или доходов на паи учредителям предприятии). Эта дивидендная политика, характеризуемая доходностью собственного (акционерного) капитала предприятия, может не совпадать с доходностью принятых к реализации на предприятии новых инвестиционных программ.

Здесь возможны две ситуации:

1) когда доходность принимаемого к реализации инвестиционного проекта выше доходности акционерного капитала (ставки объявленной дивидендной политики). В данной ситуации даже полное финансирование реализации инвестиционных проектов за счет акционерного капитала позволяет реализовать объявленную дивидендную политику (если собственного капитала будет в достаточном количестве);

2) когда доходность принимаемого к реализации инвестиционного проекта ниже доходности акционерного капитала. Здесь возникает объективная потребность в привлечения более дешевых заемных средств, т.е. реализация инвестиционных программ предприятии при объявленной дивидендной политике становится возможным только за счет привлечения более дешевых заемных средств.

На этом этапе возникает необходимость в разработке стратегии формирования инвестиционных ресурсов, эта стратегия призвана обеспечить эффективное использования собственных и заемных средств, а также финансовую устойчивость в долгосрочной перспективе.

Далее, на основе показателей доходности собственного капитала, ставки процентов за кредит и доходности принятой к реализации на предприятии инвестиционных проектов (задаются в исходных данных) необходимо рассчитать минимальное соотношение заемного и собственного капитала(КЗ/КС) обеспечивающее одновременно реализацию принятой инвестиционной программы и объявленной дивидендной политики.

Основным допущением в процессе расчетов можно считать следующее:

- капитал предприятия (собственных и заемных средств) достаточен для реализации инвестиционного проекта, т.е. масштабы инвестиций являются приемлемыми для предприятия.

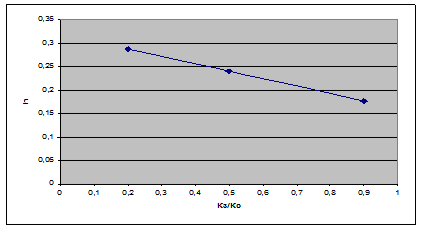

Рис.5.1. Соотношение между, заемными и собственного капитала

У = 0,32 - 0,16 * Х

Ставка доходности собственного капитала увеличивается, при уменьшении коэффициента соотношения заемных и собственных средств. Это хороший знак деятельности предприятия, что привлеченных средств меньше, чем собственных. Прибыль предприятия хоть и уменьшилось, предприятия может осуществить выплаты по кредитам сохраняя стабильность предприятия.

Заключение

Прибыль в экономике предприятий, включает расчет всех доходов и расходов предприятия за определенный период. Туда входит расчет бухгалтерской и экономической прибыли.

На практике экономическая и бухгалтерская прибыль не совпадает, так как экономическая прибыль всегда превышает бухгалтерской,

Расчет экономической прибыли ведут обычно для внутрифирменных целей, и позволяет руководству предприятия определить шансы на успешное развитие в будущем. Именно экономическая а не бухгалтерская и другие виды прибыли, служит критерием успеха функционирования предприятия, эффективного использования им имеющихся ресурсов. Наличие или отсутствие экономической прибыли является для руководства предприятий стимулом привлечения дополнительных ресурсов или соответственно перетока их в другие сферы использования. А бухгалтерская прибыль определяется как разница между доходами и расходами фирмы, сформированными в соответствии со стандартами бухгалтерского учета и отчетности. В нашем предприятии экономическая прибыль составила (3281,73) , а бухгалтерская прибыль(5149,73).

Влияние структуры производственных затрат на прибыль предприятия, структура производственных затрат предприятия оказывает прямое влияние на размер получаемой прибыли и динамику ее изменения в перспективе. Для изучения этого влияния все затраты предприятия необходимо поделить на постоянные и переменные, определить безубыточный объем реализации, а также рассчитать показатель уровня операционного рычага.

Использование прибыли на предприятии, предполагает решение о порядке распределения прибыли, принимаются предприятием самостоятельно, доводится руководством предприятия до его собственников и подлежат утверждению ими в порядке, предусмотренном законодательством и учредительными документами.

Зависимость прибыли предприятия от финансовой структуры капитала и принятой к реализации инвестиционной программы предприятия, это финансовое строение капитала предусматривает его деление на собственный и заемный. Стоимость имущества принадлежащего предприятию является его собственным капиталом. К заемному капиталу предприятия относятся: кредиты банков, заемные средства у предприятий и организаций, передаваемые предприятию на возвратной основе средства из госбюджета и внебюджетных фондов.

Литература

1. Гальперин В. М. , Игнатьев С. М. , Моргунов В. И. , Микроэкономика. М. Экономическая школа, 2006 г.

2. Дингес Э. В. , Организация инвестиционной деятельности предприятия в рыночных условиях хозяйствования М. МАДИ ( ГТУ), 2001 Г.

3. Иващенко Н. П. Экономика фирмы М. ИНФРА-М, 2006 г.

4. Шеремет А. Д. , Негашев Е. В. Методика финансового анализа деятельности коммерческих организаций. М. ИНФРА-М, 2003 г.

5. Попов В. М. , финансовый бизнес-план, М. финансы и статистика, 2002 г.

6. Сафронов Н. А. , Экономика организации (предприятия) М. Экономист, 2004 г.

7. Налоговый кодекс РФ, ( по состоянию на 1 февраля 2007 г).

8. Журнал «экономист» О. Л. Поренов. 2009 г.

9. Журнал « вопросы экономики» о. н. Ренн. И.В. Тапалов. 2009 г.

|

из

5.00

|

Обсуждение в статье: Глава 5. Зависимость прибыли предприятия от финансовой структуры капитала и принятой к реализации инвестиционной программы предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы