|

Главная |

Расчет и оценка финансовых коэффициентов платежеспособности

|

из

5.00

|

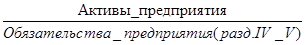

Общая платежеспособность организации определяется, как способность покрыть все обязательства организации (краткосрочные и долгосрочные) всеми ее активами. Коэффициент общей платежеспособности (к0П) рассчитывается по формуле:

К о.п. =

При расчете коэффициента общей платежеспособности активы предприятия берутся за вычетом задолженности участников (учредителей) по взносам в уставный капитал, а также оценочных резервов по сомнительным долгам и под обесценение ценных бумаг, если они создавались. Обязательства предприятия в знаменателе коэффициента общей платежеспособности не включают суммы доходов будущих периодов, отражаемые в разделе V баланса. Естественным является следующее нормальное ограничение для коэффициента: К о.п.≥ 2 .

| 5130 |

| 4448 |

К о.п. 2006г.= = 1,15

| 4879 |

| 3667 |

К о.п. 2007г.= =1,33

Мы видим, что коэффициент общий платежеспособности ЗАО «Олеандр» значительно ниже нормы, но есть положительная тенденция к его увеличению.

Степень (коэффициент) платежеспособности по текущим обязательствам — главный критерий платежеспособности, установленный распоряжением Федеральной службы России по финансовому мониторингу «О мониторинге финансового состояния организаций и учете их платежеспособности».

Этот показатель определяется как отношение текущих заемных средств организации (краткосрочных обязательств — стр. 690 ф. 1) к среднемесячной выручке. Последняя, вычисляется по валовой выручке, включающей выручку от продаж за отчетный период (по оплате), НДС, акцизы и другие обязательные платежи, деленной на количество месяцев в отчетном периоде.

| 4448 |

| 17267/12 |

К т.об.2006 г. = =3,09;

| 3667 |

| 20176/12 |

К т.об.2007 г. = = 2,2

В зависимости от значения показателя степени платежеспособности по текущим обязательствам, рассчитанного на основе данных за последний отчетный период, организации подразделяются на три группы:

1)платежеспособные организации, у которых значение указанного показателя не превышает 3 месяцев;

2)неплатежеспособные организации первой категории, у которых значение показателя составляет от 3 до 12 месяцев;

3)неплатежеспособные организации второй категории, у которых значение этого показателя превышает 12 месяцев.

Как мы видим из расчетов ЗАО «Олеандр» степень платежеспособности по текущим обязательствам у организации не значительно улучшилась в 2007г., и данную организацию можно отнести к 1 группе. Данную организацию мы можем считать платежеспособным объектом учета, который имеют возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или за счет своего ликвидного имущества;

Степень (коэффициент) платежеспособности общая определяется как частное от деления суммы заемных средств (обязательств) организации на среднемесячную валовую выручку от продаж, т.е.

стр. 690 + стр. 590 ф. №1_______

Среднемесячная валовая выручка

Этот показатель характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами.

В нашем случае, данный коэффициент совпадает с предыдущим, так как долгосрочные обязательства (с.590 ф.1) у ЗАО «Олеандр» отсутствуют.

Структура долгов и способы кредитования организации характеризуются распределением показателя «степень платежеспособности общая» на коэффициенты задолженности по кредитам банков и займам, а также другим организациям, фискальной системе, внутреннего долга

Перекос структуры долгов в сторону товарных кредитов, полученных от других организаций, скрытого кредитования за счет неплатежей фискальной системе государства и задолженности по внутренним выплатам отрицательно характеризует хозяйственную деятельность организации.

а) Коэффициент задолженности по кредитам банков и займам вычисляется как частное отделения суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную валовую выручку, т.е.

стр. 590 + стр. 610 ф.№1_______

Среднемесячная валовая выручка

| 1007 |

| 1438,9 |

К зад. кред. 2006 г. = = 0,7

| 207 |

| 1681,3 |

К зад. кред. 2007 г. = = 0,12

В нашем случае данный коэффициент соответствует степени (коэффициент) задолженности другим организациям.

б) Коэффициент задолженности другим организациям вычисляется как частное от деления суммы обязательств по строкам «поставщики и подрядчики» и «прочие кредиторы» на среднемесячную валовую выручку. Все эти данные функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами.

| 1007 |

| 1438,9 |

К зад. организ. 2006 г. = = 0,7

| 207 |

| 1681,3 |

К зад. организ. 2007 г. = = 0,12

в) Коэффициент задолженности фискальной системе вычисляется как частное от деления суммы обязательств по строкам «задолженность перед государственными внебюджетными фондами» и «задолженность перед бюджетом» на среднемесячную валовую выручку.

| 5 |

| 1438,9 |

К зад. фиск. системе 2006г.= = 0,003

| 4 |

| 1681,3 |

К зад. фиск. системе 2007г.= = 0,002

г) Коэффициент внутреннего долга вычисляется как частное от деления суммы обязательств по строкам «задолженность перед персоналом организации», «задолженность участникам (учредителям) по выплате доходов», «доходы будущих периодов», «резервы предстоящих расходов», «прочие краткосрочные обязательства» на среднемесячную валовую выручку.

| 58 |

| 1438,9 |

К зад.внутр. долга 2006г.= = 0,04

К зад.внутр. долга 2007г.= отсутствует

Отразим произведенные расчеты в таблице 4

Структура долгов

Таблица 4

| № п/п | Коэффициент | степень платежеспособности общая | отклонения | |

| 2006 | 2007 | |||

| 1 | Коэффициент задолженности по кредитам банков и займам | 0,7 | 0,12 | +0,58 |

| 2 | Коэффициент задолженности другим организациям | 0,7 | 0,12 | +0,58 |

| 3 | Коэффициент задолженности фискальной системе | 0,003 | 0,002 | +0,001 |

| 4 | Коэффициент внутреннего долга | 0,04 | - | - |

Из расчетов и анализа финансовых коэффициентов можно сделать вывод, что основная часть долгов в 2006г. возникла за счет задолженности другим организациям. В 2007г. в структуре долгов ситуация практически не изменилась, хотя можно отметить значительное снижение почти по 3 и пункту, что характеризуется положительно.

Нужно признать, что в ысокая доля кредиторской задолженности снижает финансовую устойчивость и платежеспособность организации. Однако кредиторская задолженность, возникшая у ЗАО «Олеандр» перед поставщиками "дает" предприятию возможность пользоваться "бесплатными" деньгами, и по возможности не прибегать к использованию кредитов.

Из всего вышеперечисленных расчетов мы видим, что степень платежеспособности ЗАО «Олеандр» в 2007г. не значительно улучшилась. И данную организацию мы можем считать вполне платежеспособной, т.е. имеющий возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам.

|

из

5.00

|

Обсуждение в статье: Расчет и оценка финансовых коэффициентов платежеспособности |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы