|

Главная |

Понятие и сущность денег

|

из

5.00

|

С далекой древности известны деньги, появившиеся как результат более высокого развития производства и товарных отношений. Условием обмена становится разделение труда, а объектом обмена выступают продукты сельского хозяйства, ремесленные изделия, орудие труда и т.п. Меновая торговля (продукт на продукт) между общинами, соседними племенами постепенно приобретает системный, товарный характер. Сложность многоступенчатых обменных операций по мере развития производства привела к выделению из товарного мира одного, универсального товара, который должен служить средством обмена и использоваться в качестве единицы счета и средством платежа. Таким универсальным товаром становятся деньги [36].

Одно из наиболее простых определений денег, следующие: деньги - это все то, что принимается в обмен на товары и услуги. Часто деньги определяют так: деньги - это специфический товар, выполняющий роль всеобщего эквивалента, обеспечивая тем самым возможность обмена одних благ на другие [31].

В прошлом универсальным посредником при обмене на короткий период времени и на ограниченной территории выступали отдельные товары (шкуры, драгоценные камни, соль), имеющие ценность. Этот товар становился измерителем ценностей всех других товаров. Появление товара-посредника, в котором все участники обмена стали выражать свои оценки других товаров, и сделало возможным установление пропорций обмена.

При систематическом обмене, когда товар стал перевозиться на значительное расстояние, использование таких товаров - посредников денег - вызывало большие неудобства. Роль денег переходит к металлическим деньгам, которые не меняют своих свойств при хранении, являются однородными и хорошо делятся на мелкие части [37].

Итак, деньги - это товар по происхождению, стихийно выделившийся в процессе исторического развития товарного производства и обмена. Но деньги - это особый, привилегированный товар, играющий роль всеобщего эквивалента. Зависимость эволюции обмена товара от развития производства и возникновение денег приводится в таблице 1

Таблица 1

Эволюции обмена товара

| Этап развития производства | Форма обмена |

| 1 | 2 |

| 1.Натуральное хозяйство. Производят продукт для собственного потребления, а не товар. Избыток продукта возникает периодически | 1. Простая форма обмена. Обмен ограничен из-за низкого уровня производства; так, соль меняется на овцу, зерно на топор при условии совпадения интересов производителя и покупателя |

| 2.Рост и расширение производства. Общество с разделением труда достигает определенного уровня развития. Выделяются земледелие, скотоводство, ремесло. Происходит постоянный обмен товарами, это потребовало соизмерения разных по виду, качеству, форме и назначению товаров, т.е. эквивалентности. | 2. Всеобщая форма обмена. С ростом производства продукт чаще выступает в обмене как товар. С развитием обмена один товар чаще других появляется на рынке, он необходим всем, становясь товаром- эквивалентом, соизмеряя товары по их ценности (стоимости) для потребителя. В роли такого товара- эквивалента периодически выступали скот, меха, украшения. |

Продолжение таблицы 1

| 1 | 2 |

| 3. Товарное производство | 3. Денежная форма обмена. Один товар, преимущественно металл, становится всеобщим эквивалентом. Процесс конструирования товара в роли всеобщего эквивалента - сложный и длительный. Для превращения денег в товар необходимы следующие условия: 1) общее признание покупателем и продавцом товара-денег, т.е. оба субъекта не могут отказаться при обмене своих ценностей на данный товар; 2) наличие особых физических свойств у товара-денег, пригодных для постоянной обмениваемости; 3) длительное выполнение товаром-деньгами роли всеобщего эквивалента. Денежная форма стоимости xapaктeризуется следующими чертами: - один товар монопольно выполняет роль всеобщего эквивалента продолжительное время; - натуральная форма денежного товара (металла) срастается с его эквивалентной формой, т.е. внешние черты товара-денег скрываются, а остается лишь его всеобщая общественная форма ценности |

| 4.Монополизация производства. На рынке господствует товар. Товаром становятся не только продукты труда, но и совесть, честь | 4. Бумажно-денежная форма обмена Постепенно с переходом от полноценных денег к знакам стоимости и развитием безналичных расчетов, деньги утрачивают товарную форму |

С возникновением денег:

1) создаются условия для появления, а затем и расширения рынка, поскольку денежный эквивалент позволяет преодолеть узкие рамки обмена товара на товар;

2) единый акт обмена расчленяется на две самостоятельные сделки:

Продажа собственного товара (Т-Д) Покупка нужного товара (Д-Т)

Сделки (Т-Д) и (Д-Т) могут быть разделены во времени и пространстве;

3) деньги приобретают самостоятельное, не связанное с товарным обменом движение; для предпринимателя возникает возможность их накопления от момента продажи своего товара до момента покупки необходимых производству сырья, материалов и т.д. [29].

С заменой действительных денег знаками стоимости и последующей отменой их фиксированного золотого содержания обеспечивался свободный выпуск этих знаков в соответствии с потребностями товарного оборота независимо от наличия золотого обеспечения [29].

Деньги - экономическая и историческая категория. Экономическая категория (товар, кредит и т.п.) выражает взаимодействие экономических агентов (домохозяйств, фирм, государств) в процесс е производства материальных и нематериальных благ, которые принимают самостоятельные решения в сфере своей деятельности. Любая экономическая категория взаимосвязана с движением валового внутреннего продукта (ВВП) и его основной части - национального дохода (НД) [37].

Деньги выступают активным элементом и составной частью всего процесса производства, обслуживая все его фазы (производство экономических благ, разделение труда, обмен, распределение, потребление). Они обеспечивают весь процесс образования ВВП и НД и отражают определенную сторону хозяйственной деятельности, т.е. выступают экономической категорией. Количество денег, за которые продаются экономические блага, выражается ценой. Цена устанавливается на рынке в результате взаимодействия экономических агентов при сравнении предложения и спроса на товар [32].

Деньги как экономическая категория, возникшая на определенной ступени развития товарных отношений, выступают поэтому исторической категорией. Являясь исторической категорией, деньги на каждом следующем этапе товарного производства наполняются новым содержанием, которое усложняется с изменением условий производства.

Функции денег

На роль денег как всеобщего стоимостного эквивалента в разное время на разных территориях претендовали разные товары. Однако окончательный выбор был сделан в пользу металлов.

На ранней стадии металлического обращения деньги чеканили из самых разных металлов, в том числе свинца, меди, серебра и золота. Их форма была также разнообразной: бруски, пластины, слитки, проволока, кольца и даже металлический порошок. Со временем практически везде деньги стали чеканить в форме современной монеты, в которой они меньше всего стирались.

Из металлов предпочтение было отдано серебру и золоту, так как эти драгоценные металлы обладали свойствами, делавшими их наиболее подходящими для выполнения функций денег [28].

Свойства благородных металлов: однородность, делимость, портативность, сохраняемость.

Однородность означает, что два одинаковых по весу куска драгоценного металла ничем не отличаются друг от друга и поэтому лучше измеряют стоимость других товаров, чем, например, два быка или две беличьи шкурки.

Делимость означает, что благородные металлы, в отличие от «живых» или «меховых» денег, делятся на равные части без потерь в стоимости. Таким образом, равные по весу и форме куски благородного металла не только имеют одинаковую стоимость, но и в одинаковой степени измеряют стоимость других товаров.

Портативность означает, что даже небольшие по весу куски благородных металлов имеют достаточно высокую стоимость и даже в небольшом количестве пригодны для измерения стоимости других, в том числе дорогих товаров [26].

Сохраняемость означает, что благородные металлы не ржавеют и не портятся со временем. По этой причине монеты из серебра или золота являются наиболее пригодными для длительного обращения и хранения.

Несмотря на перечисленные свойства, металлические деньги со временем были вытеснены неметаллическими - отпечатанными на бумаге знаками стоимости. Металлические деньги, в том числе золотые монеты, при длительном обращении стирались и переставали быть действительными эквивалентами реализуемых товаров. Вследствие этого металлические деньги были заменены знаками стоимости, которые приобрели форму символических денег. Для знаков стоимости характерны непродолжительный период обращения и принудительный курс, устанавливаемый государством [29].

Сущность денег проявляется через выполняемые ими функции.

К. Маркс указывал на пять функций, которые выполняли золотые монеты в эпоху золотомонетного стандарта:

1) мера стоимости;

2) средство обращения;

3) средство платежа;

4) средство образования сокровищ;

5) мировые деньги.

1) Функция денег как меры стоимости отражает сущность денег как всеобщего стоимостного эквивалента. Деньги измеряют стоимость всех товаров. Это возможно потому, что деньги сами являются специфическим товаром, в котором воплощен абстрактный общественный труд, и который обладает меновой стоимостью. Товары сравнимы, т.е. качественно однородны и количественно соизмеримы, именно как меновые стоимости. Так как измерение стоимости товаров не требует реального наличия денег, функцию меры стоимости могут выполнять идеальные, т.е. мысленно представляемые деньги.

Стоимость товара, выраженная в деньгах, называется ценой товара. Сами деньги цены не имеют, т.е. стоимость денег не может быть выражена в них самих [36].

Для сравнения цен различных товаров их выражают в одинаковых денежных единицах. В эпоху обращения металлических денег это означало приведение к одному масштабу цен.

Масштабом цен называется весовое количество металла, принятое в данной стране за денежную единицу и служащее для измерения цен всех товаров.

Между деньгами как мерой стоимости и деньгами как масштабом цен существуют определенные различия:

1) мера стоимости складывается стихийно, а масштаб цен устанавливается в законодательном порядке;

2) золото является мерой стоимости по отношению ко всем товарам, а качестве масштаба цен сопоставляется с самим собой;

3) мерой стоимости служит денежный товар, стоимость которого изменяется в зависимости от изменения количества труда, необходимого для его производства, а масштабом цен служит фиксированное весовое количество металла, которое не изменяется в связи с изменением стоимости самого металла [37].

После прекращения размена кредитных денег на золото официальный масштаб цен утратил свой экономический смысл. Первоначальное совпадение масштаба цен с весовым содержанием металла отразилось в названии многих денежных единиц: французский ливр, английский фунт стерлингов и т.д.[35].

При системе металлического обращения деньги выполняли функцию меры стоимости, при системе неметаллического обращения (девизной системе) выполняют функцию единицы счета [30].

Современные деньги, отпечатанные на бумаге, в отличие от золотых монет, не имеют потребительной стоимости. Выведенные из обращения золотые монеты можно было переплавить и использовать на другие цели - золото как металл всегда востребовано. Современные банкноты, по каким-либо причинам объявленные недействительными и выведенные из обращения, вряд ли можно где-либо использовать [28].

Если стоимость золотой монеты как куска золота уместно сравнивать со стоимостью других товаров, то аннулированная банкнота стоимости не имеет. По этой причине с помощью современных денег, находящихся в обращении, можно только измерить (подсчитать) стоимость того или другого товара, т.е. современные банкноты и монеты служат всего лишь единицами счета для измерения стоимости товаров.

Под единицей счета понимается национальная денежная единица, служащая для измерения стоимости товаров.

В странах с высоким уровнем инфляции, приводящей к утрате деньгами почти всех функций, в качестве единицы счета, средства платежа и сбережения часто используют иностранную валюту. Абсолютного вытеснения национальной валюты при этом, не происходит. Законодательство защищает национальную денежную единицу и не допускает обращение на территории страны денежных суррогатов и иностранных денежных единиц. Однако субъекты экономики оценивают стоимость товаров и привлекают, размещают денежные средства, а также осуществляют расчеты в иностранной валюте.

Существуют две легальные формы ограничения функционирования денег в качестве единицы счета: бартерная торговля и торговля с помощью купонов.

Бартерная торговля представляет собой обмен товарами без движения денег. Часто бартер отождествляют с натуральным, обменом, но это не совсем правильно. Между натуральным обменом и бартером имеется только одно сходство (прямой обмен товарами) и много различий.

Бартер - разновидность внешнеторговой сделки, которая заключается в обмене товарами на одинаковые суммы. Бартерные сделки осуществляются по взаимному согласию сторон и позволяют сэкономить средства на банковское обслуживание. При этом деньги в экономике выполняют все свои функции, и, следовательно, товарно-денежные отношения существуют [32].

Натуральный обмен, в отличие от бартера, представляет собой вынужденный обмен товарами как следствие гиперинфляции, при которой деньги перестают выполнять свои функции и «выпадают» из цепочки обмена (Т -Д- Т ... ), что приводит к разрушению товарно-денежных отношений и прямому обмену товара на товар.

Торговля с помощью купонов, специальных талонов, осуществляется с целью планирования потребления определенных товаров в условиях их дефицита.

2) Функция денег как средства обращения выражается в следующем. После того, как стоимость товара оказалась выраженной в идеальных деньгах, что происходит еще до процесса обращения, следует превращение товара в действительные деньги, т.е. его продажа, имеющая место уже непосредственно в процессе обращения. Товарное обращение, опосредуемое деньгами, означает куплю-продажу товаров: продажа товара - его обмен на деньги, а купля - обмен денег на товар [28].

В целом товарное обращение можно представить формулой Т-Д-Т-Д ..., из чего следует, что деньги при товарном обращении выступают в качестве посредника или выполняют функцию средства обращения.

Функция денег как меры стоимости отличается от функции денег как средства обращения:

1) мерой стоимости служат идеальные, а средством обращения - реальные деньги;

2) мерой стоимости служат только полноценные, а средством обращения могут также служить неполноценные и бумажные деньги [36].

Функционирование денег как средства обращения помогает преодолеть индивидуальные, временные и пространственные границы, которые характерны для непосредственного обмена товара на товар.

Индивидуальные границы. При товарном обращении, опосредуемом деньгами, не требуется взаимного совпадения потребностей покупателя и продавца. Продавец продает свой товар и на вырученные деньги может купить любой другой товар. При натуральном обмене сделка возможна только в том случае, если потребности участников в предложенных к обмену товарах, совпадают. Продавец обменивает свой товар на другой товар только в том случае, если он заинтересован в этом обмене [26].

Временные границы. При товарном обращении, опосредуемом деньгами, не требуется совпадения актов купли-продажи по времени. Продавец продает свой товар, а на вырученные деньги может купить необходимый ему товар в любое другое время. При натуральном обмене продавец реализует свой товар, одновременно приобретая в обмен на него другой.

Пространственные границы. При товарном обращении, опосредуемом деньгами, не требуется пространственного совпадения актов купли-продажи. Продавец продает свой товар на одном рынке, а на вырученные деньги может купить необходимый ему товар на другом. При натуральном обмене продавец реализует свой товар и получает в обмен на него другой на одном и том же рынке [26].

3) Функция денег как средства платежа. Товар обменивается на деньги, которые являются платой за товар. Товар может продаваться за наличные и в кредит (т.е. с отсрочкой платежа). В первом случае платеж следует сразу за поставкой товара, во втором случае - через оговоренный в контракте срок. Деньги выполняют функцию средства платежа не только при продаже товаров за наличные и в кредит, но и при погашении других обязательств.

Таким образом, выполняя функцию средства обращения, деньги служат посредником при обмене товаров, а выполняя функцию средства платежа, завершают процесс обмена.

К. Маркс разграничивал функции средства обращения и средства платежа, чтобы показать, что в момент отсрочки платежа за поставленный товар возникает коммерческий кpeдит.

4) Функция денег как средства образования сокровищ. К. Маркс считал, что деньги, являясь всеобщим стоимостным эквивалентом, в обмен на который можно приобрести любой другой товар, сами становятся воплощением общественного богатства. Стремление к обладанию богатством в его всеобщей форме побуждает товаровладельцев к накоплению денег. В этом случае за актом продажи одного товара не следует акт купли другого. В эпоху металлического обращения золотые и серебряные монеты (полноценные и реальные деньги) в таких случаях извлекались из обращения и уходили в сокровище (выполняли функцию средства образования сокровищ). В современной денежной системе (системе неметаллического обращения) временно свободные денежные средства предприятий и населения размещаются на условиях срочности, платности, возвратности в банковских и небанковских кредитных учреждениях (выполняют функцию средства сбережения).

При системе металлического обращения, деньги выполняли функцию средства образования сокровищ, при системе неметаллического обращения (девизной системе) выполняют функцию средства сбережения.

Банковские и небанковские кредитные учреждения аккумулируют денежные средства в объеме, достаточном для финансирования, как текущей деятельности предприятий, так и обновления основных средств. Таким образом, выполнение деньгами функции средства сбережения способствует развитию и модернизации производства.

5. Функция денег «мировые деньги». К. Маркс исследовал функции современных ему денег - золотых монет, обращавшихся при золотомонетном стандарте. В первоначальном смысле функция «мировые деньги» означала, что золотым монетам не нужна конвертация. Переходя границы стран, золотые монеты, по выражению К. Маркса «сбрасывали свои национальные мундиры» и принимались в платежи по весу. В период золотомонетного стандарта золото выполняло все вышеназванные функции денег, при этом денежные системы стран и мировая валютная система были тождественны, так как их общим главным элементом являлась золотая монета.

Эволюцию функций денег от системы золотомонетного стандарта до современной девизной системы представлена в таблице 2

Таблица 2

Сравнительная характеристика функций денег при золотомонетном

стандарте и в современной девизной системе

| Функции, выполняемые деньгами | |

| При золотомонетном стандарте | В современной девизной системе |

| 1. Мера стоимости | 1. Единица счета |

| 2. Средство обращения | 2. Средства обращения (платежа) |

| 3. Средство платежа | |

| 4. Средство образования сокровищ | 3.Средство сбережения (накопления) |

| 5. Мировые деньги | - |

Существует необоснованное мнение, что современные денежные единицы выполняют функцию «мировые деньги» при участии в международных расчетах. Однако ни одно из современных средств международных расчетов (немонетарное золото, свободно конвертируемые и коллективные валюты) не может обращаться так же, как обращались золотые монеты при золотомонетном стандарте - беспрепятственно переходить границы государств, не нуждаясь в конвертации, и свободно использоваться всеми субъектами во всех сделках международного обмена [34].

Функцию «мировые деньги» выполняли только золотые монеты при золотомонетном стандарте.

Денежная система

Устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством, представляет собой денежную систему.

Исторически сложились два типа денежных систем в зависимости от денег (металлические или изготовленные из бумаги), выполняющих роль всеобщего эквивалента [30].

Денежная система металлического обращения базируется на действительных деньгах (серебряных, золотых), которые выполняют все пять функций, а обращающиеся знаки стоимости беспрепятственно обмениваются на действительные деньги.

Выделяются два подтипа денежных систем металлического обращения – биметаллизм (денежная система, при которой роль всеобщего эквивалента закреплена государством за двумя металлами – медь и серебро, серебро и золото) и монометаллизм (денежная система, при которой один металл выполняет роль всеобщего эквивалента). Различают монометаллизм: золотомонетный, золотослитковый, золотодевизный.

Современная денежно-кредитная система характеризуется следующими особенностями:

- отменой официального золотого содержания денежных единиц. Золото полностью вытеснено из внешнего и внутреннего оборота;

- сохранением золотого резерва преимущественно в центральных банках, а также у частных лиц в виде золотых монет, слитков, украшений;

- переходом к неразменным на золото кредитным деньгам;

- национальной денежной единицей становится банкнота центрального банка;

- выпуском банкнот в обращение в порядке кредитования государства банками, а также под прирост официальных золотых и валютных резервов;

- сохранением в денежной системе некоторых стран наряду с банкнотами бумажных денег (казначейских билетов);

- расширением эмиссии банкнот для покрытия дефицита бюджета, что вызывает перерождение их в бумажные деньги;

- развитием и преобладанием в денежном обращении безналичного оборота при одновременном сокращении наличного;

- созданием и развитием механизмов государственного денежно - кредитного регулирования [30].

Элементами, составляющие современную денежную систему являются:

1) Денежная единица - установление законом денежного знака, служащего для соизмерения и выражения цен товаров и услуг. Денежная единица, как правило, делится на мелкие пропорциональные части. В большинстве стран действует десятичная система деления (один доллар США равен 100 центам, один английский фунт стерлингов равен 100 пенсам).

2) Порядок обеспечения денежных знаков действует в странах в соответствии с законом. По экономической сущности различают кредитные и бумажные деньги. Кредитные деньги (банковские билеты или банкноты) создаются в результате кредитной эмиссии центрального банка, по всем направлениям, в том числе кредитования центральным банком коммерческих банков для последующего кредитования ими экономики. Бумажные деньги (казначейские билеты) выпускает министерство финансов для финансирования дефицита бюджета.

3) Эмиссионный механизм - законодательно определенный порядок выпуска в обращение денежных знаков. Эмиссионные операции (по выпуску и изъятию денег из обращения) в государствах осуществляют:

- центральный (эмиссионный) банк, пользующийся монопольным правом выпуска банкнот, которые составляют подавляющую часть наличных денег;

- казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты, изготовленные из дешевых видов металла, на которые в развитых странах приходится около 10% общего выпуска наличных денег).

Эмиссия банкнот центральным банком осуществляется тремя путями: предоставлением кредитов коммерческим учреждениям; кредитованием государства под обеспечение государственных ценных бумаг; выпуском банкнот путем их обмена на иностранную валюту.

4) Структура денежной массы в обращении представляет собой соотношение наличных и безналичных денег, а также соотношение денежных знаков разной купюрности в общем денежном обороте.

5) Прогнозное планирование включает систему планов денежного оборота, органов, составляющих эти планы, задачи, решаемые планами.

6) Механизм денежно-кредитного регулирования - это набор инструментов влияния государства на экономику в целом [30].

7) Порядок установления валютного курса или котировки валют, т.е. соотношение денежной единицы страны к иностранным валютам.

8) Порядок кассовой дисциплины в хозяйстве отражает совокупность правил, форм, кассовых и отчетных документов, которыми руководствуются юридические лица и население при организации налично-денежного оборота.

В состав денежных агрегатов в Российской Федерации входят следующие элементы:

МО = Все наличные деньги в обращении;

МI = МО+ Средства предприятий на расчетных, текущих и специальных счетах в банках + Депозиты населения в Сберегательном банке России до востребования + Средства страховых компаний;

М2 = М I + Срочные депозиты населения в сберегательных банках;

М3 = М2 + Депозитные сертификаты и облигации государственного займа.

Самостоятельным компонентом денежной массы в Российской Федерации является денежная база, включающая наличность в обращении, обязательные резервы коммерческих банков и их средства на корреспондентских счетах [13].

Для расчёта пределов роста денежной массы (М2) используется денежный мультипликатор (множитель создания денег), величина которого определяется как отношение М2 к денежной базе.

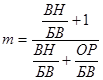

Формулу множителя создания денег можно вывести следующим образом:

, (1)

, (1)

где mc – множитель создания денег;

ДБ – денежная база;

М2 = ВН (внебанковская наличность) + БВ (банковские вклады);

ДБ = ВН (внебанковская наличность) + ОР (обязательные резервы).

Если разделить М2 на ДБ, а затем все члены формулы на БВ, то получим:

, (2)

, (2)

где  - отношение внебанковской наличности к общей сумме банковских вкладов;

- отношение внебанковской наличности к общей сумме банковских вкладов;

- отношение всех обязательных резервов коммерческих банков к общей сумме банковских вкладов.

- отношение всех обязательных резервов коммерческих банков к общей сумме банковских вкладов.

Размеры М2 зависят от двух основных отношений:

- отношения обязательных резервов коммерческих банков к общей сумме банковских депозитов. Например, чем ниже норма обязательных резервов, тем выше множитель создания денег и М2, и наоборот;

- отношения внебанковской наличности к общей сумме банковских депозитов. Например, рост отношения внебанковской наличности к общей сумме банковских депозитов приводит к снижению множителя создания денег и тем самым к сокращению предложения денег банками.

Первое из двух отношений непосредственно регулируется ЦБ.

Второе зависит от склонности экономических субъектов использовать деньги в сфере внебанковской деятельности, на что может воздействовать ЦБ посредством соответствующих изменений процентных ставок.

Требуемое количество денег в обращении как средства обращения и платежа определяется по формуле:

, (3)

, (3)

где M – масса денег;

V – скорость обращения;

P – индекс роста цен;

Q – физический объём произведённых товаров и услуг (ВВП).

, (4)

, (4)

Скорость обращения денег рассчитывается как:

1) скорость движения денег в кругообороте стоимости общественного продукта или кругообороте доходов:

|

О = , (5)

О = , (5)

2) оборачиваемость денег в платёжном обороте:

, (6)

, (6)

где  - сумма денег на банковских счетах;

- сумма денег на банковских счетах;

СДМ – среднегодовая величина денежной массы в обращении [24].

Платежи на территории Российской Федерации осуществляются наличными и безналичными деньгами. Формы безналичных расчетов определяются Банком России в соответствии с законодательными актами Российской Федерации. Образцы платежных документов, используемых для безналичных расчетов на территории Российской Федерации (платежные поручения, векселя, чеки и т.д.), утверждаются Банком России [20].

Организация и регулирование денежного обращения в Российской Федерации осуществляется в соответствии с действующим банковским законодательством и основными направлениями денежно-кредитной политики Российской Федерации [18].

В России в рамках организации и регулирования денежного обращения на Банк России возлагаются такие функции, как:

1) планирование объемов производства, перевозки и хранения банкнот и монет, а также создание их резервных фондов;

2) установление правил хранения, перевозки и инкассации наличных денег;

3) установление признаков платежности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения;

4) определение порядка ведения кассовых операций.

Принципы функционирования денежной системы. Современная денежная система основана на следующих принципах функционирования.

1) Центральное управление денежной системой осуществляется экономическими методами через аппарат центрального банка.

2) Прогнозное планирование денежного оборота означает разработку централизованных и децентрализованных планов и прогнозов.

3) Устойчивость и эластичность денежного оборота исключает, с одной стороны, инфляцию, а с другой - расширяет или сужает денежный оборот в связи с потребностями хозяйства в денежных средствах.

4) Кредитный характер денежной эмиссии - выпуск новых денежных знаков в хозяйственный оборот - осуществляется только в результате проведения банками кредитных операций.

5) Обеспеченность - выпускаемые в оборот денежные знаки должны быть реально застрахованы активами банка (товарно-материальными ценностями, золотом, драгоценными металлами, иностранной валютой, ценными бумагами и другими долговыми обязательствами).

6) Правительству предоставляются средства только в порядке кредитования на возвратной и возмездной основе.

7) Комплексное денежно-кредитное регулирование осуществляется центральным банком различными методами.

8) Надзор и контроль за денежным обращением осуществляются со стороны государства через банковскую, финансовую и налоговую систему.

9) На территории страны функционирует исключительно национальная денежная единица [23].

Анализ денежной системы Российской Федерации с учетом применяемых национальных определений основных параметров можно условно разбить на три главных блока:

- количество денег в экономике;

- оценка темпов инфляции;

- меры по борьбе с инфляцией.

1) Количество денег в экономике. В настоящее время спрос на деньги в Российской Федерации находится под воздействием следующих факторов:

- рост темпов российской экономики;

- процесс монетизации российской экономики;

- снижение темпов инфляции и инфляционных ожиданий;

- увеличение склонности домашних хозяйств к сбережению в национальной валюте;

- рост доверия к банковской системе.

Процесс создания денег в экономике включает два этапа: кредитование центральным банком коммерческих банков; результат - создание денежной базы; кредитование коммерческими банками предприятий и населения; результат - создание денежной массы.

В соответствии с законодательством банки обязаны хранить в Центральном Банке обязательные резервы - определенный процент от общей суммы депозитных обязательств банка. Если фактические резервы банка превышают обязательные резервы, то разница составляет избыточные резервы, которые банк может предоставить в кредит.

Таким образом, один банк может выдать больше кредитов и соответственно увеличить предложение денег на величину своего избыточного резерва.

Количество денег в экономике определяется ежегодно принимаемой денежной программой, которая разрабатывается исходя из проекта федерального бюджета, прогноза платежного баланса на предстоящий год, прогноза темпов роста ВВП и целевого показателя инфляции. Денежная программа представляет собой взаимосвязанную систему проектируемых денежных индикаторов, в которую входят показатели денежной базы и источников ее формирования [19].

Денежные власти Российской Федерации используют два национальных определения денежной базы - узкое и широкое.

В соответствии с узким определением денежная база включает наличные деньги в обращении (вне Банка России) и обязательные резервы.

В соответствии с широким определением денежная база включает:

1) наличные деньги в обращении (вне Банка России);

2) обязательные резервы кредитных организаций по привлеченным средствам в национальной и иностранной валюте;

3) средства кредитных организаций на корреспондентских и депозитных счетах в Банке России;

4) обязательства Банка России по обратному выкупу ценных бумаг и облигациям Банка России (ОБР);

5) средства резервирования по валютным операциям, внесенные в Банк России.

Обязательное резервирование в Российской Федерации представляет собой достаточно жесткий механизм изъятия части денежных средств у кредитных организаций. База резервных требований Банка России несколько шире экономически обоснованной. Логично распространение резервных требований на обязательства кредитного учреждения, возникающие в результате получения денег в порядке привлечения их во вклады и в результате размещения ценных бумаг.

Кроме обязательных резервов, хранящихся на специальных счетах в Банке России, банки могут хранить необязательные или добровольные резервы, представляющие собой средства на корреспондентских и прочих счетах в Банке России. В период проведения жесткой денежной политики (связывания денежной массы) банки могут беспрепятственно снять их со счетов Банка России [17].

К источникам формирования денежной базы относятся:

1) чистые внутренние активы, включая чистый кредит расширенному правительству и банкам;

|

из

5.00

|

Обсуждение в статье: Понятие и сущность денег |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы