|

Главная |

Сущность и значение ипотечного кредитования

|

из

5.00

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

Тверской государственный университет

(ФГБОУ ВПО ТвГУ)

Кафедра национальной экономики

КУРСОВАЯ РАБОТА

По дисциплине: Статистика финансов

Тема: Статистический анализ ипотечного кредитования в Российской Федерации

Автор: Колотовкина (Аверьянова)

Маргарита Сергеевна

Научный руководитель:

Забелина Ольга Викторовна

Тверь, 2013

Содержание

Введение

Глава 1. Теоретические аспекты ипотечного кредитования

Сущность и значение ипотечного кредитования

Преимущества и недостатки ипотечного кредитования

Глава 2. Статистический анализ ипотечного кредитования в РФ

Статистические данные ипотечного кредитования в России

Перспективы развития ипотечного кредитования

Заключение

Список использованной литературы

Введение

Задача обеспечения своих граждан жилищем, доступным по цене и по способу приобретения, по сей день является для любого государства одним из определяющих факторов его социальной политики. На первый взгляд в России, как ни в какой другой стране, данному вопросу государством уделяется повышенное внимание.

По данным статистики, более 60% населения России нуждается в улучшении жилищных условий. Одним из вариантов разрешения квартирного вопроса - получение банковского ипотечного кредита на приобретение жилья. Настоятельная необходимость жилищного ипотечного кредитования в России особенно ощутима в настоящее время, когда значительно сократилось государственное бюджетное финансирование на жилищное строительство.

В последнее время любая публикация об ипотечном кредитовании вызывает довольно оживленную дискуссию, участники которой, как правило, примерно поровну делятся на противников и сторонников такого способа покупки жилья.

Аргументы противников хорошо известны, и среди них выделяются три основных. Первый: в России слишком высокие ставки по ипотечным кредитам (гораздо выше, чем на Западе). Второй: сейчас арендовать квартиру в нашей стране выгоднее, чем покупать. Третий: нестабильная экономическая ситуация в России - в любой момент наступит кризис; после первой же просрочки платежа по процентной ставке банк выбросит вас на улицу, а квартиру продаст за бесценок своим людям и т.п. Однако у сторонников ипотеки по каждому из выше перечисленных пунктов - свои контраргументы, заслуживающие достаточно пристального внимания.

Тема ипотечного кредитования крайне актуальна, однако до сих пор правительству не удавалось сделать ипотеку массовой. Виной тому низкие доходы населения, высокая инфляция, отсутствие необходимой правой базы для развития ипотеки. Были намечены также серьезные цели и поставлены реализуемые задачи для того чтобы в конечном счете с помощью ипотеки разрешить жилищные проблемы граждан страны.

По мнению специалистов, если российские власти действительно реализуют поставленные задачи, то в ближайшие несколько лет ипотека станет доступна большинству жителей России.

Во многих странах мира в настоящее время приобретение жилья в кредит является не только основной формой решения жилищной проблемы, но и сферой экономической деятельности, ключевую роль в которой играют банковские и другие кредитные организации. Несмотря на то, что Россия уже имела достаточно большой опыт применения ипотечного кредитования до начала XX века, в настоящее время ипотека является относительно новым понятием: большинство людей не имеют даже общего представления об ипотечном кредитовании.

Актуальность проблемы использования ипотечного кредитования с целью улучшения жилищной проблемы населения страны обосновала выбор темы курсовой работы.

Целью курсовой работы является раскрытие сущности ипотечного кредитования, выявление основных проблем, связанных с ипотечным кредитованием в практике современной России и рассмотрение статистического развития ипотечного кредитования.

Задачами курсовой работы являются:

изучение теоретических аспектов ипотечного кредитования;

рассмотрение состояния ипотечного кредитования в России на современном этапе;

статистический анализ развития ипотечного кредитования в России.

Объектом курсовой работы является ипотечное кредитование в России.

Предметом курсовой работы является исследование состояния и проблем ипотечного кредитования в России и статистический анализ развития ипотечного кредитования.

Следует отметить, что по вопросам ипотечного кредитования существует достаточное количество информации. Можно выделить таких авторов как: Афонина А.В., Зайнуллина С.Р., Логинов М.П., Минц В.Н., Пономарев В.

Глава 1. Теоретические аспекты ипотечного кредитования

Сущность и значение ипотечного кредитования

Широкое использование кредита является необходимым условием нормального функционирования экономики любого государства и невозможно без серьёзного обеспечения интересов кредитора. Наиболее эффективно эти интересы могут быть защищены посредством использования сторонами залога недвижимости (ипотеки), поскольку:[1,27]

· недвижимость сравнительно мало подвержена риску гибели или внезапного исчезновения, а её наличие легко проверяется;

· недвижимость обладает осложнённой оборотоспособностью (связанной с необходимостью регистрации сделок с ней в государственных органах), что позволяет кредитору легко проконтролировать либо вообще запретить её отчуждение;

· стоимость недвижимости имеет тенденцию к постоянному росту, что даёт кредитору гарантии полного погашения задолженности;

· высокая стоимость недвижимости и риск её потери являются мощным стимулом, побуждающим должника к точному и своевременному исполнению своих обязательств.

Ипотека - это система долгосрочных кредитов, которые выдаются на приобретения жилья. Главное преимущество ипотеки состоит в том, что покупателю предоставляется возможность купить квартиру, внеся лишь первоначальный взнос, который обычно составляет от 10 до 30% от стоимости квартиры. Оставшуюся сумму банк выдает в качестве кредита сроком на 10-15 лет. [2,13]

Большинство людей считает ипотечный кредит наиболее выгодным способом решения жилищных проблем.

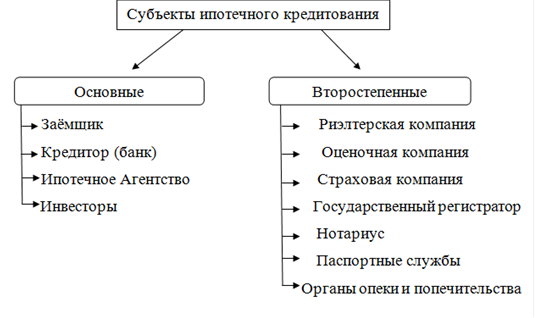

Участниками ипотечной системы являются (рис.1): [3,81]

Рис.1. Основные субъекты ипотечного кредитования

Основные:

Заемщик - лицо, берущее кредит под залог жилой или коммерческой недвижимости. Для получения ипотечного кредита необходимо обладать средствами в объеме не менее 20-30 процентов от стоимости объекта недвижимости и иметь доходы, позволяющие в течение всего срока выплачивать равными ежемесячными платежами основной долг и проценты по нему.

Кредитор (банк) - организация, которая после анализа кредитоспособности заемщика, заключает с ним кредитный договор и ведет учет его задолженности. Необходимым условием выдачи ипотечного кредита является внесение заемщиком первоначального взноса. Обязательства заемщика могут быть оформлены в виде именной ценной бумаги - закладной, права на которую банк вправе переуступить.

Ипотечное Агентство - является основным элементом самофинансируемой системы ипотечного кредитования. Агентство выкупает у банка закладные и выпускает ценные бумаги, обеспеченные ипотечными кредитами. Средства от продажи ценных бумаг идут на выдачу новых кредитов, таким образом, создается система рефинансирования ипотечных кредитов.

В задачи агентства входит:

- выкуп у кредиторов закладных или прав требования по ипотечным кредитам;

- формирование первичных ипотечных активов;

- эмиссия и размещение ипотечных ценных бумаг на финансовых рынках.

Обеспечением эмиссионных ипотечных ценных бумаг являются сформированные специальным образом пулы закладных или ипотечных кредитов.

Инвесторы - покупатели ипотечных ценных бумаг. Главным образом это институциональные инвесторы, такие как паевые и пенсионные фонды, страховые компании, банки, портфельные управляющие. Учитывая, что рейтинг ипотечных ценных бумаг близок к рейтингу суверенного долга, можно предположить, что данный вид финансового инструмента станет популярным среди российских и западных инвесторов.

Второстепенные:

Риэлтерская компания - профессиональный посредник на рынке недвижимости, оказывающий услуги по поиску объектов, оформлению договоров и подготовке пакета документов, необходимого для предоставления в банк.

Оценочная компания - необходима для определения рыночной и ликвидационной стоимости объектов недвижимости, являющихся предметом залога.

Страховая компания - выполняет функции по снижению рисков для инвесторов и кредиторов путем осуществления следующих видов страхования:

§ страхование риска повреждения и уничтожения объекта;

§ страхование риска утраты права собственности на предмет ипотеки;

§ страхование риска потери жизни и трудоспособности заемщика.

Расходы по ежегодному страхованию несет заемщик.

Государственный регистратор - орган государственной регистрации прав на недвижимое имущество и сделок с ним. В его функции входит регистрация сделок купли-продажи, оформление перехода прав собственности, регистрация договоров ипотеки.

Нотариус - согласно российскому законодательству договор залога прав собственности на недвижимость требует нотариального заверения.

Паспортные службы - регистрируют граждан по месту жительства.

Органы опеки и попечительства - обеспечивают защиту прав несовершеннолетних при заключении сделок с недвижимостью.

Преимущества ипотечного кредитования: [4,28]

ü приобретая квартиру с помощью ипотечного кредита, нет необходимости годами копить деньги на покупку жилья, Вы сразу становитесь собственником жилья и можете сразу же переехать в новую квартиру;

ü кредит выдается на длительный срок, за это время стоимость квартиры может значительно вырасти, а при заключении договора об ипотеке цена фиксируется;

ü покупаемая квартира является залогом кредита и не нужно предоставлять никакой дополнительный залог;

ü вы платите меньше налогов. Все проценты по кредиту и часть стоимости квартиры в размере 1 000 000 руб. освобождаются от подоходного налога;

ü у Вас есть возможность оплачивать собственную квартиру, а не арендовать чужую недвижимость, в то время как проценты по кредиту сопоставимы с месячной арендной платой за аналогичную квартиру;

ü у Вас есть возможность зарегистрироваться (прописаться) в квартире, приобретенной по ипотечному кредиту.

Сегодня ни у кого не вызывает сомнения, что через ипотеку можно не только снять бремя жилищной проблемы, но и активизировать развитие строительного комплекса и региональной экономики в целом. Деньги, предоставленные населению в виде ипотечных кредитов, независимо от конкретного объекта кредитования, прямо или косвенно направляются в сферы жилищного строительства и производства строительных материалов. Это влечет за собой появление дополнительных рабочих мест, пополнение бюджета и внебюджетных фондов, стимулирование развития инфраструктуры, увеличение предложения на рынке жилья и т.д.

Важно и то, что условиями ипотечного кредитования предусмотрено наличие у заемщика собственных средств (как правило, не менее 30-40 % от стоимости приобретаемого жилья). Соответственно каждый рубль кредитных средств ведет за собой в строительство не менее 40 копеек сбережений граждан. Иными словами, используя механизм ипотеки, можно значительно повысить инвестиционную привлекательность строительного комплекса и региональной экономики в целом, а также на практике реализовать задачу вложения средств в реальный сектор экономики.

При рассмотрении ипотеки как элемента экономической системы необходимо выделить три наиболее характерные ее черты:

. Залог недвижимости выступает в роли инструмента привлечения необходимых финансовых ресурсов для развития производства.

. Ипотека способна обеспечить реализацию имущественных прав на объекты, когда другие формы (например, купля-продажа) в данных конкретных условиях нецелесообразны.

. Создание с помощью ипотеки фиктивного капитала на базе ценной бумаги (при эмитировании собственником обьекта недвижимости первичных, вторичных и т.д. закладных, оборотные средства увеличиваются на величину образующегося фиктивного капитала).

Особенно следует выделить функции ипотечного кредитования: [5,36]

функция финансового механизма привлечения инвестиций в сферу материального производства;

функция обеспечения возврата заемных средств;

функция стимулирования оборота и перераспределения недвижимого имущества, когда иные способы (купля-продажа и др.) экономически нецелесообразны или юридически невозможны;

функция формирования многоуровневого фиктивного капитала в виде закладных, производных ипотечных ценных бумаг и др.

Можно выявить следующие отличительные особенности ипотечного кредита: [6,75]

. Обязательность обеспечения залогом (причем в качестве залога может выступать и та недвижимость, для покупки которой берется ипотечный кредит). Это означает, что, в случае неисполнения заемщиком обязательств, осуществляется обращение взыскания на жилье с последующей его реализацией, чтобы погасить задолженность заемщика по кредиту перед кредитором. Оставшаяся после погашения кредита сумма за вычетом расходов, связанных с процедурой обращения взыскания и продажи жилья, возвращается бывшему заемщику. Заемщик и все совершеннолетние члены его семьи дают нотариально заверяемое согласие на освобождение переданного в ипотеку жилого помещения в случае обращения на него взыскания. Передаваемое в ипотеку жилье должно быть свободным от каких - либо ограничений (обременении), не должно быть заложено в обеспечение другого обязательства.

. Длительность срока предоставления кредита. Долгосрочные ипотечные жилищные кредиты предоставляются на срок от 3 и более лет (оптимально 20-25 лет). Благодаря длительному сроку погашения уменьшается размер ежемесячных выплат заемщика.[7,9]

. Большинство ипотечных ссуд носят целевой характер.

. Ипотечный кредит считается относительно низкорисковой банковской операцией.

Развитие ипотечного бизнеса позитивно сказывается на развитии реального сектора экономики.

Ипотека способствует реализации построенных домов, рост же строительства вызывает оживление в производстве строительных материалов и конструкций, строительного и дорожного машиностроения, в деревообработке и производстве мебели и т.д. Промышленное ипотечное кредитование дает возможность модернизировать производства, что приводит к повышению качества и конкурентоспособности продукции - все это ведет к увеличению экономического потенциала страны.

Развитие ипотечного кредитования оказывает положительное влияние на преодоление социальной нестабильности.

Ипотека влияет на проблему занятости (дополнительные рабочие места в строительстве и других отраслях) и помогает удовлетворить потребность населения в жилье.

Огромное значение ипотека имеет и для повышения стабильности и эффективности функционирования банковской системы страны. Обеспеченные кредиты более безопасны (по сравнению с бланковыми) для банков, так как при не возврате кредита банк реализует залог и возвращает свои средства. (Разумеется, в случае с ипотекой для этого необходима правильная оценка недвижимости, а также развитый рынок недвижимости.) Снижению риска при ипотечном кредитовании также способствует целевой характер ссуд. Операции с недвижимостью зачастую являются менее рискованными по сравнению с текущими кредитными операциями коммерческих банков.

Ипотечное кредитование, бесспорно, - перспективное направление банковской деятельности. Ипотечный банк является относительно устойчивым и рентабельным экономическим институтом. Поэтому, чем больше в банковской системе таких надежных банков, тем стабильнее и эффективнее ее деятельность в экономической системе в целом.

Ипотечные банки на национальном уровне обычно объединяются в ассоциации. Создание в рамках ассоциации ипотечных банков дополнительных резервов, гарантирующих вклады, помещенные в ипотечные банки, также укрепляет банковскую систему.

|

из

5.00

|

Обсуждение в статье: Сущность и значение ипотечного кредитования |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы