|

Главная |

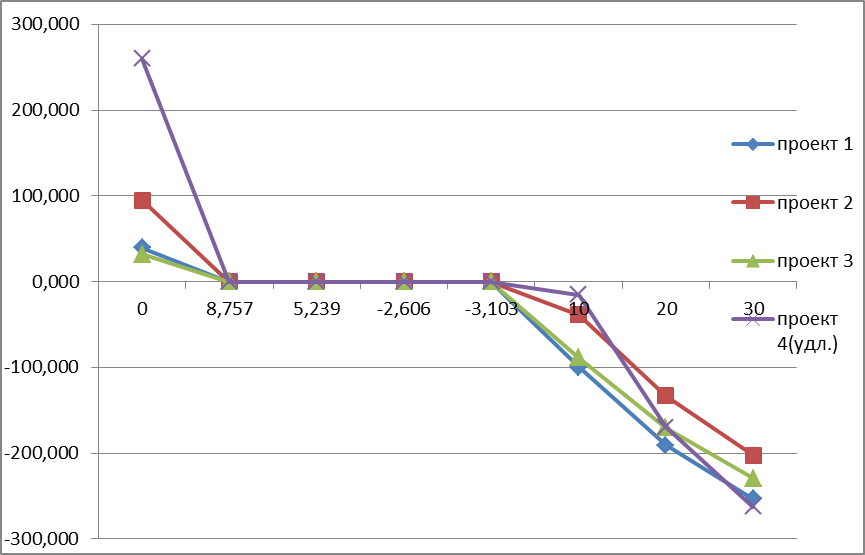

Построение профилей инвестиционных проектов

|

из

5.00

|

Точка Фишера - это точка пересечения проектов, которая показывает ставку дисконтирования, при которой проекты имеют одинаковый доход.

· Если точка Фишера лежит правее ставки дисконтирования, то возникает противоречие, если точка лежит левее ставки дисконтирования, противоречий нет.

· Принятие решения возможно только, если NPV проекта по точке Фишера имеет положительное значение.

В данном случае все показатели NPV проектов имеют отрицательное значение, поэтому построение точки Фишера не имеет смысла, так как все проекты убыточны и на основании точки Фишера невозможно принять решение по поводу выбора оптимального инвестиционного проекта.

Проверка инвестиционных проектов на их досрочное прекращение.

Так как все предложенные к рассмотрению проекты имеют отрицательные показатели NPV, то необходимо осуществить проверку данных инвестиционных проектов на досрочное прекращение. И если возможно досрочное прекращение, определить финансовый результат от прекращения инвестиционного проекта.

Финансовый результат от досрочного прекращения - это показатель численно эквивалентный ликвидационной стоимости проекта.

Последовательность проверки на досрочное прекращение проекта:

1.Проект закрывают, от последнего года рассматривается ликвидационная стоимость, как неполученный доход проекта.

2.Из набора закрытых проектов по показателю NPV выбирается наиболее эффективный вариант.

Решение принимается по следующим критериям:

1.Если финансовый результат от прекращения проекта больше приведенной стоимости денежных потоков за оставшиеся годы, то проект отвергается.

2.Если при досрочном закрытии проекта возможно установить экономически целесообразный срок, то проект принимается по этому сроку.

Расчеты по досрочному прекращению инвестиционных проектов приведены в таблице ниже.

Таблица 13.Проверка проектов на досрочное прекращение.

| Проекты | ||||||

| Проект 1 | -738,2361111 | -539,5666667 | -399,3385031 | -294,9421425 | -235,9036393 | -190,915 |

| Проект 2 | -585,1388889 | -442,3703704 | -133,461 | |||

| Проект 3 | -699,2138889 | -517,2111111 | -349,2051698 | -248,6667953 | -205,7032322 | -170,761 |

| Проект 4 | -43,04888889 | -105,087037 | -215,3587963 | -256,4340117 | -269,2484963 | -170,004 |

Из таблицы видно, что ни один из сравниваемых проектов не дал ни в одном году положительного значения, это говорит о том, что ни для одного проекта не было найдено экономически целесообразного срока эксплуатации, когда проект может дать максимальный доход, и по которому этот проект может быть принят.

6.Оценка показателей эффективности и предварительный выбор наиболее оптимальных вариантов инвестиционных проектов из рассматриваемых.

Выбор наилучшего из 4 инвестиционных проектов осуществляется по показателям эффективности инвестиционных проектов.

Таблица 14.Показатели эффективности инвестиционных проектов.

| Показатели эффективности инвестиционных проектов | ||||

| Показатели | Проект 1 | Проект 2 | Проект 3 | Проект 4 |

| NPV 20% | -190,915 | -133,461 | -170,761 | -170,004 |

| NPV 30% (r2) | -253,078 | -202,393 | -229,200 | -262,494 |

| NPV 10% (r1) | -100,174 | -38,918 | -88,611 | -15,363 |

| IRR | -3,103 | 5,239 | -2,606 | 8,757 |

| MIRR | 10,76% | 8,20% | 11,91% | 11,97% |

| PI | 1,162 | 1,131 | 1,211 | 1,208 |

| PP | 5 л, 3,28 мес. | 2 г. 9,47 мес. | 4 г. 4,57 мес. | 5 л,5,05 мес. |

| DPP | не окупается | не окупается | не окупается | не окупается |

| ARR | 0,026122535 | 0,126406578 | 0,021340652 | -0,160121848 |

Из приведенной выше таблицы видно, что проект 2 имеет наименьший из отрицательных показатель NPV, но остальные показатели для этого проекта меньше, чем для проектов 3 и 4(уд.). Проект 3 имеет наибольший показатель PI, остальные показатели для этого проекта меньше, чем для проекта 4(уд.). Проект 4(уд.) имеет наибольшие показатели IRR, MIRR, ARR, но больший срок окупаемости. По показателю дисконтированного срока окупаемости все проекты не окупаются. Проект 1 имеет самые большие отрицательные значения показателей, но срок окупаемости у него меньше, чем у проекта 4 и показатель ARR больше, чем у проекта 3.Целесообразно будет сразу отвергнуть проект 1, так как основные показатели, по которым должен быть осуществлен выбор оптимального проекта, у него намного меньше, чем у остальных проектов. В дальнейшем будет осуществляться выбор из проектов 2,3 и 4.

7.Оценка риска инвестиционных проектов.

Для того, чтобы выбрать оптимальный проект из трех оставшихся инвестиционных проектов необходимо оценить, насколько проекты являются рискованными. Для этого используется метод сценарного анализа.

Метод сценариев по показателю предполагает учет чувствительности NPV к изменению входящих переменных в рамках разброса или вероятности возникновения события. Определяем величину риска на 1 руб. NPV для каждого рассматриваемого проекта.

Этапы анализа:

1.Определяются сценарии развития события:

-пессимистический;

-вероятный;

-оптимистический.

2.Каждому сценарию присваивается вероятность возникновения соответствующего события.

3.Рассматриваются статистические показатели (σ2; σ; Квар.)

4.Осуществляется анализ Квар риска проекта, сравнивая его с установленным нормативом (0,33).

Таблица 15.Расчет денежных потоков при пессимистическом, оптимистическом и наиболее вероятном варианте наступления событий.

| Пессимистический | ||||||

| Проект 2 | 33,32 | 90,6355 | 381,628693 | |||

| Проект 3 | 81,6226667 | 108,84307 | 144,231627 | 86,062251 | 11,121196 | 20,328525 |

| Проект 4(уд.) | 33,32 | 90,6355 | 16,6192 | 33,212815 | 90,5229558 | 381,53417 |

| Вероятный | ||||||

| Проект 2 | 39,200 | 106,630 | 448,975 | |||

| Проект 3 | 96,027 | 128,051 | 169,684 | 101,250 | 13,084 | 23,916 |

| Проект 4(уд.) | 39,200 | 106,630 | 19,552 | 39,074 | 106,498 | 448,864 |

| Оптимистический | ||||||

| Проект 2 | 47,04 | 127,956 | 538,76992 | |||

| Проект 3 | 115,232 | 153,6608 | 203,62112 | 121,49965 | 15,700512 | 28,699094 |

| Проект 4(уд.) | 47,04 | 127,956 | 23,4624 | 46,88868 | 127,797114 | 538,63648 |

Таблица 16. Расчет NPV, NPV*Pi для пессимистического, наиболее вероятного и оптимистического вариантов наступления события.

| Пессимистический | NPV | NPV*Pi |

| Проект 2 | -188,44208 | -37,68841512 |

| Проект 3 | -220,14714 | -66,04414332 |

| Проект 4(уд.) | -219,50327 | -43,90065408 |

| Вероятный | NPV | |

| Проект 2 | -133,461 | -80,07675926 |

| Проект 3 | -170,761 | -85,38067317 |

| Проект 4(уд.) | -170,004 | -102,0023085 |

| Оптимистический | NPV | |

| Проект 2 | -60,153519 | -12,0307037 |

| Проект 3 | -104,91362 | -20,98272312 |

| Проект 4(уд.) | -104,00462 | -20,80092341 |

Таблица 17. Расчет среднеожидаемого NPV.

| Проект | Сумма NPV*Pi |

| Проект 2 | -129,7958781 |

| Проект 3 | -172,4075396 |

| Проект 4(уд.) | -166,703886 |

Таблица 18. Расчет, дисперсии, стандартного отклонения и коэффициента вариации для проектов 2,3 и 4.

| Проект2 | σ2 , (NPV-NPVож)2*Р | σ | К вар. |

| Писсимистический | 687,875297 | ||

| Вероятный | 8,061038636 | 40,816026 | -0,3144632 |

| Оптимистический | 970,0116492 | ||

| Итого: | 1665,947985 | ||

| Проект 3 | σ2 , (NPV-NPVож)2*Р | σ | К вар. |

| Писсимистический | 683,7209594 | ||

| Вероятный | 1,354976138 | 39,951995 | -0,23173 |

| Оптимистический | 911,0859554 | ||

| Итого: | 1596,161891 | ||

| Проект 4(уд.) | σ2 , (NPV-NPVож)2*Р | σ | Квар. |

| Писсимистический | 557,5549985 | ||

| Вероятный | 6,533847639 | 36,746816 | -0,2204317 |

| Оптимистический | 786,2396659 | ||

| Итого: | 1350,328512 |

Коэффициент вариации – показывает уровень риска на 1 руб. дохода. Из расчетов следует, что проект 4 имеет наименьший коэффициент вариации, т.е. проект 4 менее рискован, чем другие.

8.Оценка результатов расчетов.

Заключительный выбор и обоснование наиболее оптимального инвестиционного проекта.

По результатам проведенных расчетов проект 4(уд.) имеет наилучшие показатели IRR, MIRR, ARR (таблица 14.), но главным критерием при оценке предложенных проектов является показатель NPV, так как при полученных отрицательных значениях этого показателя все остальные показатели теряют свою весомость. Так же уровень риска показал, что наиболее оптимальным проектом является проект 4(уд.), но так как он является условно принятым, а не реально существующим, принимается проект 2 (с наилучшим показателем NPV=-133,461) с условием возможности его продления до инвестируемого срока 6 лет.

9. Анализ безубыточности выбранного инвестиционного проекта.

По результатам расчетов показателей эффективности проектов, рассчитаем для выбранного проекта 2 точку безубыточности и построим график безубыточности проекта.

Таблица 19 . Расчет параметров графика безубыточности проекта 2.

| Объем | |||||

| Затр. пер. | 0,8 | 0,84 | 0,882 | 2,522 | |

| Затр.пост. | 166,66667 | 166,6666667 | 166,6666667 | 166,6666667 | 666,6666667 |

| Выручка | |||||

| Затр.общ. | 166,66667 | 167,4666667 | 167,5066667 | 167,5486667 | 669,1886667 |

|

из

5.00

|

Обсуждение в статье: Построение профилей инвестиционных проектов |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы