|

Главная |

Анализ показателей рентабельности

|

из

5.00

|

Как видно из выше рассмотренного материала существует множество показателей рентабельности (доходности). Поэтому выбор оценочного показателя зависит от алгоритма расчета, точнее, от того, какой показатель эффекта (прибыль) используется в расчетах (в числителе). В мировой учетно-аналитической практике известны различные интерпретации показателей прибылей в качестве характеристики позитивного результата, однако какого-то универсального коэффициента не существует.

На рис. 11.4 показана схема последовательности получения конечного финансового результата предприятия в совокупности со структурой финансовой отчетности. Конечно приведенная на рис. 11.4 градация доходов и расходов, а также названия некоторых показателей являются в определенном смысле условными.

Что касается выбора оценочных показателей для оценки эффективности финансово-хозяйственной деятельности предприятия в зависимости от того, с чьей позиции это производится, можно показать по распределению доходов (рис.11.5).

| Доходы | Состав | Кому |

| 1. Доходы от труда | 1.1 Заработная плата и жалование 1.2 Социальные выплаты 1.3 Пенсионные и аналогичные выплаты | Персоналу |

| 2. Доходы от капитала | 2.1 Выплаты дивидендов | Акционерам (собственникам) |

| 2.2 Выплата процентов и прочие аналогичные затраты | Кредиторам | |

| 3. Доходы от использования общественных ресурсов | 3.1 Налоги с доходов и прибыли 3.2 Прочие налоги и сборы | Обществу (Государству) |

| 4. Доход от деятельности (остаточная прибыль) | 4.1 Изменение резервов 4.2 Нераспределенная прибыль (реинвестированная) | Предприятию |

Рис. 11.5 Распределение доходов предприятия

Рис. 11.4 Структура финансовых отчетов и схема образования прибыли предприятия

Как видно из рисунков 11.4 и 11.5 применительно к годовому периоду и внутригодовым периодам можно выделить как минимум шесть показателей прибыли (пять из них показаны на рис. 11.4 и плюс прибыль после налогообложения, но до выплаты процентов) и на основе этих показателей множество показателей эффективности (рентабельности) и четыре заинтересованных сторон (лиц).

1. Выбор оценочного показателя. В зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют две группы показателей рентабельности:

· Рентабельность производства и реализации (продаж)

· Рентабельность капитала (активов)

Чистая прибыль (убыток) является итогом текущей операционной деятельности предприятия за вычетом процентов и налогов и, таким образом, подвержена влиянию долга, имеющегося в структуре капитала. Это хорошо видно из следующего примера двух фирм: фирма А имеет только собственный капитал, а фирма В 50% из долга и 50% собственного капитала.

| Показатели | Фирма А | Фирма В |

| 1. Инвестированный капитал | ||

| 2. Прибыль до уплаты процентов и налогов | ||

| 3. Проценты к уплате (10%) | - | |

| 4. Налогооблагаемая прибыль | ||

| 5. Налог (30%) | ||

| 6. Чистая прибыль |

Как видно, влияние долга заключается в начислении процентов, вычитаемых из прибыли до налогообложения.

Поэтому если нас интересует вопрос эффективности текущей операционной деятельности, то более осмысленный результат получим используя операционную прибыль до выплаты процентов и налогообложения. Рассчитанный таким образом показатель рентабельности выражает общую способность используемых в бизнесе активов формировать доход независимо от схемы финансирования.

Если считать, что налог на прибыль является неотъемлемой частью ведения бизнеса, то можем рассчитать рентабельность, используя прибыль после налогообложения, но до выплаты процентов.

Внешние инвесторы (кредиторы) прибыль до уплаты процентов и налогообложения используют для расчета коэффициента покрытия процентных платежей (Кпп).

Этот показатель рассчитывают в предположении что прибыль от основной деятельности будет рассматриваться как основной источник денежных средств для обслуживания долга.

Числитель этого показателя можно определить различными способами. Можно включить амортизацию. Иногда это чистая прибыль плюс проценты, т.е. прибыль до выплаты процентов, но после налогообложения. Это последнее определение представляется не совсем корректным, поскольку цель расчета коэффициента покрытия заключается как раз в том, чтобы оценить возможность возникновения ситуации, когда у фирмы не будет достаточно денег для выплаты процента. Если значение прибыли до уплаты процентов и налогов падает до суммы обязательств по выплате процентов, фирма может не беспокоиться о налогах. Процент выплачивается, прежде чем фирма плати подоходный налог.

В знаменателе в коэффициенте покрытия процентов можно и нужно учитывать другие фиксированные платежи, такие как регулярные выплаты по существующим займам или платежи по лизингу.

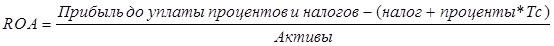

Для определения показателя рентабельности активов может быть использована прибыль после налогообложения, но до уплаты процентов с учетом налогового щита по процентным платежам (расходы по выплате процентов умноженные на предельную ставку налога).

Это дает возможность сравнивать эффективность хозяйственной деятельности фирмы с различными структурами капитала.

Все рассмотренные показатели так или иначе используются на практике аналитической работы в нашей стране, однако их расчет связан с некоторыми сложностями. Например, в отчете о финансовых результатах, который по структуре в значительной степени (после реформы 2001г.) приблизился к форматам, рекомендуемым международными учетными стандартами, однако некоторые изменения сделаны формально, поэтому не все из рассмотренных выше показателей могут быть рассчитаны непосредственно по данным финансовой отчетности. Например, проценты за пользование ссудами не показываются в отчете о финансовых результатах.

Поэтому есть настоятельная необходимость выделения отдельной статьей «Проценты к уплате», как это понимается в международных стандартах. С ее помощью характеризуют уровень финансовой зависимости предприятия.

2. Зависимость прибыли от учетной политики предприятия.

Величина прибыли, отражаемая в финансовой отчетности, будет зависеть от принятой на предприятии системы учета запасов, системы калькуляции себестоимости и амортизационной политики. Первый фактор, учет товаро-материальных ценностей, рассмотрен выше и здесь эти вопросы не будем затрагивать.

На практике используется две системы калькуляции:

- система калькуляции с полным распределением затрат, т.е. когда все затраты, постоянные и переменные, относятся на единицу продукции, причем за основу берется нормативный (плановый или сметный) уровень затрат.

- система калькуляции по предельным (маржинальным) затратам, то есть когда только переменные (прямые) затраты относятся на единицу продукции, а постоянные расходы не распределяются на продукты, а рассматриваются как затраты периода и относятся непосредственно на счет прибылей и убытков. Различие между двумя системами калькуляции приведено в таблице 11.6.

Таблица 11.6

| Показатель | Система калькуляции с полным распределением | Система калькуляции по переменным издержкам | ||||||

| Периоды | Периоды | |||||||

| I | II | III | IV | I | II | III | IV | |

| 1. Произведено продукции, ед. | ||||||||

| 2. Продано продукции, ед. | ||||||||

| 3. Запас в начале периода, д.е. | ||||||||

| 4. Запас в конце периода, д.е. | ||||||||

| 5. Реализация, д.е. | ||||||||

| 6. Себестоимость реализованной продукции | ||||||||

| 7. Постоянные производственные расходы | - | - | - | - | ||||

| 8. Совокупные расходы | ||||||||

| 9. Прибыль |

Примечание: рыночная цена продукции 10 д.е. на единицу, прямые переменные издержки 6 д.е. на единицу.

Выводы из таблицы напрашиваются следующие:

1.) Когда объемы производства и реализации равны, прибыль будет одна и та же независимо от того, какой из двух методов калькуляции себестоимости был выбран.

2.) Когда объем производства превышает объем реализации, использование системы калькуляции себестоимости с полным распределением затрат приводит к большей величине прибыли, чем использование системы калькуляции себестоимости по переменным издержкам.

3.) Если объем реализации превышает объем производства, то использование системы калькуляции себестоимости по переменным издержкам приводит к расчету более высокой прибыли, чем использование системы калькуляции с полным распределением затрат.

4.) Прибыль при системе калькуляции себестоимости с полным распределением затрат зависит от объема реализации и объема продаж, тогда как при системе калькуляции по переменным издержкам только от объема реализации. Поэтому корректировка на недостаток (избыток) возмещения постоянных накладных расходов при системе калькуляции себестоимости с полным распределением затрат может привести к некоторым странным результатам: при увеличении объема реализации может уменьшаться прибыль и обратно, при уменьшении объема реализации может увеличиться прибыль, несмотря на то, что цена реализации и структура затрат не изменились.

3. Влияние системы калькуляции себестоимости продукции на расчет прибыли с учетом левериджа, и производственного и финансового.

Количественная оценка риска и факторов его обусловивших осуществляется на основе анализа вариабельности прибыли. В терминах финансов взаимосвязь между прибылью и стоимостной оценкой затрат активов и фондов, понесенных для получения данной прибыли, характеризуется с помощью показателя левериджа.

Производственный леверидж количественно характеризуется соотношением постоянных и переменных расходов в общей их величине и вариабельностью показателя «прибыль до вычета процентов и налогов».

Финансовый леверидж количественно характеризуется соотношением заемных и собственных средств как источников долгосрочного финансирования и опять же вариабельности прибыли после уплаты процентов и налогов.

Рассмотрим фирму, у которой коэффициент долговой нагрузки составляет 0,5, т.е. ее капитал на 50% состоит из заемных средств (50000) по 20% годовых (таблица 11.7)

Таблица 11.7

| Показатель | Система калькуляции с полным распределением затрат | Система калькуляции по переменным издержкам | ||||||||

| % выполнения плана | % выполнения плана | |||||||||

| 100% | 120% | 80% | 100% | 120% | 80% | |||||

| 1. Объем реализации, ед. | ||||||||||

| 2. Объем реализации, д.е. | ||||||||||

| 3. Переменные издержки, д.е. | ||||||||||

| 4. Постоянные расходы, д.е. | ||||||||||

| 5. совокупные издержки, д.е. | ||||||||||

| 6. Прибыль до вычета процентов и налогов | ||||||||||

| изменение прибыли % |

| 20% | -20% |

| 26% | -26% | ||||

| производственный леверидж |

|

| ||||||||

| 7. Проценты к выплате | ||||||||||

| 8. Налогооблагаемая прибыль | ||||||||||

| 9. Налог на прибыль (30%) | ||||||||||

| 10. Чистая прибыль | ||||||||||

| Изменение чистой прибыли |

| 40% | -40% |

| +52% | -52% | ||||

| Финансовый леверидж |

|

| ||||||||

| Рентабельность собственного капитала % | 14% | 19,6% | 8,4% | 14% | 21,3% | 6,7% | ||||

Рассчитанные показатели в таблице 11.7 имеют определенную экономическую интерпретацию – в сложившихся на предприятии структуре источников средств и соотношении факторов текущей производственно-финансовой деятельности изменение объема производства или реализации приводит к следующим результатам:

- прибыль до выплаты процентов и налогов при системе калькуляции с полным распределением затрат прямо пропорционально изменению объема реализации, тогда как при системе калькуляции по переменным издержкам большими темпами, чем изменение объема реализации (1,0 и 1,3). При этом, если фактический объем реализации равен плановому расчет по любой из систем дает одинаковые результаты. При системе калькуляции с полным распределением затрат показатель производственного левериджа равен единице.

- система калькуляции по переменным издержкам приводит к большим значениям финансового левериджа (2,0 и 2,6), чем при системе калькуляции с полным распределением. При всех равных условиях система калькуляции по переменным издержкам приводит к большим колебаниям прибыли и коэффициента рентабельности, чем при системе калькуляции с полным распределением затрат.

Амортизация и прибыль. Амортизация представляет собой расходы в не денежной форме. Смысл начисления амортизации состоит в определении доли стоимости активов, относимой на себестоимость продукции каждого периода, а следовательно в ее влиянии на налоги и прибыль. Амортизация имеет значение в том смысле, что уменьшает налогооблагаемую прибыль. Она обеспечивает налоговый щит (налоговую защиту), который равен величине начислений амортизации с учетом предельной налоговой ставки. В настоящее время имеется выбор способы начислений амортизации.

Следующий пример показывает влияние способа амортизации на прибыль и денежный поток.

Фирма эксплуатирует оборудование стоимостью 100000 грн. Со сроком службы 5 лет. Другие данные следующие:

| Равномерная | Ускоренная | |

| Выручка | ||

| Себестоимость | ||

| Амортизация | ||

| Налогооблагаемая прибыль | ||

| Налог (30%) | ||

| Прибыль | ||

| Денежный поток |

Резюме

1. Финансовая отчетность фирмы содержит важные элементы, которые служат основой для ее деятельности, в том числе анализ рентабельности. Оценка рентабельности предприятия приобретает смысл, когда оно проводится с точки зрения той или иной группы лиц, заинтересованных в его результатах.

2. Среди множества возможных показателей особое значение имеет рентабельность функционирующих активов и используемого для их финансирования капитала. При вычислении показателей рентабельности используются различные виды прибыли, и потому всегда будет стоять проблема выбора, соответствующего цели анализа. В этом смысле немного раздумий и здравого смысла стоит намного больше, чем слепое использование формул.

3. Прибыль, отражаемая в финансовой отчетности и входящая в числитель для определения показателя рентабельности, изменяется в общем случайным образом и зависит от многих факторов: учетной политики, системы калькуляции себестоимости продукции, производственного и финансового левериджа, а также от амортизационной политики предприятия.

4. В балансе активы, которыми реально располагает предприятие, отражены в учетной стоимости и неадекватны текущей реальной стоимости. В числителе показателя рентабельности прибыль более или менее отражает текущую стоимость, относительно знаменателя нельзя этого сказать. Активы и собственный капитал складываются годами, а то и десятилетиями.

5. В общем-то, любой коэффициент рентабельности, как и другие, представляет собой искусственную конструкцию, изменение которых во времени нельзя однозначно интерпретировать надлежащим образом, поскольку числитель (прибыль) и знаменатель изменяются в динамике.

Контрольные вопросы

1. Какие финансовые отчетности используются для анализа рентабельности?

2. На каком этапе при расчете прибыли учитываются амортизационные отчисления?

3. Каковы последствия начисления амортизации с точки зрения прибыли и налогообложения?

4. Как определяется коэффициент покрытия процента? И что он показывает?

5. Эффект и эффективность. Что они означают?

6. Зачем определяют показатели рентабельности?

7. Приведите трехфакторную модель «Du Ponta».

8. Как влияет производственный леверидж на прибыль?

9. Определите сходства и различия операционного и финансового рычага.

10. Какие коэффициенты рентабельности интересуют менеджера, собственника и кредитора?

|

из

5.00

|

Обсуждение в статье: Анализ показателей рентабельности |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы