|

Главная |

Неоклассический подход к инвестициям

|

из

5.00

|

В отличие от кейнсианского подхода, в неоклассической теории оптимальный объем капитала (и инвестиций) зависит не только от цены (прокатной) капитала, но и от цен других факторов. При этом необходимо определять не только значение оптимального запаса капитала, но и оптимальную траекторию движения от фактического объема капитала к оптимальному.

Неоклассическая теория инвестиций разрабатывалась Ф. Хайеком, Трюгве Хаавельмо[64], но прежде всего следует отметить работы Дейла Джоргенсона и его учеников.

Неоклассическая модель Дейла Джоргенсона и ее различные модификации.Согласно данной модели, фирма максимизирует текущую стоимость фирмы, которая равна чистому дисконтированному потоку денежных средств (внутреннему денежному потоку)[65]. Динамическая модель может быть построена в непрерывном времени. Однако в целях большей наглядности представляемого материала удобнее использовать дискретную модель, в которой переменная времени соответствует номеру текущего отрезка времени, шага. Производственная функция строго вогнута вверх и характеризуется убывающими предельными продуктами труда и капитала

(66)

(66)

(67)

(67)

(68)

(68)

(D – минор)

. (69)

. (69)

Уровень выбытия пропорционален запасу капитала в каждом периоде

. (70)

. (70)

Денежный поток фирмы:

. (71)

. (71)

Фирма максимизирует чистый дисконтированный поток денежных средств

. (72)

. (72)

t=0,  – задан

– задан

. (73)

. (73)

Для любого периода, начиная с первого t≥1

. (74)

. (74)

Правая часть этого выражения издержки пользования капиталом –  . Для t=1 запасы капитала и труда являются функциями от реальной ставки процента

. Для t=1 запасы капитала и труда являются функциями от реальной ставки процента

Формулы (70)–(74) иллюстрируют сложную зависимость инвестиций от процентной ставки. Очевидно, что зависимость предельного продукта капитала и, следовательно, инвестиций от процентной ставки будет тем сильнее, чем меньше норма амортизации δ.

В общем, видно, что  – оптимальный запас капитала – положительно зависит от Y – объема выпуска продукции фирмы, P – цены производимой продукции и отрицательно С – пользовательских издержек. Т.е.

– оптимальный запас капитала – положительно зависит от Y – объема выпуска продукции фирмы, P – цены производимой продукции и отрицательно С – пользовательских издержек. Т.е.  отрицательно зависит от нормы амортизации (δ), ставки процента (r), цены единицы капитального имущества (

отрицательно зависит от нормы амортизации (δ), ставки процента (r), цены единицы капитального имущества (  ) и положительно – от роста последней во времени (d

) и положительно – от роста последней во времени (d  /dt). Как замечает Е.Б. Мицек[66]: «Данный вывод непосредственно приложим к современным тенденциям в России. Капитализация российских открытых акционерных обществ, чьи акции котируются на мировых биржах, стремительно росла в 2005-м – первой половине 2008 г., что стимулировало инвестиции в эти компании, иностранные в первую очередь. Напротив, оценка капитала неторгуемых компаний обычно занижена, что препятствует инвестициям.

/dt). Как замечает Е.Б. Мицек[66]: «Данный вывод непосредственно приложим к современным тенденциям в России. Капитализация российских открытых акционерных обществ, чьи акции котируются на мировых биржах, стремительно росла в 2005-м – первой половине 2008 г., что стимулировало инвестиции в эти компании, иностранные в первую очередь. Напротив, оценка капитала неторгуемых компаний обычно занижена, что препятствует инвестициям.

В формуле пользовательских издержек самое сложное определить норму дисконтирования. Для каждого предприятия она своя, что объясняется, с одной стороны, отсутствием эффективных рынков капитала, а с другой, индивидуальной величиной платы за риск вложения.

«Узнать «реальную пользовательскую стоимость» из статистических данных непросто, так как компании нередко приобретают основные фонды в собственность, а не берет в аренду, и плата за использование основных фондов поэтому неизвестна. Ситуация осложняется тем, что основные фонды неоднородны по структуре и служат разные сроки. То что большая часть инвестиций осуществляется из чистой прибыли и амортизации, окончательно запутывает дело. Так как уменьшает долю объективных рыночных показателей, которые могут помочь оценить пользовательскую стоимость»[67].

Другой проблемой является так называемое «putty-clay» – оптимальный объем капитала является функцией от цен факторов лишь до инвестирования. Изменение объемов инвестиций в ответ на изменение пользовательских издержек связано с значительными временными лагами.

Теперь в традиционном для неоклассического направления ключе предположим, что величины используемых труда и капитала являются функциями от реальной процентной ставки. Определим характер этой зависимости для капитала

,

,

,

,

,

,

,

,

,

,

где  (см.(68)).

(см.(68)).

Тогда  (75)

(75)

или в общем виде  , (76)

, (76)

т.к.  , а минор и цены единицы капитала – величины положительные.

, а минор и цены единицы капитала – величины положительные.

Из этого уравнения следует, что при выполнении условий максимизации стоимости фирмы снижение ставки процента увеличивает оптимальный уровень капитала в любой период времени.

Предполагая норму амортизации капитала постоянной, уровень амортизационных отчислений пропорционален запасу капитала на данный момент времени, и таким образом, будет отрицательно зависеть от изменения ставки процента. Зависимость чистых инвестиций от ставки процента определяется выражением

. (77)

. (77)

Знак данного выражения определить невозможно. Следовательно, в неоклассической модели инвестиций в долгосрочном периоде направление влияния ставки процента на инвестиции определить невозможно.

Уточним, что речь идет о чистых инвестициях, понимаемых как изменение запаса капитала в течение периода, отстраняясь при этом от проблемы его физического и морального износа. Мы также допускаем, что оптимальной величины запаса капитала удается достичь в течение одного периода, т.е. в начале периода мы имеем дело с оптимальным запасом, определенным в начале предыдущего периода, После этого мы рассматриваем, как подействует изменение процентной ставки, влияющей на оптимальную величину запаса капитала в каждом из периодов, на величину чистых инвестиций и приходим к вышеприведенному выводу.

Отсутствие процентной ставки в числе наиболее значимых детерминант инвестиционной деятельности встречается довольно часто, так, можно сослаться на классическую работу Л.М. Койка «Распределенные лаги и анализ инвестиционных процессов» (1954), в которой он исследует связь между инвестициями на приобретение железнодорожных вагонов и объем перевозок на железных дорогах США на данных за период 1894–1939 гг. «Предположив, что желаемый парк вагонов в году t зависит от объема перевозок в годы t–1 и t–2 и от временного тренда, а также что затраты на приобретение вагонов подлежат частичной корректировке, он с помощью МНК получил следующее уравнение регрессии (стандартные отклонения и постоянный член не приводятся):

;

;  ,

,

где  – число приобретенных вагонов в году t (тысяч);

– число приобретенных вагонов в году t (тысяч);  – парк вагонов на конец года t (тысяч),

– парк вагонов на конец года t (тысяч),  – объем перевозок в году t (млн тонномиль)»[68].

– объем перевозок в году t (млн тонномиль)»[68].

Как мы видим, процентная ставка в данной инвестиционной функции отсутствует. Отсутствует она и в макроэкономической функции индуцированных инвестиций.

Более того, возникают вопросы, когда вводные учебники по макроэкономике, анализирующие базовую модель определения доходов (модель IS-LM), рассматривают валовые инвестиции, как заданные или, по крайней мере, как строго убывающую функцию от нормы процента. «В итоге остается такая проблема, как исследование воздействия роста государственных расходов на валовой объем производства в рамках предположения о том, что валовые инвестиции реагируют только на норму процента. Однако последнее неверно. Если государство проводит стимулирующую политику, то это оказывает воздействие на ожидания бизнесменов как относительно общего состояния экономики в будущем, так и относительно уровня прибыльности, которые определяют их планы независимо от того, что происходит с нормой процента»[69].

Данные теоретические положения отчасти подтверждаются моделью Д. Гуллека и Б. ван Поттельсберга[70], в рамках которой были эконометрически проанализированы закономерности влияния механизмов государственной поддержки на инвестиционную деятельность. Так как инвестиции в рамках нашего исследования понимаются как инновационное авансирование капитала, то считаем возможным воспользоваться результатами данного исследования. Так, из механизма государственного стимулирования наиболее высокий уровень воздействия на инновационную деятельность в частном секторе имеет налоговое стимулирование, за которым следует система субсидий и грантов. Парадоксально, но согласно данной модели слабое положительное влияние на объем инновационной деятельности в негосударственном секторе экономики имеют расходы на поддержание академической базы в части университетов и высших научных школ.

Сосредоточимся теперь на влиянии налогообложения на инвестиционную деятельность.

А. Маршалл впервые высказал мысль о том, что введение налога на прибыль не влияет на инвестиционное поведение фирм. Однако данное положение справедливо только при условии, что затраты на капитал (rK) вычитаются из налоговой базы и налогом облагается лишь чистая прибыль. Это уточнение было сделано Робертсоном в 1926 году[71].

Практически все действующие налоговые законодательства определяют налоговую базу несколько по-разному. В качестве затрат, вычитаемых из налогооблагаемой базы, чаще всего рассматривают процентные платежи и амортизационные расходы. В результате подобных вычетов затраты на капитал, а следовательно, и инвестиции начинают зависеть от налога на прибыль. Кроме налога на прибыль необходимо учесть и действие других прямых налогов, например налога на имущество, а также налогового кредита, который можно пересчитать в инвестиционную налоговую скидку. Правила вычета процентов и амортизационных отчислений из налогооблагаемой базы, определяемые положениями Налогового кодекса РФ – это наиболее важная детерминанта инвестиционной активности, учитывающей влияние налогообложения.

Впервые выражение для рентной оценки капитала (соответствующей издержкам использования капитала), учитывающей налоговые и амортизационные, вывел вышеупомянутый Дейл Джоргенсон[72]. В общем виде выражение имеет вид

(78)

(78)

где P – цена реализуемой продукции,

y – производственная функция,

r – факторная цена капитала,

δ – норма фактического экономического износа,

f(t,ω) – функция вектора налоговых ставок t и доли процентных платежей ω, вычитаемых из налогооблагаемой базы,

f(t,υ) – функция вектора налоговых ставок t и доли υ процентных платежей, вычитаемых из налогооблагаемой базы

Величину  Д. Джоргенсон назвал рентной ценой обслуживания единицы капитала или издержками использования капитала (user cost of capital).

Д. Джоргенсон назвал рентной ценой обслуживания единицы капитала или издержками использования капитала (user cost of capital).

Рентная оценка капитала зависит от структуры финансирования фирмами инвестиций. Кроме того, необходимо учесть взаимодействие системы налогообложения прибыли с системой налогообложения доходов физических лиц и системой налогов на доход от капитала, к которым относятся налог на дивиденды, процентный доход и прирост капитала. Издержки использования капитала определяют желаемый запас капитала, который может быть затем пересчитан в инвестиционный спрос.

Что касается налогового стимулирования инвестиций в рамках данной модели, то его влияние на осуществление инвестиций многообразно. Например, налог на доходы корпораций при использовании трактовки понятия «прибыли» как цены, взимаемой за аренду капитала минус издержки на единицу капитала, не влияет на стимулы к осуществлению инвестиций. Даже учитывая то, что фирмам придется поделиться частью прибыли с государством, им все равно будет выгодно инвестировать, если цена, взимаемая за аренду капитала, превышает издержки за единицу капитала, и снижать объем инвестиций, если цена, взимаемая за аренду капитала, меньше издержек на единицу капитала. В то же время инвестиционный налоговый кредит снижает Pk, что ведет к снижению издержек на единицу капитала и увеличивает инвестиции. Также для стимулирования инвестиций могут быть использованы различные методы списания стоимости основных фондов за счет амортизационных отчислений.

Для целей налогообложения могут использоваться, по крайней мере, три формулы амортизации: линейный, метод суммы лет и метод уменьшающегося остатка. Чтобы получить соответствующую стоимость капитальных услуг для каждой формулы, необходимо вычислить текущую стоимость амортизационных отчислений для каждого метода. Во всех случаях мы предполагаем, что актив не имеет ликвидационной стоимости.

Для метода линейной амортизации списание постоянно в течение периода времени τ, амортизационные отчисления для целей налогообложения составляют:

Дисконтируемая стоимость списания:

Для метода сумм лет, списание уменьшается линейно в течение времени жизни, для целей налогообложения

Текущее значение списания:

Налоговые условия для метода уменьшаемого остатка более сложные:

Текущая стоимость списания:

Таким образом, исходя из вышерассмотренной неоклассической теории, можно сделать вывод, что воздействие налоговой политики на инвестиционное решение фирм существенным образом зависит от того, какой результирующий показатель деятельности фирм подлежит налогообложению: прибыль (за вычетом издержек использования капитала) или полученный доход.

Обычно в качестве основного рассматривается налог на прибыль фирм, который в большинстве стран является пропорциональным. Такой налог, как это следует из теории поведения фирмы и уже отмечалось выше, уменьшая величину оптимальной прибыли, тем не менее не меняет ее производственного решения и, следовательно, оптимальной величины запаса капитала, а поэтому и инвестиций. Другими словами, теоретически пропорциональный налог на прибыль не влияет на инвестиционные стимулы. Однако это положение справедливо до тех пор, пока облагаемая налогом прибыль совпадает с чистой (экономической) прибылью, рассматриваемой в экономической теории. На практике же имеют место существенные расхождения с теорией в определении величины амортизации.

При определении налогооблагаемой базы для взимания налога на прибыль амортизация рассчитывается исходя из первоначальной стоимости запаса капитала. Поэтому в периоды инфляции величина амортизации занижается, так как фактическая стоимость восстановления капитала растет. Следовательно, величина налогооблагаемой прибыли завышается, налог на прибыль становится излишне обременительным, изменяет инвестиционное решение фирмы и подрывает стимулы к инвестированию.

Если в качестве объекта налогообложения выступает доход фирмы, получаемый от сдачи капитала в аренду, тогда, очевидно, введение налога или увеличение ставки видоизменяет условие оптимальности или уменьшает стоящую в левой части величину предельной производительности капитала с учетом выплаты налога. Поэтому желаемый запас капитала уменьшается, т.е. величина инвестиций сокращается.

Стимулирование инвестиций осуществляется обычно с помощью инвестиционного налогового кредитаили реже — путем скидок (субсидий) на амортизацию. При инвестиционном налоговом кредите налоговые платежи фирмы сокращаются пропорционально стоимости приобретенных инвестиционных товаров.

Введение скидок (субсидий) на амортизацию означает, что налогооблагаемая прибыль фирмы уменьшается на часть суммы, потраченной на покупку новых капитальных товаров, в год покупки и в ряде последующих лет. Это также приводит к увеличению инвестиций фирмы.

Для формализации вышеперечисленных положений используем модификацию инвестиционной модели Д. Джоргенсона, согласно которой фирма максимизирует приведенную стоимость потока дивидендных выплат. Т.е. мы будем придерживаться гипотезы, согласно которой менеджмент фирмы преследует не свои собственные интересы, а интересы собственников.

В целях упрощения будем считать, что цены на продукцию репрезентативной фирмы и цены на используемые ею факторы производства фиксированы и не зависят ни от поведения фирмы, ни от проводимой налоговой политики. Предполагается пропорциональное выбытие основных фондов с нормой выбытия  . Финансирование инвестиционных затрат осуществляется за счет средств, полученных на финансовых рынках по фиксированной ставке r. А – переменная, представляющая суммарную задолженность фирмы на начало отрезка времени t.

. Финансирование инвестиционных затрат осуществляется за счет средств, полученных на финансовых рынках по фиксированной ставке r. А – переменная, представляющая суммарную задолженность фирмы на начало отрезка времени t.

Тогда при отсутствии налога выплаты дивидендов акционерам фирмы за шаг t равны

.

.

Слагаемое  описывает сумму займов на рынке финансового капитала, полученных за период t.

описывает сумму займов на рынке финансового капитала, полученных за период t.

Предполагается, что существуют 2 источника финансирования валовых инвестиций:

– та часть, которая предназначена для возмещения выбывших основных фондов финансируется из валовой выручки как амортизационные издержки в сумме  ;

;

– другая часть, которая обеспечивает желательное расширение основных фондов финансируется за счет заимствований в сумме  .

.

В целом такая модель предполагает  .

.

Тогда  .

.

Цель руководства фирмы:  .

.

V – будет максимальным, когда объемы прибыли максимальны на каждом шаге t.

Выбираем K и L, максимизирующие прибыль текущего периода

,

,

.

.

С – пользовательские издержки.

Налог на доходы корпораций окажет влияние на инвестиционное поведение фирмы через изменение пользовательских издержек С. Можно получить выражение для С другим способом.

Если  – коэффициент, определяющий оставшуюся после выбытия часть основных фондов, где

– коэффициент, определяющий оставшуюся после выбытия часть основных фондов, где  (норма выбытия), тогда в условиях равновесия

(норма выбытия), тогда в условиях равновесия

,

,

т.к. МРК=С

.

.

Если  , то

, то  или

или  .

.

Рассмотрим эффект, создаваемый налогом на прибыль корпораций со ставкой U.

В качестве налогооблагаемой базы текущего периода выступает величина прибыли, определяемая с учетом не только текущих издержек, но и допустимых вычетов для капитальных расходов (списание основных фондов, вычеты процентных платежей).

Рассчитываем пользовательские издержки – С с учетом налога, которые равны стоимости предельного продукта капитала. Любое возрастание С, вызванное налогообложением, означает более высокое значение МРК, а следовательно, меньший желательный запас капитала.

Эффект от налога на чистые рентные доходы можно разделить на две части:

1) непосредственное сокращение валовых рентных доходов в результате введения налога (уменьшающий коэффициент – (1–U));

2) уменьшение сокращения, определенного в п.1., т.к. не вся сумма рентных доходов будет обложена налогом, поскольку а) разрешено списание, связанное с выбытием основных фондов и б) в составе издержек учитываются процентные платежи.

Тогда обозначим: Z – приведенная стоимость будущих вычетов по списанию выбытия основных фондов, порожденных 1 ден. ед. капитала; X – приведенная стоимость будущих вычетов по процентным платежам, порожденных 1 ден.ед. капитала.

Тогда условие равновесия примет вид

.

.

Отсюда  .

.

Данный налог приводит к уменьшению инвестиций, если

(1–UZ–UХ)>(1–U) или (Z+X)<1.

Следовательно, налог будет нейтральным только если Z+X=1, т.е. если приведенная стоимость вычетов по списанию и процентам на 1 ден. ед. капитала равна 1 ден. ед.

Рассмотрев теоретические модели влияния налогообложения на инвестиционное поведение фирм, перейдем к практической реализации этих моделей.

Для практической реализации инвестиционной модели Р. Холл и Д. Джоргенсон в своих исследованиях использовали простую производственную функцию Кобба–Дугласа.

.

.

Условие максимизации денежного потока выражается в равенстве предельного продукта капитала реальным пользовательским издержкам

.

.

Тогда оптимальный запас капитала определяется следующим выражением

.

.

Более конкретно: в каждый момент времени фирма старается разместить заказы для новых чистых инвестиций таким образом, что если все эти заказы окажутся выполненными, то  ,

,  .

.

Следовательно  – инвестиционные заказы в момент времени t

– инвестиционные заказы в момент времени t

.

.

Если Фj – доля всех заказов, для доставки которых требуется j периодов,

,

,

.

.

Вернемся к понятию «пользовательские издержки». Д. Джоргенсон и Р. Холл подчеркивали, что различные типы налогообложения посредством влияния на «пользовательские издержки» по-разному могут воздействовать на инвестиционные расходы. В формулировке Р. Холла – Д. Джоргенсона пользовательские издержки капитала имеют следующее выражение:

.

.

Включение налогов в формулу «пользовательских издержек» зависит от конкретных нюансов налогового законодательства. Вообще говоря, воздействие налоговой политики на решения фирм относительно объема инвестиций зависит от того, какой показатель деятельности фирмы подлежит налогообложению. В целом, когда говорится о налогообложении фирм, имеется в виду налогообложение их прибылей (за вычетом издержек использования капитала) или дохода.

Рассмотрим модель налогообложения, основанную на применении понятия «пользовательские издержки». С учетом налогообложения выражение для «пользовательских издержек» принимает следующий вид (версия модели пользовательских издержек, предложенная Л. Кристенсеном и Д. Джоргенсоном в 1969 г.):

,

,

где  – ставка налога на прирост капитала («синтетический» налог»[73]),

– ставка налога на прирост капитала («синтетический» налог»[73]),

– эффективная ставка налога на имущество. При этом ТХ определяется следующим образом:

– эффективная ставка налога на имущество. При этом ТХ определяется следующим образом:

,

,

– эффективная ставка единого налога на прибыль;

– эффективная ставка единого налога на прибыль;

– текущее значение налоговых вычетов, обусловленное понижение стоимости инвестиции в течение срока службы товара;

– текущее значение налоговых вычетов, обусловленное понижение стоимости инвестиции в течение срока службы товара;

– эффективная ставка инвестиционного кредита.

– эффективная ставка инвестиционного кредита.

Итак, рассматривая практическую реализацию модели и эмпирическую проверку влияния налогообложения на инвестиционное поведение фирм, можно констатировать, что в ходе исследования Д. Джергенсона и Р. Холла осуществлялась оценка эффективности изменений в налоговой системе США. В частности, в их работе рассматриваются эффекты воздействия на инвестиционное поведение фирм:

· перехода в 1954 г. на методы ускоренного исчисления амортизации;

· введения в 1962 г. инвестиционного налогового кредита;

· принятия руководящих принципов (начисления) амортизации («depreciation guidelines»).

Кроме того, рассматривалось принятие плана однолетней амортизации в 1954 г. вместо ускоренного метода ее начисления.

Итак, на основе проведенных практических вычислений авторы пытаются определить, насколько эффективны были изменения в налоговой системе США. Введение ускоренных методов амортизации в 1954 г. уменьшило издержки использования капитала на 9%, что вызвало значительный рост инвестиций (на 17%). Сокращение ставки налога на прибыль корпораций с 52 до 48% в 1964 г. увеличило издержки использования капитала на 1% из-за того, что суммы налоговой амортизации превосходили фактический экономический износ (экономическую амортизацию), и это вызвало лишь небольшое сокращение инвестиций для данного объема производства (так как фирмы (до изменений) экономили на налоге на прибыль ввиду того, что разрешенные амортизационные отчисления превышали фактическое выбытие капитала). С другой стороны, введение инвестиционного налогового кредита в 1962 г. вызвало резкий рост инвестиций. В российской научной экономической литературе, посвященной вопросам налогового стимулирования инвестиционной деятельности, наиболее интересными автору представляются исследования С.Н. Карахотина и А. Васильевой, Е. Гурвича.

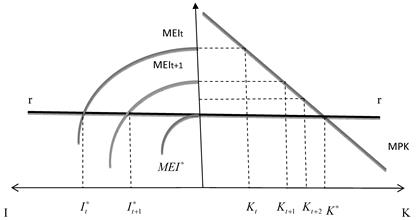

Предельный q-Тобина и предельные затраты «настройки». Постепенную адаптацию фактического объема капитала к оптимальному Абба Лернер[74] объясняет растущими предельными издержками настройки, что приводит к падающей кривой предельной эффективности инвестиций, которая может быть определена: MEI=MPK-MAC. Где MPK – предельный продукт капитала, а MAC – предельные издержки настройки (marginal adjustment costs). По мере роста инвестиций MEI падают (т.к. MAC – выпуклая кривая[75], – это объясняется тем, что на практике приобретение и установка каждой следующей единицы капитала обходится дороже, чем предыдущей; кроме того, по мере роста объема вводимых основных фондов увеличивается время вынужденного простоя действующих мощностей, растут издержки, связанные с переподготовкой, обучением обслуживающего его персонала). Оптимальный объем инвестиций (согласно теории И. Фишера) определяется правилом равенства предельной эффективности инвестиций и равновесной процентной ставки (которую мы будем считать постоянной в течение ряда периодов). С другой стороны, согласно неоклассической теории рентной цены капитала оптимальный его объем достигается тогда, когда предельный продукт капитала сравнивается с равновесным значением процентной ставки (в целях упрощения рассмотрим только чистые инвестиции). Совмещая два этих условия мы можем не только определить оптимальной значение производственных мощностей, но и оптимальную траекторию его достижения (см. Рис. 15)[76].

Рис. 15

В момент времени t оптимальный объем инвестиций равен  , но этот объем инвестиций не дает нам возможности достижения оптимального объема капитала. Оптимальный объем инвестиций в каждый момент времени определяется необходимостью минимизации издержек. В результате в начале t+1 периода

, но этот объем инвестиций не дает нам возможности достижения оптимального объема капитала. Оптимальный объем инвестиций в каждый момент времени определяется необходимостью минимизации издержек. В результате в начале t+1 периода  <

<  , a r<

, a r<  . При этом значению

. При этом значению  соответствует новая кривая

соответствует новая кривая  , которая лежит ниже старой кривой

, которая лежит ниже старой кривой  . Аналогично, в следующем периоде t+1 инвестор вынужден снова выбирать оптимальный объем инвестиций, который будет меньше, чем предыдущий, и который позволяет еще ближе подойти, но не достичь оптимального значения

. Аналогично, в следующем периоде t+1 инвестор вынужден снова выбирать оптимальный объем инвестиций, который будет меньше, чем предыдущий, и который позволяет еще ближе подойти, но не достичь оптимального значения  . Происходит асимптотическое приближение к оптимальному уровню, причем скорость этого приближения будет зависеть от эластичности кривых

. Происходит асимптотическое приближение к оптимальному уровню, причем скорость этого приближения будет зависеть от эластичности кривых  , которая, в свою очередь, будет зависеть от эластичности кривых предложения отраслей, производящих инвестиционные товары. Чем менее эластична кривая

, которая, в свою очередь, будет зависеть от эластичности кривых предложения отраслей, производящих инвестиционные товары. Чем менее эластична кривая  , тем меньше будет скорость достижения

, тем меньше будет скорость достижения  . Подобные рассуждения основываются на том допущении, что в производстве средств производства преобладает убывающая как технологическая, так и денежная отдача от масштаба. В противном случае кривая

. Подобные рассуждения основываются на том допущении, что в производстве средств производства преобладает убывающая как технологическая, так и денежная отдача от масштаба. В противном случае кривая  могла бы быть возрастающей и не иметь точек пересечения с кривой процентной ставки.

могла бы быть возрастающей и не иметь точек пересечения с кривой процентной ставки.

На основе всего вышеперечисленного можно вывести функцию инвестиций в следующем виде:  т.е. инвестиции растут только в том случае, когда их предельная эффективность равна процентной ставке, в противном случае они уменьшаются. При нулевом значении аргумента инвестиции достигают своего оптимального значения и не меняются.

т.е. инвестиции растут только в том случае, когда их предельная эффективность равна процентной ставке, в противном случае они уменьшаются. При нулевом значении аргумента инвестиции достигают своего оптимального значения и не меняются.

Это выражение  самим автором[77] трактуется как предельное значение q-Тобина. Тогда инвестиционную функцию можно переписать

самим автором[77] трактуется как предельное значение q-Тобина. Тогда инвестиционную функцию можно переписать  , причем

, причем  , а

, а  .

.

Действительно, при q=1 значение аргумента инвестиционной функции равно нулю, что соответствует достижению оптимальной величины инвестиций.

Данная теория издержек настройки развивалась во многих направлениях. Мы рассмотрим одно из них. Введем издержки регулирования в неоклассическую модель Дейла Джоргенсона (в непрерывном времени). Функция предельных издержек настройки (или регулирования)  является выпуклой:

является выпуклой:  при I>0,

при I>0,  при I<0 и С(0)=0.

при I<0 и С(0)=0.

Тогда модифицированная модель Дейла Джоргенсона может быть представлена следующим образом[78]:

.

.

При ограничениях

где Y=F(K,L) – производственная функция, Р – цена производимой продукции, W – ставка заработной платы,  – цена единицы инвестиционных товаров, I – объем инвестиций в основной капитал, δ – норма амортизации, r – норма амортизации.

– цена единицы инвестиционных товаров, I – объем инвестиций в основной капитал, δ – норма амортизации, r – норма амортизации.

Далее определяем «предельное»  , где λ – множитель Лагранжа и переменная, представляющая теневую цену капитала. Исходя из условий первого порядка,

, где λ – множитель Лагранжа и переменная, представляющая теневую цену капитала. Исходя из условий первого порядка,

.

.

Тогда при  получаем следующие уравнения:

получаем следующие уравнения:

Эти уравнения образуют систему дифференциальных уравнений, решение которой задает траекторию K(t), q(t). Объем инвестиций приближается к своему оптимальному уровню, при этом управляющей переменной этого процесса служит параметр q. В отличие от теории рентной цены капитала в рамках данной модели определяется не оптимальное значение основных фондов, а оптимальная траектория настройки капитала на оптимальную величину.

Но более распространенной является теория среднего q-Тобина, которая исходит из того, что чистые инвестиции в основной капитал зависят от соотношения рыночной стоимости активов компании и ее восстановительной стоимости. Предполагается, что ценные бумаги фирмы обращаются на рынке и тогда стоимость активов компании совпадает с рыночной стоимостью эмитированных ею долевых и долговых ценных бумаг – это цена спроса. Ценой предложения служит восстановительная стоимость, понимаемая как стоимость составляющих элементов основного капитала и определяемая на рынках реального сектора. Если стоимость фирмы превышает стоимость приобретения (включая издержки «настройки») основного капитала, то фирме выгодно эмитировать дополнительные ценные бумаги, так как они найдут покупателей на рынке ценных бумаг. Полученные от дополнительной эмиссии средства фирма направит на приращение существующих капитальных фондов с целью достижения ими оптимальной величины. Оптимальный объем капитала будет достигнут, когда рыночная и восстановительная стоимости сравняются, при этом q-Тобина станет равен единице. Однако подход к инвестированию с позиций теории среднего q-Тобина связан с рядом практических сложностей. Так, активы фирмы кроме материального основного каптала включают еще и нематериальные активы, запасы готовой продукции и комплектующих, запасы денежных средств и дебиторскую задолженность. Кроме того, на значение q-Тобина будут влиять параметры бюджетно-налоговой и кредитно-денежной политик. «Бухгалтерские данные отражают средние значения величин, тогда как большинство исследователей склоняются к тому, что на величину инвестиций влияет именно предельное q-Тобина, т.е. оценка его будущих, а не прошлых значений[79]. Э. Абель предложил такую формализацию предельного и среднего q-Тобина

где V – стоимость фирмы, К – физический объем капитала,  – цена единицы основного капитала.

– цена единицы основного капитала.

Накопление капитала и теория q-Тобина как другое выражение неоклассической теории рентной цены капитала. (Материал для данного раздела предоставлен проф. Вереникиным А.О. Сбалансированность экономической системы: Микро- и макроаспекты. М.: ТЕИС. 2010. сс. 100–102). Выведем формулу, показывающую стоимость любого актива длительного пользования, например недвижимости и основных производственных фондов, исходя из того, что вложения в финансовые и материальные активы должны обладать одинаковой доходностью, измеряемую в годовых проце

|

из

5.00

|

Обсуждение в статье: Неоклассический подход к инвестициям |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы