|

Главная |

Влияние операционного и финансового рычага на качество прибыли организации

|

из

5.00

|

Основа финансового менеджмента - финансовый хозяйственный анализ, в рамках которого на первый план выступает анализ структуры себестоимости.

Известно, что предпринимательская деятельность связана со многими факторами, влияющими на ее результат. Все их можно разделить на две группы. Первая группа факторов связана с максимизацией прибыли за счет спроса и предложения, ценовой политики, рентабельности продукции, ее конкурентоспособности. Другая группа факторов связана с выявлением критических показателей по объему реализуемой продукции, наилучшим сочетанием предельной выручки и предельных затрат, с делением затрат на переменные и постоянные.

К переменным затратам, которые изменяются от изменения объема выпуска продукции, относятся сырье и материалы, топливо и энергия для технологических целей, покупные изделия и полуфабрикаты, основная заработная плата основных производственных рабочих, освоение новых видов продукции и др. К постоянным (общефирменным) затратам - амортизационные отчисления, арендная плата, заработная плата административно-управленческого аппарата, проценты за кредит, командировочные расходы, расходы на рекламу и др.

Анализ производственных затрат позволяет определить их влияние на объем прибыли от реализации, но если к этим проблемам подойти глубже, то выясняется следующее:

такое деление помогает решить задачу увеличения массы прибыли за счет относительного сокращения тех или иных затрат;

позволяет искать наиболее оптимальное сочетание переменных и постоянных затрат, обеспечивающих прибавку прибыли;

позволяет судить об окупаемости затрат и финансовой устойчивости на случай ухудшения хозяйственной ситуации.

Критерием выбора наиболее рентабельной продукции могут служить следующие показатели:

валовая маржа на единицу продукции;

доля валовой маржи в цене единицы продукции;

валовая маржа на единицу ограниченного фактора.

Рассматривая поведение переменных и постоянных затрат, следует анализировать состав и структуру затрат на единицу продукции в определенном периоде времени и при определенном количестве продаж. Вот как характеризуется поведение переменных и постоянных затрат при изменении объема производства (сбыта).

Таблица 1.1 - Поведение переменных и постоянных затрат при изменении объема производства (сбыта)

| Объем производства (сбыта) | Переменные издержки | Постоянные издержки | ||

| суммарные | на единицу продукции | суммарные | на единицу продукции | |

| Растет | Увеличиваются | Неизменные | Неизменные | Уменьшаются |

| Падает | Уменьшаются | Неизменные | Неизменные | Увеличиваются |

Структура издержек не столько количественное отношение, сколько качественное. Тем не менее влияние динамики переменных и постоянных затрат на формирование финансовых результатов при изменении объема производства весьма существенно. Именно со структурой затрат тесно связан операционный рычаг.

Понятие "рычаг" широко используется в различных естественных науках и обозначает приспособление или механизм, позволяющий усиливать воздействие на некоторый объект. В финансовом менеджменте в качестве такого механизма выступает постоянная составляющая в совокупных затратах предприятия.

Под операционным рычагом (operating leverage - OL) понимают долю постоянных затрат в издержках, которые несет предприятие в процессе своей основной деятельности. Этот показатель характеризует зависимость предприятия от постоянных затрат в себестоимости продукции и является важной характеристикой его делового риска.

Эффект операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Если доля постоянных затрат в себестоимости товаров и услуг значительна, предприятие имеет высокий уровень операционного рычага, а следовательно, и делового риска. Для такого предприятия даже небольшое изменение объема продаж может привести к существенному изменению прибыли. В практических расчетах для определения силы воздействия операционного рычага применяют отношение маржинальной прибыли (результата от реализации после возмещения переменных затрат) к прибыли до вычета процентов и налогов. С учетом ранее принятых обозначений уровень или силу воздействия операционного рычага (degree of operational leverage - DOL) можно выразить как

DOL = [Q x (P - v)] / [Q x (P - v) - FC] = MP / (MP - FC) = MP / EBIT

Уровень операционного рычага позволяет определить величину процентного изменения прибыли в зависимости от изменения объема продаж на 1%. При этом изменение EBIT составит DOL%.

Поскольку многие предприятия выпускают более одного вида продукции, уровень операционного рычага удобнее определять через стоимостные показатели

DOL = (SAL - VC) / (SAL - VC - FC) = (EBIT + FC) / EBIT

Операционный рычаг является показателем, помогающим менеджерам выбрать соответствующую стратегию предприятия в управлении затратами, прибылью и деловым риском. Его уровень может изменяться под влиянием следующих факторов:

цена реализации;

объемы продаж;

переменные и постоянные затраты;

комбинация перечисленных факторов.

Эффект операционного рычага заключается в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Для расчета эффекта или силы воздействия рычага используется целый ряд показателей. При этом требуется разделение издержек на переменные и постоянные с помощью промежуточного результата. Эту величину принято называть валовой маржой, суммой покрытия, вкладом.

В эти показатели входят:

валовая маржа = прибыль от реализации + постоянные затраты;

вклад (сумма покрытия) = выручка от реализации - переменные затраты;

эффект рычага = (выручка от реализации - переменные затраты) / прибыль от реализации.

Если трактовать эффект воздействия операционного рычага как изменение валовой маржи, то ее расчет позволит ответить на вопрос насколько изменяется прибыль от увеличения объема (производства, сбыта) продукции.

Изменяется выручка, изменяется сила рычага. Например, если сила рычага равна 8,5, а рост выручки планируется на 3%, то прибыль вырастет на: 8,5 х 3% = 25,5%. Если выручка падает на 10%, то прибыль уменьшается на: 8,5 х 10% = 85%.

Однако при каждом росте выручки от реализации сила рычага меняется, а прибыль растет.

Перейдем к следующему показателю, который вытекает из операционного анализа, - порогу рентабельности (или точки безубыточности).

Порог рентабельности рассчитывается как отношение постоянных затрат к коэффициенту валовой маржи:

Кваловой маржи = валовая маржа / выручка от реализации

Отсюда:

Порог рентабельности = постоянные расходы / Кваловой маржи

Следующий показатель - запас финансовой прочности:

Запас финансовой прочности = выручка от реализации - порог рентабельности.

Размер финансовой прочности показывает, что у предприятия есть запас финансовой устойчивости, а значит, и прибыль. Но чем ниже разница между выручкой и порогом рентабельности, тем больше риск получить убытки. Итак:

сила воздействия операционного рычага зависит от относительной величины постоянных затрат;

сила воздействия операционного рычага прямо связана с ростом объема реализации;

сила воздействия операционного рычага тем выше, чем предприятие ближе к порогу рентабельности;

сила воздействия операционного рычага зависит от уровня фондоемкости;

сила воздействия операционного рычага тем сильнее, чем меньше прибыль и больше постоянные расходы.

Анализ структуры стоимости позволяет выбрать стратегию поведения на рынке. Существует правило при выборе выгодных вариантов ассортиментной политики - правило "50: 50".

Управление затратами в связи с использованием эффекта операционного рычага позволяет оперативно и комплексно подходить к использованию финансов предприятия. Для этого можно воспользоваться правилом "50/50"

Все виды продукции подразделяются на две группы в зависимости от доли переменных затрат. Если она больше 50%, то поданным видам продукции выгоднее работать над снижением затрат. Если доля переменных затрат меньше 50%, то предприятию лучше увеличить объемы реализации - это даст больше валовой маржи.

Освоив систему управления затратами, предприятие получает следующие преимущества:

возможность увеличить конкурентоспособность производимой продукции (услуг) за счет снижения издержек и увеличения рентабельности;

разработать гибкую ценовую политику, на ее основе увеличить оборот и вытеснить конкурентов;

сэкономить материальные и финансовые ресурсы предприятия, получить дополнительные оборотные средства;

оценить эффективность деятельности подразделений предприятия, мотивацию персонала.

Финансовый рычаг.

Сохранение определенных видов затрат на постоянном уровне при расширении объемов хозяйственных операций позволяет оказывать воздействие на изменение прибыли и управлять деловым риском фирмы, увеличивая либо снижая операционный рычаг.

Аналогичная идея применима и к управлению финансовым риском предприятия. Различие состоит лишь в том, что уровень постоянных затрат в финансировании предприятия непосредственно определяется управленческими решениями и оказывает влияние на изменение чистой прибыли и производных от нее показателей, таких как рентабельность собственного капитала ROE и доход на акцию EPS. Как правило, эти затраты возникают при использовании различных источников заемного финансирования.

Если предприятие использует заемные источники финансирования с фиксированной ставкой процента для реализации проектов, обеспечивающих более высокую отдачу и операционную прибыль, превышающую соответствующие выплаты в пользу кредиторов, полученная выгода от этого будет доставаться его владельцам. Данное явление известно как эффект финансового рычага. Под финансовым рычагом (financial leverage - FL) понимают наличие (долю) займов в совокупном капитале предприятия.

Эффект финансового рычага проявляется в том, что любое изменение операционной прибыли при наличии займов всегда порождает более сильное изменение чистой прибыли и дохода на акцию. Уровень финансового рычага (degree of financial leverage - DFL) с учетом принятых ранее обозначений может быть определен, как

DFL = EBIT / (EBIT - I) = [Q x (P - v) - FC] / [Q x (P - v) - FC - I],

где I - сумма выплачиваемых процентов по займам.

Плечо финансового рычага (кредитное плечо) - соотношение между заёмным и собственным капиталом. В маржинальной торговле записывается в виде коэффициента, который показывает отношение суммы залога к размеру предоставляемого кредита. Например, маржинальные требования 20% соответствуют плечу 1: 5 (один к пяти), а маржинальные требования 1% соответствуют плечу 1: 100 (один к ста). В таком случае говорят, что торговец получает для торговли средств в 5 (или 100) раз больше, чем размер его залогового депозита. Использование увеличенного кредитного плеча увеличивает не только возможность получить прибыль, но и повышает степени риска такой операции.

Совместный эффект рычагов.

Выше рассматривалось влияние операционного и финансового рычага по отдельности. Однако очевидно, что для эффективного управления риском и доходностью фирмы финансовому менеджеру необходимо использовать оба рычага.

Совместное влияние операционного и финансового рычагов известно как эффект общего рычага (degree of total leverage - DTL) и представляет собой произведение их уровней:

DTL = DFL x DOL = [{Q x (P - v) - FC] / [Q x (P - v) - FC - I}] / [{Q x (P - v)] / [Q x (P - v) - FC}] = [Q x (P - v)] / [Q x (P - v) - FC - I]

Этот показатель дает представление о том, как изменение продаж повлияет на изменение чистой прибыли и дохода на акцию предприятия. Другими словами, он позволит определить, на сколько процентов изменится чистая прибыль при изменении объема продаж на 1%. При этом изменение прибыли составит DTL%.

Показатель DTL характеризует совокупный риск предприятия, т.е. его операционной, коммерческой и финансовой деятельности.

Изменяя уровни операционного и финансового рычагов, можно добиваться требуемого значения их совместного эффекта (DTL = DOL х DFL), воздействуя таким образом на доход и совокупный риск фирмы. Например, высокий уровень операционного рычага можно частично компенсировать за счет низкой доли займов в финансировании. И обратно, при безопасном уровне операционного риска фирма может более активно использовать финансовый рычаг, повышая тем самым конечные результаты хозяйственной деятельности.

Вместе с тем нельзя забывать, что эффект рычагов имеет двойственную природу. Как уже было показано, даже незначительный прирост объема продаж может быть многократно усилен благодаря воздействию операционного и финансового рычага, обеспечивая весомый прирост дохода на акцию EPS. Однако и результат от падения продаж ниже запланированного уровня и в особенности ниже точки безубыточности будет усилен соответствующим образом, что приведет к значительному сокращению доходов собственников.

В этой связи менеджмент предприятия должен уделять самое тщательное внимание планированию и контролю уровня рычагов, поддерживая их на таком уровне, который способствовал бы росту стоимости фирмы и благосостояния ее владельцев.

2. Финансовое планирование производственно-финансовой деятельности организации

2.1 Оценка финансового состояния организации как первый этап финансового планирования

Ликвидационная стоимость организации определяется по формуле Уилкокса, которая принята в практике развитых западных стран. Под ликвидационной стоимостью в данном случае принимают стоимость активов, оставшихся после удовлетворения требований кредиторов по балансу. В ликвидационную стоимость включаем денежную наличность, ценные бумаги в портфеле, запасы, дебиторскую задолженность, 70% расходов будущих периодов, 50% стоимости остальных активов и исключают задолженность.

Текущая рыночная стоимость (Vf) находится путем деления операционной прибыли организации без налога на прибыль и других обязательных вычетов (POI) на средневзвешенную стоимость капитала (WACC). Стоимость капитала (WACC) отражает сложившийся в организации минимум возврата на вложенный в ее деятельность капитал и рассчитывается по формуле средней арифметической взвешенной, исходя из структуры капитала (источников) и стоимости каждого элемента.

Для расчета средневзвешенной стоимости капитала необходимо знать стоимость пяти основных источников капитала: банковские ссуды и займы, облигационные займы, привилегированные акции, обыкновенные акции, нераспределенная прибыль:

WACC = Σ kj · dj (1)

где kj - стоимость j-го источника средств;

dj - удельный вес j-го источника средств в общей их сумме.

Чем меньше показатель WACC, тем лучше для организации, так как выше ее текущая рыночная стоимость и у организации больше шансов для получения кредита, привлечения инвесторов и т.д. (повышается ее инвестиционная привлекательность).

Рыночная стоимость компании, рассчитанная доходным методом, основана на сопоставлении будущих доходов с текущими затратами с учетом факторов времени и риска. В оценке используется денежный поток для собственного капитала, а ставка дисконтирования определяется по методу суммирования (безрисковая ставка плюс риск вложения в данную компанию).

Vl = стр.250 + стр.260 + (стр.210 - стр.216) + стр.230 + стр.240 + 0,7 * стр.216 + 0,5 * (остальные активы) - (стр.690 - стр.640 - стр.650)

Vl =0 + 0,3 + (4454,7 - 4) + 0 + 3930+0,7 * 4 + 0,5 * (11108 + 226) - (5264 - 0-20) = 8806,8 т. р.

Прогнозный период:

Vl =0 + 0,312 + (4632,8 - 4,16) + 0+4087,2 + 0,7 * 4,16 + 0,5 * (11552,32 + 235,04) - (5474,56 - 20,8) = 9158,99 т. р.

Vf = POI / WACC, (2)

где POI - операционная прибыль до вычета процентов и налогов

Таблица 2.1 - Структура источников капитала компании в отчётном периоде

| Источник финансовых ресурсов | Балансовая стоимость, т. р. | Доля источника в общем объёме капитала dj | Стоимость источника kj |

| Акционерный капитал | 112000 | 41,0 | 29 |

| Накопленная прибыль | 119740 | 44,0 | 26,39 |

| Краткосрочный кредит | 42126 | 15,0 | 10,24 |

Таблица 2.2 - Структура источников капитала компании в прогнозном периоде

| Источник финансовых ресурсов | Балансовая стоимость, т. р. | Доля источника в общем объёме капитала dj | Стоимость источника kj |

| Акционерный капитал | 112000 | 41,0 | 29 |

| Накопленная прибыль | 105418 | 38,0 | 26,39 |

| Краткосрочный кредит | 57996 | 21,0 | 7,76 |

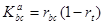

Стоимость источника акционерный капитал определяется по формуле:

, (3)

, (3)

где  - первый ожидаемый дивиденд,

- первый ожидаемый дивиденд,

- рыночная цена акции на момент оценки,

- рыночная цена акции на момент оценки,

- заявленный темп прироста дивиденда.

- заявленный темп прироста дивиденда.

= 5/20 + 0,040 = 29%.

= 5/20 + 0,040 = 29%.

Цена источника накопленная прибыль определяется по формуле:

, (4)

, (4)

где n - ставка НДФЛ по дивидендам;

Br - комиссия брокера.

= 29 * (1 - 0,09) = 26,39%

= 29 * (1 - 0,09) = 26,39%

Стоимость банковского кредита должна рассматриваться с учётом налога на прибыль, так как проценты по кредиту уменьшают налогооблагаемую базу. Поэтому стоимость источника средств (  ) меньше, чем уплачиваемый банку процент.

) меньше, чем уплачиваемый банку процент.

, (5)

, (5)

где  - процентная ставка по кредиту;

- процентная ставка по кредиту;

- ставка налога на прибыль.

- ставка налога на прибыль.

= 12,8 * (1 - 0,2) = 10,24.

= 12,8 * (1 - 0,2) = 10,24.

Прогнозный период:

= 9,7 * (1 - 0,2) = 7,76

= 9,7 * (1 - 0,2) = 7,76

Для расчёта цены источника "Банковский кредит" ставка по кредиту была вычислена расчётным путём. Сумма платежей по кредиту взята как 100% от сальдо прочих расходов.

WACC = 0,41 * 34,5 + 0,44 * 31,4 + 0,15 * 10,24 = 29,50%.

Прогнозный период:

WACC = 0,41 * 34,5 + 0,38 * 31,4 + 0,21 * 7,76 = 27,71%.

POI = Pit - T, (6)

где Pit - операционная прибыль; Т - налог на прибыль.

POI = 23304 - 3580 = 19724.

Прогнозный период:

POI = 26307 - 4132 = 22175.

Vf = 19724/0,295 = 66861 т. р.

66861 < 140886,2, т.е.

Vf < Vl

Прогнозный период:

Vf = 22175/ 0,2771 = 80025,3 т. р.

80025,3 < 140886,2, т.е.

Vf < Vl

Таблица 2.3 - Оценки стоимости организации

| Показатель | Величина показателя, млн. р. | |

| Отчет | Прогноз | |

| Ликвидационная стоимость организации | 140 886,2 | 127 216,7 |

| Текущая рыночная стоимость организации | 66 861 | 80 025,3 |

|

из

5.00

|

Обсуждение в статье: Влияние операционного и финансового рычага на качество прибыли организации |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы