|

Главная |

Описание возможностей работы в программном комплексе «Налогоплательщик ЮЛ» с набивкой декларации по налогу на имущество

|

из

5.00

|

Порядок заполнения документа налоговой отчетности на примере налоговой декларации по налогу на имущество КНД 1152001 за 1 квартал 2007 года юридическим лицом ООО «ОКБ по теплогенераторам»:

- откроем программу «Налогоплательщик ЮЛ»;

- зарегистрируем налогоплательщика-предприятие: введем его название, адрес, ИНН и другие коды.

В пункте меню <Настройки/Налогоплательщики> выбираем налогоплательщика ООО «ОКБ по теплогенераторам». В правом верхнем углу устанавливаем отчетный период 1 квартал 2007 года.

В пункте меню <Документы / Налоговая отчетность>, пользуясь кнопкой  , из предоставленного списка возможных для ввода за данный период документов выбираем декларацию с КНД 1152001 и нажимаем на клавишу <Выбрать>. После чего на экране появиться окно «Критерий «Листы налоговых деклараций»» для ввода признака множественного ввода. Выбрав необходимый критерий, пользуясь кнопкой <Выбрать>, на экране появиться электронный вид декларации, которую необходимо заполнить.

, из предоставленного списка возможных для ввода за данный период документов выбираем декларацию с КНД 1152001 и нажимаем на клавишу <Выбрать>. После чего на экране появиться окно «Критерий «Листы налоговых деклараций»» для ввода признака множественного ввода. Выбрав необходимый критерий, пользуясь кнопкой <Выбрать>, на экране появиться электронный вид декларации, которую необходимо заполнить.

Порядок заполнения:

1. Данные титульного листа декларации формируются автоматизировано с реквизитов налогоплательщика. Пользователю необходимо проставить знак «галочка» в зеленых ячейках «Документ представляется по месту нахождения», сообщение об отсутствии которой будет присутствовать в протоколе контроля декларации.

2. Заполнить разделы декларации. Лучше заполнять в последовательности, обратной расположению разделов, т.к. обычно во всех документах налоговой отчетности последними являются приложения, из которых формируются показатели разделов (например, из всех приложений формируется налоговая база разд.2), далее рассчитанная сумма налога должна попасть в разд.1.

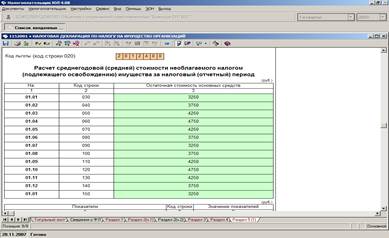

3. Начинаем заполнять с разд.5 «Расчет среднегодовой (средней) стоимости необлагаемой налогом (подлежащего освобождению) имущества». Изначально данный раздел не активен, т.к. он не обязателен. Для добавления раздела необходимо пользоваться кнопкой  . Аналогично титульному листу необходимо проставить галочку в нужную зеленую ячейку, определив признак имущества. Выбираем льготу «2012400» (стр. 020) Дополнительные льготы, установленные законами субъектов РФ в виде снижения налоговой ставки. Введем в ячейки (зеленый цвет – стр. 030-150) остаточную стоимость имущества не облагаемого налогом (от 3250 до 4750) и ставку налога на имущество – 2,2% (стр. 170). Активируем расчет в стр. 180. в результате расчета в стр. 160 появилась сумма необлагаемого имущества – 4000.

. Аналогично титульному листу необходимо проставить галочку в нужную зеленую ячейку, определив признак имущества. Выбираем льготу «2012400» (стр. 020) Дополнительные льготы, установленные законами субъектов РФ в виде снижения налоговой ставки. Введем в ячейки (зеленый цвет – стр. 030-150) остаточную стоимость имущества не облагаемого налогом (от 3250 до 4750) и ставку налога на имущество – 2,2% (стр. 170). Активируем расчет в стр. 180. в результате расчета в стр. 160 появилась сумма необлагаемого имущества – 4000.

4. Разделы 3 и 4 не активируем, т.к. имущество предприятия не входит в единую систему газоснабжения РФ.

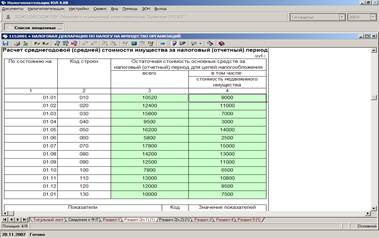

5. Активируем для расчета 2 ч. раздела 2 и введем необходимые данные для расчета авансового платежа по налог, заполнив строки 010 – 130 о стоимости имущества ООО «ОКБ по теплогенераторам». Активируем стр. 140 (кнопка «рассчитать») для расчета среднегодовой суммы налогооблагаемого имущества предприятия, полученная сумма – 12055.

6. Заполним раздел 2 ч. 1 по аналогии с заполнением предыдущих разделов.

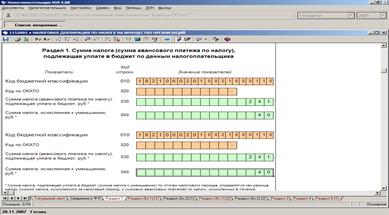

7. В разделе 1 сумма налога может быть введена по двум КБК и нескольким ОКАТО. Для заполнения КБК по стр.010 установим курсор на данную ячейку и нажмем на <Enter>, после чего представится возможность выбора нужного КБК из общероссийского классификатора доходов бюджетов. Выбираем КБК для организации не входящей в единую систему газоснабжения.

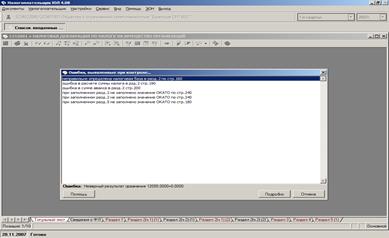

8. По окончанию ввода декларации провести предварительный контроль.

9. Для формирования текстового файла в соответствии с утвержденными ФНС России форматами для представления в электронном виде необходимо сохраним введенный документ в режиме ввода, пользуясь кнопкой  , закрыть его, встать курсором на данный документ с КНД 1152001 и воспользоваться кнопкой

, закрыть его, встать курсором на данный документ с КНД 1152001 и воспользоваться кнопкой  . Подтвердив свой выбор, пользуясь кнопкой <OK>, в появившемся далее информационном окне необходимо ввести информацию относительно отправителя и получателя документа. Обязательные для ввода реквизиты выделены жирным цветом. Далее, нажав на клавишу <Выполнить>, сформируется текстовый файл. В случае отсутствия обязательных реквизитов будет дано сообщение об их отсутствии.

. Подтвердив свой выбор, пользуясь кнопкой <OK>, в появившемся далее информационном окне необходимо ввести информацию относительно отправителя и получателя документа. Обязательные для ввода реквизиты выделены жирным цветом. Далее, нажав на клавишу <Выполнить>, сформируется текстовый файл. В случае отсутствия обязательных реквизитов будет дано сообщение об их отсутствии.

10. Сформированный файл можно просмотреть либо сразу после сообщения об окончании выгрузки на магнитный носитель, т.е. на экране появиться реестр переданных файлов с одной записью с КНД 1152001, либо в пункте меню <Сервис / Реестр переданных файлов>, где данный документ будет присутствовать в виде последней записи.

11. Документ по указанному в информационном окне пути готов для представления в электронном виде в ИФНС.

ЗАКЛЮЧЕНИЕ

В соответствии с учетной политикой бухгалтерский учет на предприятии ООО «ОКБ по теплогенераторам» ведется на основе журнально-ордерной системы учета с использованием электронных вычислительных средств. Все хозяйственные операции оформляются оправдательными документами, являющимися первичными документами, на основании которых ведется бухгалтерский учет и учет для целей налогообложения.

В соответствии с учетной политикой для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности проводится инвентаризация имущества и финансовых обязательств. Инвентаризация проводится в сроки, устанавливаемые отдельным приказам предприятию.

На ООО «ОКБ по теплогенераторам» необходимо повысить контроль за соблюдением расчетных операций и порядком сверки взаимных расчетов между данными бухгалтерского учета на предприятии и налоговых органов.

Также следует проводить обязательную инвентаризацию: объектов основных средств (по группам) – 1 раз в 2 года; другого имущества и обязательств – ежегодно в конце года в соответствии с разработанным планом и Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.1995 г. № 49.

Для целей внутреннего контроля утвердить: перечень лиц, имеющих право подписи первичных документов; инвентаризационную комиссию; постоянно действующую комиссию по оценке и списанию с баланса объектов основных средств и нематериальных активов.

Регистры бухгалтерского учета ежемесячно распечатывать на бумажных носителях; осуществлять контроль за хранением и использованием учетной информации.

Объекты основных средств, приобретенные за плату, признать в учете по фактической себестоимости приобретения.

Срок полезного использования основных средств, вводимых в эксплуатацию после 01.01.2002 г., устанавливать на основании Постановления правительства РФ от 01.01.2002 г. №1 «О классификации основных средств, включаемых в амортизационные группы».

Для видов основных средств, которые не указаны в амортизационных группах срок полезного использования устанавливать самостоятельно в соответствии с техническими условиями и рекомендациями организаций-изготовителей, а при их отсутствии определять опытным путем при передаче конкретного объекта в эксплуатацию.

В целях совершенствования системы налоговой отчетности и расчетов с бюджетом по налогам и сборам налоговые органы осуществляют бесплатное распространение программ «Налогоплательщик ЮЛ». Данный программный продукт предназначена для автоматизации процесса подготовки данных налоговой отчетности налогоплательщиком (ввод налоговой и бухгалтерской отчетности, печать документов на бумажных носителях, формирование введенной информации бухгалтерской и налоговой отчетности на магнитных носителях) для представления в налоговый орган. Представление отчетности в таком виде - это переходный этап к работе по новым технологиям, который позволяет исключить работу по вводу информации специалистами отдела ввода данных. За ними остается функция визуального контроля веденной информации.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Ашомко Т.А., Проваленко О.М. Налоговый кодекс: правонарушение и ответственность. – М.: ООО НПО «Вычислительная математика и информатика», 2001 г. 182 с.

2. Бабаев Ю.А. Теория бухгалтерского учета. – М.: Издательство «Бухгалтерский учет». - 2001.

3. Бабаев Ю.А Бухгалтерский финансовый учет. – М.: Издательство «Бухгалтерский учет». - 2003.

4. Брызгалин А.В., Берник В.Р., Головкин А.Н. Учетная политика предприятий для целей бухучета на 2004 год. – М.: Издательство "Налоги и финансовое право". - 2003 г.

5. Бухгалтерский учёт /Под ред. дэн профессора А.Д. Ларионова – М.: ГРОСС ГБ БУХ М. – 2000 г. – 654 с.

6. Дадашев А.З Налоговое администрирование.–М.:ЮНИТИ, 2002.–298 с.

7. Демин А.В. Налоговая политика России на современном этапе//Вопросы экономики. 2004 № 7 С. 54 - 82

8. Злыгостев Н.Н. Платить налоги – это выгодно// Налоговый вестник 2006. №7 С. 138-140

9. Кондраков И.П. Бухгалтерский учёт Учебное пособие 5-е изд– М.: ИНФРА М, - 2005 – 717 с.

10. Налоги: Учеб. пособие/под ред. Д.Г.Черника. – М.: Финансы и статистика, 2002. – 400 с.

11. Налоги, налогообложение и налоговое законодательство/под ред. Евстигнеева Е.Н. – СПб: Питер, 2001. – 415 с.

12. Налоги и налогообложение в России/под ред. Евстигнеева Е.Н. – РнД: «Феникс», 2003. – 386 с.

13. Налоговый Кодекс РФ. Части первая и вторая. – М.: «Кодекс», 2004

14. Новодворский В.Д., Пономарева Л.В. Бухгалтерская отчетность организации. – М.: Издательство «Бухгалтерский учет». – 2004. – 368 с.

15. Пансков В.Г. Проблемы решаются, проблемы остаются// Налоговый вестник 2006 №1 С. 3-7

16. План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий (Приказ Министерства финансов № 94н от 31 октября 2000 г.)

17. Положение по бухгалтерскому учету «Учет основных средств».ПБУ 16/01. Утверждено приказом Министерства финансов Российской Федерации от 30.03.01 №26н (в ред. От 03.03.02.) // Официальные материалы для бухгалтера. -2003. -№6. – с. 8-10

18. Приказ Минфина РФ от 9 декабря 2000г. N 60н "Об утверждении Положения по бухгалтерскому учету "Учетная политика организации" ПБУ 1/98" (с изм. и доп. от 30 декабря 2001г.) // Информационный банк «Консультант Плюс: Высшая школа»

19. Приказ Минфина РФ от 6 июля 1999 г. N 43н "Об утверждении Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99" // Информационный банк «Консультант Плюс: Высшая школа»

20. Пушкарева В.М. История финансовой мысли и политики налогов: Учеб. пособие. – М.: ИНФРА-М, 1996. – 192 с.

21. Разгулин С.В. Совершенствование законодательства о налогах и сборах в условиях налоговой реформы// Налоговый вестник 2002. №6 С. 145-152

22. Финансовые проблемы стабилизации российской экономики/ Под ред. проф. Любимцева Ю.И. – М.: «Гильдия финансистов», 2002. – 223 с.

23. Черник Д.Г. Налоги в рыночной экономике. – М.: Финансы ЮНИТИ, 1997. – 383 с.

24. Юткина Т.Ф. Налоги и налогообложение: Учебник. – М.: ИНФРА-М, 1998. – 429 с.

|

из

5.00

|

Обсуждение в статье: Описание возможностей работы в программном комплексе «Налогоплательщик ЮЛ» с набивкой декларации по налогу на имущество |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы