|

Главная |

Оценка эффективности инвестиционного проекта

|

из

5.00

|

Рассматриваемый проект предлагается оценить по группе расчетных параметров:

- чистый дисконтированный доход;

- внутренней нормы доходности;

- индекс доходности;

- срок окупаемости

Для наиболее детального анализа предлагается разделить издержки на единовременные - необходимые до начала производства и текущие.

Содержание и структура единовременных затрат показана в таблице 3.1.

Таблица 3.1. Структура единовременных затрат на реализацию инвестиционного проекта по оказанию сбытовых услуг ОАО «Мечта»

| Содержание затрат | Сумма [руб] |

| 1. Приобретение основных производственных фондов | |

| 1.1 Приобретение автомобиля ИЖ-2715 | 200000 |

| 1.2 Приобретение персонального компьютера | 31000 |

| Итого единовременных затрат [руб] | 231000 |

Таким образом сумма единовременных затрат на реализацию проекта составляет 231000.

Текущие затраты имеют следующую структуру представленную в таблице 3.2.

Таблица 3.2. Структура постоянных текущих затрат на реализацию инвестиционного проекта по оказанию услуг ОАО «Мечта»

| Содержание затрат | Сумма [руб] |

| Оплата аренды помещений | 26000 |

| Заработная плата приёмщиков ( 3 чел) | 24000 |

| Заработная плата водителя | 6000 |

| Заработная плата Директора | 12000 |

| Заработная плата Менеджера | 9000 |

| Затраты на содержание и эксплуатацию ОС | 2401,25 |

| Прочие расходы | 2000 |

| Итого текущих расходов: | 81401,25 |

Согласно данных таблицы 3.3 выручка предприятия будет намного зависеть от процента загрузки. Так при стандартном условии развития загрузка в первый квартал работы составляет около 30%, а в последний около 70%. Таким образом, ожидаемое увеличение составит 40%.

Таблица 3.3. Прогноз объема продаж, тыс.руб.

| Наименование показателя | 1 квартал | II квартал | III квартал | IV квартал | Итого за 1-й год |

| Загрузка | 30% | 45% | 60% | 70% | Х |

| Выручка | 198,432 | 297,648 | 396,864 | 463,008 | 1355,952 |

От того, насколько точно рассчитан экономический эффект инвестиционного проекта, во многом зависит будущий успех компании. При этом одной из самых сложных задач является правильная оценка ожидаемого денежного потока. Если его рассчитать неправильно, то любой метод оценки инвестиционного проекта даст неверный результат, из-за чего эффективный проект может быть отвергнут как убыточный, а экономически невыгодный принят за сверхприбыльный. Именно поэтому важно грамотно составить план денежного потока компании. Под денежным потоком (cash flow) инвестиционного проекта понимают поступления и выплаты денежных средств, связанные исключительно с реализацией этого проекта. Информация о денежных потоках по проекту обычно представляется в виде плана, который называется прогнозным отчетом о движении денежных средств. На основе этого плана, который составляется за каждый период отдельно, и формируется денежный поток всего инвестиционного проекта.

Для сравнения рассчитаем доходы и расходы за второй год реализации проекта. Рассмотрим расходы денежных средств по кварталам согласно данных таблицы 3.4.

Таблица 3.4. Прогнозируемый отток денежных средств, тыс.руб.

| 1-й квартал | 2-й квартал | 3-й квартал | 4-й квартал | Итого за 1-й год | Итого за 2-й год | |

| Единовременные затраты | 231,0 | |||||

| Заработная плата и аренда | 161,22 | 204,97 | 248,73 | 277,90 | 892,81 | 1228,26 |

| Прочие переменные расходы | 21,0 | 21,0 | 21,0 | 21,0 | 24,0 | 24,0 |

| Постоянные затраты | 21,937 | 21,937 | 21,937 | 21,937 | 87,75 | 87,75 |

| Итого затраты | 435,157 | 247,907 | 291,667 | 320,837 | 1064,56 | 1400,01 |

Данные таблицы 3.4. свидетельствуют о том, что только в первый квартал отток денежных средств (т.е. текущие затраты) превышает приток денежных средств (т.е. выручку от реализации). Это происходит, во-первых, за счет того, что в первом квартале проект еще не работает в полную мощность, а во-вторых, за счет вычета из выручки единовременных затрат.

Следующим шагом в оценке инновационного проекта является построение диаграммы номинальных финансовых потоков “Cash flow”. Такая диаграмма необходима для определения номинальной суммы затрат и поступлений с разбивкой по периодам времени. Денежные потоки затрат и поступлений указаны в таблице 3.5.

Таблица 3.5. Потоки денежных средств за весь срок реализации проекта

| 1-й квартал | 2-й квартал | 3-й квартал | 4-й квартал | Итого за 1-й год | Итого за 2-й год | |

| Приток | 198,432 | 297,648 | 396,864 | 463,008 | 1355,952 | 2116,61 |

| Отток | 435,157 | 247,907 | 291,667 | 320,837 | 1064,56 | 1400,01 |

| Cash Flow | -236,725 | 49,741 | 105,197 | 142,171 | 291,392 | 716,6 |

Таким образом, если рассматривать денежный поток по кварталам, то уже во второй квартал реализации проекта Cash Flow выходит на положительное значение. Это фактически означает, получение чистой положительной прибыли уже в первое полугодие работы

Расчет коэффициента дисконтирования проекта производится по формуле:

Дисконт = I + P + R, где

I - месячный уровень инфляции в РФ,

P - месячная процентная ставка по рублевым вкладам,

R - заложенный уровень риска проекта.

В рассматриваемом случае месячный уровень инфляции:

I = 0,1 %, так как годовой уровень по данным службы государственной статистки России составил 12%.

Месячная процентная ставка может быть рассчитана следующим образом:

P = (ставка рефинансирования ЦБ + 3 %) = 14% в год = 1,17 % в месяц.

Ставка рефинансирование в соответствии с указанием ЦБ РФ от 11.07.2009 № 2037-У "О размере ставки рефинансирования Банка России" составляет 11%.

Рассчитанный уровень риска проекта составляет 5% в месяц. Таким образом

Дисконт =0,1+1,17+0,05%=1,32 % в месяц.

Коэффициент дисконтирования (PVC) =  , где d - ставка дисконтирования.

, где d - ставка дисконтирования.

Расчет чистого дисконтированного дохода приведен в таблице 3.6.

Таблица 3.6. Расчет коэффициента дисконтирования за 12 месяцев

| Наименование показателя | Месяца | |||||

| Месяц по порядку | 1 | 2 | 3 | 4 | 5 | 6 |

| Ставка дисконтирования (d) | 0,0132 | 0,0132 | 0,0132 | 0,0132 | 0,0132 | 0,0132 |

| Коэффициент дисконтирования (PVC) | 1 | 0,99 | 0,97 | 0,96 | 0,95 | 0,94 |

| Месяц по порядку | 7 | 8 | 9 | 10 | 11 | 12 |

| Ставка дисконтирования (d) | 0,0132 | 0,0132 | 0,0132 | 0,0132 | 0,0132 | 0,0132 |

| Коэффициент дисконтирования (PVC) | 0,92 | 0,91 | 0,90 | 0,89 | 0,88 | 0,87 |

| Сумма коэффициентов дисконтирования (PVF) |

|

|

|

|

| 11,0 |

На основании данных таблицы 3.6 сумма коэффициентов дисконтирования за весь срок реализации проекта составит 11,0.

Суммарный чистый дисконтированный доход необходимо рассчитать, чтобы определить прибыль, которую получит ООО “Диана” от реализации проекта в сегодняшних деньгах. Чистый дисконтированный доход (NVP - Net Present Value или ЧДД) накопленный дисконтированный эффект за расчетный период. NVP показывает разницу между суммой всех дисконтированных денежных потоков и начальными инвестициями. Согласно теории, проект принимается, если значение NPV положительное, и отвергается, если NPV отрицательное. Для признания проекта эффективным, с точки инвестора, необходимо, чтобы его ЧДД был положительным; при альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при условии, что он положителен).

Чистый дисконтированный доход проекта рассчитывается по формуле 3.2.: n

ЧДД = S [ Di / (1+d)i - Ki / (1+d)i ], (3.2.)

i=1

где ЧДД - чистый дисконтированный доход,

Di - доход,

Ki - издержки,

d - дисконт.

Важнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (чистый дисконтированный доход, Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период. Чистая текущая стоимость используется для сопоставления инвестиционных затрат и будущих поступлений денежных средств, приведенных в эквивалентные условия.

После определения дисконтированной стоимости притоков и оттоков денежных средств чистая текущая стоимость определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным. Таким образом, чистая текущая стоимость показывает, достигнут ли инвестиции за экономический срок их жизни желаемого уровня отдачи:

- положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности фирмы;

- наоборот, отрицательное значение чистой текущей стоимости показывает, что проект не обеспечит получения нормативной (стандартной) нормы прибыли и, следовательно, приведет к потенциальным убыткам.

Если ЧТС является положительной величиной, то это означает возможность получения дополнительного дохода сверх нормативной прибыли, при отрицательной величине чистой текущей стоимости прогнозируемые денежные поступления не обеспечивают получения минимальной нормативной прибыли и возмещения инвестиций.

Рассчитанные показатели занесем в таблицу 3.7.

Таблица 3.7 Расчет основных показателей инновационного проекта

| Период | Дисконт | Кд | Прибыль валовая | Д' | К' | ЧДД (NVP) | ЧТС |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | 0,0132 | 1 | 2,991 | 2,991 | 231 | -228,009 | -228,009 |

| 2 | 0,0132 | 0,99 | 2,991 | 2,96109 | 2,96109 | -225,048 | |

| 3 | 0,0132 | 0,97 | 2,991 | 2,90127 | 2,90127 | -222,147 | |

| 4 | 0,0132 | 0,96 | 20,43 | 19,6128 | 19,6128 | -202,534 | |

| 5 | 0,0132 | 0,95 | 20,43 | 19,4085 | 19,4085 | -183,125 | |

| 6 | 0,0132 | 0,94 | 20,43 | 19,2042 | 19,2042 | -163,921 | |

| 7 | 0,0132 | 0,92 | 37,867 | 34,8376 | 34,8376 | -129,084 | |

| 8 | 0,0132 | 0,91 | 37,867 | 34,459 | 34,459 | -94,6245 | |

| 9 | 0,0132 | 0,9 | 37,867 | 34,0803 | 34,0803 | -60,5442 | |

| 10 | 0,0132 | 0,89 | 49,763 | 44,2891 | 44,2891 | -16,2552 | |

| 11 | 0,0132 | 0,88 | 49,763 | 43,7914 | 43,7914 | 27,53628 | |

| 12 | 0,0132 | 0,87 | 49,763 | 43,2938 | 43,2938 | 70,83009 | |

| å | 301,8301 | 231 | 70,83009 |

| |||

В таблице используются следующие обозначения:

Д’ - дисконтированный доход,

К’ - дисконтированные издержки,

ЧДД - чистый дисконтированный доход,

ЧТС - чистая текущая стоимость (накопленный ЧДД).

Результатом расчета по таблице явилось значение ЧДД проекта.

ЧДД = 70,83 тыс.руб.

Как свидетельствует таблица 2.7 ЧТС проекта за 1 год > 0. Это говорит о том, что проект эффективен, так при его реализации чистая прибыль (прибыль – текущие затраты) полностью покрывает все единовременные затраты.

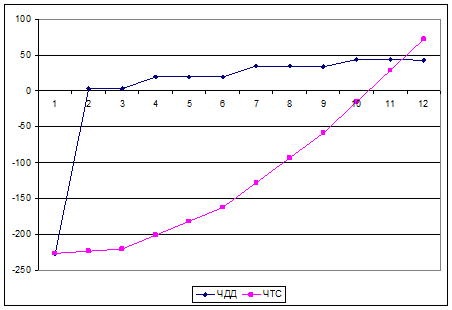

Эффективность проекта может наглядно проиллюстрировать изображенный на рисунке 3.2. график ЧДД и ЧТС.

Рисунок 3.2. Графики чистого дисконтированного дохода и чистой текущей стоимости

Анализ графика показывает, что ЧТС проекта постоянно возрастает. В данном случае проект окупает вложенные в него единовременные затраты уже в первый год. График показывает, что срок окупаемости проекта около 11 месяцев.

Здесь же рассчитан индекс доходности проекта - отношение суммы накопленных дисконтированных доходов к сумме единовременных дисконтированных затрат. Индекс доходности рассчитан по формуле:

ИД = S Д’ / S K’, где (3.3.)

Д’ - сумма накопленных дисконтированных доходов,

K’ - сумма дисконтированных единовременных затрат.

Таким образом,

ИД = 301,8301/231,0 = 1,307

Индекс доходности > 1, следовательно, проект эффективен.

Из этого можно сделать вывод, что на вложенные 100 руб. ООО «Диана» будет получать 130,70 руб.

Рентабельность = 301,8301/231,0-1= 0,31%

Среднегодовая рентабельность инвестиций рассчитывается следующим образом:

СР = (ИД – 1) / число периодов * 100% (3.4.)

где СР = (1,307 – 1)/12 * 100% = 2,56 %

|

из

5.00

|

Обсуждение в статье: Оценка эффективности инвестиционного проекта |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы