|

Главная |

Глава 4. Разработка рекомендаций по принятию решений в выборе методов оценки инвестиционных проектов

|

из

5.00

|

Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьировать.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов. В отечественной и зарубежной практике известен целый ряд формализованных методов, расчеты с помощью которых могут служить основой для принятия решений в области инвестиционной политики. Какого-то универсального метода, пригодного для всех случаев жизни, не существует. Вероятно, управление все же в большей степени является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения.

В исследовании для оценки проекта и принятия решения по его эффективности, были использованы четыре критерия:

- дисконтированный срок окупаемости;

- чистый приведенный эффект (NPV);

- внутренняя доходность (IRR);

- индекс рентабельности (PI).

Несмотря на то, что между показателями NPV, PI, IRR, СС (цена источника средств для данного проекта) имеются очевидные взаимосвязи:

- если NPV > 0, то одновременно IRR > СС и PI > 1;

- если NPV < 0, то одновременно IRR < СС и PI < 1;

- если NPV = 0, то одновременно IRR = СС и PI = 1.

Методы основанные на дисконтированных оценках, с теоретической точки зрения являются более обоснованными, поскольку учитывают временную компоненту денежных потоков.

Таким образом, можно сделать главный вывод, что из всех рассмотренных критериев наиболее приемлемым для принятия решения инвестиционного характера является критерии NPV, PI, IRR. Несмотря на отмеченную взаимосвязь между этими показателями, при оценке альтернативных инвестиционных проектов проблема выбора критерия все же остается.

При принятии решения можно руководствоваться следующими соображениями:

- рекомендуется выбирать вариант с большим NPV, поскольку этот показатель характеризует возможный прирост экономического потенциала предприятия (наращивание экономической мощи предприятия является одной из наиболее приоритетных целевых установок);

- возможно также сделать расчет коэффициента IRR для приростных показателей капитальных вложений и доходов, при этом если IRR > СС, то приростные затраты оправданы и целесообразно принять проект с большими капитальными вложениями.

Исследования, проведенные крупнейшими специалистами в области финансового анализа, показали, что наиболее предпочтительным критерием является критерий NPV. Основных аргументов в пользу этого критерия два:

- он дает вероятную оценку прироста капитала предприятия в случае принятия проекта; критерий в полной мере отвечает основной цели деятельности управленческого персонала, которой является наращивание экономического потенциала предприятия;

- он обладает свойством аддитивности, что позволяет складывать значение показателя NPV по различным проектам и использовать агрегированную величину для оптимизации инвестиционного портфеля.

Что касается показателя IRR, то он имеет ряд серьезных недостатков.

Поскольку IRR является относительным показателем, на его основе невозможно сделать правильные выводы об альтернативных проектах с позиции их возможного вклада в увеличение капитала предприятия (этот недостаток особенно выпукло проявляется, если проекты существенно различаются по величине денежных потоков).

Дисконтированный срок окупаемости характеризует тот момент, к которому будут возмещены все расходы по привлечению собственных и заемных средств для финансирования проекта. Этот критерий имеет серьезный недостаток, он не учитывает влияния элементов денежного потока, находящихся за пределами срока окупаемости.

Несмотря на отмеченный недостаток, критерий тем не менее показывает, как долго финансовые ресурсы будут омертвлены в проекте. Таким образом, при прочих равных условиях чем короче срок окупаемости, тем ликвиднее проект. Кроме того, поскольку «дальние» элементы денежного потока рассматриваются как более рисковые по сравнению с «ближними», считается, что критерий «срок окупаемости» дает приблизительную оценку рисковости проекта

Наиболее эффективным критерием является расчет чистого приведенного эффекта, основанный на методологии дисконтирования денежного потока.

Если NPV > 0, проект следует принять, если NPV < 0, проект должен быть отвергнут; если несколько проектов взаимоисключающие, должен быть выбран тот, у которого положительный NPV больше.

Логика критерия NPV достаточна очевидна. Нулевой NPV означает, что генерируемого проектом денежного потока вполне достаточно:

- для возмещения вложенного в проект капитала и

- для обеспечения требуемой отдачи на этот капитал.

Если NPV > 0, тогда денежный поток генерирует прибыль, и после расчетов с кредиторами по фиксированной ставке оставшаяся прибыль накапливается исключительно для акционеров фирмы. Следовательно, если фирма принимает проект с нулевым NPV , положение акционеров не меняется - масштабы производства увеличиваются, но цена акций остается неизменной.

Напротив, если фирма принимает проект с положительным NPV, положение акционеров улучшается.

Под внутренней нормой доходности понимают значение коэффициента дисконтирования, при котором NPV проекта равен нулю.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Почему же ставка дисконта, приравнивающая к нулю NPV, так важна для анализа? По сути IRR характеризует ожидаемую доходность проекта. Если IRR превышает цену капитала, используемого для финансирования проекта, это означает, что после расчетов за пользование капиталом появится излишек, который достанется акционерам фирмы. Следовательно, принятие проекта, в котором IRR больше цены капитала, повышает благосостояние акционеров. Этим объясняется полезность применения критерия IRR для оценки инвестиционных проектов.

Следующий критерий, используемый при оценке проектов, - индекс рентабельности.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Проект может быть принят, если его PI больше 1, а чем выше PI, тем привлекательнее проект. Таким образом, проект 1.1 предпочтительнее, когда проекты альтернативны.

Критерии NPV, IRR, PI с позиции математики взаимосвязаны, т.е. приводят к одинаковому ответу на вопрос - принять или отвергнуть проект: если NPV > 0, то IRR > цены капитала проекта и его PI > 1. Однако NPV, IRR, PI могут дать противоречивые ответы для альтернативных проектов.

Для фирмы, стремящейся максимизировать богатство акционеров, критерий NPV лучше.

Итак, NPV является лучшим критерием по сравнению с PI, тем не менее последний может быть использован для оптимизации бюджета капиталовложений.

Так как прибыль предприятия зависит от показателей загрузки заказов, то при оценке эффективности инвестиционного проекта необходимо также произвести оценку чувствительности проекта к показателям загрузки.

Для анализа устойчивости проекта к изменению числа клиентов, предлагается рассмотреть четыре варианта загрузки клиентов в первый год работы ООО «Диана», таблица 4.1.

Таблица 4.1. Загрузка (%)

| 1-й квартал | 2-й квартал | 3-й квартал | 4-й квартал | В среднем за год | |

| I вариант (основной) | 30 | 45 | 60 | 70 | 51,25 |

| II вариант | 28 | 42 | 58 | 68 | 49 |

| III вариант | 25 | 40 | 55 | 65 | 46,25 |

| IV вариант | 20 | 35 | 50 | 60 | 41,25 |

На основании данных таблицы 4.1. произведем расчет показателей ЧДД, таблица 4.2, 4.3., 4.4., соответственно 2,3,4 варианты.

Согласно первому варианту рассчитанному в третьей главе ЧДД составил 70,83 тыс.руб.

Таблица 4.2 II Вариант загрузки

| Период | Дисконт | Кд | Прибыль валовая | Д' | К' | ЧДД | ЧТС |

| 1 | 0,0132 | 1 | 0,668 | 0,668 | 231 | -230,33 | -230,332 |

| 2 | 0,0132 | 0,99 | 0,668 | 0,66132 | 0,66132 | -229,67068 | |

| 3 | 0,0132 | 0,97 | 0,668 | 0,64796 | 0,64796 | -229,02272 | |

| 4 | 0,0132 | 0,96 | 16,941 | 16,26336 | 16,2634 | -212,75936 | |

| 5 | 0,0132 | 0,95 | 16,941 | 16,09395 | 16,094 | -196,66541 | |

| 6 | 0,0132 | 0,94 | 16,941 | 15,92454 | 15,9245 | -180,74087 | |

| 7 | 0,0132 | 0,92 | 35,5409 | 32,69763 | 32,6976 | -148,043242 | |

| 8 | 0,0132 | 0,91 | 35,5409 | 32,34222 | 32,3422 | -115,701023 | |

| 9 | 0,0132 | 0,9 | 35,5409 | 31,98681 | 31,9868 | -83,714213 | |

| 10 | 0,0132 | 0,89 | 47,1666 | 41,97827 | 41,9783 | -41,735939 | |

| 11 | 0,0132 | 0,88 | 47,1666 | 41,50661 | 41,5066 | -0,229331 | |

| 12 | 0,0132 | 0,87 | 47,1666 | 41,03494 | 41,0349 | 40,805611 | |

|

|

| 40,80561 |

| ||||

Таблица 4.3. III вариант

| Период | Дисконт | Кд | Прибыль валовая | Д' | К' | ЧДД | ЧТС | |

| 1 | 0,0132 | 1 | -5,68321 | -5,68321 | 231 | -236,68 | -236,68321 | |

| 2 | 0,0132 | 0,99 | -5,68321 | -5,62638 | -5,6264 | -242,3095879 | ||

| 3 | 0,0132 | 0,97 | -5,68321 | -5,51271 | -5,5127 | -247,8223016 | ||

| 4 | 0,0132 | 0,96 | 12,6163 | 12,11168 | 12,1117 | -235,7106248 | ||

| 5 | 0,0132 | 0,95 | 12,6163 | 11,98551 | 11,9855 | -223,7251113 | ||

| 6 | 0,0132 | 0,94 | 12,6163 | 11,85935 | 11,8594 | -211,8657611 | ||

| 7 | 0,0132 | 0,92 | 30,0535 | 27,64922 | 27,6492 | -184,2165411 | ||

| 8 | 0,0132 | 0,91 | 30,0535 | 27,34869 | 27,3487 | -156,8678561 | ||

| 9 | 0,0132 | 0,9 | 30,0535 | 27,04815 | 27,0482 | -129,8197061 | ||

| 10 | 0,0132 | 0,89 | 41,766 | 37,17174 | 37,1717 | -92,6479661 | ||

| 11 | 0,0132 | 0,88 | 41,766 | 36,75408 | 36,7541 | -55,8938861 | ||

| 12 | 0,0132 | 0,87 | 41,766 | 36,33642 | 36,3364 | -19,5574661 | ||

|

|

| -19,5574

|

| |||||

Таблица 4.4. IV вариант

| Период | Дисконт | Кд | Прибыль валовая | Д' | К' | ЧДД | ЧТС |

| 1 | 0,0132 | 1 | -8,6333 | -8,6333 | 231 | -239,63 | -239,6333 |

| 2 | 0,0132 | 0,99 | -8,6333 | -8,54697 | -8,547 | -248,180267 | |

| 3 | 0,0132 | 0,97 | -8,6333 | -8,3743 | -8,3743 | -256,554568 | |

| 4 | 0,0132 | 0,96 | 7,8035 | 7,49136 | 7,49136 | -249,063208 | |

| 5 | 0,0132 | 0,95 | 7,8035 | 7,413325 | 7,41333 | -241,649883 | |

| 6 | 0,0132 | 0,94 | 7,8035 | 7,33529 | 7,33529 | -234,314593 | |

| 7 | 0,0132 | 0,92 | 20,2765 | 18,65438 | 18,6544 | -215,660213 | |

| 8 | 0,0132 | 0,91 | 20,2765 | 18,45162 | 18,4516 | -197,208598 | |

| 9 | 0,0132 | 0,9 | 20,2765 | 18,24885 | 18,2489 | -178,959748 | |

| 10 | 0,0132 | 0,89 | 32,866 | 29,25074 | 29,2507 | -149,709008 | |

| 11 | 0,0132 | 0,88 | 32,866 | 28,92208 | 28,9221 | -120,786928 | |

| 12 | 0,0132 | 0,87 | 32,866 | 28,59342 | 28,5934 | -92,193508 | |

|

|

| -92,193508 |

| ||||

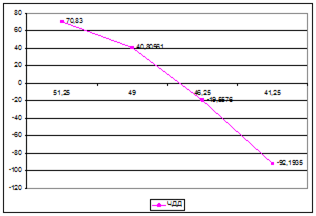

На основании данных таблицы 4.2., 4.3., 4.4. составим таблицу 4.5.

Таблица 4.5. Анализ устойчивости проекта к изменению числа клиентов

| Загрузка в среднем за 1-й год работы (%) | 51,25 | 49 | 46,25 | 41,25 |

| ЧДД | 70,83 | 40,80561 | -19,557 | -92,1935 |

У = х = 49 + 40,856 / (40,856 + 19,557) * (49-46,25) = 47,14 % в год

Ч% = |51,25 – 47,14| / 51,25 * 100% = 8,02%

Рассмотрим полученные данные при помощи рисунка 4.1.

Как результат, можно сделать вывод о том, что при рассчитанных значениях устойчивость средняя, а сам проект довольно чувствителен к изменению этого фактора, что и является доказательством того, что число клиентов является одним из основополагающих факторов доходности предприятия, то есть необходимо тщательно контролировать качество предоставляемых услуг и следить за общим уровнем обслуживания.

Рисунок 4.1. График чувствительности инновационного проекта к изменению числа клиентов

Заключение

В самом общем виде под инвестиционным проектом обычно понимается план вложения капитала в конкретные объекты предпринимательской деятельности с целью последующего получения прибыли, достаточной по размеру для удовлетворения требований инвестора.

1. Для планирования и осуществления инвестиционной деятельности особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений. Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусматриваются проектом. Как правило, в расчетах принимается во внимание временной аспект стоимости денег. При анализе инвестиционных проектов исходят из определенных допущений. Во-первых, с каждым инвестиционным проектом принято связывать денежный поток. Предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет. Приток (отток) денежных средств относится к концу очередного года.

Показатели, используемые при анализе эффективности инвестиций, можно подразделить на основанные на дисконтированных оценках и основанные на учетных оценках. Статистические методы расчета эффективности вложений, не учитывают фактор времени, имеющий принципиальное значение для финансового инвестора. Поэтому для оценки финансовой эффективности проекта целесообразно применять т.н. "динамические" методы, основанные преимущественно на дисконтировании образующихся в ходе реализации проекта денежных потоков.

Как показали результаты многочисленных исследований практики принятия решений в области инвестиционной политики в условиях рынка, в анализе эффективности инвестиционных проектов наиболее часто применяются критерии NPV и IRR. Однако возможны ситуации, когда эти критерии противоречат друг другу, например, при оценке альтернативных проектов. В ряде случаев критерий внутренней нормы прибыли не применим, в некоторых – может противоречить показателю чистой приведенной стоимости.

В данном исследовании был рассмотрен инновационный проект по открытию дополнительных пунктов приема белья химчистки и прачечной «Мечта». В результате оценки инвестиционного проекта было выяснено, что величина суммарного накопленного чистого дисконтированного дохода проекта составляет 70,83009 тыс. руб. Вследствие положительности этого значения можно сделать вывод о том, что рассматриваемый проект является прибыльным и годен к реализации. Индекс доходности проекта составляет 1,307. Таким образом дисконтированный доход превышает дисконтированные затраты на 31 %. Период окупаемости проекта составляет 10,7 месяца. Соотнеся значение со сроком реализации проекта (1 год = 12 месяцев), можно сделать вывод, что проект окупается раньше, чем заканчивается его реализация. Прогнозируемое значение объема продаж составляет 1355,92 тыс.руб.

Таким образом, анализ полученных результатов показал, что рассматриваемый инвестиционный проект эффективен.

Для анализа чувствительности проекта к изменению числа клиентов, было предложено рассмотреть четыре варианта загрузки клиентов в первый год работы ООО «Диана». Как результат, можно сделать вывод о том, что при рассчитанных значениях устойчивость средняя, а сам проект довольно чувствителен к изменению этого фактора, что и является доказательством того, что число клиентов является одним из основополагающих факторов доходности предприятия.

Список использованной литературы

2. Абрамов С.И. Инвестирование. – М.: Центр экономики и маркетинга, 2008. – 440 с.

3. Аньшин В.Н. Инвестиционный анализ: Учебно – практическое пособие. – М. : Дело, 2003 . – 280 с.

4. Артемоова Л.В., Бор М.З. Инвестиции и инновации: Словарь-справочник от А до Я. – М.: Изд-во «ДИС», 2004. – 208с.

5. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов. - М.: Банки и биржи, ЮНИТИ, 2009.-425с.

6. Богатин Ю.В., Швандар В.А. Оценка эффективности бизнеса и инвестиций: Учебное пособие для вузов. - М.: Финансы, ЮНИТИ - ДАНА, 2003.- 430с.

7. Бромвич М. Анализ экономической эффективности капиталовложений. - М.: ИНФРА-М, 2009. - 432 с.

8. Вахрин П.И. Инвестиции: Учебник. – М.: Издательско – торговая корпорация «Дашков и К», 2002. – 384с.

9. Виленский П.Л., Лившиц В.Н., Смоляк Н.А. Оценка эффективности инвестиционных проектов: Теория и практика: Учебно – практическое пособие. – М.: Дело, 2001 . – 832 с.

10. Волков А.С. Оценка эффективности инвестиционных проектов.- Москва, РИОР, 2009. – 384с.

11. Завлин П.Н., Васильев А.В. Оценка эффективности инноваций. – СПб.: Изд. дом "Бизнес-пресса", 2004. – 216 с.

12. Игонина Л.Л. Инвестиции: Учебное пособие – М.: Экономист, 2003 – 480 с.

13. Ковалёв В.В. Методы оценки инвестиционных проектов. – М.: Финансы и статистика, 2008 . – 144 с.

14. Колтынюк Б.А. Инвестиционные проекты: Конспект лекций. – СПб.: Изд-во Михайлова В.А, 2009. – 172с.

15. Кучарина Е.А. Инвестиционный анализ. –СПб.: Питер, 2008.- 413с.

16. Лимитовский М.А. Основы оценки инвестиционных и финансовых решений - М: ДеКА, 2009.-232с.

17. Марголин А.М., Быстряков А.Я. Экономическая оценка инвестиций: Учебник. - М.: Ассоциация авторов и издателей «Тандем».Изд. «Экмос», 2009 . – 240 с.

18. Новикова Т.С. Финансовый анализ инвестиционных проектов. – Новосибирск: НГУ, 2008. - -135с.

19. Норткотт Д. Принятие инвестиционных решений. - М.: Банки и биржи, ЮНИТИ, 2003. - 247 с.

20. Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций: Учебное пособие. – М.: Финансы и статистика, 2009 . – 272 с.

21. Смоляк С.А. Оценка эффективности инвестиционных проектов в условиях риска и неопределенности (теория ожидаемого эффекта). – М.: ЦЭМИ РАН, 2002 . – 143 с.

22. Чернов В.А. Инвестиционный анализ. - Москва, ЮНИТИ, 2008. – 287с.

23. Черняк В.З. Оценка бизнеса - М: Финансы и статистика, 2008.-176с.

|

из

5.00

|

Обсуждение в статье: Глава 4. Разработка рекомендаций по принятию решений в выборе методов оценки инвестиционных проектов |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы