|

Главная |

Модели и практика ипотечного кредитования

|

из

5.00

|

Ипотека является одним из распространенных видов финансовых операций в международной практике. Вложение средств в ипотечное кредитование строительства и покупку жилья можно отнести к наиболее ликвидным банковским активам. Развитие ипотеки способствует формированию среднего класса - основы стабильности любого общества.

Ссуды под залог недвижимости получили широкое распространение в странах с развитой рыночной экономикой. При этом каждый банк использует свою схему предоставления ипотечных кредитов. Они весьма разнообразны по объектам и субъектам кредитования, методам мобилизации ресурсов, взыскания основного долга и процентов. Многообразны механизмы и схемы их предоставления. Техника и условия предоставления ипотечных кредитов зависят от множества факторов, но преобладающим остается объект кредитования - вид недвижимого имущества.

Для внедрения системы ипотечного жилищного кредитования необходимо наличие «дешевых» финансовых ресурсов. Анализ мирового опыта показывает, что их привлечение главным образом осуществляется по двум схемам:

а) государство выделяет дешевые финансовые ресурсы для выкупа у ипотечных банков выданных ими ипотечных кредитов и таким образом осуществляет рефинансирование первичного рынка ипотеки;

б) банки, выдающие кредиты, сами реализуют облигации, ценные бумаги, обеспеченные ипотечными кредитными обязательствами, обеспечивая рефинансирование.

Первый вариант характерен для американской модели. По мере развития ипотеки он включает и такую форму рефинансирования, как продажа ценных бумаг, обеспеченных закладными. Однако это возможно лишь при наличии развитого вторичного рынка ипотеки.

Второй вариант является немецкой схемой ипотечного кредитования. Он представляет собой одноуровневую схему, при которой специализированные ипотечные банки сами продают ценные бумаги, обеспеченные закладными. Понятно, что это возможно при наличии развитого рынка ценных ипотечных бумаг и соответствующего на них спроса.

Малайзийская модель ипотечного кредитования функционирует путем создания специализированной ипотечной компании, которой коммерческие банки могут продавать ипотечные облигации и на полученные денежные средства продолжать предоставлять кредиты на покупку жилья. В отличие от немецкой модели момент приобретения недвижимости не отодвигается во времени.

Анализ отечественного и зарубежного опыта позволяет выделить следующие общие принципы ипотечного кредита:

- оставление имущества в руках должника на условиях ограничения прав собственности;

- определение размера ссуды в виде доли залога;

- получение под залог одного и того же имущества добавочных ипотечных ссуд;

- предоставление ссуды с учетом страхования;

- потеря недвижимости или передача ее другому лицу при неуплате задолженности в срок.

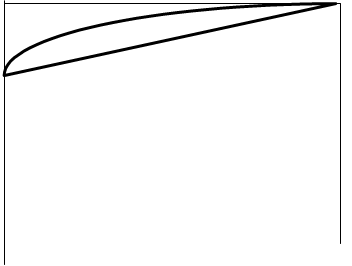

Сущность американской модели ипотечного кредитования состоит в том, что человек с определенным уровнем ежегодного дохода сразу приобретает готовое жилье. При этом он оплачивает, как правило, незначительную часть его стоимости наличными, а всю оставшуюся сумму выплачивает постепенно - заемными деньгами специализированного ипотечного банка. Эти средства выдаются под залог либо приобретаемой недвижимости, либо недвижимости, уже находящейся во владении клиента. Возврат такого кредита в зависимости от ежегодного дохода заемщика и выбранного типа ипотеки осуществляется обычно в течение 15 или 30 лет т.е. выгодной и удобной для клиента.

На рисунке 1 схематически представлена данная модель.

|

|

3

Р

Ипотечный кредит 70 - 75%

Цены жилья

2

| ||||

| ||||

1

| |||||

| |||||

| |||||

Р - цена приобретения жилья на рынке.

Р1 –фактическая стоимость жилья с учетом кредитной нагрузки

Одной из крупнейших организаций, формирующих вторичный рынок закладных в США, является федеральная национальная ипотечная ассоциация «Фенни Мей», созданная в 1938 году. Данная организаций покупает закладные, гарантированные недвижимостью и объединенные в пулы. Под пулы ипотек затем выпускаются высоколиквидные ценные бумаги, обращение которых на финансовом рынке обеспечивает непрерывный поток финансовых ресурсов в сферу ипотечного бизнеса.

Эта компания более 20 лет осуществляла рефинансирование первичного рынка ипотеки за счет пополнения федеральными ресурсами и лишь в 60-е годы XX века начала осуществлять реальное рефинансирование за счет средств, поступивших от продажи ценных бумаг агентства, обеспеченных закладными.

Другие компании, такие как «Фредди Мек», «Джинни Мэй», осуществляют финансирование кредитов за счет государственных ресурсов, а компания «Сэлли Мэй» обеспечивает условия предоставления ипотечных кредитов для студентов.

Разнообразие компаний и услуг, предоставляемых ими, свидетельствует о доступности ипотечных кредитов гражданам с различным финансовым положением. Эти организации обеспечивают приемлемые условия получения кредитов для отдельных категорий заемщиков (молодежи, пенсионеров, граждан с низким и средним уровнем дохода и т. д.).

Третья модель, заслуживающая особого рассмотрения, - это сбалансированная автономнаямодель.

Ключевым отличительным признаком данной модели является сберегательно-ссудный принцип ее функционирования. При таком принципе совокупный портфель кредитных ресурсов не заимствуется на открытом рынке капиталов, а целенаправленно формируется за счет привлечения сбережений будущих заемщиков по принципу кассы взаимопомощи. В рамках этой модели право на получение ссуды возникает у заемщика только в том случае, если ранее он направлял в систему свои временно свободные денежные средства, причем сумма сбережений должна быть примерно равной сумме кредита, на который он вправе рассчитывать.

Данное ограничение в сравнении с ранее рассмотренными моделями является существенным минусом, так как отодвигает во времени момент возможного для конкретного заемщика приобретения недвижимости

У сбалансированной автономной модели есть, однако, и серьезные преимущества, так как потенциально данная модель совершенно не зависит от общего состояния финансово-кредитного рынка в силу своей автономности. При реализации сбалансированной автономной модели для ипотечного банка уже не стоит вопрос, где и по какой цене найти кредитные ресурсы, а необходимо лишь установить разумную маржу за свои услуги. Сами же ставки дохода по вкладам стройсбережения и ставки процента за пользование кредитом могут быть установлены теоретически на произвольном уровне. Банк может вообще не выплачивать доход на целевые сбережения, и, установив маржу, к примеру, в 3%, объявить этот же процент в качестве цены кредита. Возможно, что доход на сбережения будет начисляться из расчета 10%, и тогда процент по кредиту будет равен 13%.[ 5]

Таким образом, модель становится независимой не только от колебаний рыночной цены заемных денег, но и от общего уровня этой цены вообще. Это качество сбалансированной автономной модели имеет большое значение для развития ипотечного кредитования в странах с неустойчивой экономикой при условии, что все взаиморасчеты должны реализовываться в свободно конвертируемой валюте. Положительной стороной данной модели является также и то, что в ее рамках кредитор имеет меньший риск невозврата ссуды, потому как существуют относительно большие возможности для проверки реальной платежеспособности клиента на накопительном этапе взаимоотношений.

Истоки практического функционирования сбалансированной автономной моделив различных странах начали складываться еще в XIX в. В дореволюционной России они, в частности, проявились в деятельности многочисленных союзов и обществ взаимного кредита.

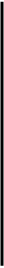

В настоящее время наиболее впечатляющий успех в практическом использовании данной модели достигнут в Германии. Здесь создана охватывающая всю страну система стройсбережений, которая удачно сочетает механизмы накопления (стройсбережения) с механизмами кредитования конкретных граждан, атакже механизмы протекционизма государства по финансовой поддержке инициативы граждан, связанной с целевым накоплением и использованием средств на улучшение жилищных условий. На рисунке 2 схематично представлена данная модель номер 2:

|

|

Р1

Р1

4

|

Р

Р

3

| ||||

| ||||

2

2

|

1

|

от 2 до 10 лет Момент покупки жилья 7-8 лет t. годы

Р - цена приобретения жилья на рынке.

Р1 –фактическая стоимость жилья с учетом кредитной нагрузки

Гражданин, желающий приобрести жилье, включается во взаимодействие со специализированной финансово - кредитной системой не в момент приобретения жилья, а значительно раньше, обычно за 2-10 лет до этого. Чаще всего это холостые молодые леди или молодые семьи, живущие с родителями или в арендуемых квартирах. Исходя из своих возможностей, они вносят деньги в специализированные банки или сберкассы (входящие в структуру «Bausparkasse», «Schwabisch Hall» и др.} до накопления примерно 45% от стоимости будущего жилья. После этого получают право на получение государственной дотации (до 10% от стоимости жилья) и право на получение льготного кредита для оплаты недостающей его части. Погашение этого кредита обычно длится 10 - 15 лет. [6]

Благодаря аккумулированию на первом этапе значительных финансовых ресурсов за счет целевых накопительных вкладов у кредитных учреждений появляется возможность использовать эти средства для выдачи ссуд тем гражданам, которые обратились в эту систему раньше и уже вышли на второй этап получения кредитов. Другими словами, немецкая модель стройсбережений значительно меньше связана и зависима от функционирования вторичного рынка ценных бумаг под закладные на недвижимость.

Исключительно важным достоинством немецкой системы стройсбережений является то, что используемые в ее рамках уровни процентных ставок, начисляемых банками на целевые стройсбережения и ставок, выдаваемых в рамках системы кредита, являются автономными и не зависят от общего состояния кредитно - финансового рынка. Основной характеристикой данной схемы является ее замкнутость, то есть в качестве источника предоставления кредита используются только те средства, которые были накоплены вкладчиками - участниками по контрактам стройсбережения. Банки, использующие эту систему, имеют возможность предоставлять кредиты на условиях - ниже рыночных, выплачивая по сберегательным вкладам проценты - ниже рыночных.

Активную деятельность в банковском секторе ведут частные сберегательные кассы и банки, занимающиеся финансированием индивидуального строительства. В них потенциальные заемщики осуществляют накопления первоначального взноса, необходимого для получения кредита в ипотечном банке. По договору вкладчики - участники этой системы обязуются сделать взносы в общую кассу, из которой им по определенной схеме выплачивают общую установленную сумму (выплату). В общую сберегательную сумму входят сумма сбережений вкладчика (40% или 50% общей суммы), и ссуда (разница между общей суммой, необходимой для строительства или покупки жилья, и суммой сбережений вкладчика, увеличенной на сумму государственной безвозмездной субсидии). Идентичность вкладчика со ссудополучателем является типичной чертой этого вида стройсбережения. До выплаты общей суммы вкладчик, является кредитором, а после предоставления eму ссуды со стороны стройсберкассы он становится ее должником.

Уже при заключении договора вкладчик-участник приобретает право на предоставление ссуды, в которой ему не может быть отказано. Процентная ставка по этой ссуде в течение всего, срока действия является стабильной ивне конкуренции низкой - от 4,5% до 8,5%. В зависимости от тарифа, сроки и действия ссуды колеблются от 6,5 до 18 лет, и на них влияет ситуация на рынке капитала. При данной системе не применяются скользящие или переменные процентные ставки. Вкладчику с самого начала предоставляется четкая основа калькуляции. Накопительный период занимает 2 - 10 лет, что обусловлено экономическими условиями и возможностями клиента. В период накопления на вклады начисляется процентная ставка, которая составляет 2,5% - 4,5%, в зависимости от социального статуса заемщика и условий договора о предоставлении ссуды. /7/

Ссуда предоставляется при следующих условиях, вкладчику необходимо достигнуть минимального срока сбережений, минимального размера сбережения, что может составлять соответственно 18 месяцев и от 40% до 50% общей суммы сбережений, и зависеть от имеющихся в распоряжении банка общих средств. В рамках этого метода распределения, который основывается на модели «время - деньги», выплачивается общая сумма сбережений, то есть сумма, состоящая из собственных сбережений и ссуды. После распределения, ссуда погашается вкладчиком в установленный срок.

Немецкая замкнутая система стройсбережений определяет следующие преимущества:

- финансирование не зависит от рынка капитала;

- процентная ставка по ссуде устанавливается в самом начале и является очень низкой, поэтому для вкладчика отсутствует риск из-за колебания процентов;

- размер выплат ссудодателя точно устанавливается с самого начала;

- в отличие от многих других стран, в которых высокие проценты почти парализуют жилищное строительство, низкая процентная ставка по ссуде в рамках немецкой системы содействует тому, что размер выплат и в периоды высоких процентов остается вкладчикам по силам;

-относительно высокая последовательность осуществления выплат сберкассами приводит к постоянному развитию жилищного сектора.

Базирование немецкой системы на целевых взносах граждан как основном источнике кредитных ресурсов определяет две основные выгоды:

- собственный капитал, накопленный вовремя, уменьшает размер ежемесячных выплат ссудополучателя впоследствии и (или) увеличивает объем финансирования при строительстве, покупке или реставрации недвижимости;

- собственный капитал служит буфером, когда вследствие колебаний процентных ставок предел платежеспособности ссудополучателя повышается.

Если имеется высокая доля собственного капитала, то только часть приобретенной недвижимости служит гарантией надежности для полученной ссуды. Если вследствие колебаний процентных ставок предел платежеспособности ссудополучателя превышается, то можно увеличить размер полученной ссуды на переходный период, чтобы уравновесить повышение процентных ставок.

В Германии существует государственная поддержка системы стройсбережений. Государство стимулирует накопление собственного капитала путем предоставления премий на жилищное строительство или налоговых привилегий. Вкладчик имеет возможность самостоятельно выбрать вид стимулирования. Если он выбирает стимулирование путем предоставления премий (субсидий), то за сбережения в размере максимум 300 EUR (для холостых) или 1600 EUR (для женатых) он получает дополнительно 10% от государства. /7/

Эти премии предоставляются при условии, что не превышаются определенные пределы доходов (27 тыс. EUR - для холостых и 54 тыс. EUR - для женатых). В этом случае вкладчик имеет возможность вычитать сдоходов часть его сбережений в качестве расходов на социальное обеспечение. [7]

Выгоды системы строй сбережений для государства:

- государство может частично перенести ответственность за решение жилищной проблемы в стране на частных инвесторов и поэтому поддерживает частную инициативу;

- для государства создание собственности на жилплощадь более выгодно, чем строительство квартир под аренду, отсюда следует высокая эффективность при относительно низких расходах;

- государство, таким образом, вносит вклад в стабилизацию народного хозяйства;

- в рамках закона об участии государства в образовании имущества, государство стимулирует стройсбережения с помощью добавления к средствам граждан определенных доплат работодателей, одновременно учитывая их при налогообложении.

Несмотря на принципиально различный подход к процессу мобилизации кредитных ресурсов и организации самого кредитовании населения, общим для американской ипотечной модели и немецкой системы стройсбережений является то, что процесс их практического функционирования сильно и всесторонне поддерживается государством, включая систему правового, лицензионного и финансового регулировании данной деятельности, предоставление государственных гарантий и обеспечение страхования рисков, налоговые льготы и целевые адресные дотации.

Другой общей чертой объединяющей американскую и немецкую модели является то, что они обе в сущности чисто банковские. Они не имеют прямой организационной связи с процессом инвестирования строительства.

Инвестиционно - строительные (девелоперские) компании обычно получают средства граждан, сформированные ими в рамках ипотеки только на конечном этапе строительства при продаже готового жилья, а на ранних стадиях используют коммерческие кредиты обычных банков.

Таким образом общими или очень сходными для американской модели ипотеки и немецкой системы стройсбережений являются и процедуры оформления кредитов под залог недвижимости, обслуживания и погашения этих кредитов.

1.2 Казахстанский вариант ипотечного кредитования

Ипотечное кредитование – один из самых эффективных способов привлечения инвестиций в жилищную сферу. Именно ипотека позволяет согласовывать интересы населения – в улучшении жилищных условий, банков – в эффективной и прибыльной работе, строительного комплекса – в ритмичной загрузке производства и государства, заинтересованного в экономическом росте, которому будет способствовать широкое распространение ипотечного кредитования населения.

Предоставление гражданам ипотечных кредитов осуществляется банками второго уровня с 1998 года. Первоначально ставки вознаграждения по ипотечным кредитам составляли порядка 20% годовых, размер первоначального взноса составлял около 40-50%, кредит предоставлялся на срок не более 5 – 10 лет. [14]

С развитием ипотечного кредитования в стране подверглись изменению в сторону уменьшения основный критерии ипотечного кредитования. Так, начиная с 2003 года ставки вознаграждения в банках второго уровня составляют порядка 12 – 15% годовых, размер первоначального взноса снизился до 15 – 20%, срок кредита составил в среднем 10 – 15 лет. [21]

Однако даже при таком развитии системы ипотечного кредитования данный вид услуг в настоящее время доступен лишь отдельным категориям граждан РК. Одной из основных причин является отсутствие достаточных средств у населения для оплаты вознаграждения и первоначального взноса. В этой связи была образована ЗАО «Казахстанская ипотечная компания» (далее КИК). Уставный капитал КИК в настоящее время составляет 2,5 млрд.тенге.

В Казахстане с 2001 года происходят процессы формирования основ и развитие отечественной модели ипотечного кредитования. Данная система разработана с учетом опыта США и Малайзии в этой сфере и является двухуровневой.

Первый уровень представляют первичные кредиторы в лице коммерческих банков и небанковских организаций, выдающих ипотечные кредиты.

Второй уровень - рефинансирующая организация, осуществляющая выкуп прав требования и залоговых прав по предоставленным первичными кредиторами ипотечным кредитам ЗАО «Казахстанская ипотечная компания» (КИК). Она создана по аналогии с известными компаниями «Fannie Мае» в США и «Gagamas Serhad» в Малайзии.

Целью деятельности КИК является рефинансирование банков второго уровня путем приобретения прав требований по ипотечным кредитам для увеличения объема предоставления банками второго уровня ипотечных кредитов.

КИК выкупает права требования по котировочной ставке, которая зависит от уровня инфляции, маржи инвесторов, маржи КИК, страховых резервов и расходов на эмиссию. За весь период деятельности КИК котировочная ставка была подвержена изменениям только в сторонку снижения. Так, если в 2002 году котировочная ставка составляла 14%, то в настоящее время она составляет 9,6%.

В настоящее время КИК осуществляет свою деятельность в 13 регионах Казахстана, а объем выданных ипотечных кредитов по Программе ипотечного кредитования на конец 2002 года превысил 1 млрд тенге. КИК первой среди стран СНГ выпустила и разместила ипотечные облигации на общую сумму 500 млн. тенге со сроком обращения три года.

В системе ипотечного кредитования с участием КИК работают 8 банков и 2 организации, осуществляющие отдельные виды банковских операций. Партнерами КИК являются такие банки второго уровня и финансовые организации, как Народный Банк Казахстана , Банк «Каспийский», «Астана – Финанс», Банк «ЦентрКредит», АТФ Банк, «БТА- Ипотека», Нурбанк, Наурыз Банк Казахстан, ТехакаБанк, Альянс Банк, ЦеснаБанк, которые осуществляют свою деятельность по предоставлению ипотечных кредитов по программе КИК. Кроме того, ряд банков второго уровня самостоятельно осуществляют ипотечное кредитование жилищного строительства.

Важным также является развитие системы строительных сбережений в Казахстане, которая представляет собой механизм финансирования жилья, основанный на накоплении индивидуальных сбережений (в настоящее время не менее 50% от стоимости жилья), в целях получения займа для улучшения жилищных условий на территории РК.

Данная система жилищных строительных сбережений в большей части предназначена для категории граждан, не имеющих достаточных средств для внесения первоначальных взносов при получении ипотечных кредитов в банках второго уровня, но имеющих достаточно стабильный доход. Роль государства в отношении между субъектами системы строительных сбережений заключается в оказании поддержки системе жилищных строительных сбережений путем выплаты гражданам РК – вкладчикам премии по вкладам на эти сбережения.

Участниками системы строительных сбережений являются жилищные строительные сберегательные банки, вкладчики этих банков и государство, осуществляющее начисление и выплату премий по вкладам в жилищные строительные сберегательные банки. Для внедрения системы жилищных строительных сбережений в 2000 году был принят Закон РК «О жилищных строительных сбережениях». Правительством Республики Казахстан в 2003 году создано АО «Жилищный строительный сберегательный банк Казахстана» со 100-процентным участием государства в уставном капитале (далее – ЖССБ).

За период деятельности ЖССБ с уставным капиталом 1,5 млрд. тенге с 29 сентября 2003 года привлечено более 1,05 тыс. вкладчиков. Общая договорная сумма по жилищным строительным сбережениям, привлеченным ЖССБ составляет около 900 млн. тенге.

Основное отличие этого вида кредитования от системы ипотечного кредитования заключается в том, что клиент должен накопить сумму предварительного взноса на приобретаемое жилье в размере 50% от общей суммы жилья в строительном сберегательном банке. Недостающие 50% выплачиваются клиенту строительным сберегательным банком под более низкий, чем на рынке, процент. Помимо этого, система жилищных строительных сбережений предусматривает выплаты вкладчикам строительных сбережений премий государства из республиканского бюджета. Размер премии будет составлять 20% от суммы поощряемого вклада, который включает в себя не только основную сумму, но и начисленное строительным сберегательным банком по нему вознаграждение.

Внедрение системы строительных сбережений позволит решить следующие задачи:

- улучшить жилищные условия граждан;

- создать еще одну систему мобилизации внутренних сбережений населения;

- создать стимул для развития строительной промышленности и увеличения инвестиций в целом;

- создать новые рабочие места.

В связи с созданием Жилищного строительного сберегательного банка стал возможным запуск механизма строительных сбережений в Казахстане. Бюджетными средствами будут, средства иностранных инвесторов, представителей зарубежных жилищных сберегательных учреждений.

В дальнейшем для ускоренного развития системы жилстройсбережений необходимо создание благоприятных налоговых льгот для Жилстройсбер-банка и его вкладчиков.

|

из

5.00

|

Обсуждение в статье: Модели и практика ипотечного кредитования |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы