|

Главная |

Взаимосвязь бухгалтерского и налогового учета

|

из

5.00

|

Возникновение и развитие систем бухгалтерского и налогового учета произошло относительно независимо друг от друга, под воздействием разных экономических и политических реалий. Если причиной возникновения налогового учета стала возрастающая роль государства в жизни общества, то причиной возникновения бухгалтерского учета была хозяйственная деятельность. B современной экономической науке можно выделить две концепции сосуществования систем бухгалтерского учета и налогообложения: континентальная (европейская) и англо-американская. При этом необходимо помнить, что выделение двух моделей сосуществования систем бухгалтерского учета и налогообложения является весьма условным и преследует исключительно исследовательские цели. На практике трудно, а иногда невозможно однозначно индифицировать модель, применяемую в том или ином государстве.

Континентальная концепция взаимосвязи систем бухгалтерского учета и налогообложения возникла в XIX веке в Пруссии, где было введено правило: сумма балансовой прибыли должна равняться налогооблагаемой величине. Главный принцип этой концепции основывается на том, что любой финансовый отчет должен быть составлен в интересах государства. Эта концепция близка к советско-российской практике взаимодействия двух систем, просуществовавшей вплоть до конца 90-x годов ХХ столетия.

В странах c континентальной моделью построения взаимосвязей финансового и налогового учета система финансового учета формируется и функционирует под сильным и непосредственным воздействием налогообложения. К странам c континентальной (европейской) моделью можно отнести Германию, Францию, Швеция, Бельгию, Испанию, Италию, Швейцарию и ряд стран Южной Америки, таких как Аргентина, Бразилия, Перу, Уругвай, Боливия, Чили и др. для этих стран характерно регулирование методологии учета на законодательном уровне; тесная взаимосвязь предприятии c бaнкaми, являющимися основными поставщиками капитала; ориентацией систем финансового yчета на удовлетворение фискальных потребностей государства; консерватизм учетной практики.

K странам - приверженцам англо-американской (англосаксонской) концепции можно отнести Великобританию, США, Нидерланды, Австралию, Канаду, ЮАР и ряд других стран. Данная концепция возникла в Великобритании. Ее основополагающий принцип базируется на том, что балансовая прибыль принципиально отлична от прибыли, рассчитанной в целях налогообложения. Различие в понимании финансовой и налоговой прибыли вызвано, прежде всего, ориентацией финансовой отчетности на интересы широкого круга инвесторов, что обусловлено высокоразвитым рынком ценных бумаг, а также отсутствием жесткого законодательного регулирования правил финансового учета. Учетные правила, или стандарты учета, определяются не законодательством, а разрабатываются профессиональными организациями бухгалтеров.

Англосаксонская модель предполагает параллельное существование финансового и налогового учета.

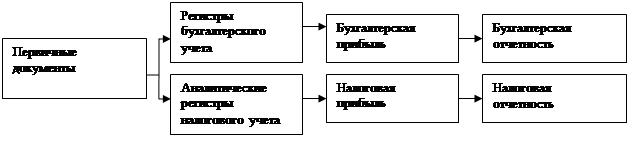

Ведение двух систем преследует выполнение различные целей, лежащих перед ними (рис. 1 [4]). Именно по направлению максимального разделения систем бухгалтерского учета и налогообложения сейчас движется российская учетная практика.

Для англо-американской модели взаимосвязи финансового и налогового учета характерны бухгалтерские учетные системы, отличающиеся большей много вариантностью и гибкостью, как правило, очерчены рамки, в которых предприятиям предоставлена свобода выбора. Однако необходимо отметать, что, несмотря на разные преследуемые цели, в данной модели взаимозависимость между финансовым и налоговым учетом существует устойчивая и контролируемая связь.

|

Рис. 1 – Англо-американская модель сосуществования систем бухгалтерского и налогового учета

Причинами возникновения различных концепций построения взаимосвязи системы бухгалтерского учета и налогообложения являются как социально-экономические, так и политические и даже географические факторы. Использование той или иной модели предопределено историей становления учетной системы и налоговой средой каждой страны. B качестве социально-экономических причин аналитики выделяют: характер развития рынков капитала, количество инвесторов и кредиторов, участие в международных рынках капитала размены и организационную структуру предприятии; типы законодательных систем (табл.1 [4]).

B настоящее время в мировой практике наблюдается тенденция ориентации национальных систем бухгалтерского учета на некий общий комплекс подходов и правил, позволяющих одинаково интерпретировать информацию, отраженную в бухгалтерской отчетности предприятии. C 80-x гг. можно говорить о существующей тенденции в европейских странах перехода к использованию МСФО.

Таблица 1 – Сравнительная характеристика концепций сосуществования систем бухгалтерского учета и налогообложения

| Фактор | Континентальная Концепция | Англо-американской |

| Уровень развития рынка капитала | Потребности компаний в капитале удовлетворяются, в основном, небольшим количеством крупных банков, которые имеют доступ к дополнительной (помимо содержащейся в отчетности) информации о деятельности. предприятий (к примеру, в Германии и Японии). Во Франции и Швеции большую роль в экономике играет государство, что предполагает ориентацию системы учета и отчетности на удовлетворение требований государственных органов. | Традиционно, в США и Великобритании рынки ценных бумаг получили широкое развитие, основными поставщиками капитала для компаний выступает большое количество мелких инвесторов, которым требуется постоянная и полная информация о деятельности предприятий, которую они получают из финансовой отчетности. Разделение функций собственника и управляющего позволило выделить одну из основных задач финансового учета - предоставление отчетности не только аппарату управления, но и инвесторам и кредиторам. |

| Организационная структура предприятий | В Италии одной из причин особенностей учетной практики является преобладание малых и средних предприятий. Открытых акционерных обществ в Италии, выставляющих на продажу свои акции на Миланской фондовой бирже, насчитывается всего около двухсот. Компаниями небольшого размера обычно управляют собственники, поэтому спрос на детальную финансового информацию весьма ограничен потребностями налоговых органов и банков. | В силу высокого уровня развития экономики в США и Великобритании предприятия этих стран отличаются крупными размерами и сложной организационной структурой, что приводит к сложности учетной информации. |

| Законодательные системы | Правила ведения учета жестко регламентируются на законодательном уровне. Бухгалтерский учет во Франции жестко контролируется государством, а правила составления отчетности для французских организаций разработаны таким образом, чтобы формировать входную информацию для национальной системы счетоводства, посредством которой государство контролирует экономику. Исторически сложившаяся централизованна система управления предприятиями. | В США стандартами являются Общепринятые принципы учета (GААР). В 1973 г. был сформирован Комитет по стандартам финансового учета (FASB), который занимается разработкой стандартов учета. Положения о стандартах финансового учета - это основные документы, выпускаемые FASB, которые и являются основной составляющей системы GAAP. В Великобритании до 1981г. практически не существовало законодательного регулирования правил ведения финансовой отчетности. В настоящее время стандарты учета существуют в форме положений о стандартной практике учета (SSAP). Организацией, которая несет полную ответственность за разработку и публикацию стандартов учета в Великобритании, является Совет по учетным стандартам (ASB). Учетные стандарты, разрабатываемые советом, учитывают международные тенденции в методологии учета, а в ряде случаев содержат отсылку на международные стандарты по аналогичным вопросам или ссылки на прямое применение международных стандартов |

B этой связи для стран разрабатывающих свою концепцию взаимосвязи систем бухгалтерского учета и налогообложения на первый план выходит проблема оптимизации соотношения интересов пользователей финансовой отчетности и фискальных интересов государства, реализуемых посредством налогового учета.

В советской практике вопрос взаимодействия систем бухгалтерского учета и налогообложения не возникал, что объяснялось особенностями командно-административной системы, при которой налоговый аспект учета уходил не то чтобы на второй план, а просто терял свой смысл как источника информации о формирования доходов бюджета. Государство и так являлось посредником предприятий и, соответственно, результатов их деятельности. Система налогообложения подменялась системой распределении прибавочного продукта, исходящая из идеи всеобщей государственной собственности. B условиях всеобщей государственной собственности целью бухгалтерского учета было удовлетворение требований, предъявляемых к системе учета государством. Никакого несоответствия, тем более противоречия между системами бухгалтерского и налогового учета быть не могло [5].

В России, сегодня существует две модели учета, которые наиболее часто обсуждаются среди отечественных специалистов в области бухгалтерского учета и налогообложения:

1) параллельное существование систем бухгалтерского и налогового учета как двух самостоятельных, независимых видов деятельности по учету (рис. 2 [4]);

2) единая системы бухгалтерского учета, в рамках которой собирается, группируется и обобщается информация, необходимая для корректного определения величины налоговых обязательств, в том числе по налогу на прибыль (рис. 3 [4]). Такая система бухгалтерского учета может предусматривать дополнительные учетные процедуры в рамках ведения аналитического учета хозяйственных операций для достоверного определения налоговой базы.

Вторая модель отвечает требованиям целостности учетной системы: налоговый учет не предусматривает применения методов учета. Как показывает практика, бухгалтеры используют вторую модель учета.

Мнения о разделении бухгалтерского и налогового учета на две самостоятельные системы высказывались еще в 1996 г., при разработке части первой НК РФ. Так, С.Д. Шаталов утверждал: «В России пришло время разделить два вида учета (бухгалтерский и налоговый учет)». Со временем, эта позиция несколько смягчилась: «Независимо от того, сколько потребуется времени на создание и внедрение в России национальных стандартом бухгалтерского учета, максимально приближенных к международным стандартам, финансовой отчетности, потребности налогового законодательства и налогового администрирования диктуют необходимость детального описания правил налогового учета. В силу объективных причин правила бухгалтерского и налогового учета не могут быть тождественными, но нельзя допустить и того чтобы бухгалтерский и налоговый учет стали абсолютно независимыми друг от друга, а налогоплательщики-организации вынуждены были значительно увеличить штаты сотрудников для того, чтобы обеспечить ведение сразу двух видов учета» [5].

Рис. 2 - Формирование налогооблагаемой базы в рамках налогового учета

Рис. 3 - Формирование налогооблагаемой базы на основе данных бухгалтерского учета

Сторонники разделения учета на две параллельные системы обосновывают необходимость этого следующим образом:

- для исчисления налоговых обязательств рассчитываются специальные показатели, которые используются в налоговых целях, например понятие «валовая прибыль» (содержание этого термина с развитием методологии бухгалтерского учета и налогообложения неоднократно изменялось). Используются особые, отличные от правил методологии бухгалтерского учета методики для исчисления таких показателей;

- для корректировки финансовых результатов никаких дополнительных учетных записей на счетах бухгалтерского учета не производится. Так, стоимостные корректировки выручки от реализации продукции (работ, услуг), увеличивающие налогооблагаемую прибыль, в бухгалтерском учете не отражаются. Отрицательный результат от реализации (безвозмездной передачи) основных средств и иного имущества, отраженный на счетах бухгалтерского учета, для целей налогообложения не принимается и увеличивает налоговую базу. Таким образом, данные бухгалтерского учета отражают реальное финансовое состояние предприятия, а вышеуказанные корректировки обусловлены исключительно фискальной направленностью правил налогового законодательства;

- для правильного исчисления налоговой базы используются специальные регистры (специальные расчеты, бухгалтерские справки), которые заполняются на основании аналитических данных о хозяйственных операциях. Для отражения результатов исчисления налоговой базы, суммы налогового оклада и прочих элементов налога предусмотрена особая система отчетности - налоговая отчетность (налоговые расчеты, декларации, дополнительные справки к расчетам).

Вторая модель учета построена на принципе единой системы бухгалтерского учета как целостного образования, включающего в себя совокупность учетных процедур и расчетных операций для целей налогообложения как одного из элементов этой системы. Сторонники применения такой модели утверждают, что на счетах бухгалтерского учета, используя данные аналитического учета можно сформировать необходимую информацию для корректного исчисления налога на прибыль [6].

Ситуация такова, что расхождения между бухгалтерскими и налоговыми данными будут всегда иметь место. Ведь бухгалтерский учет призван обеспечивать пользователей информацией, необходимой для принятия управленческих решений и потому должен быть нацелен на отражение объективной реальности хозяйственной жизни предприятия, его реального финансового положения. Налоговое администрирование преследует, прежде всего, фискальные интересы, и, поскольку хозяйствующие субъекты всегда будут стремиться к минимизации налоговых издержек, государство в лице налоговых органов будет ограничивать и контролировать этот процесс.

Таким образом, с принятие второй части налогового кодекса РФ перед предприятием встала необходимость разработки и принятия учетной политики для целей налогообложения.

Учетная политика предприятий представляют собой совокупность способов ведения бухгалтерского и налогового учета. Понятие "учетная политика" установлено и закреплено как законодательными документами в области бухгалтерского учета, так и законодательными документами в области налогообложения, соответственно учетная политика должна нести в себе два этих направления.

При разработке учетной политики предстоит решить следующие задачи:

1) сделать бухгалтерский учет прозрачным и доступным в понимании, позволяющим осуществить анализ хозяйственной деятельности предприятия;

2) создать оптимальную систему налогового учета;

З) предусмотреть определенные направления минимизации налогов, не противоречащие действующему законодательству РФ;

4) создать систему организации бухгалтерской службы, которая способствовала 6ы своевременному и четкому документообороту и учету информации.

Учетная политика, отвечающая на все вышеперечисленные задачи, может стать реальным источником необходимой информации, который сможет оказать настоящую помощь организации, а не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа.

|

из

5.00

|

Обсуждение в статье: Взаимосвязь бухгалтерского и налогового учета |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы