|

Главная |

Отбор кандидатов на выездную налоговую проверку

|

из

5.00

|

Нехватка кадровых ресурсов и огромное количество налогоплательщиков обуславливают необходимость для налоговых органов тщательно планировать свою контрольную деятельность. Особенно это касается выездных налоговых проверок - одной из самых трудоемких форм налогового контроля. Если камеральные проверки охватывают 100% налогоплательщиков, представивших отчетность, то выездные проводятся лишь у 20-25%, поэтому большое значение приобретает отбор организаций к проведению этого вида проверок [23].

Существует множество методик отбора налогоплательщиков для проведения проверок. По мнению налоговых органов, для повышения качества налогового контроля целесообразно проводить мониторинг финансово-хозяйственной деятельности организаций, включающей четыре уровня:

анализ сумм начисленных налоговых платежей;

анализ показателей финансово-хозяйственной деятельности организаций;

анализ динамики сумм уплаченных налоговых платежей;

анализ факторов, влияющих на формирование налогооблагаемой базы и платежеспособность хозяйствующих субъектов.

Такой мониторинг позволяет значительно сократить временные затраты сотрудников налоговых инспекций на отбор налогоплательщиков для проведения налогового контроля в виде камеральных и выездных проверок, а также повысить эффективность работы, оценивающуюся как соотношение стоимости проведения проверки к суммам доначисленных платежей [20, с.112].

Основным документом, которым руководствуются налоговые органы при отборе кандидатов на выездные налоговые проверки, является Регламент планирования и подготовки выездных налоговых проверок, утв. приказом МНС РФ от 18.08.2003 N БГ-4-06/23дсп (далее по тексту - Регламент). Указанный Регламент выделяет две категории приоритетных для включения в план проведения выездных налоговых проверок налогоплательщиков:

1) налогоплательщики, подлежащие обязательному включению в план проверки выездных налоговых проверок;

2) налогоплательщики, подлежащие первоочередному включению в план проведения выездных налоговых проверок при наличии возможностей инспекторского состава.

К первой категории относятся, в частности, следующие налогоплательщики:

- организации, являющиеся крупнейшими и основными налогоплательщиками. Их проверка проводится минимум один раз в два года;

- налогоплательщики, попавшие в поле зрения правоохранительных органов или региональных налоговых управлений;

- ликвидируемые организации;

- организации, представляющие "нулевые балансы" или не представляющие налоговую отчетность в налоговый орган, в отношении которых у налогового органа имеется информация об осуществлении финансово-хозяйственной деятельности;

- налогоплательщики, необходимость проверки которых вытекает из мотивированных запросов других налоговых органов.

Ко второй категории относятся, в частности, налогоплательщики:

- предложенные к проверке отделами, производящими камеральные проверки налоговой отчетности и анализ бухгалтерской и налоговой отчетности с обоснованием целесообразности этих предложений;

- неоднократно представляющие несвоевременно или не в полном объеме документы, необходимые для исчисления и (или) уплаты налогов, сборов и других обязательных платежей;

- последняя проверка которых выявила существенные нарушения законодательства о налогах и сборах;

- существенно увеличившие потребление энергетических (электро- и теплоэнергии) и иных материальных ресурсов, относимых на себестоимость продукции (работ, услуг), при уменьшении либо незначительном увеличении объемов выпускаемой продукции (работ, услуг);

- по руководителям или учредителям которых имеются документы и информация, ставящие под сомнение происхождение их средств или свидетельствующие о наличии нарушений законодательства о налогах и сборах, на основании использования всего имеющегося массива информации о соответствующем налогоплательщике, полученной как из внутренних, так и внешних источников;

- отражающие в налоговой отчетности убыток или незначительную прибыль (доход) на протяжении ряда налоговых периодов или допускающие резкие колебания размера налоговых платежей в различные налоговые периоды при примерно одинаковом объеме оборота;

- уплачивающие незначительные суммы налогов и в то же время занимающиеся благотворительностью (спонсорством) с расходованием крупных сумм денежных средств;

- исполняющие обязанности по уплате налогов и сборов и иных обязательных платежей через неплатежеспособные банки либо банки, по которым имеется намерение уполномоченных контролирующих органов о приостановлении либо отзыве лицензии;

- относящиеся к какой-либо определенной отрасли, если предыдущие проверки показали, что масштабы ухода от налогообложения организаций данной отрасли весьма значительны (например, по организациям-импортерам, имеющим крупные товарные и финансовые обороты по купле-продаже импортных товаров (снабженческо-сбытовые, оптовые и другие организации, занимающиеся продажей и перепродажей товаров, в том числе по договорам комиссии и поручения, а также внешнеторговые организации, осуществляющие экспортно-импортные сделки, включая бартерные, и оказывающие брокерские и другие услуги во внешнеэкономической деятельности). Особый интерес из этой группы налогоплательщиков представляют налогоплательщики с большими суммами НДС, уплаченными таможенным органам и предъявленными к налоговым вычетам, и по сравнению с ними незначительные суммы НДС по реализованным товарам при наличии больших объемов кредиторской задолженности и (или) наличии больших объемов дебиторской задолженности при незначительных объемах выручки);

- имеющие наибольшие суммы отклонений от среднего уровня анализируемого показателя, характерного для однородной группы налогоплательщиков в абсолютном или процентном выражении.

Регламентом установлено, что в случае равноценности объектов выбора для выездных налоговых проверок с точки зрения вероятности выявления нарушений предпочтение отдается налогоплательщикам, имеющим наибольшие показатели выручки от продаж, численности работающих, суммы причитающихся в бюджет налогов и сборов, а также прогнозируемых возможностей взыскания доначисленных налогов, пеней и налоговых санкций.

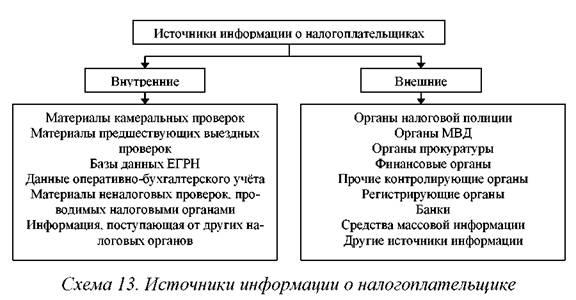

Анализ указанных показателей становится возможным в связи с использованием налоговыми органами внешних и внутренних источников информации. К информации из внешних источников относится информация о налогоплательщиках, полученная налоговыми органами в соответствии с действующим законодательством или на основании соглашений по обмену информацией с контролирующими и правоохранительными органами, органами государственной власти и местного самоуправления и т.п., а также иная информация. К информации из внутренних источников относится информация о налогоплательщиках, полученная налоговыми органами самостоятельно в процессе выполнения ими контрольных функций.

Конечным результатом работы по сбору и обработке информации о налогоплательщиках является формирование информационных ресурсов налоговых органов, содержащих информацию на каждого налогоплательщика, состоящего на учете в налоговом органе, т.е. формирование досье налогоплательщика [19, с.13].

Досье состоит из пяти частей:

1) Идентификационная часть. Здесь содержатся данные из единого государственного реестра налогоплательщиков; информация о принятой организацией учетной политике для целей налогообложения, сведения о ее руководителе (в том числе и о его доходах), а также об уставном капитале. Кроме того, в этом разделе отражается информация о наличии филиалов, о реорганизации, ликвидации налогоплательщика, сведения о выданных, отозванных или прекративших действие лицензиях и сертификатах.

2) Данные о совершенных налогоплательщиком хозяйственных операциях и сделках, которые могли оказать влияние на формирование налоговой базы. В первую очередь, это значительные суммы НДС, предъявленные к возмещению из бюджета, суммы, израсходованные на благотворительность, а также крупные финансовые вложения. Также налоговые органы интересуются сведениями о выданных и полученных векселях, об эмиссии налогоплательщиком ценных бумаг, данные о краткосрочных и долгосрочных кредитах. Может насторожить значительное увеличение уставного капитала.

3) Косвенные данные о хозяйственной деятельности. В этом разделе аккумулируется информация от организаций Министерства транспорта РФ, Федеральной службы труда РФ, а также ГИБДД (например, о перевозимых крупных партиях товаров). Здесь содержатся сведения о реализации продукции, выполнении работ, оказании услуг, полученные из СМИ и Интернета. Об объемах деятельности налогоплательщика свидетельствуют сведения о существенном увеличении потребления энергетических и водных ресурсов.

4) Сигнальная информация в результате проведения контрольной работы. К ней относится информация: от других налоговых органов о крупных сделках, финансовых вложениях с участием данного налогоплательщика, о нарушении валютного законодательства. Здесь же отражаются противоречивые сведения, полученные из нескольких внешних источников, а также в результате встречных проверок.

5) Другие сведения. Этот раздел Регламентом не расшифровывается. Кроме того, весьма показательно, что разделы досье не носят закрытого характер и заканчиваются пунктом "иная информация".

Окончательный отбор налогоплательщиков для проведения выездных налоговых проверок проводится на основе информации, полученной в рамках проведения камеральной налоговой проверки, и анализа бухгалтерской и налоговой отчетности.

Программное обеспечение проверяет логическую связь между отдельными отчетными и расчетными показателями бухгалтерской и налоговой отчетности, необходимыми для исчисления налоговой базы (так называемая система контрольных отношений). При этом также сопоставляются отчетные показатели с аналогичными показателями предыдущего налогового (отчетного) периода и соотношение отдельных показателей бухгалтерской отчетности и налоговых деклараций.

В результате составляется заключение по установленной форме, содержащее рекомендации об отборе соответствующих налогоплательщиков для выездных налоговых проверок с обоснованием причин для таких выводов.

На основании произведенного отбора налогоплательщиков отделом, ответственным за проведение выездных налоговых проверок, с учетом заключения отдела камеральных проверок формируются проекты годовых планов контрольной работы и квартальных планов проведения выездных налоговых проверок. После согласования с отделом камеральных проверок, отделом предварительного анализа основных финансовых показателей и отделом учета планы утверждаются руководителем налогового органа или его заместителем [23, с.157].

В зарубежных странах также используются определенные методики отбора претендентов на проверку. Так, в США Служба внутренних доходов использует около четырех десятков различных методик отбора, включая методы анализа деклараций, использование информации третьих лиц, материалов предыдущих проверок, проверок других налогоплательщиков и др. В практической деятельности налоговые органы в сочетании используют методы целенаправленного отбора и случайной выборки.

В Швеции отбор налогоплательщиков для проведения контрольных мероприятий осуществляется на основе использования специальной национальной электронной системы "PUMA" (англ. - Periodical selection system). Данная система обеспечивает сохранение около 600 видов информации по каждому налогоплательщику за последние три года. Возможна обработка запросов, содержащих многоуровневую структуру с ограничением по кругу лиц, временному периоду, территориальной расположенности, отсутствию отчетности и т.д. [11].

|

из

5.00

|

Обсуждение в статье: Отбор кандидатов на выездную налоговую проверку |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы