|

Главная |

Деятельности организации

|

из

5.00

|

Теоретико-методологические особенности анализа

1.1 Необходимость финансового анализа в деятельности предприятия

Финансовый анализ представляет собой оценку финансово-хозяйственной деятельности фирмы в прошлом, настоящем и предполагаемом будущем. Его цель – определить состояние финансового здоровья фирмы, выявить слабые места, потенциальные источники возникновения проблем при дальнейшей ее работе и обнаружить сильные стороны, на которые фирма может сделать ставку. При оценке финансового положения фирмы к помощи финансового анализа прибегают различные экономические субъекты, заинтересованные в получении наиболее полной информации о ее деятельности. Так, собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности положения фирмы, а кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам.[1]

Финансовый анализ – это метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности.

Финансовый анализ может выполняться как управленческим персоналом предприятия, так и любым внешним аналитиком, поскольку в основном базируется на общедоступной информации. Тем не менее, принято выделять два вида финансового анализа: внутренний и внешний.

Внутренний анализ проводится работниками предприятия. Информационная база такого анализа гораздо шире и включает любую информацию, циркулирующую внутри предприятия и полезную для принятия управленческих решений. Соответственно расширяются и возможности анализа.

Внешний финансовый анализ проводится аналитиками, являющимися посторонними лицами для предприятия и потому не имеющими доступа к внутренней информационной базе предприятия. Внешний анализ менее дета-

лизирован и более формализован.

Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовое состояние как своего предприятия, так и его реальных и потенциальных контрагентов. Для этого необходимо:

а) владеть методикой оценки финансового состояния предприятия;

б) иметь соответствующее информационное обеспечение;

в) иметь квалифицированный персонал, способный реализовать данную методику на практике.[2]

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения.

Основу информационного обеспечения анализа финансового состояния, как это было отмечено выше, должна составить бухгалтерская отчетность. Безусловно, в анализе может использоваться дополнительная информация, главным образом, оперативного характера, однако она носит лишь вспомогательный характер.

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

В результате финансового анализа определяется как текущее финансовое состояние предприятия, так и ожидаемые в перспективе параметры финансового состояния.

Цели финансового анализа также зависят от субъектов анализа, т.е. конкретных пользователей финансовой информации. Цели финансового анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором в конечном счете является объем и качество исходной информации.

Финансовый анализ – это процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов дальнейшего повышения его рыночной стоимости.[3]

Финансовый анализ, чаще всего в прикладном аспекте, понимают как процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов дальнейшего повышения его рыночной стоимости.

Определившись с сущностью финансового анализа, необходимостью его проведения в организации, рассмотрим методику комплексного финансового анализа деятельности предприятием.

1.2 Методика комплексного финансового анализа деятельности

Предприятия

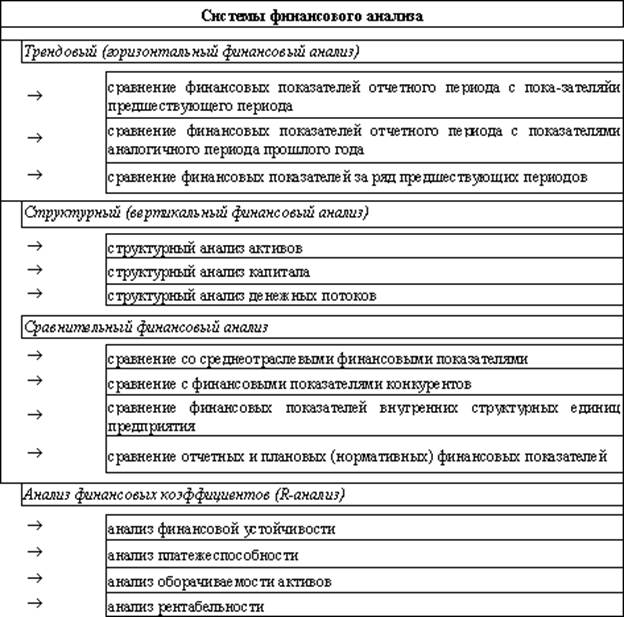

Для решения конкретных задач финансового анализа применяется целый ряд специальных методов, позволяющих получить количественную оценку отдельных аспектов деятельности предприятия. В финансовой практике в зависимости от используемых методов различают следующие системы финансового анализа, проводимого на предприятии: трендовый, структурный, сравнительный и анализ коэффициентов (см. рисунок 1.1).

|

Рисунок 1.1 – Системы финансового анализа, базирующиеся на различных методах его проведения

1) Трендовый (горизонтальный) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. В процессе осуществления этого анализа рассчитываются темпы роста (прироста) отдельных показателей и определяются общие тенденции их изменения (или тренд).

Формы трендового (горизонтального) анализа:

- сравнение финансовых показателей отчетного периода с показателями предшествующего периода (например, с показателями предшествующей декады, месяца, квартала);

- сравнение финансовых показателей отчетного периода с показателями

аналогичного периода прошлого года (например, показателей второго квартала отчетного года с аналогичными показателями второго квартала предшествующего года);

- сравнение финансовых показателей за ряд предшествующих периодов. Целью такого анализа является выявление тенденции изменения отдельных показателей, характеризующих результаты финансовой деятельности предприятия. Результаты такого анализа обычно оформляются графически в виде линейных графиков или столбиковой диаграммы изменения показателя в динамике.

2) Структурный (вертикальный) финансовый анализ базируется на структурном разложении отдельных показателей. В процессе осуществления этого анализа рассчитываются удельные веса отдельных структурных составляющих финансовых показателей.

Наибольшее распространение получили следующие формы структурного (вертикального) анализа: анализ активов, капитала, денежных потоков.

- Структурный анализ активов

В процессе этого анализа определяются соотношение (удельные веса) оборотных и внеоборотных активов, состав используемых оборотных активов, состав используемых внеоборотных активов, состав активов предприятия по степени их ликвидности, состав инвестиционного портфеля и другие;

- Структурный анализ капитала

В процессе этого анализа определяются удельный вес собственного и заемного капиталов, состав используемого собственного капитала, состав используемого заемного капитала по видам, состав используемого заемного капитала по срочности обязательств (возврату) и другие;

- Структурный анализ денежных потоков

В процессе этого анализа в составе общего денежного потока выделяют денежные потоки по оперативной (производственной) деятельности, по финансовой и по инвестиционной деятельности. Каждый из этих видов денежных потоков в свою очередь может быть глубоко структурирован по отдельным составляющим его элементам.

Результаты структурного (вертикального) анализа также могут быть оформлены графически в виде столбиковой или секторной диаграммы структуры показателя.

3) Сравнительный финансовый анализ базируется на сопоставлении значений отдельных групп аналогичных финансовых показателей между собой. В процессе осуществления этого анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. Наибольшее распространение получили следующие формы сравнительного анализа: анализ финансовых показателей предприятия и среднеотраслевых показателей, анализ финансовых показателей данного предприятия и предприятий-конкурентов, анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия, анализ отчетных и плановых (нормативных) финансовых показателей:

- сравнительный анализ финансовых показателей предприятия и среднеотраслевых показателей. В процессе этого анализа выявляют степень отклонения основных результатов финансовой деятельности данного предприятия от среднеотраслевых в целях дальнейшего повышения ее эффективности;

- сравнительный анализ финансовых показателей данного предприятия и предприятий-конкурентов. В процессе этого анализа выявляются слабые стороны деятельности предприятия с целью разработки мероприятий по повышению его конкурентной позиции;

- сравнительный анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия. Такой анализ проводится в разрезе сформированных на предприятии центров экономической ответственности с целью сравнительной оценки эффективности их финансовой деятельности;

- сравнительный анализ отчетных и плановых (нормативных) финансовых показателей. В процессе этого анализа выявляется степень отклонения отчетных показателей от плановых (нормативных), определяются причины этих отклонений и вносятся соответствующие коррективы в последующую финансовую деятельность.

4) Анализ финансовых коэффициентов базируется на расчете соотношения различных абсолютных показателей между собой. В процессе осуществления этого анализа определяются различные относительные показатели, характеризующие различные аспекты финансовой деятельности. Наибольшее распространение получили следующие аспекты такого анализа: финансовой устойчивости, платежеспособности, оборачиваемости активов и рентабельности (см. рисунок 1.2).

|

Рисунок 1.2 – Элементы анализа финансовых коэффициентов

1) Анализ финансовой устойчивости

В процессе этого анализа выявляется уровень финансового риска, связанного со структурой источников формирования капитала предприятия, а соответственно и степень финансовой стабильности предстоящего развития предприятия. Для проведения такого анализа используются следующие основные финансовые коэффициенты:

а) коэффициент автономии (КА). Он показывает, в какой степени используемые предприятием активы сформированы за счет собственного капитала. Расчет этого показателя осуществляется по формуле (1.1):

(1.1),

(1.1),

где ССК – сумма собственного капитала;

СА – сумма всех используемых активов.

б) коэффициент финансирования (КФ). Он показывает, какая сумма заемных средств привлечена предприятием в расчете на единицу собственного капитала. Расчет этого показателя проводится по формуле (1.2):

(1.2),

(1.2),

где СЗС – сумма используемых заемных средств (сумма заемного капитала).

в) коэффициент задолженности (КЗ). Он показывает, какая сумма заемных средств приходится на единицу всего используемого капитала. Этот показатель рассчитывается по формуле (1.3):

(1.3),

(1.3),

где СК – сумма всего используемого капитала.

г) коэффициент долгосрочной финансовой независимости (КДН). Этот показатель определяется по формуле (1.4):

(1.4)

(1.4)

2) Анализ платежеспособности

В процессе этого анализа выявляется возможность предприятия своевременно расплачиваться по своим обязательствам в зависимости от состояния ликвидности его активов. Проведение такого анализа требует предварительной группировки активов предприятия по уровню ликвидности, а его обязательств – по срочности погашения.

Для осуществления анализа платежеспособности используются следующие основные финансовые коэффициенты:

а) коэффициент абсолютной платежеспособности (КАП). Он показывает, в какой степени неотложные обязательства предприятия могут быть удовлетворены за счет имеющихся активов в ликвидной форме. Расчет этого показателя производится по формуле (1.5):

(1.5),

(1.5),

где ДА – денежные активы;

КФВ – краткосрочные финансовые вложения;

НО – неотложные обязательства.

б) коэффициент промежуточной платежеспособности (КПП). Он показывает, в какой мере все текущие обязательства (неотложные и краткосрочные) могут быть удовлетворены за счет активов в ликвидной форме и быстрореализуемых активов. Расчет этого показателя осуществляется по формуле (1.6):

(1.6),

(1.6),

где А1 – активы в ликвидной форме;

А2 – быстрореализуемые активы;

O1, O2 – все виды текущих обязательств.

в) коэффициент текущей платежеспособности (КТП). Он показывает, в какой мере все текущие обязательства предприятия могут быть удовлетворены за счет всех его текущих (оборотных) активов. Расчет этого показателя осуществляется по формуле (1.7):

(1.7),

(1.7),

где Al, A2, A3 – все виды оборотных активов;

Ol, O2 – все виды текущих обязательств.

3) Анализ оборачиваемости активов

В процессе этого анализа устанавливается, насколько быстро средства, вложенные в активы, оборачиваются в процессе деятельности предприятия. Для проведения анализа оборачиваемости активов используются следующие основные финансовые коэффициенты:

а) коэффициент оборачиваемости всех используемых активов (КОА). Он определяется по формуле (1.8):

(1.8),

(1.8),

где ПП – и объем продажи продукции (товаров, услуг);

Аср – средняя стоимость используемых активов.

Средняя стоимость используемых активов рассчитывается при этом за тот же период, что и объем продажи. Для расчета средней стоимости активов (А) используется следующая формула (1.9):

(1.9),

(1.9),

где An – сумма активов в n-периоде;

n – число периодов (кварталов, месяцев).

б) коэффициент оборачиваемости оборотных активов (КООА). Он рассчитывается по формуле (1.10):

(1.10),

(1.10),

где ОАср – средняя сумма оборотных активов.

в) продолжительность оборота используемых активов (ПОА). Для расчета этого показателя используется формула (1.11):

(1.11),

(1.11),

где ПД – число дней в периоде;

КОА – коэффициент оборачиваемости всех используемых активов.

г) продолжительность оборота оборотных активов (ПООА). Она определяется по формуле (1.12):

(1.12),

(1.12),

Коэффициенты оборачиваемости и продолжительности оборота могут быть рассчитаны и по отдельным видам оборотных активов (денежным средствам, товарно-материальным запасам и т. п.).

4) Анализ рентабельности

В процессе этого анализа устанавливается уровень прибыльности использования капитала в целом или отдельных его частей, а также уровень прибыли по отношению к другим показателям хозяйственной деятельности. Для проведения анализа рентабельности используются следующие основные финансовые коэффициенты:

а) коэффициент рентабельности всех используемых активов или коэффициент финансовой рентабельности (РА). Он показывает уровень прибыльности всех используемых активов (или всего используемого капитала). Расчет этого показателя осуществляется по формуле (1.13):

(1.13),

(1.13),

где ПР – прибыль;

Аср – средняя сумма используемых активов.

б) коэффициент рентабельности собственного капитала или коэффициент финансовой рентабельности (РК). Он показывает уровень прибыльности собственных средств предприятия. Расчет этого показателя производится по формуле (1.14):

(1.14),

(1.14),

где ССКср – средняя сумма собственных средств предприятия.

в) коэффициент рентабельности продажи продукции (РП). Его расчет осуществляется по формуле (1.15):

(1.15)

(1.15)

г) коэффициент рентабельности текущих затрат (РЗ). Для определения этого показателя используется формула (1.16):

(1.16),

(1.16),

где ВР – сумма валовых расходов производства и обращения.

Коэффициент рентабельности может быть рассчитан также и по отдельным видам активов (оборотным, внеоборотным).

В ходе написания первой главы проекта выяснено, финансовый анализ – это метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Он является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий используют методы финансового анализа для принятия решений по оптимизации своих интересов: собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности положения фирмы, кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам.

|

из

5.00

|

Обсуждение в статье: Деятельности организации |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы