|

Главная |

Расчет чистого дисконтированного дохода и построение финнансового профиля проекта

|

из

5.00

|

Поступления денежных средств берутся из строки 2,1 формы 12 (Приложение). Выплаты представлены в строке 3 формы 12 (Приложение), но из них нужно вычесть выплаты на инвестирование (они представлены отдельной строкой) и возврат кредита.

Затем определяется текущая прибыль, дисконтированная текущая прибыль, дисконтированные инвестиционные затраты и чистый дисконтированный доход, по которому можно определить чистый дисконтированный доход нарастающим итогом.

Поступления средств складываются из выручки от реализованной продукции, выручки от реализации имущества, возвратов вложенных средств за минусом взятого кредита.

Расчет критериев NPV, IRR, PI, DPB основан на отчете о движении денежных средств формы 12 (Приложение).

Текущие выплаты образуются из затрат в составе себестоимости ТП; затрат, связанных с реализацией имущества; налогов; процентов за кредит.

Коэффициент дисконтирования = 1/(1+r)i

где, r – ставка дисконтирования;

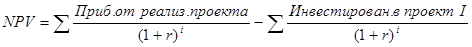

После того как мы продисконтировали прибыль и инвестиции, находим чистый дисконтированный доход и чистый дисконтированный доход нарастающим итогом:

.

.

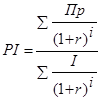

Индекс доходности:

PI = 9,54 Это означает, что каждый вложенный рубль принесет предприятию 9 рублей 54 копейки прибыли.

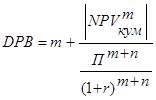

Срок окупаемости проекта:

где, m – номер года, предшествующего году окупаемости,

– NPV кумулятивная на момент предшествующий сроку окупаемости

– NPV кумулятивная на момент предшествующий сроку окупаемости

Пm+1 – дисконтированная прибыль на момент срока окупаемости.

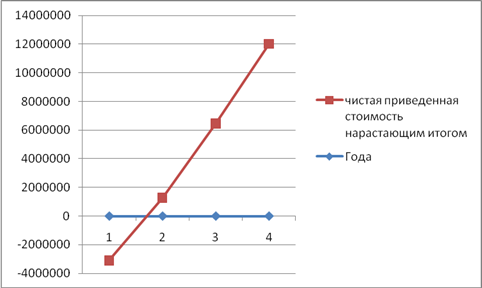

Финансовый профиль проекта

Заключение

После перехода машиностроительного предприятия на производство изделия Б производственная мощность возрастает. У предприятия имеется излишек оборудования, во второй группе 3 станка, а в третьей и четвертой группах потребность составляет 2 и 1 соответственно.

Для данного машиностроительного предприятия достижение полной мощности на первом этапе невозможно. Резерв мощности в 1‑ом году равен 30 %. В последующие годы резерв снизится, т. к. спрос на продукцию растет. Для удовлетворения спроса и снижения на складе готовой продукции до 0 в конце 3‑го года объемы производства возрастут.

Объем продаж изделия А снижался, производство оставалось на прежнем уровне, запасы на складе росли. Поэтому было решено прекратить производство изделия А и перейти на производство изделия Б.

При переходе на выпуск изделия Б в 1‑м году придется сокращать 389 работника из них 285 основных производственных рабочих, а также 75 вспомогательных рабочих и 29 служащих.

При сравнении калькуляции себестоимости для единицы продукции для каждого изделия можно отметить следующее:

а) материалы и полуфабрикаты, которые требуются для изделия Б являются менее дешевле по сравнению с изделием А и именно поэтому транспортные расходы для изделия Б также будут меньше;

б) изготовление изделия А является более трудоемким процессом, отсюда идет повышение фонда оплаты труда.

Рентабельность на протяжении всего срока проекта остаётся неизменной.

Материалоемкость единицы продукции возрастет и уже в 1‑м году составит 0, 48, это объясняется высокой стоимостью материалов. Трудоемкость единицы изделия Б выше.

Фондоемкость снижается в 1 и 3 годах реализации проекта. Происходит это из-за постепенного снижения стоимости основных производственных фондов и роста объемов производства. Соответственно растет и фондоотдача.

Предприятию придется брать кредит, так как на протяжении всего проекта существует потребность в дополнительных капитальных вложениях.

Из анализа денежных потоков видно, что выплаты по налогам, на инвестирование, по затратам в составе себестоимости не превышают поступления от реализации продукции. Для предупреждения отрицательных остатков решено взять кредит (2 900 000 ДЕ в базовый год). Размер кредита оптимальный и не предполагают большого остатка лишних денежных средств. Кредит берется на 1 год, под 16 % годовых. Уже в конце первого года мы возвращаем кредит и проценты по нему.

Индекс доходности характеризует уровень доходов на единицу затрат, т. е. эффективность вложений. В нашем случае индекс доходности равен 9,54. Срок окупаемости проекта произойдет в 1 году. Я считаю это приемлемым сроком, т. к. принятые показатели в проекте подобраны оптимальным образом (объем производства, численность персонала и т. п.).

Проведенный анализ и подведение итогов позволяют сказать, что переход на выпуск изделия Б возможно осуществить в планируемые сроки. Расчеты показали, что выпуск изделия А можно прекратить начиная с 1‑гo года осуществления проекта. Решение руководства о выпуске нового вида изделия с одной стороны рискованно, но оправдано ситуацией на рынке.

Литература

1. Экономика предприятия (фирмы): Учебник / Под ред. проф. О.И. Волкова и доц. О.В. Девяткина – 3‑е изд., перераб. И доп. – М.: ИНФРА‑М, 2002. – 601 с. – (Серия «Высшее образование»).

2. Экономикс: Кэмпбелл Р., Макконнелл Стэнли Л. Брю

3. Основы экономики и управления: Под ред. Проф.И.И. Сигова

|

из

5.00

|

Обсуждение в статье: Расчет чистого дисконтированного дохода и построение финнансового профиля проекта |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы