|

Главная |

Условия обеспечения финансовой устойчивости ООО «СК» ОРАНТА»

|

из

5.00

|

Экономические отношения страховой организации с партнерами и клиентами, главным образом страхователями, строятся на добровольной основе, принципах взаимовыгодности, доверия и субъективного выбора. При этом все заинтересованные лица ставят перед собой цель – определить надежность страховщика. Оценивается надежность по различным критериям: размеру компании (масштабам деятельности), рекламе в средствах массовой информации, величине прибыли, известным случаям выплаты страховых возмещений и другим. Как правило, большинство страхователей не имеют представления о том, где можно получить информацию о финансовой устойчивости страховой организации.

На сегодняшний день в открытой печати публикуются годовой баланс и отчет о прибылях и убытках страховых организаций, упрощенные рейтинги страховщиков, в которых они ранжируются по величине собранных премий и произведенных выплат, заказные статьи об «успешной» деятельности той или иной компании. Но доступного и несложного для восприятия рейтинга страховых фирм, построенного на основе показателей финансовой устойчивости, в Российской Федерации не публикуется. Страхователи не могут самостоятельно произвести анализ финансового состояния страховщиков по их официальным формам отчетности, так как это достаточно трудоемкий процесс, требующий специального экономического образования.

На наш взгляд, защита интересов страхователей должна осуществляться не только на государственном уровне через установление органами страхового надзора экономических требований к страховщикам, но и такими независимыми субъектами рынка, как экспертными рейтинговыми агентствами. Рейтинговые агентства выполняют как минимум две важные функции:

1) помогают заинтересованным лицам выбрать надежную страховую организацию по объективным экономическим критериям, а именно: исходя из финансовой устойчивости;

2) способствуют повышению уровня достоверности официальной отчетности страховых организаций, которые заинтересованы в высокой рейтинговой оценке как в лучшем подтверждении деловой репутации и своеобразной рекламе.

Все используемые в мировой практике методики рейтингования страховых компаний имеют одинаковую структуру:

- в качестве основных характеристик эффективности деятельности страховщиков выступают платежеспособность и финансовая устойчивость;

- при составлении рейтинга используются не только представляемые страховыми компаниями формы отчетности, но и экспертные оценки специалистов, осуществляемые на основе анализа множества факторов.

На сегодняшний день в России существует небольшое количество рейтинговых агентств, а используемые ими методики рейтингования имеют узкоспециализированную направленность. Как правило, они разрабатываются аудиторскими фирмами, основываются на данных официальной отчетности и оценивают лишь современное (на отчетную дату) состояние платежеспособности страховых компаний. Получаются эти методики путем переработки стандартных соотношений, применяемых в финансовом анализе, добавления ряда специализированных коэффициентов, отражающих страховую деятельность, и выведения единого обобщающего показателя. Но и такие рейтинги встречаются довольно редко, в основном, как уже отмечалось выше, страховщиков ранжируют по абсолютным показателям.

Из обзора нескольких методик оценки финансовой устойчивости страховых организаций, произведенного во второй главе, видно, что у экономистов нет единого подхода к выбору показателей и критериям их оценки. Очевидной становится проблема создания некой оптимальной методики оценки финансовой устойчивости, которая содержала бы минимум показателей, максимально отражающих финансовое состояние страховщика. В корне этой проблемы лежат и объективные причины: сложность выбора показателей, одинаково применимых в оценке финансовой устойчивости страховых компаний разных размеров, осуществляющих различные виды страхования, а также определение оптимальных условно-нормативных значений этих показателей.

На наш взгляд, нет необходимости разрабатывать совершенно новые показатели для оценки финансовой устойчивости страховщиков, достаточно сформировать из уже используемых оптимальную систему, которая должна с высокой степенью объективности отражать финансовое состояние конкретной страховой организации. Но, есть необходимость при оценке надежности конкретного страховщика, учитывать финансовое положение его филиалов, который в основном преобладают в регионах и имеют иной рейтинг. Рассмотрим некоторые показатели финансовой устойчивости, речь о которых шла во второй главе, на примере ООО Страховой Компании «ОРАНТА».

ООО Страховая Компания «ОРАНТА» была создана в 1995 году. Компания «ОРАНТА» входит в состав финансово-страховой группы Eureko (Голландия). На сегодняшний день ООО Страховая Компания «ОРАНТА» является лидером страхового рынка г. Новосибирска и Новосибирской области. Уставный капитал компании 80 868,5 тыс. руб.

Оценку финансового состояния фирмы ООО Страховая Компания «ОРАНТА» будем производить на основе данных бухгалтерского баланса и отчета о прибылях и убытках (см. приложение А, В - ф.№1, ф.№2), а все показатели проанализируем в динамике за период: с 2005 по 2009 годы.

Для целей финансового анализа нами были построены сводный бухгалтерский баланс (см. приложение В) на основе которого можно сделать общий обзор изменений финансового состояния за отчетный период. И горизонтально-вертикальный аналитический баланс ООО Страховой Компании «ОРАНТА» (см. приложение Г), который позволяет установить абсолютные приращения и темпы роста финансовых показателей, что важно знать для характеристики финансового состояния компании.

Рисунок 3.1 – Динамика основных финансовых показателей

Как отмечалось, первым и базисным элементом финансовой устойчивости и платежеспособности страховой организации является соответствующий объем собственного капитала. Мы видим, что за пять лет уставный капитал (см. рисунок 3.1) организации увеличился более чем в 19 раз, и составил в 2009 году 80 869 тыс. рублей. Вследствие увеличения уставного капитала, произошло увеличение собственных средств на 37,3% в 2008 и на 29,5% в 2008 году, что позволяет страховщику повысить долю собственного удержания, при страховании крупных рисков, а так же повышает финансовую устойчивость и создает базу для дальнейшего расширения деятельности. Активы предприятия имеют тенденцию к росту (29,6% в 2008 г. и 3,5% в 2009 г.) – это свидетельствует об увеличении стоимости имущества, находящегося в распоряжении страховщика. Доля страховых резервов в капитале компании имеет тенденцию к снижению на 19,8% в 2008 году – это свидетельствует о некотором снижении объема осуществляемых страховых операций.

Большой разброс в значениях коэффициента соотношения собственных и заемных средств объясняется динамикой коэффициентов собственного и заемного капитала: в 2006 году доля собственного капитала в капитале компании возросла в 1,58 раз, доля заемного капитала уменьшилась в 2,15 раза – соответственно, их соотношение резко изменилось.

Возникает вопрос: почему при высоком значении соотношения собственного и заемного капитала и увеличении размера оплаченного уставного капитала коэффициент обеспеченности собственными средствами (рассчитанный по методике Черникова) в 2005 и 2006 г. принимает отрицательное значение и, тем самым, оценивает «ОРАНТА» как потенциального банкрота? (см. приложение И)

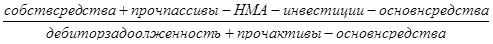

Рассмотрим расчет этого коэффициента (см. формулу 3.1).

Косс=  (3.1)

(3.1)

На наш взгляд, в данной методике расчета этого коэффициента есть определенный недостаток, а именно уменьшение числителя на величину инвестиций. Во-первых, страховые организации инвестируют в большей части не собственные средства, а страховые резервы, которые являются привлеченным капиталом. Собственные средства составляют лишь малую долю инвестиционного капитала. Во-вторых, инвестирование собственных средств может осуществляться путем краткосрочных финансовых вложений, то есть они вполне могут служить для обеспечения дебиторской задолженности, тем более средне- и долгосрочной. Поэтому вычитание величины инвестиций из собственных средств страховщика не совсем обосновано и можно произвести пересчет коэффициента обеспеченности собственными средствами (приложение Е.1).

Конечно, страховая организация инвестирует и собственные средства. Однако информации о структуре инвестиционного капитала по источникам средств ни бухгалтерский баланс, ни отчет о прибылях и убытках не дают. В любом случае, расчет коэффициента, с учетом инвестиций, будет более достоверно отражать финансовую устойчивость страховщика.

Возникает предположение, что автор методики А.А. Черников, адаптировал расчет коэффициентов к балансу страховой организации, но не учел при этом самой специфики структуры ее капитала. Предполагается использовать коэффициент достаточности собственного капитала, известного за рубежом под аббреавиатурой CAR, что в отечественной практике известно как показатель уровня платежеспособности. Оценить степень покрытия обязательств страховщика собственным капиталом можно через расчет оценки платежеспособности путем следующего соотношения:

(МПф- МПн) / МПн * 100%

(МПн – нормативный размер маржи платежеспособности, МПф – фактический размер маржи платежеспособности) и с помощью таблицы 3.1.

Таблица 3.1 – Оценка достаточности собственного капитала страховщика

| Значение показателя (%) | Уровень покрытия |

| менее 0 0 - 25 26 – 50 51 – 75 более 75 | недостаточный нормальный хороший надежный отличный |

Финансовое положение ООО СК «ОРАНТА» признается достаточно устойчивым – показатель уровня платежеспособности оценивается как надежный: 69,1% - 2008 г., 61% - 2009 г. (см. приложение М.1).

Следует отметить, что пересчитанное значение коэффициента обеспеченности собственными средствами с учетом величины инвестиций, более приближено к достоверным, так как наглядно отражает изменения в структуре капитала компании «ОРАНТА».

Показатель, характеризующий эффективность инвестиционной деятельности (ПЭио) можно определить путем деления полученного за год дохода от инвестиций на среднегодовой объем инвестиционных активов. По положительной динамике этого показателя, также можно проследить увеличение собственного капитала к 2008 году (см. табл. 3.2).

Таблица 3.2 – Расчет показателя эффективности инвестиционной деятельности

| Показатель | 2005 | 2006 | 2007 | 2008 | 2009 |

| Показатель эффективности инвестиционной деятельности (ПЭио) | 0,28 | 0,21 | 0,21 | 0,47 | 0,26 |

Увеличение размера оплаченного уставного капитала, позволившее принимать компании «ОРАНТА» в страхование более крупные риски и, соответственно, увеличить размер собственного удержания привело к тому, что компания стала реже прибегать к услугам перестраховщиков. Это видно по динамике соотношения объема нетто-премии, отданной в перестрахование, и общей величины страховых взносов: 17% в 2005 г., 3% в 2006 г., 27% в 2007 г.,4% в 2008 г. и 2% в 2009 г. (см. приложение Е.2).

Влияние степени участия перестраховщиков в операциях страховой организации на ее финансовое состояние определяется тем, что независимо от передачи рисков в перестрахование первичный страховщик полностью несет ответственность перед клиентами по заключенным им договорам страхования. Показатель степени перестраховочной защиты определяется через коэффициент зависимости от перестрахования (Кзпс). Данный коэффициент рассчитывается как отношение страховых взносов переданных в перестрахование, к общему объему страховых взносов (Кзпс=ПРП/ПР), которое определяет финансовую устойчивость в пределах от 15% до 75%. Видно, что к 2008 году это соотношение резко снизилось по сравнению с 2007 годом, так как произошли изменения в структуре капитала. Показатель степени перестраховочной защиты 2008 года (4%) свидетельствует о том, что Страховая Компания «ОРАНТА» не зависит от перестраховщика по страховым выплатам, т.е. финансово устойчива.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности страховой организации. Ликвидность баланса определяется как степень покрытия обязательств страховщика его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. На первый взгляд, баланс компании нельзя признать абсолютно ликвидным, так как постоянно (с 2005 по 2009 год) присутствует нарушение условия А2>П2, то есть быстрореализуемые активы не покрывают краткосрочных пассивов. Однако эта разница перекрывается в совокупности с наиболее ликвидными активами (А1+А2 > П1+П2), что свидетельствует о хорошем уровне ликвидности. Минимальное требование выполняется - величина труднореализуемых активов (А4) меньше постоянных пассивов (П4). Наиболее наглядно оценить ликвидность активов страховщика позволяет показатель срочности (коэффициент срочной ликвидности - Ксл), равный отношению суммы наличных денежных средств и краткосрочных финансовых вложений к сумме страховых резервов (Ксл=(ДС+КФВ)/СР). Положительная тенденция показателя срочной ликвидности Компании «ОРАНТА», на протяжении последних трех лет (см. приложение Ж), указывает на способность страховщика осуществлять страховые выплаты своевременно.

Оценку эффективности политики страховой компании обеспечивает расчетпоказателя рентабельности страховых операций (Рсо) на рубль себестоимости (отношение чистой прибыли к объему страховых взносов (Рсо=ЧП/ПР). Рентабельность страховых операций ООО СК «ОРАНТА» на рубль себестоимости имеет значительную тенденцию к росту в 2007 году (0,06 – 2006 г., 0,07 – 2007 г .) и неизменна за последние 3 года.

Итак, рассмотрев показатели финансового состояния, которые можно было рассчитать по данным бухгалтерского баланса и отчета о прибылях и убытках, Страховую компанию «ОРАНТА» можно признать финансово устойчивой. Об этом свидетельствуют размер оплаченного уставного капитала, стоимости активов, использование системы перестрахования в определенных пределах, уровень прибыльности инвестиционной деятельности.

|

из

5.00

|

Обсуждение в статье: Условия обеспечения финансовой устойчивости ООО «СК» ОРАНТА» |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы