|

Главная |

Оценка эффективности инвестиционного проекта

|

из

5.00

|

Ниже представлены основные показатели проекта ПГУ-410 , такие как: установленная мощность, число часов использования установленной мощности, а так же остальные основные показатели проекта.

Таблица 3.3 - Основные показатели проекта

| Наименование показателя | Единица измерения | Величина |

| Установленная мощность | МВт | 410 |

| Число часов использования установленной мощности | часы | 2010год - 2292 2011год и далее - 5500 |

| Удельный расход условного топлива на отпущенную электроэнергию | гр/кВтч | 220 |

| Расход электроэнергии на собственные нужды | % | 2,2 |

| Низшая теплота сгорания газа | ккал/м3 | 8248 |

| Низшая теплота условного топлива | ккал/м3 | 7000 |

| Цена природного газа ФСТ | руб/тыс. м3 | 3335 |

| Цена на мощность (2007 г) | руб/МВт мес | 550 000 |

| Налоговые ставки | ||

| Ставка налога на имущество | % | 2,2 |

| Ставка НДС | % | 18,0 |

| Ставка налога на прибыль | % | 24,0 . |

| ЕСН | % | 26,0 |

Выработка электроэнергии на ПГУ-410

Годовая выработка электроэнергии рассчитывается по формуле:

Эгпгу=Ny*hy(3.1)

Где Ny - установленная мощность ПГУ, hy - число часов использования электрической мощности.

В 2010 году: Эгпгу=410* 2292 = 939 720 МВт • ч,

Отпуск электроэнергии рассчитывается с учетом потерь на собственные нужды станции:

Эг,опгу=Эгпгу*(1-Эсн)(3.2)

В 2010 году: Эг,опгу=939720*(1-0,022)=919046,16 МВтч

Таблица 3.4 - Выработка и отпуск электрической энергии

| Год | 2010 | 2011 | 2012 | 2013 | … | 2035 |

| Выработка эл. энергии,ГВт | 939,7 | 2 255,0 | 2 255,0 | 2 255,0 | 2 255,0 | 2 255,0 |

| Отпуск эл. энергии, ГВт | 919,0 | 2 205,4 | 2 205,4 | 2 205,4 | 2 205,4 | 2 205,4 |

Расчет себестоимости электроэнергии

Себестоимость производства электроэнергии на ПГУ, руб./кВтч, определяется по следующей формуле:

Sээпгу= Ипгу*108/ Эг,опгу(3.3)

Где Ипгу - годовые эксплуатационные затраты на производство электроэнергии на ПГУ складываются из следующих составляющих:

Ипгу = Ит + Иам + Ирем + Изп| + Ипр(3.4)

Где Ит - годовые затраты на топливо, млн. руб./год

Иам - годовые амортизационные отчисления, млн. руб./год

Ирем - годовые затраты на ремонт оборудования, млн. руб./год

Изп - заработная плата эксплуатационного персонала с начислениями и единый социальный налог (ЕСН), млн. руб./год

Ипр - прочие годовые производственные затраты, млн. руб./год[17]

Годовые затраты на топливо

Годовые затраты на топливо могут быть рассчитаны следующим образом:

Ит=(Вутпгу*7000/QHP)*(1+λп/100)*Цт*10-6(3.5)

Где Вутпгу - расход условного топлива на ПГУ, тут/год

QHP = 8248 ккал/м3 - низшая теплота сгорания газа

λп = 0,1% - потери топлива при транспортировке

Цт - цена природного газа, устанавливаемая ФСТ

Расход условного топлива на парогазовой установке рассчитывается

по следующей формуле:

Вутпгу=bут*Эгпгу(3.6)

Где bут = 220 гр/кВтч - удельный расход условного топлива на ПГУ, тут/год

Эгпгу - годовая выработка электроэнергии.

В 2010 году: Вутпгу=220*939,720=206738,4 тут

Таблица 3.5 - Расход условного топлива

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | … | 2035 |

| Расход условного топлива, тут | - | - | - | 206 738,4 | 496 100 | 496 100 | 496 100 |

Цена природного газа по данным ФСТ в 2008 году составляет 3335 руб./тыс.м, цены на последующие годы составляются на основе «Прогноза социально-экономического развития Российской Федерации», разработанный МЭРТ РФ:

Таблица 3.6 - Прогнозные цены на природный газ

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

| Цена природного газа, руб./тыс.м3 | 3 335,0 | 4 168.8 | 5 313.5 | 6 501,8 | 6 950,4 | 7 325,7 | 7 684 |

|

| |||||||

| Год | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Цена природного газа, руб./тыс.м3 | 8 021,6 | 8 359,0 | 8 697,0 | 9 035,4 | 9 351,6 | 9 678,9 | 10017 |

|

| |||||||

| Год | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 |

| Цена природного газа, руб./тыс.м3 | 10 368,3 | 10 731,2 | 11 106,8 | 11 495 | 11 897,8 | 12314,3 | 12 745 |

| Год | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | 2034 | 2035 |

| Цена природного газа, руб./тыс.м3 | 13 191 | 13 653 | 14 130.9 | 14 625,5 | 15 137 | 15 667,2 | 16215 | 16 783 |

В итоге получаем годовые затраты на топливо в 2010 году:

Ит=(206738,7000/8248)*(1+0,1/100)*6501,8*10-6=1141,9 млн. руб.

Таблица 3.7 - Годовые затраты на топливо до 2035 года

| Год | 2010 | 2011 | 2012 | 2013 |

| Годовые затраты на топливо ,млн. руб. | 1141,9 | 2929,3 | 3118,3 | 3303,9 |

| — | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Годовые затраты на топливо , млн. руб. | 3483,2 | 3666,0 | 3852,4 | 4042,3 | 4225,6 | 4417,2 | 4571,8 |

| Год | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 |

| Годовые затраты на топливо , млн. руб. | 4731,8 | 4897,5 | 5068,9 | 5246,3 | 5429,9 | 5619,9 | 5816,6 |

| Год | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | 2034 | 2035 |

| Годовые затраты на топливо млн. руб. | 6020,2 | 6230,9 | 6449,0 | 6674,7 | 6908,3 | 7150,1 | 7400,4 | 7659,4 |

Годовые затраты на амортизацию

Годовые затраты на амортизационные отчисления укрупнено определяются по следующей формуле:

Иам=Hам/100*Кпгу(3.7)

Где Нам = (1 /25)-100 = 4% - норма амортизационных отчислений при линейном способе начисления амортизации.

Кпгу = 10 867 млн. руб. - капитальные вложения в ПГУ

Т.к. ПГУ вводится в эксплуатацию в июле 2010 года, то в 2010 амортизационные отчисления будут:

Иам=(4/100)*10867*(6/12)=217,35 млн.руб

Таблица 3.8 - Амортизационные отчисления.

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | … | 2035 |

| Амортизационные отчисления, млн.руб. | - | - | - | 217,35 | 434,7 | 434,7 | 434,7 |

Заработная плата эксплуатационного персонала

Заработанная плата ориентировочно может быть рассчитана по формуле:

Изп=nэкс*Фзп*nмес(3.8)

Где nэкс= 80 чел. - численность эксплуатационного персонала на ПГУ

Фзп = 25 200 руб./чел. мес. - среднемесячный фонд заработной платы (с учетом ЕСН) в 2007 году.

nмес - количество месяцев эксплуатации в году (в 2010 году nмес = 6)

В итоге в 2007 году получаем:

Ит = 80 • 25200- 12 = 24,2 млн. руб./год

Для последующих лет эксплуатации заработная плата прогнозируются на основе «Прогноза социально-экономического развития Российской Федерации», разработанного МЭРТ РФ.

Таблица 3.9 - Заработная плата персонала

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

| Заработная плата, млн. руб. | 24,2 | 25,7 | 27,1 | 14,2 | 29,9 | 31.4 | 32,8 |

| Год | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Заработная плата, млн. руб. | 34,2 | 35,7 | 37,1 | 38,6 | 39,9 | 41,3 | 42,7 |

|

| |||||||

| Год | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 |

| Заработная плата, млн. руб. | 44,2 | 45,8 | 47,4 | 49,1 | 50,8 | 52,5 | 54,4 |

| Год | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | 2034 | 2035 |

| Заработная плата, млн. руб. | 56,3 | 58,3 | 60,3 | 62,4 | 64,6 | 66,9 | 69,2 | 71,6 |

В итоге получаем годовые эксплуатационные затраты на производство электроэнергии на ПГУ.

Таблица 3.10 - Годовые эксплуатационные затраты

| Год | 2007 | 2008 | 200 | 2010 | 2011 | 2012 | 2013 |

| Годовые затраты, млн.руб. | - | - | - | 1447,0 | 3541,5 | 3733,7 | 3922,4 |

| Год | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Годовые затраты, млн. руб. | 4 104,9 | 4 290,9 | 4 480,4 | 4 673,5 | 4 859,9 | 5 054,5 | 5 212,3 | |

|

| ||||||||

| Год | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | |

| Годовые затраты, млн. руб. | 5 375,5 | 5 544,5 | 5 719,4 | 5 900,4 | 6 087,8 | 6 281,7 | 6 482,4 | |

| Год | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | 2034 | 2035 |

| Годовые затраты, млн. руб. | 6 690,1 | 6 905,1 | 7 127,6 | 7 357,9 | 7 596,2 | 7 842 | 8 098,2 | 8 362,5 |

Таким образом, себестоимость электрической энергии, производимой на парогазовой установке в 2010 году: Sээпгу=(1447,0*103)/919,0=1574,5 руб/МВтч.[17]

Таблица 3.11 - Себестоимость электроэнергии

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

| Себестоимость эл. энергии, руб./МВтч | - | - | - | 1 574,5 | 1 605,9 | 1 676,2 | 1 743,5 |

| Год | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Себестоимость эл. энергии, руб./МВтч | 1 806,6 | 1 869,7 | 1 933,0 | 1 996,3 | 2 055,4 | 2 1 16,5 | 2 182,6 |

|

| |||||||

| Год | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 |

| Себестоимость эл. энергии, руб./МВтч | 2 251,0 | 2 321,7 | 2 394,9 | 2 470,7 | 2 549,2 | 2 630,4 | 2 714,4 |

| Год | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | 2034 | 2035 |

| Себестоимость эл. энергии, руб./МВт-ч | 2 801,4 | 2 891,4 | 2 984,6 | 3 081,0 | 3 180 | 3 284 | 3 391,1 | 3 501,7 |

Далее представлен базовый вариант расчета основных показателей финансово-экономической эффективности проекта, а именно: срок окупаемости, внутренняя норма доходности, чистая приведенная стоимость, рентабельность продуктов.

Таблица 3.12 - Отчет о прибылях и убытках

Исходя из отчета о прибылях и убытках видно, что только в 2015 году выручка по проекту становиться положительной и начинает расти, что сопровождается ростом себестоимости продукции. Рост себестоимости продукции вызван ростом цен на топливо. Далее с 2015 года и до конца жизненного цикла проекта выручка стабильно растет, что видно в отчете о прибылях и убытках.

Таблица 3.13 - Баланс

Исходя из баланса видно, что суммарные оборотные активы выходят на положительный уровень к 2025 году, что обусловлено характерностью проектов такого типа.

Таблица 3.14 - Движение денежных средств

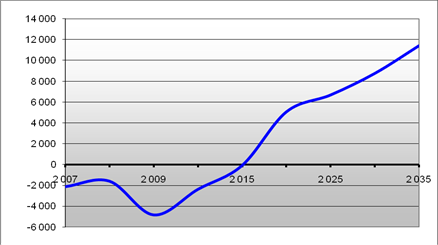

Суммарный денежный поток по проекту становиться положительным начиная с 2015 года. И к концу проекта он составляет 11 400 тыс. млн. руб., что видно исходя из таблицы движения денежных средств и графика изменения чистого денежного потока, представленного ниже.

Рисунок 3.1 - Изменение чистого денежного потока

Ниже представлены основные финансовые показатели проекта и их изменение в течение жизненного цикла проекта.

Таблица 3.15 - Финансовые показатели проекта

Исходя из таблицы видно, что все финансовые показатели проекта имеют тенденцию к выходу на положительный уровень и стабильному росту. Отсюда и вытекают следующие значения показателей NPV и IRR:

· NPV=3122 млн. руб.

· IRR=7%

Срок окупаемости проекта составляет 18 лет, что видно на следующем графике.

Рисунок 3.2 - График окупаемости проекта

Так же ниже представленная рентабельность продуктов проекта и ее изменение в течение проекта.

Таблица 3.16 - Изменение рентабельности продуктов

Видно, что рентабельность продуктов так же имеет тенденцию к росту, что обусловлено ростом всех остальных показателей. Таким образом, средняя рентабельность продуктов составляет 40,41%.

Таким образом, подводя итоги анализа финансово-экономической эффективности проекта можно сказать, что проект имеет срок окупаемости равный 18 годам, что характерно для проектов такого типа и масштаба. Чистая приведенная стоимость проекта равна 3112 млн. руб, а внутренняя норма рентабельности проекта равна 7%, что так же характерно с учетом специфики инвестиционных проектов электроэнергетической отрасли. В целом, по всем показателям, таким как, коэффициент ликвидности, коэффициент рентабельности, коэффициент деловой активности, рентабельность продаж проекта наблюдается стабильная тенденция роста, что видно исходя из выручки предприятия, а также его баланса. Поэтому данный инвестиционный проект можно смело назвать эффективным и прибыльным, что доказано выше.

Ниже представлены варианты развития проекта и его основных показателей эффективности с учетом изменения тех или иных критериев расчета, например, с учетом увеличения тарифов на 10% или ростом цены на топливо на 5%.

Таблица 3 .17 - Варианты развития инвестиционного проекта ПГУ-410

| Вариант расчета | PBP, гг. | NPV, тыс. млн руб. | IRR,% | WACC,с учетом активов на конец проекта | Средняя рентабельностьпо продуктам% |

| 1. Базовый вариант | 18 | 3122 | 7 | 5491 | 40,41 |

| 2. Увеличение отпуска эл/энергии на 10% | 16,9 | 3732 | 8 | 6159 | 41,97 |

| 3. Увеличение тарифа на эл/энергию на 10% | 14,2 | 6988 | 14 | 9390 | 42,68 |

| 4. Увеличение платы за уст/ мощность на 10% | 17,4 | 3622 | 8 | 5995 | 40,3 |

| 5. Увеличение стоимости топлива на 10% | 22,1 | 354 | 2 | 2263 | 38,52 |

| 6. Увеличение удельного расхода топлива на 10% | 23 | 403 | 3 | 2260 | 38,51 |

| 7. Уменьшение отпуска эл/энергии на 10% | 19,2 | 2511 | 6 | 4823 | 39,76 |

| 8. Уменьшение тарифа на эл/энергию на 5% | 20,9 | 1189 | 4 | 3541 | 39,09 |

| 9. Уменьшение платы за уст/мощность на 10% | 19 | 2699 | 6 | 4986 | 39,6 |

| 10. Уменьшение стоимости топлива на 10% | 15 | 6379 | 13 | 8724 | 42,31 |

| 11. Уменьшение удельного расхода топлива на 10% | 15,3 | 6225 | 12,7 | 8421 | 42,2 |

| Вариант расчета | PBP, гг. | NPV, тыс. млн руб. | IRR,% | WACC,с учетом активов на конец проекта | Средняя рентабельностьпо продуктам% |

| 12. Увеличение отпуска эл/энергии, тарифов, стоимости топлива на 10%. Уменьшение уд/расхода топлива на 10% | 12,9 | 8846 | 17 | 11310 | 43,34 |

| 13. Увеличение тарифов на 10%, стоимости топлива на 10%, удельного расхода топлива на 5%. Уменьшение отпуска эл/энергии на 5% | 20 | 2198 | 5 | 4611 | 39 |

Итак, проанализировав различные варианты развития проекта, можно сделать вывод о том, изменение каких критериев оказывают наибольшее влияние на стоимостные показатели проекта. Наименьший срок окупаемости и наибольшее значение чистой приведенной стоимости проекта наступает в следующих случаях: при увеличении тарифов; уменьшении стоимости топлива; уменьшении удельного расхода топлива. А так же в случае увеличении отпуска электроэнергии, тарифов, стоимости топлива и уменьшении удельного расхода топлива. Последний вариант является наиболее эффективным и прибыльным среди всех. А наибольший срок окупаемости и наименьшая приведенная стоимость проекта наступает в следующих случаях: когда увеличивается удельный расход топлива, стоимость топлива или когда уменьшаются тарифы на электроэнергию. А так же в комбинированном случае,

когда увеличиваются тарифы, стоимость топлива и удельный расход, а отпуск энергии уменьшается. Случаи с увеличением удельного расхода и увеличением стоимости топлива являются наименее эффективными с финансово-экономической точки зрения.

|

из

5.00

|

Обсуждение в статье: Оценка эффективности инвестиционного проекта |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы