|

Главная |

Международный опыт оценки кредитоспособности заемщика

|

из

5.00

|

В мировой практике кредитоспособность клиента является одним из основных объектов при определении целесообразности и форм кредитных отношений с ним. Способность к возврату долга связывается с моральными качествами клиента, его талантом и родом занятий, степенью вложения капитала в недвижимое имущество, возможностью заработать средства для погашения ссуды и других обязательств в ходе процесса производства и обращения.

Кредитоспособность заемщика зависит от разных факторов, в том числе от его финансового положения - уровня обеспечения собственными средствами, уровня рентабельности, наличия достаточного объема ликвидных активов, финансовой дисциплинированности заемщика и его контрагентов.

Для оценки кредитоспособности необходимо учесть влияние предстоящих конъюнктурных изменений в экономике, сказывающихся на деятельности заемщика, с учетом сумм и сроков предстоящих поступлений доходов и их использования, в соответствии с обязательствами по платежам (за материалы, энергию) и погашением ссудной задолженности. Дополнительные сложности в определении кредитоспособности возникают и в связи с таким фактором, как репутация заемщика, измерить и оценить относительное значение которой невозможно [10, с.66].

При определении кредитоспособности надо учитывать и данные о разных сторонах деятельности заемщика, условиях его работы. Наряду с цифровыми показателями можно использовать данные о репутации заемщика, что не поддается выражению в цифровом виде.

Основная цель изучения кредитоспособности - определить способность и готовность заемщика вернуть запрашиваемую сумму в соответствии с условиями договора о выдаче ссуды. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

Сложность оценки кредитоспособности заемщиков обусловила применение разнообразных подходов к такой задаче, в зависимости от особенностей заемщиков.

Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам [11, с.9].

Понятие кредитоспособности включает правовое и хозяйственно-финансовое состояние заемщика, которое определяет наличие предпосылок для получения им кредитов, а также их погашения в установленные сроки.

Кредитоспособность заемщика, в отличие от его платежеспособности, не фиксирует неплатежи за текущий период или на какую-либо дату, а прогнозирует его платежеспособность на ближайшую перспективу. Оценивается кредитоспособность на основе системы показателей, которые отражают размещение и источники оборотных средств, результаты хозяйственно-финансовой деятельности заемщика. Токката показателей зависит от особенностей построения баланса и других форм отчетности клиентов, их отраслевых особенностей, формы собственности.

При оценке кредитоспособности заемщика учитываются: правомочность, которую юридическое лицо получает только с момента государственной регистрации его устава в исполнительных органах власти, финансовая стабильность, платежеспособность и другие показатели (ликвидность баланса, состояние активов, эффективность использования средств, прибыль, наличие обеспечения или другие гарантии возвращения кредита, рейтинг).

Глубина анализа кредитоспособности зависит от наличия или отсутствия в прошлом кредитных отношений банка с конкретным заемщиком, от результатов его хозяйственно-финансовой деятельности, размеров и сроков предоставления ссуд.

Другой подход основан на системе показателей, используемых американскими специалистами, - так называемых 5 "С".

character (характер заемщика);

capacity (финансовые возможности);

capital (капитал, имущество);

collateral (обеспечение);

conditions (общие экономические условия) [12, с.8].

Под "характером" заемщика имеется в виду его репутация, степень ответственности, готовность и желание погашать долг. Банк стремится прежде всего выяснить, как заемщик (фирма или частное лицо) относился к своим обязательствам в прошлом, были ли у него задержки в погашении займов, каков его статус в деловом мире. Банк стремится получить всестороннюю характеристику заемщика, используя для этого личное интервью с ним, досье из личного архива, консультации с другими банками и фирмами и прочую доступную информацию.

Финансовые возможности заемщика, его способность погасить кредит определяются с помощью тщательного анализа его доходов и расходов и перспектив изменения их в будущем. В принципе у заемщика банка есть три источника средств для погашения ссуды:

текущие кассовые поступления (cash flow);

продажа активов;

прочие источники финансирования (включая заимствования на денежном рынке) [13, с.5].

Коммерческие банки традиционно относятся к той категории кредиторов, ссуды которых погашаются за счет чистого сальдо текущих кассовых поступлений (net cash flow). Эта величина равняется чистой операционной прибыли плюс амортизационные отчисления минус прирост дебиторской задолженности минус прирост товарных запасов плюс сумма счетов к оплате.

Критическое значение для погашения займа имеет динамика дебиторской задолженности предприятия и изменение его товарных запасов. Чаще всего с этими статьями связаны трудности в погашении займа.

Кроме первых двух критериев банк большое внимание уделяет также другим факторам, а именно акционерному капиталу фирмы, его структуре, соотношению с другими статьями активов и пассивов, а также обеспечению займа, его достаточности, качеству и степени реализуемости залога в случае непогашения ссуды.

Наконец, при рассмотрении заявки на кредит принимаются во внимание "общие условия", определяющие деловой климат в стране и оказывающие влияние на положение как банка, так и заемщика: состояние экономической конъюнктуры, наличие конкуренции со стороны других производителей аналогичного товара, налоги, цены на сырье.

Одна из целей кредитных работников банка заключается в том, чтобы выразить в цифрах (квантифицировать) указанные критерии применительно к каждому конкретному случаю. На основе этого будет принято взвешенное решение относительно кредитоспособности заемщика, целесообразности выдачи ему кредита, ценовых и неценовых условий этого кредита. В рамках дилеммы "риск - доходность" заемщики, имеющие более слабые финансовые позиции (а, следовательно, более подверженные риску) должны платить за кредит больше, чем более надежные заемщики.

От полноты и достоверности информации о потенциальном заемщике зависит правильность принятия решения о выдаче кредита. В каждом конкретном банке состав и характер информации запрашиваемой у клиента и получаемой из других доступных источников может различаться, однако должны быть освещены основные вопросы, ответы на которые необходимы для принятия решения.

Примерный перечень вопросов задаваемых клиенту кредитным инспектором в ходе личной беседы, приведен в Приложении Г.

После беседы кредитный инспектор должен принять решение - продолжать ли дальнейшую работу с кредитной заявкой или ответить отказом.

Если предложение клиента расходится, в каких то важных аспектах с принципами кредитной политики проводимой банком, то заявку следует отклонить, объяснив заявителю причины отказа [14, с.55].

Если по итогам беседы кредитный инспектор решает продолжать работу с клиентом, то он запрашивает у клиента пакет сопроводительных документов, детальный анализ которых будет проведен на последующих этапах работы с заявкой и на основании которых заполняется кредитное досье. Состав такого пакета следующий:

финансовый отчет (баланс) фирмы за последние три года работы.

отчет о расходах и доходах.

внутренние финансовые отчеты.

внутренние управленческие отчеты.

технико-экономическое обоснование кредитуемого мероприятия.

налоговые декларации.

Кроме информации получаемой непосредственно от клиента банк старается получить информацию о нем и из других источников. Такими источниками могут быть:

материалы о клиенте имеющиеся в архиве банка;

сведения других банков, в которых этот клиент уже кредитовался;

сведения других фирм, сотрудничавших с клиентом в прошлом (его кредиторы, покупатели продукции, поставщики);

отчеты и другие материалы частных и государственных учреждений и агентств (отчеты о кредитоспособности, отраслевые аналитические исследования, справочники по инвестициям).

Эксперты кредитного отдела в первую очередь обращаются к архивам своего банка. Банк может располагать центральной картотекой на всех вкладчиков и заемщиков, из которой можно почерпнуть информацию об их кредитоспособности. Если заявитель уже получал ранее кредит в банке, то в архиве имеются сведения о задержках в погашении долга или других нарушениях (картотека 1 и 2).

Важные сведения можно получить у банков и других финансовых учреждений, с которыми уже имел дело заявитель. Банки, инвестиционные и финансовые компании могут предоставить материалы о размерах депозитов компании, непогашенной задолженности, аккуратности в оплате счетов. Торговые партнеры компании могут сообщить данные о размерах предоставленных ей коммерческих кредитов. По этим данным можно судить о том, использует клиент заемные средства эффективно или нет [15, с.44].

Кредитный отдел может также обратиться к специализированным кредитным агентствам и получить у них отчет о финансовом положении предприятия или физического лица. Отчет содержит сведения об истории компании, ее операциях, рынках сбыта, филиалах, регулярности оплаты счетов, размерах задолженности и так далее.

Но наибольшей популярностью пользуются запросы у других банков, уже имевших в прошлом контакты с данным клиентом, и у его торговых партнеров. Эти сведения особенно ценны, так как они основаны на прошлом опыте прямого общения с данной компанией.

Следует учитывать, что умышленное искажение или ненадлежащее использование конфиденциальной информации может нанести существенный вред участвующим сторонам. Особенно опасно разглашение полученных сведений. Скажем, если клиент узнает, что банк получил о нем нелестный отзыв от его поставщика, он, скорее всего, откажется от услуг этого поставщика. Если же случай с разглашением конфиденциальной информации получит широкий резонанс, банку уже никто не предоставит сведений такого рода.

Поэтому в деловом мире неукоснительно соблюдаются правила передачи конфиденциальной информации.

Таким образом, метода оценки кредитоспособности заемщика представляет собой сложный, многогранный и трудоемкий процесс. От его правильной организации зависит уровень кредитного риска, принимаемого на себя банковским учреждением.

Итак, в мировой практике существуют следующие способы оценки кредитоспособности:

на основе финансовых коэффициентов;

на основе анализа денежных потоков;

на основе анализа делового риска.

Остановимся подробнее на отдельных способах оценки кредитоспособности клиента коммерческого банка.

Оценка кредитоспособности на основе финансовых коэффициентов.

В банковской практике применяется пять групп таких коэффициентов:

коэффициенты ликвидности;

коэффициенты эффективности;

коэффициенты финансового левеража;

коэффициенты прибыльности;

коэффициенты обслуживания долга.

Коэффициенты ликвидности:

Кт. л - коэффициент текущей ликвидности

Кт. л = Текущие активы/ Текущие пассивы (1.1)

Кб. л - коэффициент быстрой ликвидности

Кб. л. = Ликвидные активы/ Текущие пассивы (1.2)

Данные коэффициенты показывают, располагает ли клиент достаточными средствами для погашения краткосрочных долговых обязательств.

Обычно при уровне коэффициентов ниже 1 клиент считается некредитоспособным. В мировой банковской практике принято ориентироваться на следующие показатели коэффициента текущей ликвидности:

1, 2, 3 кл - 2,0

4 кл - 1,5

5, 6 кл - 1, 25

Коэффициенты прибыльности, характеризующие уровень доходности и рентабельности:

коэффициенты доходности:

К1 = Валовая доход/ Чистые продажи (1.3)

К2 = Чистая доход/ Чистые продажи (1.4)

К3 = Чистый операционный доход/ Чистые продажи (1.5)

коэффициенты рентабельности:

К1 = Чистый доход/ Активы (1.6)

К2 = (Чистый доход + Проценты) / Активы (1.7)

К3 = Чистый доход/ Акционерный капитал (1.8)

К4 = Чистый доход/ Сумма простых акций фирмы (1.9)

Таким образом, коэффициенты прибыльности показывают уровень эффективности использования всех средств в данной фирме.

В некоторых банках при оценке риска банк может использовать модели бальной оценки репутации заемщика. В этом случае заемщику предлагается заполнить специальные анкеты. Для принятия положительного решения необходимо, чтобы итоговая сумма баллов превысила определенный уровень.

В качестве примера приведем модель балльной оценки заемщика потребительского кредита, основанную на девяти факторах, которую в начале 1940 годов предложил американский экономист Д. Дюран:

Возраст заемщика: 0,01 балла за каждый год сверх 20 лет при максимуме в 0,03 балла. Пол: 0,4 балла - женский, 0 - мужской. Оседлость: 0,042 балла за каждый год, прожитый в данной местности, при максимуме в 0,42 балла. Занятость: 0,55 балла за профессии с низким уровнем риска для жизни, 0 - с высоким уровнем, 0,16 - за все остальные. Отрасль: 0,21 балла - для работников коммунальных служб, государственных и банковских служащих, 0 - для остальных. Стабильность занятости: 0,059 балла за каждый год на данном месте работы при максимуме в 0, 59 балла. Наличие сберегательного счета в банке: 0,35 балла. Наличие недвижимости: 0,35 балла. Страхование жизни: 0,19 балла. Критической в данной модели является сумма баллов в 1,25, то есть если итоговый балл клиента ниже указанного уровня, то кредит ему предоставлен не будет.

2. Анализ финансово-хозяйственной деятельности АО "Народный Банк Казахстана"

2.1 Характеристика АО "Народный Банк Казахстана"

Акционерное Общество "Народный Банк Казахстана" - крупнейший универсальный коммерческий банк Республики Казахстана, успешно работающий на благо своих клиентов уже около 80 лет, один из самых надежных и диверсифицированных финансовых структур Казахстана.

Официальный статус АО "Народный Банк Казахстана" определяется государственной регистрацией юридического лица в качестве банка в Министерстве юстиции Республики Казахстан и наличием лицензии Национального Банка республики Казахстан на проведение банковских операций. Дата первичной государственной регистрации банка - 20 января 1994 года.

Акционерами банка являются юридические и физически лица. Число и состав акционеров банка не ограничен. Целью деятельности банка является привлечение денежных средств от физических и юридических лиц и размещение их на условиях возвратности, платности, срочности в интересах вкладчиков, осуществление кредитно-расчетного обслуживания физических и юридических лиц [16, с.55].

АО "Народный Банк Казахстана" банк осуществляет следующие операции на рынке банковских услуг:

привлечение депозитов на договорной основе;

ведение счетов клиентов и банков-корреспондентов;

осуществление расчетов по поручению клиентов и банков-корреспондентов, их кассовое обслуживание;

предоставление юридическим и физическим лицам краткосрочных и долгосрочных кредитов;

финансирование капитальных вложений по поручению владельцев и распорядителей инвестируемых средств; - выпуск собственных ценных бумаг (векселей, облигаций, депозитных сертификатов, акций и т.д.) и платежных документов (чеков, пластиковых, кредитных и дебетных карточек) в порядке, предусмотренном законом;

покупку, продажу, хранение платежных документов и иных ценных бумаг и другие операции с ними;

выдачу поручительств, гарантий и иных обязательств за третьих лиц;

оказание брокерских услуг по банковским операциям;

услуги по хранению документов и ценностей для клиентов (сейфовый бизнес);

финансирование коммерческих сделок, в том числе без права риска к продавцу (форфетирование);

доверительные операции по поручению клиента;

оказание консультационных услуг, связанных с банковской деятельностью;

осуществление лизинговых операций;

выполнение на договорной основе операций по кассовому исполнению республиканского и местного бюджетов по поручению Национального банка.

На рынке ценных бумаг АО "Народный Банк Казахстана" осуществляет следующие виды профессиональной деятельности;

брокерская - с государственными ценными бумагами;

дилерская - с государственными ценными бумагами, а также иными ценными бумагами [17, с.6].

Банк является основным агентом Министерства финансов и Министерства труда и социальной защиты Республики Казахстан по расчетам и населением. Государственный заказ на услуги Банка по выплате пенсий, пособий, обслуживанию бюджетных организаций, поддержку государственных социальных программ способствует налаживанию отношений стратегического партнерства с органами государственного и местного управления.

Для повышения активности на фондовом рынке и более широкого использования финансовых инструментов, расширения круга предоставляемых услуг Народный банк образовал компанию "Халык Финанс", которое проводит операции с ценными бумагами и другими инструментами фондового рынка, занимается андеррайтинговой деятельностью.

Народный банк - член Ассоциации банков Республики Казахстан; член Алматинской биржи финансовых инструментов - AFINEX, член казахстанской фондовой биржи - KASE, член Среднеазиатской фондовой биржи, участник Алматинской Клиринговой палаты, член системы крупных платежей Казахстанского центра межбанковских расчетов - КЦМР, член международных платежных карточек систем EvroCard/Master и VISA, участник международной системы платежей SWIFT [18, с.4].

В корпоративном бизнесе для АО "Народный Банк Казахстана" основными конкурентами являются: АО "Казкоммерцбанк", АО "БанкТуранАлем", АО "БанкЦентрКредит".

В настоящее время в Банке обслуживается 112 крупных корпоративных клиентов. Большинство корпоративных клиентов имеют в банке систему транзитно-накопительных счетов, открытых в филиалах банка по всей Республике, а также являются пользователями систем электронных расчетов "Банк-Клиент", срочных платежей, осуществляют мультивалютные расчеты через корреспондентские счета АО "Народный Банк Казахстана".

Банк использует аккредитивы и гарантии по экспортно-импортным операциям казахстанских предприятий для приобретения различного оборудования, товаров народного потребления, специфических видов сырья. В том числе с использованием средств от ведущих экспортных кредитных агентств на долгосрочной (до семи лет) основе.

На долю Народного банка приходится 35 процентов всех вкладов граждан Казахстана. Общая филиальная сеть банка включает более 1143 структурных подразделений. На сегодняшний день головной банк и его филиалы обслуживает около 15 млн. счетов юридических и физических лиц.

Экспресс-анализ показателей финансово-хозяйственной деятельности банка производится на основании данных бухгалтерского баланса (Приложение А) и отчета о доходах и расходах (Приложение Б) за 2007-2008 годы (Таблица 2.1).

Таблица 2.1 - Основные показатели финансово-хозяйственной деятельности АО "Народный Банк Казахстана" за 2007-2008 гг.

| Показатели | Ед. измер. | 2007 год | 2008 год | Откл. (+; -) | Темп роста (%) |

| Собственный капитал | тыс. тенге | 161025000 | 191055000 | 30030000 | 118,6 |

| Уставный капитал | тыс. тенге | 65531000 | 65531000 | - | - |

| Активы банка | тыс. тенге | 1595075000 | 1651349000 | 56274000 | 103,5 |

| Пассивы (обязательства) банка | тыс. тенге | 1434050000 | 1460294000 | 26244000 | 101,8 |

| Чистый процентный доход | тыс. тенге | 48850000 | 31892000 | -16958000 | 65,3 |

| Чистый непроцентный доход | тыс. тенге | 17141000 | 16231000 | -910000 | 94,7 |

| Прибыль до налогообложения | тыс. тенге | 51167000 | 16178000 | -34989000 | 31,6 |

| Чистая прибыль (доход) | тыс. тенге | 40525000 | 14554000 | -25971000 | 35,9 |

| Объем выданных кредитов | тыс. тенге | 1040273000 | 1188280000 | 148007000 | 114,2 |

| Рентабельность активов | % | 2,54 | 0,88 | -1,66 | 34,6 |

| Рентабельность собственного капитала | % | 25,2 | 7,62 | -17,58 | 30,2 |

АО "Народный Банк Казахстана" в 2008 году работал менее успешнее, чем в 2007 году. Размер активов в 2008 году составил 1651349000 тысяч тенге и по сравнению с 2007 годом вырос на 56274000 тысяч тенге, что объясняется тем, что основную долю в структуре вложений банка занимают ссудные операции.

Объем собственного капитала банка имеет рост на 30030000 тысяч тенге, при том, что уставный фонд банка за рассматриваемый период не изменился, увеличение произошло за счет изменения суммы нераспределенного дохода в 2008 году [19, с.44].

Показатели отчета о прибылях и убытках свидетельствуют об ухудшении деятельности банка.

Процентный и непроцентный доходы АО "Народный Банк Казахстана" к концу анализируемого года снизились на 16958000 и 910000 тысяч тенге соответственно.

Чистый доход в 2007 году составлял 40525000 тысяч тенге, а в 2008 году чистый доход составил 14554000 тысяч тенге, снизившись к 2008 году на 25971000 тысяч тенге.

Объем выданных займов за 2008 год возрос на 148007000 тысяч тенге или на 14,2 процентов, что подтверждает первостепенность ссудных операций в деятельности банка.

Показатель RОА показывает эффективность работы активов. Величина RОА на 2008 год этот показатель ниже нормативного значения (1,4%).

Рентабельность собственных средств на рассматриваемые даты уменьшилась на 17,58 процента.

Головной офис, являясь, верхним уровнем управления с 1995 года работает в режиме универсального банка и находится в городе Алматы.

Филиальная сеть в большей степени специализирована на расчетных и сберегательных операциях.

В головном офисе находится Правление Банка и Директорат, который представляет Департаменты и самостоятельные Управления Головного офиса.

Структура филиалов АО "Народный Банк Казахстана" организована по территориальному принципу с устоявшейся иерархией уровней управления, и обеспечивает по поручению доверителя:

клиринговые (расчетные) операции: сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение чистых позиций участников клиринга;

сейфовые операции: услуги по хранению ценных бумаг, документов и ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легко реализуемых ценных бумаг и движимого имущества;

выпуск платежных карточек, инкассация и пересылка банкнот, монет и ценностей;

прием на инкассо платежных документов (за исключением векселей);

организация обменных операций с иностранной валютой;

выпуск чековых книжек;

клиринговая деятельность на рынке ценных бумаг [22, с.5].

Высшим органом АО "Народный Банк Казахстана" является общее собрание акционеров. Для общего руководства работой банка, а также наблюдения и контроля за работой исполнительных органов собрание акционеров избирает правление или совет банка на срок до 5 лет.

Правление (совет) определяет цели банка и осуществляет его политику по кредитно-расчетным, инвестиционным, валютным и другим видам деятельности, устанавливает связи и координирует деятельность с другими организациями в деловом мире.

Собрание акционеров из состава правления (совета) для оперативного руководства деятельностью банка выбирает председателя правления или президента банка. Он руководит банком через своих заместителей (директоров), которые курируют конкретные области банковской деятельности, т.е. работу ведущих управлений, департаментов и отделов.

Основными функциями АО "Народный Банк Казахстана" являются:

привлечение временно свободных денежных средств;

предоставление ссуд;

осуществление денежных расчетов и платежей в хозяйстве;

выпуск кредитных средств обращения;

консультирование и предоставление экономической и финансовой информации [23, с.55].

АО "Народный Банк Казахстана" осуществляет следующие операции на рынке банковских услуг:

привлечение депозитов на договорной основе;

ведение счетов клиентов и банков-корреспондентов;

осуществление расчетов по поручению клиентов и банков-корреспондентов, их кассовое обслуживание;

предоставление юридическим и физическим лицам краткосрочных и долгосрочных кредитов;

финансирование капитальных вложений по поручению владельцев или распорядителей инвестируемых средств;

выпуск собственных ценных бумаг (векселей, облигаций, депозитных сертификатов, акций и т.п.) и платежных документов (чеков, пластиковых, кредитных и дебитных карточек) в порядке, предусмотренном законом;

покупку, продажу, хранение платежных документов и иных ценных бумаг и другие операции с ними;

выдачу поручительств, гарантий и иных обязательств за третьих лиц;

оказание брокерских услуг по банковским операциям;

услуги по хранению документов и ценностей для клиентов (сейфовый бизнес);

финансирование коммерческих сделок, в том числе без права риска к продавцу (форфетирование);

доверительные операции по поручению клиента;

оказание консультационных услуг, связанных с банковской деятельностью;

осуществление лизинговых операций;

выполнение на договорной основе операций по кассовому исполнению республиканского и местного бюджетов по поручению АО "Национальный Банк Казахстан".

2.2 Анализ доходов и расходов АО "Народный Банк Казахстана"

Доход коммерческого банка равен стоимости всех оказанных услуг, то есть это денежная сумма, получаемая в результате посреднической деятельности и реализации услуг за определенный период времени.

От своих операций банк должен зарабатывать такую сумму доходов, которая позволит возместить издержки, покрыть риски, сформировать чистый доход, размер которого определяет уровень дивидендов, увеличение собственных средств и развитие активных и пассивных операций. Причем размер чистого дохода должен быть привлекателен для инвесторов, что облегчает доступ к лучшим кредиторам.

Общий объем, динамика и структура доходов банка являются индикаторами эффективности управления, что необходимо для сохранения и укрепления общественного доверия к кредитному институту [24, с.89].

Доходы представляют собой улучшение состояния банка за отчетный период вследствие увеличения его активов или уменьшение обязательств, в результате чего растет собственный капитал банка, за исключением дополнительных взносов акционеров, которые доходами не считаются.

Доходы коммерческого банка классифицируют на две, три и более групп. Традиционна также разбивка доходов на процентные, комиссионные и прочие. В этой классификации непроцентные доходы делятся на две однородные группы.

Так, комиссионное вознаграждение банки получают от определенных видов деятельности: за инкассацию, обслуживание счетов, комиссии за покупку и продажу ценных бумаг, иностранной валюты, за организацию и управление кредитом, комиссии за международные платежи. К прочим доходам относятся курсовые разницы, переоценки номинала ценных бумаг, полученные штрафы.

Наиболее широко распространена классификация доходов по видам банковских операций: доходы от кредитования клиентов, по размещенным депозитам, от операций с ценными бумагами, инвестиций, валютных операций, доходы от прочих операций.

Источниками доходов АО "Народный Банк Казахстана" выступают традиционные и нетрадиционные банковские операции.

По всем видам производимых услуг банк получает доходы в форме процента, комиссионного вознаграждения, положительной курсовой разницы при продаже ценных бумаг и валютных ценностей.

По одной конкретной операции банк может получать несколько видов дохода. Например, по факторингу - процент за кредит плюс комиссионное вознаграждение за инкассовые операции и ведение бухгалтерского учета дебиторов, плюс плата за консультирование, плюс штраф за невыполнение договорных условий [25, с.44].

Доходы АО "Народный Банк Казахстана" состоят из доходов, связанных с получением вознаграждения и доходов, не связанных с получением вознаграждения.

Основным источником формирования банковских доходов АО "Народный Банк Казахстана" являются процентные доходы. Они классифицируются по характеру операций, виду контрагентов и состоят из следующих видов дохода:

доходы, связанные с получением вознаграждения по депозитам в других банках;

доходы, связанные с получением вознаграждения по облигациям и другими ценными бумагами;

доходы, связанные с получением вознаграждения по операциям с ценными бумагами, купленными с условием обратной продажи;

доходы, связанные с получением вознаграждения по займам, предоставленным банкам;

доходы, связанные с получением вознаграждения по займам, предоставленным юридическим лицам;

доходы, связанные с получением вознаграждения по займам, предоставленным физическим лицам;

прочие доходы, связанные с получением вознаграждения [26, с.3].

Итак, процентные доходы АО "Народный Банк Казахстана" получает за ряд операций по расчетно-кассовому обслуживанию счетов до востребования клиентов, по кредитным операциям, операциям с ценными бумагами, по ряду внебалансовых операций и прочих.

На процентные доходы оказывает влияние совокупность многих факторов на макро - и микроуровнях.

В первую очередь на доходах сказывается прямое воздействие изменений в уровне вознаграждения, порядка начислений вознаграждений, в объеме и скорости обращающихся активов и пассивов, в качественной и количественной структуре активов и пассивов банка.

Другим источником формирования банковских доходов АО "Народный Банк Казахстана" являются непроцентные доходы, которые состоят из следующих видов доходов:

доходы от акций и других инвестиций в акционерный капитал;

плата за обслуживание, перевод платежей и комиссионные сборы;

доход от финансовых операций;

доходы от переоценки;

прочие доходы, несвязанные с получением вознаграждения (доход от безвозмездного получения имущества, пользования основными средствами, оприходования выявленных излишков при инвентаризации; доход по платежным карточкам, доход по неподвижным вкладам, доход по операционным услугам).

В комиссионных доходах выделяют доходы, получаемые по операциям с Национальным Банком Республики Казахстан, другими банками и клиентам. В свою очередь группа доходов по операциям с клиентами объединяет подгруппы доходов, на которых учитываются комиссионные доходы по ведению счетов клиентов, по доверительным операциям с клиентами, по возмещению клиентами комиссионных расходов [27, с.44].

К комиссионным доходам относятся также доходы по операциям с ценными бумагами, на валютном рынке и рынке драгоценных металлов, прочие комиссионные доходы (в том числе по внебалансовым операциям). Комиссионные доходы по операциям с ценными бумагами и операциями на валютном рынке образуют доходы, которые получены по сделкам, проводимым за счет самого банка.

Более разнородные виды доходов входят в группу "Прочие банковские доходы": дивиденды, прибыль от перепродажи ценных бумаг, прочие доходы по операциям с ценными бумагами, прибыль от операций по купле-продаже и прочие доходы по операциям на валютном рынке и на рынке драгоценных металлов, доходы по оказанным консультационным услугам, арендные платежи, доходы по предоставленным платежным средствам (инкассированию), возмещение клиентами расходов по использованию платежных средств.

Используя данные финансовой отчетности АО "Народный Банк Казахстана" за 2007-2008 год, проведем оценку полученной величины доходов, связанных с получением вознаграждения (таблица 2.2).

Таблица 2.2 - Анализ процентных доходов АО "Народный Банк Казахстана"

| Доходы, связанные с получением вознаграждения | 2007 год | 2008 год | + (-) отклонение | |||

| Сумма, млн. тенге | уд. вес,% | Сумма, млн. тенге | уд. вес, % | Сумма, млн. тенге | уд. вес, % | |

| Доходы, связанные с получением вознаграждения по займам и лизингу клиентам | 42402 | 86,8 | 29277 | 91,8 | -13125 | 5 |

| Доходы, связанные с получением вознаграждения по ценным бумагам | 6204 | 12,7 | 2488 | 7,8 | -3716 | -4,9 |

| Доходы, связанные с получением вознаграждения по межбанковским депозитам | 244 | 0,5 | 127 | 0,4 | -117 | -0,1 |

| Итого | 48850 | 100,0 | 31892 | 100,0 | -16958 | - |

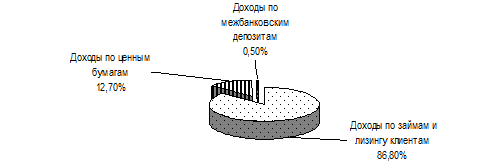

Анализ доходов, связанных с получением вознаграждения АО "Народный Банк Казахстана" за 2008 год показал, что в отчетном году по сравнению с прошлым 2007 годом наблюдается уменьшение процентных доходов (рисунок 2.1).

Рисунок 2.1 - Динамика процентных доходов АО "Народный Банк Казахстана"

Наибольший уменьшение доходов, связанных с получением вознаграждения произошло по доходам, связанным с получением вознаграждения по займам и лизингу клиентам, сумма снижения доходов составила 13125 млн. тенге, хотя удельный вес данного вида дохода в отчетном году, увеличил его долю в общей сумме процентных доходов на 5% и составил в отчетном году 91,8 процентов. Снижение объемов вознаграждения по доходам, связанным с получением вознаграждения по ценным бумагам на 3716 млн. тенге, явилось следствием снижения их доли в общей структуре процентных доходов на 4,9%, что явилось следствием низкой активности банка в сфере работы с ценными бумагами. В отчетном периоде доля данного вида доходов составила 7,8 процентов.

Доля доходов, связанных с получением вознаграждения по межбанковским депозитам снизилась на 0,1% и составила в 2008 году 127 млн. тенге. Снижение объема доходов по данной статье процентных доходов свидетельствует о рациональном использовании банком привлеченных средств.

Рассмотрим структуру процентных доходов АО "Народный Банк Казахстана" за 2007-2008 годы (рисунок 2.2, 2.3).

Рисунок 2.2 - Структура процентных доходов АО "Народный Банк Казахстана" за 2007 год

Рисунок 2.3 - Структура процентных доходов АО "Народный Банк Казахстана" за 2008 год

В структуре процентных доходов доминируют доходы, по займам и лизингу клиентам. В 2008 году их доля составила 91,8 процента. Объяснение этому является проводимая банком активная политика в области выдачи кредитов. В 2008 году произошло увеличение ресурсной базы банка. Это позволило увеличить кредитный портфель и проводить инвестиционную политику, направленную на развитие промышленности Республики Казахстан.

Доля процентного дохода по ценным бумагам составила 7,8 процентов. Значение данного вида дохода не стоит преувеличивать, поскольку он, как правило, не бывает стабильным.

Доля процентного дохода, полученного по межбанковским депозитам составила 0,4 процента. Как правило, банк кроме как привлекать, также вкладывает депозиты в другие б

|

из

5.00

|

Обсуждение в статье: Международный опыт оценки кредитоспособности заемщика |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы