|

Главная |

Перспективы развития кредитования в РК

|

из

5.00

|

3.1 Оценка кредитоспособности на примере товарищество с ограниченной ответственностью "Токката"

Проведем анализ кредитоспособности клиента банка. Исходные данные для проведения анализа товарищество с ограниченной ответственностью "Токката" представлены в таблице 3.1

Таблица 3.1 - Бухгалтерский баланс (уплотненная форма) товарищество с ограниченной ответственностью "Токката", тысяч тенге

| Активы | На начало года | На конец года | Пассивы | На начало года | На конец года |

| Денежные средства и их эквиваленты | 500 | 700 | Краткосрочные финансовые обязательства | 5000 | 4000 |

| Краткосрочная дебиторская задолженность | 8000 | 7000 | Обязательства по налогам | 1200 | 1000 |

| Запасы | 12000 | 15000 | Краткосрочная кредиторская задолженность | 6000 | 9000 |

| Долгосрочные активы, предназначенные для продажи | 5500 | 3000 | Долгосрочные финансовые обязательства | 5000 | 3000 |

| Долгосрочная дебиторская задолженность | 3000 | 4000 | Долгосрочная кредиторская задолженность | 1800 | 2500 |

| Инвестиционная недвижимость | - | - | Выпущенный капитал | 15000 | 15000 |

| Основные средства | 18000 | 23000 | Резервы | - | 1000 |

| Отложенные налоговые активы | - | 1300 | Нераспределенный доход | 13000 | 18500 |

| Баланс | 47000 | 54000 | Баланс | 47000 | 54000 |

Анализ ликвидности и платежеспособности предприятия включает в себя анализ ликвидности баланса и анализ относительных показателей ликвидности и платежеспособности (коэффициентов). Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Группировка активов предприятия, в зависимости от степени ликвидности приведена в таблице 3.2

Таблица 3.2 - Группировка активов предприятия, тысяч тенге

| группа | наименование группы | Наименование статей баланса | сумма | |

| на начало года | на конец года | |||

| А1 | наиболее ликвидные активы | Денежные средства и их эквиваленты | 500 | 700 |

| Итого А1 | 500 | 700 | ||

| А2 | быстро реализуемые активы | Краткосрочная дебиторская задолженность | 8000 | 7000 |

| Итого А2 | 8000 | 7000 | ||

| А3 | медленно реализуемые активы | Запасы | 12000 | 15000 |

| Долгосрочные активы, предназначенные для продажи | 5500 | 3000 | ||

| Долгосрочная дебиторская задолженность | 3000 | 4000 | ||

| Итого А3 | 20500 | 22000 | ||

| А4 | трудно реализуемые активы | Инвестиционная недвижимость | - | - |

| Основные средства | 18000 | 23000 | ||

| Отложенные налоговые активы | - | 1300 | ||

| Итого А4 | 18000 | 24300 | ||

| Баланс | 47000 | 54000 | ||

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

(2.1)

(2.1)

Иными словами, баланс считается ликвидным, если каждая группа первых трех неравенств актива покрывает сопоставляемую с ней группу пассивов предприятия или равна ей; в противном случае баланс неликвиден. Группировка пассивов предприятия, по срочности их оплаты приведена в таблице 3.3

Таблица 3.3 - Группировка пассивов предприятия, тысяч тенге

| Группа | Наименование группы | Наименование статей баланса | сумма | |

| на начало года | на конец года | |||

| П1 | наиболее срочные обязательства | Обязательства по налогам | 1200 | 1000 |

| Краткосрочная кредиторская задолженность | 6000 | 9000 | ||

| Итого П1 | 7200 | 10000 | ||

| П2 | краткосрочные обязательства | Краткосрочные финансовые обязательства | 5000 | 4000 |

| Итого П2 | 5000 | 4000 | ||

| П3 | долгосрочные обязательства | Долгосрочные финансовые обязательства | 5000 | 3000 |

| Долгосрочная кредиторская задолженность | 1800 | 2500 | ||

| Итого П3 | 6800 | 5500 | ||

| П4 | постоянные обязательства | Выпущенный капитал | 15000 | 15000 |

|

| Нераспределенный доход | 13000 | 18500 | |

| Резервы | - | 1000 | ||

| Итого П4 | 28000 | 34500 | ||

| Баланс | 47000 | 54000 | ||

Сопоставление ликвидных средств и пассивов позволяет вычислить абсолютные показатели текущей ликвидности и перспективной ликвидности.

Анализ ликвидности баланса приведен в таблице 3.4

Таблица 3.4 - Анализ ликвидности баланса

| Актив | на начало года | на конец года | Пассив | на начало года | на конец года | Платежный излишек (+), недостаток (-) | |

| на начало года | на конец года | ||||||

| А1 | 500 | 700 | П1 | 7200 | 10000 | -6700 | -9300 |

| А2 | 8000 | 7000 | П2 | 5000 | 4000 | 3000 | 3000 |

| А3 | 20500 | 22000 | П3 | 6800 | 5500 | 13700 | 16500 |

| А4 | 18000 | 24300 | П4 | 28000 | 34500 | 10000 | 10200 |

| Баланс | 47000 | 54000 | Баланс | 42000 | 51000 | ||

Из таблицы 3.4 видно, что баланс предприятия не является абсолютно ликвидным, так как наиболее ликвидные активы не покрывают наиболее срочные обязательства, как на начало года, так и на конец года. Текущая ликвидность (ТЛ) - свидетельствует о платежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени и рассчитывается по формуле:

(2.2)

(2.2)

Перспективная ликвидность (ПЛ) - это прогноз платежеспособности на основе сравнения будущих поступлений и платежей. Он рассчитывается по следующей формуле:

(2.3)

(2.3)

Определим текущую ликвидность.

ТЛ = (А1 + А2) - (П1 + П2) (2.4)

На начало года

ТЛ = (500 + 8000) - (7200 + 5000) = - 3700 (2.5)

На конец года

ТЛ = (700 +7000) - (10000 + 4000) = - 6300 (2.6)

В связи с тем, что предприятию не хватает текущих наиболее ликвидных активов для покрытия срочных обязательств, предприятие не имеет текущей ликвидности.

Определим перспективную ликвидность:

ПЛ = А3 - П3 (2.7)

На начало года

ПЛ = 20500 - 1800 = 18700 (2.8)

На конец года

ПЛ = 22000 - 2500 = 19500 (2.9)

У предприятия имеется перспективная ликвидность, т.е. прогноз платежеспособности предприятия для дальнейшей деятельности является положительным, что позволяет предвидеть улучшение финансового положения. Более детальным является анализ ликвидности при помощи финансовых коэффициентов

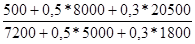

1. Общий показатель ликвидности:

На начало года

L1 =  =

=  = 1,04 (2.10)

= 1,04 (2.10)

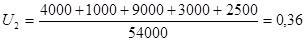

На конец года

L1 =  =

=  = 0,85 (2.11)

= 0,85 (2.11)

2. Определим коэффициент абсолютной ликвидности

На начало года

L2 =  =

=  = 0,04 (2.12)

= 0,04 (2.12)

На конец года

L2 =  =

=  = 0,05 (2.13)

= 0,05 (2.13)

3. Определим коэффициент критической ликвидности. На начало года:

L3 =  =

=  = 0,69 (2.14)

= 0,69 (2.14)

На конец года

L3 =  =

=  = 0,55 (2.15)

= 0,55 (2.15)

4. Определим коэффициент текущей ликвидности

На начало года

L4 =  =

=  = 2,37 (2.16)

= 2,37 (2.16)

На конец года

L4 =  =

=  = 2,12 (2.17)

= 2,12 (2.17)

5. Определим коэффициент обеспеченности собственными средствами

На начало года

L5 =  =

=  = 0,34 (2.18)

= 0,34 (2.18)

На конец года

L5 =  =

=  = 0,33 (2.19)

= 0,33 (2.19)

Анализ коэффициентов ликвидности приведен в таблице 3.5

Таблица 3.5 - Анализ коэффициентов ликвидности

| Наименование показателя | На начало года | На конец года | Изменение | Нормативное ограничение |

| Общий показатель ликвидности | 1,04 | 0,85 | -0, 19 |

|

| Коэффициент абсолютной ликвидности | 0,04 | 0,05 | 0,01 |

|

| Коэффициент критической ликвидности | 0,69 | 0,55 | -0,14 |

|

| Коэффициент текущей ликвидности | 2,37 | 2,12 | -0,25 | 1 |

| Коэффициент обеспеченности собственными средствами | 0,34 | 0,33 | -0,01 |

|

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а так же в изучении их динамики за отчетный период или ряда лет.

Общий показатель ликвидности на начало года соответствовал нормативному значению, а на конец года снизился и составил 0,85. Это говорит о ухудшении финансового состояния предприятия, так как к концу года на предприятии снизилась способность осуществлять расчеты по обязательствам.

Как на начало, так и на конец года коэффициент абсолютной ликвидности не соответствует нормативному значению. Это говорит о том, что лишь 4процентов и 5 процентов обязательств погашается немедленно. Данное значение находится за пределами нормы.

Значение коэффициента критической ликвидности как на начало, так и на конец периода не соответствует нормативному значению. Это говорит о том, что только 69 процентов и 55 процентов соответственно краткосрочных обязательств может быть погашена за счет средств на расчетном счете и поступлений по расчетам.

Коэффициента текущей ликвидности как на начало, так и на конец периода соответствует нормативному значению. Это говорит о том, что на предприятии при необходимости может собственными средствами покрыть текущие обязательства.

Коэффициент обеспеченности собственными средствами показывают, что 34процентов на начало года и 33 процентов на конец года оборотных средств формируется за счет собственных средств. Данные значения находятся в пределах нормативных ограничений.

Финансовую устойчивость предприятия можно охарактеризовать как:

определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность;

соотношение заемных и собственных средств предприятия;

способность маневрировать собственными средствами предприятия.

Финансовая устойчивость предприятия анализируется с помощью следующих финансовых коэффициентов:

1. Коэффициент автономии независимости определяется отношением собственного капитала и общего капитала (валюта баланса)

(2.20)

(2.20)

На начало года

(2.21)

(2.21)

На конец года

(2.22)

(2.22)

2. Коэффициент концентрации привлеченного капитала (зависимости) - отражает долю заемных средств в общей сумме источников финансирования.

(2.23)

(2.23)

На начало года

(2.24)

(2.24)

На конец года

(2.25)

(2.25)

3. Коэффициент соотношения собственных и заемных средств

(2.26)

(2.26)

На начало года

(2.27)

(2.27)

На конец года

(2.28)

(2.28)

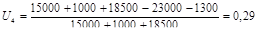

4. Коэффициент маневренности собственно капитала - показывает какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

(2.29)

(2.29)

На начало года

(2.30)

(2.30)

На конец года

(2.31)

(2.31)

5. Коэффициент обеспеченности запасов собственными источниками формирования - показывает в какой степени ТМЗ покрыты собственными средствами и не нуждаются в привлечении заёмных средств.

(2.32)

(2.32)

На начало года

(2.33)

(2.33)

На конец года

(2.34)

(2.34)

6. Коэффициент устойчивого финансирования показывает, какая часть активов финансируется за счет источников длительного пользования

(2.35)

(2.35)

На начало года

(2.36)

(2.36)

На конец года

(2.37)

(2.37)

Анализ коэффициентов финансовой устойчивости приведен в таблице 8.

Увеличение на конец года коэффициента автономии свидетельствует о стабилизации финансовой независимости предприятия, о снижении риска финансовых затруднений в будущих периодах. Можно сделать вывод, что предприятие не зависит от заемного капитала, так как удельный вес собственных источников финансирования составляет 60процентов и 64процентов соответственно.

Коэффициент концентрации привлеченного капитала так же находится в пределах нормативных ограничений. Доля привлеченных средств на конец года снизилась и составила 36 процентов.

Коэффициент соотношения заемных и собственных средств как на начало периода, так и на конец значение данного коэффициента находится в границах нормативного значения, что говорит финансовая независимости и устойчивости предприятия.

Таблица 3.6 - Анализ коэффициентов финансовой устойчивости

| Наименование показателя | На начало года | На конец года | Изменение | Нормативное ограничение |

| Коэффициент автономии | 0,60 | 0,64 | 0,05 |

|

| Коэффициент концентрации привлеченного капитала | 0,4 | 0,36 | -0,04 |

|

| Коэффициент соотношения заемных и собственных средств | 0,67 | 0,56 | -0,11 |

|

| Коэффициент маневренности собственного капитала | 0,35 | 0,29 | -0,06 |

|

| Коэффициент обеспеченности запасов собственными средствами источниками финансирования | 0,83 | 0,68 | -0,15 |

|

| Коэффициент устойчивого финансирования | 0,74 | 0,74 | 0 |

|

Коэффициент маневренности собственного капитала на конец год снизился, это говорит о том, что 29 процентов собственных средств используется для финансирования текущей деятельности. Данные значения ниже нормативного.

Коэффициент обеспеченности запасов собственными средствами источниками финансирования как на начало года, так и на конец находится в пределах нормативного значения. Однако на конец года он снизился и составил 68процентов. То есть 68 процентов запасов и затрат финансируется за счет собственных средств.

Коэффициент устойчивого финансирования на начало и конец года составил 0,74. То есть 74 процентов активов финансируется за счет источников длительного пользования.

3.2 Проблемы и перспективы развития кредитования на примере АО "Народный банк Казахстана"

Нежелание предоставлять банку информацию о своем бизнесе - одна из основных проблем.

Кредитование малого и среднего бизнеса (МСБ) для многих банкиров - один из основных видов деятельности. Но вместе с тем это и довольно рисковое дело. Не зря банки требуют столь внушительные пакеты документов. Так, ни один перечень не обходится без заявления на предоставление кредита для бизнеса, анкеты поручителей, финансовой отчетности за два последних квартала текущего года с отметкой инспекции, списка основных средств, копий договоров с крупными покупателями и поставщиками, учредительных документов.

Опираясь на практику зарубежного и отечественного кредитного дела, для оценки кредитоспособности заемщика был сделан выбор не которой совокупности показателей, отраженных на рисунке 3.1. При необходимости предложенную систему можно расширить дополнительными коэффициентами, учитывая рассмотренные критерии.

Рисунок 3.1 - Рейтинговая оценка кредитоспособности заемщика

| Анализ финансовой отчетности заемщика |

|

|

| Оценка качества кредитуемого проекта заемщика |

| Изучение кредитной истории заемщика |

| Расчет коэффициентов кредитоспособности |

| Оценка личных качеств и компетентности руководителей |

| Соблюдение принципов кредитования |

| Соответствие кредитной политике банка |

| Сравнение их с нормативными значениями |

| Анализ уровня менеджмента на предприятии |

| Анализ развития отрасли реализации проекта |

| Обоснование параметров кредитного соглашения |

| Определение класса кредитоспособности |

| Выявление степени надежности заемщика |

| Прогноз на будущее и оценка перспектив |

| Обоснование параметров кредитного соглашения |

|

|

|

|

|

|

|

|

| Определение общего рейтинга | ||||||

|

|

|

|

|

|

|

|

| Принятие решения о возможности предоставления кредита | ||||||

Как отмечают аналитики, за последние три-четыре года объем кредитования малого и среднего бизнеса вырос на 80 процентов. И банкиры уверяют, что они открыты для сотрудничества с малым и средним бизнесом. Предприниматели же это отрицают, жалуясь на то, что им проще занять на "черном" рынке, нежели получить кредит в банке.

Одним из основных препятствий развития сегмента является нежелание заемщиков предоставлять банку информацию о своем бизнесе, ведь ни для кого не секрет, что большинство малых предприятий работает с применением так называемых серых схем.

Вторая причина - довольно долгий срок рассмотрения кредитной заявки: часто заемщикам деньги нужны "прямо сейчас". Банк отдает предпочтение заемщикам, которые планируют свои финансовые потоки и заранее приходят за кредитом. Кредитное решение действует в течение 60 дней, что позволят заемщику заранее подготовиться к "высокому" сезону, собрать все документы, получить кредитное решение и взять деньги в тот момент, когда они ему будут необходимы, продолжает специалист.

Выход из ситуации очень простой - повышение доверия между банками и заемщиками. Банк и клиент должны выступать как деловые партнеры. Заемщики должны понимать, что банку выгодно, чтобы бизнес заемщика работал прибыльно. Более того, банк может выступать в качестве финансового консультанта для клиентов. Нужно стараться консультировать своих клиентов по всем возникающим финансовым вопросам, что помогает клиенту лучше оценивать и развивать свой бизнес.

Основными проблемами кредитования бизнеса являются несколько причин.

Не развит спрос: предубеждения малых предпринимателей относительно доступности и целесообразности привлечения кредитного финансирования. Кроме того, многие представители малого и среднего бизнеса не могут взять кредит, поскольку не соответствуют жестким требованиям банков.

Низкий уровень прозрачности, проблемы с ликвидным обеспечением, необходимость выстраивания специальных технологий по выдаче кредитов малым предприятиям.

Банки недостаточно обеспечены ресурсами и технологиями для работы с малого и среднего бизнеса.

Правовая база несовершенна. Например, предприятиям малого и среднего бизнеса сегодня трудно работать из-за тяжелых бюрократических процедур.

Некоторые специалисты выделяют следующие основные проблемы с кредитованием малого и среднего бизнеса:

"черная касса" в большинстве малых предприятий и, соответственно, бухгалтерская отчетность, пригодная только для минимизации выплаты налогов. Отсюда следует, что кредит таким предприятиям давать очень дорого, так как требуется тщательная проверка;

средний бизнес обслуживать и развивать сложно, так как в силу исторических причин компании часто хотят очень специализированных услуг, которые сложно вписываются в продуктовые схемы больших банков. Соответственно, клиенты часто перемещаются "кустами" от одного банка к другому вместе с клиентскими менеджерами.

Главной проблемой кредитования малого и среднего бизнеса, остается отсутствие у предприятий этого сектора экономики достаточного обеспечения. В АО "Народный банк Казахстана" эта проблема решается при помощи беззалоговых кредитов. Но хотя их размер может составлять около 1 миллиона тенге., размеры все равно ограничены в связи с высокими рисками, которые несет банк. Возможен также вариант, при котором лимит беззалогового кредитования определяется в зависимости от оборотов по расчетному счету - это овердрафт по расчетному счету. Однако многие предприятия малого и среднего бизнеса до сих пор не полностью проводят обороты по расчетному счету, в результате чего снижается лимит кредитования.

Существующая в настоящее время законодательная база носит в основном декларативный характер - она утверждает необходимость поддержки малого и среднего бизнеса, предусматривает определенные программы, но при этом набор конкретных мер, направленных на реализацию заявленных целей, очень ограничено.

У рынка кредитования малого и среднего бизнеса очень хорошие перспективы. Спрос в настоящее время значительно превышает предложение и будет только расти. Объем рынка кредитования малого бизнеса увеличился в 2007 году более чем на 90процентов, и составил около 10 миллиардов долларов. Потребность малых предприятий в кредитных ресурсах оценивается в 25-30 миллиардов долларов. В настоящее время эта потребность удовлетворена примерно на 20-30 процентов, объясняет специалист.

Интересно то, что дочерние предприятия иностранных банков не смогут занять лидирующие позиции на этом рынке, так как традиционно эти банки очень консервативны и неохотно берут на себя высокие риски, связанные с кредитованием малого бизнеса.

В ближайший год сохранятся текущие тенденции - это снижение ставок по кредитам, увеличение сроков кредитования, упрощение процедуры получения кредита. Кроме того, мы ожидаем появления новых финансовых инструментов для малого и среднего бизнеса. Кредитование малого и среднего бизнеса имеет все шансы стать следующим хитом банковских продаж после потребительского кредитования и ипотеки, резюмирует специалист.

Рынок растет очень быстро: за 2007 год портфель банковских кредитов, выданных малого и среднего бизнеса, увеличился почти вдвое. Кредитование малого и среднего бизнеса будет становиться все более популярным направлением в сфере банковских услуг. Кроме того, постепенно кредиты на развитие малого и среднего бизнеса будут дешеветь. Например, с 2002 по 2007 годы среднегодовая кредитная ставка снизилась с 26,6 до 12,2 процентов. Конкуренция в этом сегменте рынка будет увеличиваться, банки будут наращивать технологии. Будут уменьшаться и сроки рассмотрения кредита малого и среднего бизнеса.

Если сегодня для принятия решения о выдаче кредита минимально требуется в среднем 3,3 дня, максимально - 11,6 дня, то в 2006 году эти показатели были равны соответственно 5,8 и 3,8 дням.

В последнее время малого и среднего бизнеса демонстрировал стабильный рост: увеличиваются обороты представляющих его компаний и предпринимателей, количество создаваемых ими рабочих мест, вклад предприятий этого сектора в ВВП страны.

Одновременно растет потребность в средствах для развития, что делает малый и средний бизнес все более привлекательным для банков. В перспективе это приведет к улучшению условий кредитования, в том числе к снижению ставок, а также упрощению требований кредитных организаций к заемщикам, представляющим малого и среднего бизнеса.

Макроэкономическая стабилизация в целом и преодоление инфляции, в частности, также позволят населению шире использовать банковские ссуды для решения жизненно важных проблем. Все это указывает на необходимость дальнейшего развития и совершенствования кредитных связей коммерческих банков с населением на основе изучения отечественного и зарубежного опыта. С нашей точки зрения, необходимо развивать комплексное банковское обслуживание населения, предоставляя последним широкий выбор банковских продуктов и услуг, увеличивая доходы, формируя ресурсную базу банка, расширять кредитные отношения с населением.

Дальнейшее развитие и совершенствование кредитных взаимоотношений банков с заемщиками возможно и целесообразно осуществлять на основе изучения и внедрения на практике передового отечественного и зарубежного опыта. Использование опыта других стран в области кредитования частных лиц может идти по мере накопления коммерческими банками опыта по кредитованию, укрепления материально-технической базы, обеспечения необходимыми кадрами, по нескольким направлениям:

совершенствования используемых и внедрения новых видов ссуд;

повышения качества банковского обслуживания населения;

дифференциации условий предоставления ссуд в зависимости от вида ссуды, срока использования, уровня доходов заемщика и так далее;

унификации порядка оформления и использования кредитов и другое.

Дальнейшее улучшение организации кредитования индивидуальных заемщиков требует решения ряда проблем. Потребительские кредиты в настоящее время выдаются не только кредитными институтами, но и предприятиями и организациями, которым кредитные функции не присущи. Кроме того, кредитование потребительских нужд населения многими организациями препятствуют решению многих вопросов. Например, отсутствует планирование потребительских кредитов в целом по стране и по отдельным регионам. В кредитных планах банков предусматриваются лишь выдаваемые ими кредиты. Затруднено изучение перспектив дальнейшего развития потребительских кредитов, согласование условий пользования ими. Выдача и погашение кредитов недостаточно увязаны с показателями баланса денежных доходов и расходов населения.

Вышесказанное подтверждает необходимость концентрации выдачи всех видов потребительских кредитов в банковской системе.

Представляется целесообразным существенно расширить перечень видов ссуд, предоставляемых клиентам на образование, на организацию собственного бизнеса, а также предоставлять различные услуги, в том числе информируя клиентов о программах стимулирования инвестиций и предпринимательства.

Кроме того, положительный эффект для развития кредитования индивидуальных заемщиков имело бы также:

введение целевых жилищно-строительных вкладов и предоставление на этой основе первоочередного права на получение инвестиционного кредита владельцам вкладов после соблюдения установленных условий: срока хранения и необходимой суммы накопления средств на вкладе;

проведение маркетинговых исследований банков с целью выявления потребности населения в новых видах ссуд;

повышение уровня информированности частных клиентов банков о новых видах кредитов и банковских услуг;

максимальный учет интересов клиента, индивидуальный подход при кредитовании.

Развитие кредитных отношений населения с банками - это вопрос не только экономический, но и политический и социальный. Помимо необходимой экономической и политической стабилизации, разработки коммерческими банками социально-ориентированной кредитной политики во взаимоотношениях с населением, он требует также модернизации форм и методов кредитования, совершенствования процентной политики и условий предоставления и погашения кредитов, использования опыта зарубежных стран с рыночной экономикой.

Совершенствование кредитования населения в условиях роста межбанковской конкуренции служит для банка важным фактором, укрепляющим его общественный имидж, привлекательность и доходную базу. Эти свойства потребительского кредита обеспечивают возрастающее к нему внимание.

Таким образом, при работе с большим числом индивидуальных заемщиков их платежеспособность нужно оценивать только исходя из официальных текущих доходов, усредненных за достаточно продолжительный период времени. Необходимо также уделять большое внимание стабильности доходов и вероятности их изменения в будущем. Последнее, относится, в частности, к платежеспособности и к стабильной работе предприятия, перечисляющего заработную плату потенциального заемщика в банк.

В банке должны быть сформулированы четкие и однозначные критерии, которыми должен руководствоваться работник банка, принимая решение о кредитовании сотрудника предприятия. Список этих критериев не должен быть избыточным, и любое значение каждого из них должно быть легко проверяемым.

На каждой стадии бизнес-процесса необходимо описать все действия персонала, весь документооборот, бухгалтерский и юридический, и разработать все типовые формы документов. Бизнес-процесс должен также предусматривать нетипичное развитие ситуации, например, изменение группы риска, появление просроченных обязательств, досрочное прекращение кредитования. Здесь также должны быть описаны все действия и весь документооборот.

Другими словами, для банка, занимающегося обслуживанием большого числа индивидуальных заемщиков, не должно возникать "не предусмотренных ранее" ситуаций.

Финансовые операции по выдаче/погашению кредитов, погашению процентов, внебалансовому учету, расчету и формированию резервов и т.п. должны осуществляться в автоматическом режиме на уровне непосредственных исполнителей с формированием соответствующих документов и распоряжений по факту их совершения по итогам операционного дня. Количество таких документов должно быть минимизировано. Обратный порядок, например, сначала подписание распоряжения на погашение процентов, а потом сама операция по погашению процентов, приведет к резкому росту издержек банка.

На пространстве СНГ казахстанская банковская система считается одной из самых прогрессивных и грамотно построенных. Но отечественные потребители пока не имеют достаточного опыта в общении с финансовыми институтами. Проблема соотечественников в том, что сбережения у них появились лишь недавно, и как ими лучше распорядиться, какому банку и в какой форме доверить, многие попросту не знают. Где открыть счет или депозит? В каком банке выгоднее условия кредитования? Через какой банк приобрести платежную карточку или осуществить перевод? Все эти вопросы для казахстанских потребителей сегодня весьма актуальны.

В наш стремительный век нелегко уследить за всеми новшествами и разобраться в качестве и выгодности услуг, предлагаемых потребителям банковским сектором. Поэтому изначально следует провести мониторинг банковских услуг, который помог бы заемщику сориентироваться в море предложений. Но при ближайшем рассмотрении оказалось, что услуги в различных казахстанских банках не имеют существенных отличий. Практически у всех банков (во всяком случае у тех, что активно работают с физическими лицами) в арсенале имеется несколько видов депозитов, ипотечных и потребительских кредитов, платежных карточек и так далее. И у всех банков условия по этим видам услуг очень схожи.

Для примера депозиты, на которые можно в любое время вкладывать деньги, а также снимать их (соблюдая минимальный неснижаемый остаток). Еще некоторое время назад они были редкостью, сейчас же такие депозиты предлагают очень многие банки. При этом в какой бы банк вы ни положили деньги на депозит, прибыль по окончании срока вклада будет различаться очень незначительно, так как ставки вознаграждения у всех примерно одинаковы. Ставки вознаграждения отличаются несущественно. Какие-то банки дарят клиентам, открывающим депозит, платежные карты, другие же привлекают потребителей розыгрышами призов или возможностью поменять валюту депозита в течение срока действия договора без потери вознаграждения. В общем, можно долго изучать предложения, и в конце концов выбрать то, что оптимально подходит именно вам, но итог, то есть полученная прибыль, все равно окажется примерно такой же, как и у вкладчиков других банков. В основном это обусловлено тем, что максимальная ставка выплат по депозитам ограничивается Фондом гарантирования вкладов физических лиц.

В июне на расширенном заседании консультативного совета АO "Казахстанский фонд гарантирования депозитов" обсуждался

|

из

5.00

|

Обсуждение в статье: Перспективы развития кредитования в РК |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы