|

Главная |

Основные направления укрепления финансовой устойчивости и ликвидности предприятия.

|

из

5.00

|

Проводя оценку ликвидности и платежеспособности, многие предприятии зачастую сталкиваются с некоторыми проблемами. Причина может заключаться например в том, что предприятие испытывает недостаток свободных денежных средств, за счет которых оно могло бы покрыть какие либо из своих обязательств. Так же это может быть связано с тем, что кредиторская задолженность предприятия во многом превышает дебиторскую задолженность.

Есть варианты развития событий, к примеру, руководству предприятия следует стимулировать объемы продаж, за счет снижения цены и увеличения качества отпускаемой продукции. Следует ввести систему ведения платежного календаря для бухгалтерского состава.

Высвободить денежные средства за счет продажи свободных активов. Использовать вторичные источники погашения долга.

Оптимизировать состояние оборотных средств недопущения неудовлетворительной структуры баланса.

Стараться поддерживать оборачиваемость запасов и дебиторской задолженности на оптимальном уровне.

Для ускорения оборачиваемости активов, в долгосрочной перспективе, сдача в аренду оборудования.

Так же руководству предприятия стоит обратить внимание на новые методы управления затратами.

В нашем же случае, а именно в ОАО «РОСНО» все складывается хорошо:

Коэффициент абсолютной ликвидности баланса, показывает, что компания может погасить в ближайшее время 94,9% краткосрочной задолженности на конец 2008 г. (на начало 2009 г.), и 104,3% на конец 2009 г..

Коэффициент текущей ликвидности баланса показатель отражает достаточность оборотных средств у страховой организации, которые могут быть использованы для погашения краткосрочных обязательств, он составляет 5,32 на конец 2008 г. (на начало 2009 г.) и имеет положительную динамику, на конец 2009 г. составляет 6,66, значение показателя гораздо выше нормы (≥2).

Для оценки текущей и перспективной ликвидности компании мы провели сравнение А1+А2 ≥ П1+П2 и А3+А4 ≤ П3+П4. Условия обоих равенств выполняются, что говорит о том что в ближайшее время страховая компания платежеспособна.

Анализируя динамику и структуру актива и пассива баланса можно сказать, что стоимость имущества фирмы возросла на 1144145 тыс. руб., в том числе набольший рост отмечается по долям перестраховщиков страховых резервах 188,27% (+4239067тыс.руб.), рост по материалам и предметам потребления 162,4% (62673тыс.руб.) , денежным средствам 149,84%(627959тыс.руб.), инвестициям .132,7%(5899476тыс.руб.). Наибольший прирост в абсолютной денежной сумме отмечен по инвестициям.

Заключение.

В курсовой работе изложен изученный теоретический материал по вопросу ликвидности и платежеспособности бухгалтерского баланса и методики анализа ликвидности баланса на примере ОАО «РОСНО».

Делая выводы о проделанной работе, следует отметить, что одним из индикаторов финансового положения организации является ее платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Различают текущую платежеспособность, которая сложилась на текущий момент времени, и перспективную платежеспособность, которая ожидается в краткосрочной, среднесрочной и долгосрочной перспективе.

В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия. Очень часто между показателями платежеспособности и ликвидности ставят знак равенства.

Одним из важнейших критериев оценки финансового положения организации является ее платежеспособность, под которой понимается готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств. Иначе говоря, организация считается платежеспособной, когда она в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Анализ платежеспособности, осуществляемый на основе данных бухгалтерского баланса, необходим не только для организации с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (например, банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и организации, которые хотят вступить в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

При характеристике платежеспособности следует обращать внимание на такие показатели, как наличие денежных средств на расчетных счетах в банках, в кассе организации, убытки, просроченная дебиторская и кредиторская задолженность, не погашенные в срок кредиты и займы.

В ходе анализа платежеспособности проводят расчеты по определению ликвидности активов организации, ликвидности ее баланса, вычисляют абсолютные и относительные показатели ликвидности. Ликвидность активов — это величина, обратная времени, необходимому для превращения их в деньги, т. е. чем меньше времени понадобится для превращения активов в денежную форму, тем активы ликвиднее. Ликвидность баланса выражается в степени покрытия обязательств организации ее активами, срок превращения которых в деньги (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Итак, ликвидность организации - это ее способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока.

Информационным обеспечением анализа ликвидности организации послужила бухгалтерская отчетность за 2008-2009 гг.

На основе проведенного анализа были сделаны выводы о финансовом состоянии организации, ее ликвидности и платежеспособности:

Вывод № 1:

Проводя комплексную оценку ликвидности баланса мы рассчитали коэффициенты ликвидности баланса.

Для удобства анализа все произведенные расчеты объединим в таблицу.

Анализ финансовых коэффициентов страховой организации

| Коэффициент | На конец 2008 г. (на начало 2009 г.) | На конец 2009 г. | Изменение |

| 1 | 2 | 3 | 4 (3-2) |

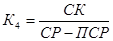

| 0,202 | 0,190 | -0,01 |

| 0,750 | 0,764 | 0,01 |

| 0,013 | 0,009 | 0,00 |

| 0,335 | 0,342 | 0,01 |

Коэффициент абсолютной ликвидности баланса, показывает, что компания может погасить в ближайшее время 94,9% краткосрочной задолженности на начало периода, и 104,3% на конец анализируемого периода.

Коэффициент текущей ликвидности баланса показатель отражает достаточность оборотных средств у страховой организации, которые могут быть использованы для погашения краткосрочных обязательств, он составляет 5,32 на начало отчетного периода и имеет положительную динамику, на конец отчетного периода составляет 6,66, значение показателя гораздо выше нормы (≥2).

Для оценки текущей и перспективной ликвидности компании мы провели сравнение А1+А2 ≥ П1+П2 и А3+А4 ≤ П3+П4. Условия обоих равенств выполняются, что говорит о том что в ближайшее время страховая компания платежеспособна.

Вывод № 2:

Анализируя динамику и структуру актива и пассива баланса можно сказать, что стоимость имущества фирмы возросла на 1144145 тыс. руб., в том числе набольший рост отмечается по долям перестраховщиков страховых резервах 188,27% (+4239067тыс.руб.), рост по материалам и предметам потребления 162,4% (62673тыс.руб.) , денежным средствам 149,84%(627959тыс.руб.), инвестициям .132,7%(5899476тыс.руб.). Наибольший прирост в абсолютной денежной сумме отмечен по инвестициям.

Главным факторами роста имущества фирмы является увеличение инвестиций. Общее увеличение имущества фирмы на 35,03%.

Общая стоимость имущества фирмы по балансу на 01.01.09 равна валюте баланса на начало отчетного периода – 32380003 тыс. руб., на конец отчетного периода – 43724148 тыс. руб., то есть увеличилась за отчетный период на 1144145 тыс. руб. (+35,03%).

Стоимость внеоборотных активов равна сумме строк актива баланса, стр.110 «Нематериальные активы», стр.120 «Инвестиции», стр.210 «Основные средства», стр.220 «Незавершенное строительство»:

на конец 2008 г. (на начало 2009 г.) – 20 443 718 тыс. руб.;

на конец 2009 г. – 26 349 423 тыс. руб.

увеличилась на 5905705 тыс. руб. Увеличение произошло в основном за счет финансовых вложений.

Стоимость оборотных средств равна сумме строк актива баланса, стр.162 «Доля перестраховщиков в резерве незаработанной премии», стр.163 «Дол перестраховщиков в резервах убытков», стр.190 «Прочая дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты», стр.200 «Прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты», стр.240 «Запасы», стр.260 «Денежные средства», стр.270 «Иные активы»:

на конец 2008 г. (на начало 2009 г.) – 7068213 тыс. руб.;

на конец 2009 г. – 12056167 тыс. руб.

то есть увеличились на 4987954 тыс. руб.

Сумма свободных денежных средств равна строке 260 актива баланса «Денежные средства»:

на конец 2008 г. (на начало 2009 г.) – 1260034 тыс. руб.;

на конец 2009 г. – 1887993 тыс. руб.

то есть увеличилась на 627959тыс. руб. Увеличение произошло за счет средств на расчетных счетах фирмы.

Стоимость собственного капитала равна сумме строк пассива баланса, стр.490 итог по разделу капитал и резервы, стр.660 «Задолженность участникам (учредителям) по выплате доходов), стр.665 «Доходы будущих периодов», стр.670 Резервы предстоящих расходов». на конец 2008 г. (на начало 2009 г.) – 6533518 тыс. руб.; на конец 2009 г. – 8322399тыс. руб. То есть увеличилась на 1788881 тыс. руб. Увеличение собственного капитала произошло за счет увеличения уставного капитала фирмы.

Список использованной литературы:

1. Об организации страхового дела в РФ (в ред. от 21.07. 2005 г. № 172 – ФЗ) // КонсультантПлюс.

2. Гражданский кодекс РФ (часть 1,2). – М : СПб. : 2004. – 430 с.

3. Абрамов В. Ю. Страховое право. Очерки. – М. : Анкил, 2004. – 184 с.

4. Александров А. А. Страхование. – М. : ПРИОР, 2003 – 192 с.

5. Аудит страховых компаний : практическое пособие для страховых аудиторов и страховых организаций / под ред. В. И. Рябикина. – М. : Финстатинформ, 2004. – 128 с.

6. Ардатова М. М., Балинова В. С., Кулешова А. Б. и др. Страхование в вопросах и ответах. – М. : Проспект, 2004. – 294 с.

7. Балабанов И. Т. Риск-менеджмент. – М. : Финансы и статистика, 2004. – 192 с.

8. Бурроу К. Основы страховой статистики – М. : Анкил, 2004. – 217 с.

9. Ефимов С. Л. Энциклопедический словарь. Экономика и страхование.– М. : Церих-ПЭЛ, 2003. – 528 с.

10. Журавлев Ю. М. Словарь-справочник терминов по страхованию и перестрахованию. – М. : Анкил, 2003. – 319 с.

11. Журавлев Ю. М., Секерж И. Г. Страхование и перестрахование : теория и практика. – М. : Анкил, 2003. – 183 с.

12. Страхование / под ред. Т.А. Федоровой. – М. : Экономистъ, 2003. – 875 с.

13. Страхование от А до Я : книга для страхователей / под ред. Л. И. Корчевской, К. Е. Турбиной. – М. : Инфра 2003. – 624 с.

14. Чернова Г. В. Основы экономики страховой организации по рисковым видам страхования. – СПб. : Питер, 2005. – 240 с.

15. Чечевицина Л. Н. Экономический анализ : уч. пособ. – Ростов н/Д : Феникс, 2003. – 478 с.

Приложение

Бухгалтерский баланс ООО "РОСНО" на 01.01.09 (тыс.руб)

| АКТИВ | Код строки | На начало отчетного года | На конец отчетного периода | ||

| I. Активы | |||||

| Нематериальные активы | 110 | 10 049 | 8 577 | ||

| Инвестиции | 120 | 18 042 103 | 23 941 579 | ||

| в том числе: | |||||

| земельные участки | 121 | - | - | ||

| здания | 122 | 205 693 | 203 600 | ||

| финансовые вложения в дочерние, зависимые общества и другие организации | 130 | 6 918 107 | 6 027 959 | ||

| в том числе: | |||||

| акции дочерних и зависимых обществ | 131 | 566 095 | 597 331 | ||

| долговые ценные бумаги дочерних и зависимых обществ и предоставленные им займы | 132 | 2 112 | 12 276 | ||

| вклады в уставные (складочные) капиталы дочерних и зависимых обществ | 133 | 1 244 242 | 1 404 840 | ||

| акции других организаций | 134 | 2 444 942 | 1 440 763 | ||

| долговые ценные бумаги других организаций и предоставленные им займы | 135 | 2 656 786 | 2 568 819 | ||

| вклады в уставные (складочные) капиталы других организаций | 136 | 3 930 | 3 930 | ||

| иные инвестиции | 140 | 10 918 303 | 17 710 020 | ||

| в том числе: | |||||

| государственные и муниципальные ценные бумаги | 141 | 1 336 064 | 984 482 | ||

| депозитные вклады | 142 | 8 813 526 | 15 542 476 | ||

| прочие инвестиции | 145 | 768 713 | 1 183 062 | ||

| Депо премий у перестрахователей | 150 | 222 714 | 207 564 | ||

| Доля перестраховщиков в страховых резервах | 160 | 4 802 497 | 9 041 564 | ||

| в том числе: | |||||

| в резервах по страхованию жизни | 161 | - | - | ||

| в резерве незаработанной премии | 162 | 3 391 267 | 3 770 789 | ||

| в резервах убытков | 163 | 1 411 230 | 5 270 775 | ||

| Дебиторская задолженность по операциям страхования, сострахования | 170 | 3 696 128 | 4 335 872 | ||

| в том числе: | |||||

| страхователи | 171 | 3 656 352 | 4 333 489 | ||

| страховые агенты | 172 | 39 741 | 2 309 | ||

| прочие дебиторы | 175 | 35 | 74 | ||

| Дебиторская задолженность по операциям перестрахования | 180 | 852 659 | 703 613 | ||

| Прочая дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 190 | 40 692 | 49 663 | ||

| Прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты | 200 | 864 553 | 913 837 | ||

| Основные средства | 210 | 2 302 466 | 2 385 160 | ||

| Незавершенное строительство | 220 | 89 100 | 14 107 | ||

| Отложенные налоговые активы | 230 | 96 571 | 71 509 | ||

| Запасы | 240 | 100 437 | 163 110 | ||

| в том числе: | |||||

| материалы и другие аналогичные ценности | 241 | 74 702 | 72 431 | ||

| расходы будущих периодов | 242 | 25 735 | 90 679 | ||

| прочие запасы и затраты | 245 | - | - | ||

| Налог на добавленную стоимость по приобретенным ценностям | 250 | - | - | ||

| Денежные средства | 260 | 1 260 034 | 1 887 993 | ||

| Иные активы | 270 | - | - | ||

| Итого по разделу I | 290 | 32 380 003 | 43 724 148 | ||

| БАЛАНС | 300 | 32 380 003 | 43 724 148 | ||

|

| Код строки |

| На конец отчетного периода | ||

| II. Капитал и резервы | |||||

| Уставный капитал | 410 | 2 500 000 | 2 500 000 | ||

| Собственные акции, выкупленные у акционеров | 415 | - | - | ||

| Добавочный капитал | 420 | 444 852 | 439 813 | ||

| Резервный капитал | 430 | 1 000 000 | 1 000 000 | ||

| в том числе: | |||||

| резервы, образованные в соответствии с законодательством | 431 | 1 000 000 | 1 000 000 | ||

| резервы, образованные в соответствии с учредительными документами | 432 | - | - | ||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 2 582 537 | 4 372 930 | ||

| Итого по разделу II | 490 | 6 527 389 | 8 312 743 | ||

| III. Страховые резервы | |||||

| Резервы по страхованию жизни | 510 | 18 050 | 2 355 | ||

| Резерв незаработанной премии | 520 | 12 301 497 | 14 919 810 | ||

| Резервы убытков | 530 | 9 290 367 | 14 381 987 | ||

| Другие страховые резервы | 540 | 2 674 319 | 4 086 887 | ||

| Резервы по обязательному медицинскому страхованию | 550 | - | - | ||

| Итого по разделу III | 590 | 24 284 233 | 33 391 039 | ||

| IV. Обязательства | |||||

| Задолженность по депо премий перед перестраховщиками | 610 | 19 034 | 17 413 | ||

| Долгосрочные займы и кредиты | 615 | - | - | ||

| Отложенные налоговые обязательства | 620 | 171 757 | 145 867 | ||

| Краткосрочные займы и кредиты | 625 | - | - | ||

| Кредиторская задолженность по операциям страхования, сострахования | 630 | 277 575 | 228 921 | ||

| в том числе: | |||||

| страхователи | 631 | - | - | ||

| страховые агенты | 632 | 240 757 | 205 370 | ||

| прочие кредиторы | 635 | 36 818 | 23 551 | ||

| Кредиторская задолженность по операциям перестрахования | 640 | 929 030 | 1 459 748 | ||

| Прочая кредиторская задолженность | 650 | 121 589 | 121 553 | ||

| в том числе: | |||||

| задолженность перед персоналом организации | 651 | 2 669 | 4 306 | ||

| задолженность перед государственными внебюджетными фондами | 652 | 3 265 | 2 798 | ||

| задолженность по налогам с сборам | 653 | 18 814 | 22 458 | ||

| прочие кредиторы | 655 | 96 841 | 91 991 | ||

| Задолженность перед участниками (учредителями) по выплате доходов | 660 | 309 | 718 | ||

| Доходы будущих периодов | 665 | 5 820 | 8 938 | ||

| Резервы предстоящих расходов | 670 | - | - | ||

| Резервы предупредительных мероприятий | 675 | 43 267 | 37 208 | ||

| Прочие обязательства | 680 | - | - | ||

| Итого по разделу IV | 690 | 1 568 381 | 2 020 366 | ||

| БАЛАНС | 700 | 32 380 003 | 43 724 148 |

Отчет о прибылях и убытках ООО "РОСНО" на 01.01.09 (тыс.руб).

| Наименование показателя | Код строки | За отчетный период | За аналогичный период предыдущего года |

| I. Страхование жизни | |||

| Страховые премии (взносы) - нетто перестрахование | 10 | 1 606 | 8 832 |

| страховые премии (взносы) - всего | 11 | 1 606 | 8 832 |

| переданные перестраховщикам | 12 | ||

| Доходы по инвестициям | 20 | ||

| из них: | |||

| проценты к получению | 21 | ||

| доходы от участия в других организациях | 22 | ||

| изменение стоимости финансовых вложений в результате корректировки оценки | 23 | ||

| Выплаты по договорам страхования - нетто перестрахование | 30 | -18 832 | -6 785 |

| выплаты по договорам страхования - всего | 31 | -18 832 | -6 785 |

| доля перестраховщиков | 32 | ||

| Изменение резервов по страхованию жизни - нетто перестрахование | 40 | 15 695 | -461 |

| изменение резервов по страхованию жизни - всего | 41 | 15 695 | -461 |

| изменение доли перестраховщиков в резервах | 42 | ||

| Расходы по ведению страховых операций - нетто перестрахование | 50 | -15 | -133 |

| затраты по заключению договоров страхования | 51 | -15 | -133 |

| прочие расходы по ведению страховых операций | 52 | ||

| вознаграждение и тантьемы по договорам перестрахования | 55 | ||

| Расходы по инвестициям | 60 | ||

| из них: | |||

| изменение стоимости финансовых вложений в результате корректировки оценки | 61 | ||

| Результат от операций по страхованию жизни | 70 | -1 546 | 1 453 |

| II. Страхование иное, чем страхование жизни | |||

| Страховые премии - нетто перестрахование | 80 | 27 402 451 | 21 348 343 |

| страховые премии (взносы) - всего | 81 | 34 107 116 | 28 350 498 |

| переданные перестраховщикам | 82 | -6 704 665 | -7 002 155 |

| Изменение резерва незаработанной премии - нетто перестрахование | 90 | -2 238 791 | -2 217 611 |

| изменение резерва незаработанной премии - всего | 91 | -2 618 313 | -2 276 448 |

| изменение доли перестраховщиков в резерве | 92 | 379 522 | 58 837 |

| Состоявшиеся убытки - нетто перестрахование | 100 | -15 233 427 | -12 826 008 |

| Выплаты по договорам страхования - нетто перестрахование | 110 | -14 001 352 | -11 461 387 |

| выплаты по договорам страхования- всего | 111 | -16 088 571 | -11 913 351 |

| доля перестраховщиков | 112 | 2 087 219 | 451 964 |

| Изменение резервов убытков - нетто перестрахование | 120 | -1 232 075 | -1 364 621 |

| изменение резервов убытков - всего | 121 | -5 091 620 | -1 491 663 |

| изменение доли перестраховщиков в резервах | 122 | 3 859 545 | 127 042 |

| Изменение других страховых резервов | 130 | -1412568 | -959 917 |

| Отчисления от страховых премий | 150 | -117 397 | -96 888 |

| из них: | |||

| отчисления в резерв гарантий | 151 | 39 132 | -32 296 |

| отчисления в резерв текущих компенсационных выплат | 152 | -78 265 | -64 592 |

| Расходы по ведению страховых операций - нетто перестрахование | 160 | -4 581 161 | -3 541 404 |

| затраты по заключению договоров страхования | 161 | -4 075 021 | -3 095 184 |

| прочие расходы по ведению страховых операций | 162 | -713 266 | -671 611 |

| вознаграждения и тантьемы по договорам перестрахования | 165 | 207 126 | 225 391 |

| Результат от операций страхования иного, чем страхование жизни | 170 | 3 819 107 | 1 706 515 |

| III. Прочие доходы и расходы, не отнесенные в разделы I и II | 180 | 9 639 857 | 6 505 954 |

| Доходы по инвестициям | |||

| из них: | |||

| проценты к получению | 181 | 1 167 817 | 913 215 |

| доходы от участия в других организациях | 182 | 82 894 | 67 744 |

| изменение стоимости финансовых вложений в результате корректировки оценки | 183 | 684 368 | 258 186 |

| Расходы по инвестициям | 190 | -6 910 038 | -4 723 276 |

| из них: | |||

| изменение стоимости финансовых вложений в результате корректировки оценки | 191 | -635 454 | -9 882 |

| Управленческие расходы | 200 | -2 393 120 | -1 673 011 |

| Операционные доходы, кроме связанных с инвестициями | 210 | 187 108 | 301 582 |

| из них: | |||

| проценты к получению | 211 | 24 593 | 14 434 |

| Операционные расходы, кроме связанных с инвестициями | 220 | -744 105 | -322 116 |

| из них: | |||

| проценты к уплате | 221 | ||

| Внереализационные доходы | 230 | 323 072 | 261 486 |

| Внереализационные расходы | 240 | -1 253 500 | -620 061 |

| Прибыль (убыток) до налогообложения | 250 | 2 666 835 | 1 438 526 |

| Отложенные налоговые активы | 260 | 38 741 | 72 258 |

| Отложенные налоговые обязательства | 270 | -52 170 | -144 147 |

| Текущий налог на прибыль | 280 | -708 182 | -350 837 |

| Налог на прибыль за границей, на Ц.Б., прочее | 290 | -34 895 | -66 057 |

| Чистая прибыль (убыток) отчетного периода | 300 | 1 910 329 | 949 743 |

|

из

5.00

|

Обсуждение в статье: Основные направления укрепления финансовой устойчивости и ликвидности предприятия. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы