|

Главная |

Международный опыт в области предотвращения преступлений в сфере банкротства

|

из

5.00

|

Дела о банкротстве в последнее время становятся одной из наиболее социально значимых категорий дел. Во-первых, наблюдается резкое увеличение числа споров о банкротстве, рассматриваемых арбитражными судами в странах СНГ. К примеру, если в 1996 г. в арбитражные суды РФ поступило 3740 заявлений о признании должников банкротами, в 1997 г. — 5687, то в 1998 г. — 12 781 заявление. Причем если в 1998 г. в производстве арбитражных судов РФ находилось 8337 дел о несостоятельности (банкротстве), то по состоянию на 1 июля 1999 г. — уже 12 434 дела, т.е. их количество увеличилось практически на 50%. В 1998 г. поступило 151 заявление о признании банкротами градообразующих предприятий. Более современная ситуация в Российской Федерации в отношении банкротства характеризуется следующими данными (рис.1.1).

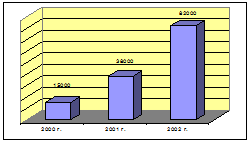

Рис.1.1. Характеристика количественного размаха дел о банкротстве в России

Источник: [29]

С каждым годом в России значительно увеличивается количество предприятий-банкротов. В 2000 году банкротами признано 15 тысяч предприятий, в 2001 году - уже 38 тысяч, а в 2002 году - 82 тысячи. Подобная динамика прослеживается и по Московской области, где в 2000 году банкротами стали 165, в 2001 году - 250, в 2002 году - 620 предприятий. В 2002 году в арбитражные суды РФ поступило 106 500 заявлений о признании банкротами, то в 2003 году - 14 277 заявлений. В 2005 году на рассмотрение в арбитражные суды РФ поступило 1 628 133 заявления. Это на 21,4% больше, чем в 2004 году: 2004 год - 1 340 699 заявлений. Анализ статистических данных по РФ показывает, что рассмотрение каждого пятого дела в отчетном периоде закончилось прекращением производства: 2004 год -213 436, 2005 год - 313 294. При этом только в 24 733 случаях (7,9% от количества прекращенных производством дел) производство прекращалось в связи с заключением мирового соглашения (2004 год - 12,1%). В 2005 году рассмотрено 9 050 дел по заявлениям и искам прокуроров, что на 51,1% больше, чем за прошлый отчетный период (2004 год - 5 990). Удовлетворены требования по 46,5% таких дел. С участием иностранных лиц арбитражными судами РФ рассмотрено 1 200 дел (2004 год - 1 270), исполнено 126 судебных поручений иностранных судов.

"Примерно тридцать процентов всех банкротств в России приходится на заказные банкротства", - заявила руководитель Федеральной службы России по финансовому оздоровлению (ФСФО) Татьяна Трефилова. Недавно был опубликован "Эксперт-200" - список крупнейших предприятий России. Так вот, из предприятий, входящих в две сотни, только в металлургии на момент публикации рейтинга восемь находились под внешним управлением (всего металлургов в рейтинге - 51). Более чем вероятно, что с банкротством в прямом смысле слова, с настоящей несостоятельностью, ни один из этих восьми случаев не имеет ничего общего; там просто идет "черный передел". Однако предметом уголовного расследования они становились крайне редко. Например, в 2004-м году было возбуждено три такого рода уголовных дела, в 2006-м - 58. С каждым годом неуклонно растет число уголовных дел, возбужденных по фактам, связанным с рейдерством. В 2006 году в России их было 460. Цифры 2007 года правоохранительные органы России не обнародуют, но, говорят, рост выявленных преступлений - двукратный по сравнению с аналогичным периодом 2006-го [10,с.13].

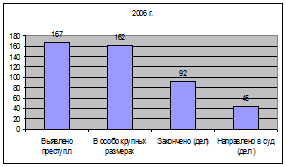

В последнее время в Российской Федерации значительно обострилась ситуация в сфере недружественных поглощений и захватов, в том числе и стабильно работающих предприятий, обладающих сильным экономическим потенциалом. Рейдерство вносит дезорганизацию в трудовые коллективы и дестабилизирует ситуацию. Вместе с тем, не установлен эффективный механизм по обеспечению защиты собственности и, тем самым, существует возможность захвата бизнеса со стороны лиц, использующих проблемы в законодательстве.Наиболее резонансными делами в 2005-2006 годах являлись попытки захвата таких компаний, как ОАО «Волга» (производитель газетной бумаги, Нижегородская область), ЗАО «СМАРТС» (оператор сотовой связи, г.Самара), ФГУП «Машиностроительный завод им. Дзержинского» (производитель бензопил, г.Пермь), ОАО АК «Домостроитель» (Пензенская область) и ОАО «Пензенский арматурный завод».Основной массив преступлений, так или иначе связанных с рейдерством, составляют незаконные действия, направленные либо на умышленное создание неплатежеспособности предприятия (преднамеренное банкротство - ст. 196 УК РФ), либо на сокрытие конкурсного имущества (неправомерные действия при банкротстве - ст. 195 УК РФ) и фиктивное банкротство (ст. 197 УК РФ). Также криминальную основу преступлений данной направленности создают составы статей 201 (злоупотребление полномочиями), 159 (мошенничество), 165 (причинение имущественного ущерба путем обмана или злоупотребления доверием) УК РФ и некоторых других. За прошлый 2006 год в целом по совокупности статей 195-197 УК РФ выявлено 167 преступлений [31]. Из них 162 совершены в крупном или особо крупном размере. В сфере незаконного банкротства окончено расследованием 91 преступление. В суд направлены уголовные дела по 45 преступлениям. По оконченным уголовным делам размер причиненного материального ущерба составил более 765 миллионов рублей. Возмещено свыше 551 миллиона рублей. За 2 месяца 2007 года количество документированных преступлений, связанных с банкротством, возросло до 41. Все они совершены в крупном и особо крупном размере. Выявлено 20 лиц, совершивших преступления [31]. Особенности разоблачения российского рейдерства в наглядном виде представим на рис. 1.2.

Рис.1.2.Показатели разоблачения российского рейдерства

Источник [31]

Во всех перечисленных случаях рейдеры используют отработанную схему, которая включает в себя подачу судебных исков на компанию и ее руководство; возбуждение уголовных дел; организацию многочисленных проверок; регистрацию подставной компании (фирмы-клона); проведение собрания акционеров без участия основных собственников с избиранием нового руководства; захват предприятия силами служб безопасности, а порой и с использованием сотрудников милиции и судебных приставов-исполнителей; распродажу активов компании; процедуру фиктивных банкротств и д.р. Их объектами зачастую становятся стратегические и социально значимые предприятия, научно-исследовательские и муниципальные учреждения, памятники истории и культуры, наиболее уязвимые в рыночных отношениях и имеющие привлекательную недвижимость. Как показывает практика в большинстве своём «недружественное поглощение» предприятий рейдерами проводится в рамках действующего законодательства, которое не позволяет официально получать интересующую информацию по легальным каналам и своевременно проводить профилактические мероприятия, направленные на декриминализацию объектов существующего рынка рейдерских операций. В ряде случаев возникают определенные трудности при доказательстве преступного умысла подозреваемых лиц, так как свои хозяйственные операции, повлекшие банкротство, они объясняют коммерческим риском. Возникают сложности с привлечением к уголовной ответственности виновных лиц, в случаях, когда решение о выводе активов предприятия-банкрота принималось коллегиальным органом управления. Доказать личную заинтересованность и умысел на совершение преступления у членов коллегиального органа управления крайне сложно.

В странах Дальнего Зарубежья ситуация в сфере банкротства имеет следующие особенности развития. По данным Федеральной корпорации страхования вкладов США, криминальные действия сотрудников предприятий и банков, а также кредиторов и заемщиков являются в 25—30% случаев причиной краха кредитных учреждений. Однако за рубежом имеет место более серьезный путь предотвращения финансовые проблем предприятий, прежде всего с помощью санации. За рубежом санация имеет не только историю, но и популярность. Памятен мировой финансовый кризис 1998 года, когда английский банк с двухвековой историей Barings (один из старейших и крупнейших в мире) был, по сути, разорен. Но голландская финансовая группа ING провела процедуру санации Barings. «В результате банк не потерял ни одного клиента и образовался новый конгломерат ING Barings, который успешно работает во всем мире. Это стало возможным благодаря проведенной санации, которая активно применяется в мировой практике и предназначена для выведения предприятия из финансового кризиса», — заявила корреспонденту «ЗН» Мария Панкратова, пресс-секретарь банка ING Barings (Москва). Государственная поддержка банкротов проводилась в 90-е годы государствами Восточной Европы (Польша, Венгрия, Румыния, Словакия), при переходе на новую структуру экономики, и в конце 80-х — начале 90-х в Скандинавии (Швеция, Финляндия), где экономика имеет ярко выраженную социальную направленность. Причем набор средств был самым широким — от финансовых дотаций до санации предприятий государством. В западном законодательстве используется термин «несостоятельность», а термин «банкротство» применяется лишь к уголовно наказуемым деяниям, за исключением США, где банкротом может быть признано лицо только после судебного решения, до этого с момента возбуждения процедуры банкротства лицо считается несостоятельным. В большинстве стран «нормы, регулирующие уголовно-правовые вопросы, исключены из законов о несостоятельности, инкорпорированы в уголовные кодексы и применяются только по отношению к физическим лицам» [23,с.16].

Юридическая формулировка понятия «несостоятельность» всегда различалась в разных странах и не имела общепринятого значения. В Голландии несостоятельность означала неспособность удовлетворить требования кредиторов, во Франции могла применяться при фактической платежеспособности должника, а в Италии - при временной неплатежеспособности. В одной и той же стране понятие неплатежеспособности может иметь разное значение в случае применения разных процедур банкротства. Более того, термины «несостоятельность» и «банкротство» по законодательству ряда стран не совпадают [23,с.17].

По мнению многих специалистов, значительная роль в восстановлении платежеспособности организаций принадлежит досудебным процедурам. К ним относятся не только мероприятия по восстановлению платежеспособности конкретного субъекта хозяйственной деятельности, по устранению причин, повлекших возникновение неплатежеспособности организаций как в отдельной отрасли, так и в экономике в целом. В зарубежных странах достаточно широко применяются внесудебные процедуры несостоятельности, осуществляемые как по инициативе должника, так и кредиторов. В некоторых странах предпочитают поощрять именно внесудебные процедуры реструктурирования долгов как формы реорганизации несостоятельного предприятия. Достаточно мягкие добровольные формы внесудебной реорганизации или ликвидации несостоятельных предприятий применяются в Австралии, Австрии, Великобритании, Ирландии, Сингапуре, Японии. Более жесткие, принудительные внесудебные процедуры несостоятельности применяются в Канаде, Италии, Франции, Новой Зеландии и США. В реформированном Законе о банкротстве Германии предусмотрено, что основные решения в ходе производства по несостоятельности принимаются не судьей по делам о банкротстве, а собранием кредиторов, на котором голоса распределяются в соответствии с реальной стоимостью прав требования. Можно сказать, что добровольное внесудебное урегулирование проблем между должником и кредитором используется повсеместно, хотя оно только поощряется, но ни в коем случае не навязывается [5, с.129].

Мировой практике известны две основные системы: внутреннего управления, когда должником управляет прежнее руководство (например, в США), и независимого - с привлечением профессионального управляющего (Великобритания)[5, с.131].

Один из экспертов, Николай Гетман директор департамента экономической безопасности Торгово-промышленной палаты РФ, так обрисовал следующую схему предотвращения преступлений в области банкротства, [21, с.11]: есть несколько правил, которые должны соблюдать собственники и менеджмент предприятия, чтобы защитить свой бизнес от недружественного поглощения. Во-первых, необходимо иметь грамотную юридическую и финансовую службу. Во-вторых, необходим постоянный контроль за текущей и просроченной задолженностью - руководитель должен еженедельно получать отчет о состоянии "кредиторки", о возникающих с ней проблемах. В-третьих, необходимо консолидировать пакет акций.

Другие эксперты, например, Сытник Л.С. главным методом предотвращения банкротства называет антикризисное управление [18,с.44].

В экономической науке не существует четкой всеми признанной дефиниции антикризисного управления. Изучение работ по тематике антикризисного управления, позволяет выявить два полярных подхода, названные «узким» и «широким» и «охарактеризованные как неадекватные целям и задачам антикризисного управления» (таблица 1.1.) [18,с.48].

Таблица 1.1.

Два подхода антикризисного управления

| Характеристики | «Узкий» подход | «Широкий подход» |

| Объект | Предприятия-банкроты | Любые предприятия |

| Цель | Реабилитация предприятий-банкротов, ликвидация хронически неэффективных предприятий | Предотвращение кризиса |

| Методы | Реабилитационные и ликвидационные процедуры арбитражного процесса | Методы менеджмента, способствующие улучшению финансового и экономического положения предприятия |

| Субъект | Арбитражные управляющие | Менеджмент и персонал предприятия, арбитражные управляющие |

| Временной интервал | Арбитражный процесс | Нет временных ограничений, континуум |

Источник: [18,с.48]

Так называемый «узкий» подход предопределяет неэффективность антикризисного управления: она вводится на фактически обанкротившемся предприятии, когда уже поздно предпринимать меры по выходу предприятия из кризиса и требуется «оживление» или ликвидация. Недостаток «широкого» подхода, заключается в том, что антикризисное управление фактически отождествляется с обыкновенным менеджментом, что ведет к размыванию понятия антикризисное управление. Любой менеджмент направлен на улучшение финансового состояния предприятия и недопущение возникновения кризисов. Но все же существуют некоторые отличия обычного менеджмента от антикризисного управления. Представим их в таблице 1.2. [18,с.49].

| Таблица 1.2 | |

| Отличия обычного менеджмента от антикризисного управления | |

| Общий менеджмент | Антикризисное управление |

| Долгосрочное развитие | Приоритет сиюминутной выгодой в ущерб будущему |

| Краткосрочные цели подчинены общей стратегии | Нет стратегических целей, только краткосрочное планирование |

| Максимизация прибыли и минимизации убытков | Аккумулирование денежных средств для недопущения банкротства, жертвуют малым во имя большего |

| Рациональное использование ресурсов, эффективность, качество | Жесткая экономия |

| Меры наступательного характера в стратегических и тактических планах | Меры защитного характера, являющиеся частью антикризисной программы (сокращение НЯ, производства) |

| Инвестирование в перспективные проекты | Заморозка инвестиционных проектов, закрытие производств, не приносящих прибыл в данный момент |

| Активная социальная политика в отношении персонала | Только обязательные текущие выплаты |

Источник: [18,с.49]

По мнению Сытник Л.С. [18, с.51], процесс антикризисного управления можно разделит на пять этапов:

1. Подготовительный

2. Диагностический

3. Планово-расчетный

4. Реабилитационный

5. Аналитический

На первом этапе руководитель должен предпринять следующие действия: (1) обратиться в консалтинговую службу, специализирующуюся на антикризисном управлении; (2) оповестить стэйкхолдеров о наступлении кризиса и угрозе неплатежеспособности; (3) отдельно о наступлении кризиса следует информировать партнеров по бизнесу и кредиторов, попытаться получить отсрочку или рассрочку платежей и помощь; (4) заручиться внутренней и внешней поддержкой; (5) сформировать антикризисную команду.

Сущность второго этапа это анализ. Необходимо провести маркетинговый анализ (то есть изучить внешнюю среду), изучить финансовое и экономическое состояние предприятия, найти причины кризиса и определить скрытый потенциал предприятия. Планово-расчетный этап заключается в выработке антикризисной стратегии, обосновании эффективности, прогнозировании последствий ее применения и утверждении антикризисной программы. По мнению автора, границей между обычным менеджментом и антикризисным управлением может стать угроза приближения банкротства предприятия. В кризисной ситуации методы общего менеджмента совершенно непригодны. Антикризисное управление серьезно отличается от управления в обычном режиме. Во время кризиса нужны абсолютно другие подходы к принятию решений, которые могли бы в кратчайшие сроки изменить события.

Реабилитационный этап есть реализация антикризисной программы.

Аналитический этап - финальный. На этом этапе совершаются оценка эффективности антикризисной программы, выявляются отклонения от плана, определяются причины отклонений и корректируются действия.

Сытник Л.С. считает [18,с.52], что необходимо принять закон «о досудебном финансовом оздоровлении предприятия», который регламентировал бы процедуры финансового оздоровления вне рамок арбитражного процесса, а также обязал бы руководителей проводить финансовый мониторинг и применять антикризисный менеджмент при первых сигналах приближения неплатежеспособности. Автор полагает необходимым обращение менеджмента к специалистам из консалтинговых агентств. Несвоевременное введение антикризисного управления будет расцениваться как «доведение предприятия до банкротства», а это - уголовно наказуемое преступление.

|

из

5.00

|

Обсуждение в статье: Международный опыт в области предотвращения преступлений в сфере банкротства |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы