|

Главная |

Показывает, в какой степени текущие долги могут быть покрыты оборотными активами, представляющими собой платежные средства.

|

из

5.00

|

Финансовая устойчивостьхарактеризует независимость организации с финансовой точки зрения, т.е. независимость от внешних источников финансирования. Задача анализа финансовой устойчивости заключаются в оценке структуры пассивов, независимости по отдельным элементам активов.

Широкое распространение получили коэффициенты, для которых установлены ограничения, при соблюдения которых организация считается финансово независимо. К таковым относятся следующие.

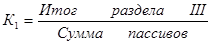

1. Коэффициент финансовой независимости, определяемый отношением:

| (1.8) |

Показывает долю собственных средств в общей сумме источников финансирования, т.е. степень независимости от заемных источников. Нормальное ограничение 0,4 ≤ К1 ≤ 0,7, означающее, что доля собственных средств в сумме источников финансирования должна быть не менее 40%, но и не выше 70%. Такие ограничения достаточно условны и вытекают из следующих рассуждений: если все кредиторы организации предъявят в полном размере долги по взысканию, то организация сможет их погасить, реализовав 40% своего имущества, образованного за счет собственных источников, даже если оставшаяся часть имущества окажется неликвидной.

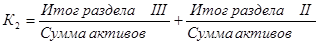

2. Коэффициент финансовой устойчивости, определяемый отношением:

| (1.9) |

Показывает, какая часть активов финансируется за счет устойчивых пассивов.

Нормальное ограничение К2 ≥ 0,6, т.е. для нормальной финансовой устойчивости организации необходимо, чтобы не менее 60% активов финансировалось за счет устойчивых, долговременных источников, включая собственные средства.

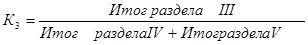

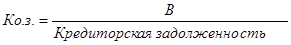

3. Коэффициент финансирования, определяемый отношением:

| (1.10) |

Показывает величину собственных средств организации, приходящиеся на каждый рубль заемных средств. Нормативное значение К3 ≥ 0,7,оптимальное значение К3=1,5. это означает, что для достаточности финансовой устойчивости организации необходимо, чтобы на каждый рубль заемных средств приходилось не менее 70 копеек собственных средств, а для финансовой независимости необходимо, чтобы на каждый рубль заемных средств приходилось 1,5 рубля собственных средств.

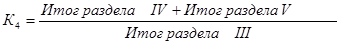

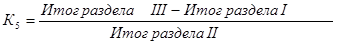

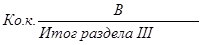

4. Коэффициент капитализации, определяемый отношением:

| (1.11) |

Показывает, сколько заемных средств приходится на каждый рубль собственных средств организации. Нормальное значение К4 ≤ 1,5, т.е. заемные средства не должны превышать собственные долее, чем в 1,5 раза, в противном случае организации считается финансово зависимой от внешних источников.

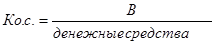

5. Коэффициент обеспеченности собственными источниками финансирования, определяемый отношением:

| (1.12) |

Данный показатель указывает, какая часть оборотных активов финансируется за счет собственных источников.

Нормальное ограничение К5 ≥ 0,5, т.е. необходимо, чтобы оборотные активы не менее чем на 50% покрывались собственными источниками, иначе организация считается финансово неустойчивой.[22, с.188]

Деловая коммерческая активность организации характеризует результативность ее деятельности, проявляющуюся в увеличении объема продаж, скорости оборачиваемости средств. Анализ основывается на изучении уровня и динамике показателей оборачиваемости. От скорости оборота средств зависят платежеспособность, финансовая устойчивость организации, так как чем быстрее обернутся средства, тем быстрее будут получены реальные деньги.[10,с.50]

Оборачиваемость средств определяется путем соотношения выручки от реализации (оборота) и величины средств. Она может рассчитываться в отношении оборотных активов в целом, отдельных частей оборотных активов, собственных, заемных средств. Оборачиваемость средств характеризуется с помощью двух видов показателей:

§ скорости оборота, указывающей количество оборотов, которые делают за период средства (отношение выручки к средствам);

§ срока оборота, указывающей средний срок, за который возвращаются в распоряжение организации денежные средства, вложенные ранее в хозяйственные процессы ( отношение средств к выручке, умноженное на длительность анализируемого периода; в расчетах срока оборота указанная длительность принимается за год 360 дней, за квартал 90 дней, за месяц 30 дней).

В качестве показателей деловой активности могут быть использованы следующие:

1. Коэффициент общей оборачиваемости имущества характеризуется использованием имущества, скоростью его оборота за определенный период:

| (1.13) |

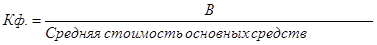

2. Коэффициент фондоотдачи характеризует эффективность использования основных средств:

| (1.14) |

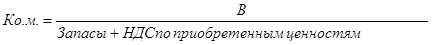

3. Коэффициент оборачиваемости материальных средств показывает число оборотов материальных средств:

| (1.15) |

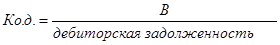

4. Коэффициент оборачиваемости дебиторской задолженности показывает степень коммерческого кредита, предоставляемого организацией:

| (1.16) |

5. Срок оборачиваемости дебиторской задолженности указывает средний срок погашения дебиторской задолженности:

| (1.17) |

6. Коэффициент оборачиваемости денежных средств показывает скорость оборота денежных средств:

| (1.18) |

7. Коэффициент отдачи собственного капитала характеризует скорость его оборота и показывает величину выручки на каждый рубль собственного капитала:

| (1.19) |

8. Коэффициент оборачиваемости кредиторской задолженности отражает степень коммерческого кредита, предоставляемого организации:

| (1.20) |

9. Срок оборачиваемости кредиторской задолженности указывает средний срок возврата долгов организации по текущим обязательствам:

| (1.21) |

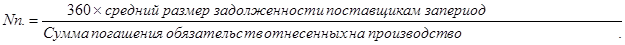

10. Период погашения задолженности поставщикам показывает средний срок погашения задолженности поставщикам и подрядчикам:

| (1.22) |

При анализе финансовых результатов на основе бухгалтерской отчетности ставятся следующие задачи:

1. Изучение изменений каждой составляющей прибыли за анализируемый период;

2. Изучение структуры соответствующих показателей прибыли и ее изменения по сравнению с аналогичным периодом;

3. Исчисление относительных показателей прибыли и оценка их изменений;

4. Исследование влияния факторов на прибыль.[22, с. 188]

1.3 Проблема ЖКХ России в современных условиях

Кризисное состояние жилищно – коммунального хозяйства стало в последние годы наряду с терроризмом одной из актуальных тем на страницах газет, журналов, в передачах телевидения и радиовещания. Техническое состояние основных фондов отрасли, многократно превысивших амортизационные сроки, не может обеспечить надежную работу систем жизнеобеспечения. Износ основных фондов по оценке экспертов превышает 60 - процентный рубеж. Планово – предупредительный ремонт уступил место аварийно – восстановительным работам. Дебиторская задолженность исчисляется миллиардами рублей. Один из выходов – привлечение частных инвестиций и развитие конкуренции в коммунальной сфере.

Для восстановления нормального функционирования предприятия ЖКХ необходимы большие объемы финансирования. Мировая практика определяет оптимальную модель финансирования коммунальной отрасли как разумное сочетание средств из государственных бюджетов и средств, получаемых предприятием за предоставленные услуги, то есть за счет платежей потребителей – населения, предприятий и организаций.[14,с.2]

Успех реформы в значительной степени зависит от того, насколько удается задействовать малый бизнес. А малые предприятия пока очень неохотно идут в сферу ЖКХ. Исследования показали, что прибыльность в этой сфере в 2 раза ниже, чем в среднем по сектору малого предпринимательства. Для модернизации основных средств требуется по разным подсчетам от 800 миллиардов до полутора триллионов рублей в год. Население оплачивает 200-220 миллиардов.

Где же взять остальные деньги? При проведении круглого стола в Совете Федерации прозвучало предложение о государственном субсидировании до трех четвертей процентной ставки, если кредит берется учреждениями на ремонт ЖКХ. На жилищно – коммунальную сферу может быть использована часть золотовалютных резервов, которая на данный момент избыточна и зашкаливает за 50 миллиардов долларов. Было внесено другое интересное предложение – деньги должны дать не бюджеты, а работодатели, которые так и не доплачивают работнику. Так что нынешняя государственная дотация должна быть заменена не деньгами населения, а деньгами работодателя.

Но вопросов значительно больше, чем решительных ответов. Даже такой мелкий вопрос о том, за чей счет должны устанавливаться счетчики учета – не решен.

Сегодня всем ясно, что без финансовой поддержки государства и модернизации оборудования предприятий ЖКХ отрасль обречена и даже 100 – процентные платежи населения не смогут ее реанимировать.[5,с.4]

Анализ современного состояния российского жилищно – коммунального комплекса свидетельствует о том, что приоритеты его реформирования нуждаются сегодня в серьезном переосмыслении и доработке с позиций стратегического развития России. Порог бедности, который в нашей стране давно превышен, входит в число важнейших показателей экономической безопасности. Население, являющееся одним из главных потребителей тепла и электроэнергии, не должно отвечать за неэффективное управление, оплачивая не только потребляемые услуги, но и сверхнормативные потери. По данным Госстроя России, во всех федеральных округах страны средняя величина теплопотерь в инженерных системах теплоснабжения в 2 с лишним раза выше нормативной.

Остановимся на двух проблемах, без решения которых проведение жилищно – коммунальной реформы в интересах населения становится невозможным.

Первое – это стратегия дальнейшего развития России. Проведение реформы ЖКХ – важнейшая задача, стоящая перед российской экономикой. Но эта задача теряется среди других, не менее важных. Как известно из теории, на макроуровне возможны три подхода к управлению экономикой: отраслевой, территориальный и программно – целевой.

Последний подход становится эффективным только тогда, когда в экономической политике выделяется 5- 6 приоритетных направлений, на которых необходимо сосредоточить основные ресурсы и в определенные сроки решить задачи стратегической важности. У нас произошло выхолащивание программно – целевого подхода. Принимаются сотни федеральных программ, практически все не имеют механизма реализации и обычно сводятся к разработке каких – нибудь нормативных правовых актов. Как правило, программы недофинансируются из государственного бюджета.

Точно также дела обстоят и с реформой ЖКХ. Она просто теряется среди обилия разноуровневых, не связанных между собой нормативно – правовых актов. Следовательно, необходима разработка стратегии развития России на 20 – летний период, которая бы имела статус закона. А уже в развитие определенных в данном законе приоритетов следовало бы принять федеральные целевые программы с обоснованными показателями, с расчетом коммерческой, бюджетной и народнохозяйственной эффективности, с гарантированным финансовым обеспечением и системой контроля за исполнением программ.

Вторая проблема – это необходимость применения комплексного подхода к реформированию ЖКХ, а уже на этой основе должно базироваться повышение качества коммунальных услуг, снижение тарифов для населения, создание новых организационно – финансовых схем и современных энергосберегающих технологических решений. К последним следует отнести поквартирное отопление и горячее водоснабжение газовым оборудованием с высоким КПД, теплоснабжение от газопоршневых мини – ТЭЦ и ряда других.

В основе комплексного подхода должны быть интересы человека – удовлетворение его потребности жить в экологически безопасном, относительно недорогом и энергоэффективном жилье.[17,с.22]

2. Анализ финансово – экономической деятельности МУП "ЖКХ" п. Метлино ЗАТО Озерск Челябинской области

2.1 Общая характеристика хозяйственной деятельности МУП «ЖКХ»

Предприятие жилищно-коммунального хозяйства (в дальнейшем именуемое «Предприятием») является муниципальным унитарным предприятием, которому имущество принадлежит на праве хозяйственного ведения, обладает всеми признаками юридического лица.

«Предприятие» создается с целью содержания и обслуживания объектов благоустройства, жилищного фонда, внешних инженерных коммуникаций, сооружений и социальной сферы поселка, оказание услуг населению.

«Предприятие» отвечает за выполнение обязательств перед заказчиком, бюджетом, банком: самостоятельно осуществляет свою хозяйственную деятельность, исходя из заключенных договоров и реального спроса в пределах деятельности, предусмотренной Уставом.

Полное наименование «Предприятия»: муниципальное унитарное предприятие «Жилищно-коммунальное хозяйство». Сокращенное наименование «Предприятия»: МУП «ЖКХ». Юридический адрес «Предприятия»: 456786 п.Метлино г.Озерска Челябинской области, ул.Мира,15

Основными видами деятельности предприятия являются:

1. Эксплуатация муниципального жилищного фонда и нежилых помещений;

2. Содержание муниципального жилищного фонда и нежилых помещений;

3. Эксплуатация внешних систем электроснабжения напряжением до 35 кВ;

4. Эксплуатация внутренних систем электроснабжения;

5. Эксплуатация внутренних систем теплоснабжения;

6. Эксплуатация внешних систем водоснабжения и водоотведения;

7. Эксплуатация паровых котлов и экономайзеров;

8. техническое обслуживание и ремонт газового оборудования котельной;

9. Эксплуатация систем наружного освещения;

10. Эксплуатация ливневой канализации;

11. Выработка тепловой энергии в горячей воде, паре и поставка ее потребителям;

12. Прием, распределение и передача электроэнергии потребителям;

13. Прием, передача хозяйственно – питьевой воды потребителям ;

14. Сбор канализационных стоков от потребителя и отвод их;

15. Ведение надзора за рациональным использованием энергоресурсов потребителями;

16. Ведение надзора за проведением СМР, выполняемых специализированными организациями на объектах поселка;

17. Добыча подземных вод артезианскими скважинами;

18. Прием в эксплуатацию жилого фонда поселка и заселение в соответствии с действующим законодательством;

19. Осуществление контроля за недопущением самовольного переоборудования жилых и нежилых помещений, выдача разрешения на производство переоборудования и переустройство не противоречащие строительным и противопожарным нормам;

20. Содержание и эксплуатация бани;

21. Обеспечение безаварийной, надежной и безопасной работы основного и вспомогательного электротехнического и тепломеханического оборудования, зданий, сооружений, энергоустановок, тепловых, водопроводных и водоотводящих сетей, контрольно – измерительных приборов и систем автоматики;

22. Повышение технического уровня эксплуатации энергооборудования и рациональное использование энергоресурсов, материалов и запасных частей;

23. Осуществление технического надзора при проведении текущих капитальных ремонтов объектов благоустройства, жилищного фонда, внешних инженерных коммуникаций, сооружений и социальной сферы;

24. Содержание, уход и эксплуатация торгового базара, базы отдыха;

25. Ведение торгово – розничной деятельности;

26. Осуществление по договоренности с администрацией города функций заказчика по капитальному ремонту с правом заключения договоров с подрядными организациями;

27. Оказание ритуальных услуг;

28. Оказание транспортных услуг;

29. Содержание и уход за дорогами, тротуарами;

30. Содержание и уход за свалкой бытовых отходов;

31. Содержание и уход за зелеными насаждениями, стадионами, кладбищем;

32. Посадка деревьев и кустарников;

33. Устройство и ремонт газонов;

34. Установка и ремонт садово – паркового оборудования;

35. Оформление центра поселка к праздникам;

36. Оказание услуг населению по ведению огородов, садов, личных подсобных хозяйств;

37. Оказание всех видов услуг, связанных с жизнедеятельностью поселка.[25]

2.2 Анализ экономического положения МУП «ЖКХ»

Причины увеличения или уменьшения имущества предприятий устанавливают в ходе изучения изменений в составе финансовых ресурсов. Поступление, приобретение, создание имущества предприятия может осуществляться за счет собственного и заемного капитала, соотношение которых раскрывает сущность финансового положения. Увеличение доли заемного капитала, с одной стороны, свидетельствует об усилении финансовой неустойчивости предприятия и повышении степени его финансовых рисков, а с другой – об активном перераспределении доходов от кредиторов к предприятию – должнику.

Руководство предприятия должно иметь четкое представление, за счет каких источников, ресурсов оно будет осуществлять свою деятельность, и в какие сферы деятельности будет вкладывать свой капитал. Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любого предприятия.

Поэтому анализ наличия источников формирования и размещения капитала имеет большое значение.

В процессе анализа необходимо:

1. Изучить состав, структуру и динамику источников формирования капитала предприятия;

2. Установить факторы изменения их величины;

3. Определить стоимость отдельных источников капитала, его средневзвешенную цену и факторы изменения последней;

4. Оценить уровень финансового риска (соотношение заемного и собственного капитала);

5. Оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия;

6. Обосновать оптимальный вариант соотношения собственного и заемного капитала.

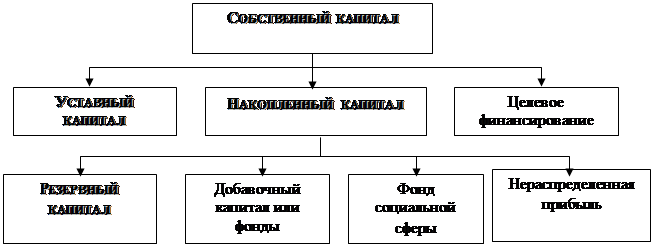

Рис. 2.1. Состав собственного капитала предприятия

Капитал - это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

Формируется капитал предприятия как за счет собственных (внутренних), так и за счет заемных (внешних) источников.

Основным источником финансирования является собственный капитал (рис.1). В его состав входят уставный капитал, накопленный капитал (резервный и добавленный капиталы, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.).

|

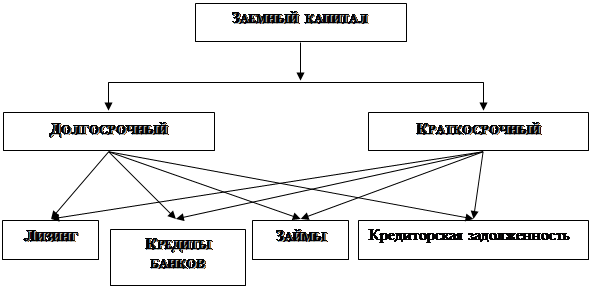

Рис. 2.2. Классификация заемного капитала

Заемный капитал (рис 2) – это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др. Он подразделяется на долгосрочный (более года) и краткосрочный (до года).[19, с.157]

Анализ финансового состояния предприятия начнем с анализа баланса, представленного в таблице 2.1

Таблица 2.1 – Баланс предприятия (на конец года)

тыс. руб.

| Показатели | 2003г. | 2004г. | Изменение ( +,-) | Темп прироста (%) | |

| 1 | 2 | 3 | 4 | 5 | |

| Актив | |||||

| 1. Внеоборотные активы |

| ||||

| 1.1. Основные средства | 143986 | 141036 | -2950 | -2 | |

| 1.2. Незавершенное строительство | 2551 | 2603 | 52 | +41 | |

| 1.3. Нематериальные активы | 18 | 18 | - | - | |

| Итого по разделу 1 | 146555 | 143657 | -2898 | -2 | |

| Продолжение таблицы 2.1 | |||||

| 1 | 2 | 3 | 4 | 5 | |

| 2 Оборотные активы |

| ||||

| 2.1 Запасы | 2097 | 2232 | 135 | +6,4 | |

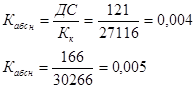

| 2.2 Денежные средства | 121 | 166 | 45 | +37 | |

| 2.3 Дебиторская задолженность | 9005 | 14156 | 5151 | +57 | |

| 2.4. Налог на добавленную стоимость по приобретенным ценностям | 2710 | 3416 | 706 | +26 | |

| 2.5 Прочие запасы и затраты | 1736 | 3 | -1733 | -99 | |

| Итого по разделу 2 | 15669 | 19973 | 4306 | +27 | |

| Баланс | 162224 | 163630 | 1406 | +0,8 | |

| Пассив | |||||

| 1 Капитал и резервы (итог раздела 3) | 135108 | 133364 | -1744 | -1,2 | |

| 2 Заемные средства |

| ||||

| 2.1 Долгосрочные обязательства |

| ||||

| 2.2 Краткосрочные обязательства, в т. ч. | 6479,6 | 8447,1 | 7934,3 | +1454,7 | |

| Кредиторская задолженность | 6371,7 | 8447,1 | 5628,3 | -743,4 | |

| Итого по разделам 4 и 5. | 6479,6 | 8447,1 | 7934,3 | +1454,7 | |

| Раздел 2 баланса | 7233,9 | 10364,0 | 9538,1 | +2304,2 | |

Наибольшая часть внеоборотных активов представлена основными производственными фондами, что отражает направление предприятия на создание материальных условий расширения основной деятельности.

Повышение величины оборотных активов на 27% с финансовой точки зрения свидетельствует о повышении мобильности имущества.

Увеличение запасов на 6,4% связано с увеличением объема работ.

Увеличение денежных средств на 135 тыс.руб. свидетельствует, как правило, об укреплении финансового положения, но их сумма не обеспечивает погашение всех первоочередных платежей.

Величина дебиторской задолженности за 2003-2004 гг. увеличилась на 57% за счет увеличения дебиторской задолженности, платежи по которой ожидаются в течение двенадцати месяцев после отчетной даты. Это говорит об ухудшающемся положении предприятия.

Структура имущества приведена в таблице 2.2

Таблица 2.2 - Структура имущества МУП "ЖКХ"

| Показатели | 2001 г. | 2002 г. | Отклонение (+,-) | Темп прироста, % | ||

| сумма, тыс. руб. | % | сумма, тыс. руб. | % | |||

| Всего имущества | 162224 | 100 | 163630 | 100 | 1406 | +0,8 |

| 1 Внеоборотные активы (с учетом дебиторской задолженности свыше 12 мес.) | 146555 | 90 | 143657 | 88 | -2898 | -1,9 |

| 1.1 Основные средства | 143986 | 98 | 141036 | 98 | -2950 | -2 |

| 1.2 Долгосрочные финансовые вложения | - | - | - | - | - | - |

| 1.3 Незавершенное строительство | 2551 | 1,7 | 2603 | 1,8 | 52 | +4 |

| 1.4 Нематериальные активы | 18 | 0,3 | 18 | 0,2 | - | - |

| 2 Оборотные активы (за минусом дебиторской задолженности свыше 12 мес.) | 15669 | 10 | 19973 | 12 | 4304 | +27,5 |

| 2.1 Запасы | 2097 | 13,4 | 2232 | 11,2 | 135 | +6,5 |

| 2.2 Дебиторская задолженность до 12 мес. | 9005 | 57,5 | 14156 | 70,8 | 5151 | +57 |

| 2.3 Краткосрочные финансовые вложения | - | - | - | - | - | - |

| 2.4 Денежные средства | 121 | 0,8 | 166 | 0,8 | 45 | +37 |

| 2.5 НДС | 2710 | 17,3 | 3416 | 17,1 | 706 | +26 |

| 2.6 Прочие оборотные активы | 1736 | 11 | 3 | 0,015 | -1733 | -99,8 |

Имущество представлено внеоборотными и оборотными активами, скорректированными на величину долгосрочной дебиторской задолженности.

Наибольший удельный вес в структуре имущества занимают внеоборотные активы, которые за 2003-2004 гг. сократились на 1,9 % за счет ликвидации незавершенного строительства.

Основную долю внеоборотных активов составляют основные средства (98 % от всего имущества), которые сократились за рассматриваемый период на 2 %.

Доля оборотных активов соответственно увеличилась на 27 %, за счет увеличения запасов на +6,5%, краткосрочной дебиторской задолженности на ++57%, за счет увеличения доли денежных средств на +37% (с 1,5 % до 3 %) и НДС на +26%. Произошло изменение и в структуре баланса. Внеоборотные активы на 2003 год занимали 90 %, а в 2004 году их доля сократилась до 88%. Доля оборотных активов сократилась с 12 % до 10%, в основном за счет увеличения доли дебиторской задолженности с 57,5% до 70,8 %.

Структура источников средств ЗАО «ИнфоЛинк97» представлена в таблице 2.3

Таблица 2.3 - Структура источников средств

| Показатели | 2001 г. | 2002 г. | Отклонение (+,-), | Темп прироста, % | ||

| сумма, тыс. руб. | % | сумма, тыс. руб. | % | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Всего источников | 162224 | 100 | 163630 | 100 | 1406 | +0,8 |

| 1 Капитал и резервы | 135108 | 83 | 133364 | 81,5 | -1744 | -1,3 |

| 1.1 Собственные оборотные средства | 151856 | 112 | 150114 | 112,5 | -1742 | -1,1 |

| 1.2 Прибыль | -16748 | -12 | -16750 | -12,5 | -2 | - |

| 2 Заемные средства | 27116 | 16,7 | 30266 | 18,5 | 3150 | +11,6 |

| 2.1 Долгосрочные пассивы | - | - | - | - | - | - |

| 2.2 Краткосрочные пассивы | 27116 | 100 | 30266 | 100 | 3150 | +11,6 |

| Продолжение таблицы 2.3 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| в т.ч. кредиторская задолженность | 27088 | 99,8 | 30262 | 99,9 | 3174 | +11,7 |

| в т.ч. доходы будущих периодов | 28 | 0,02 | 4 | 0,01 | -24 | -85,7 |

Источники средств представлены величиной капитала и резервов, а также заемными средствами.

Наибольший удельный вес занимают собственные средства. Все заемные средства представлены краткосрочными пассивами, в том числе кредиторской задолженностью. Удельный вес долгосрочных пассивов равен нулю.

В источники увеличились на 0,8 % за счет увеличения заемных средств на 11,6 % ( увеличение произошло за счет роста кредиторской задолженности на 11,7%). Вместе с тем уменьшился собственный капитал на 1,3%, сократились собственные оборотные средства на 1,1%, уменьшились доходы будущих периодов на 85,7%.

В структуре также произошли изменения. Значительно увеличилась доля заемного капитала с 16,7 до 18,5 %. Доля остальных источников изменилась незначительно.

Таким образом, имущество обеспечивается более чем на 83 % за счет собственных средств.

В современных условиях анализ платежеспособности организаций приобрел чрезвычайно актуальное значение.

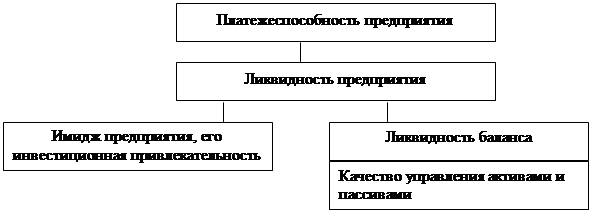

На рис.2.3 показана блок-схема, отражающая взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса. Ликвидность баланса является основой платежеспособности и ликвидности предприятия. Иными словами, ликвидность – способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддержать свою ликвидность.

Рис.2.3. Взаимосвязь между показателями ликвидности и платежеспособности предприятия.

Платежеспособность оценивают по данным бухгалтерского баланса на основе ликвидности оборотных средств. Оценка ликвидности предприятия предполагает сопоставление активов с погашением обязательств, для чего рассчитываются соответствующие коэффициенты ликвидности.

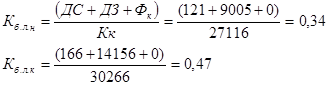

1. Коэффициент абсолютной ликвидности, равный отношению:

| (2.1) |

2. Коэффициент быстрой ликвидности, равный отношению:

| (2.2) |

|

из

5.00

|

Обсуждение в статье: Показывает, в какой степени текущие долги могут быть покрыты оборотными активами, представляющими собой платежные средства. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы