|

Главная |

Перспективы расширения спектра банковских услуг Бурятского ОСБ№8601

|

из

5.00

|

Проведенный анализ доходов и расходов выявил возможности Бурятского ОСБ №8601 для расширения спектра предоставляемых банковских услуг. В прогнозе на три года вперед рассчитаем возможность увеличения доходов от внедрения этих двух услуг.

Расчет будущего экономического эффекта от принятого мероприятия произведем следующим образом. Предположим, при экономической стабильности в регионе рост доходов от банковских операций сохранит прежний темп и в последующие три года составит:

Сред. рост = (1,305+1,433)/2=1,369

Рассчитаем в прогнозе на 2006-2007гг. доходы от банковских операций без факторинга и экспресс-кредитования в торговых точках. Все необходимые данные и основные операции по расчету приведены в таблице 3.1

Таблица 3.1

Темпы роста доходов в прогнозе на 2006-2008г.г. (тыс. руб.)

| Наименование статей | 2003г. | 2004г. | 2005г. | 2006г. (прогноз) | 2007г. (прогноз) | 2008г. (прогноз) |

| Доходы | 479612 | 625828 | 896566 | 1227399 | 1680309 | 2300343 |

| Темпы роста | 1,202 | 1,305 | 1,433 | 1,369 | 1,369 | 1,369 |

Ожидаемый доход от банковских операций составит примерно в 2006 г.- 1227399(тыс. руб.); в 2007г.-1680309(тыс. руб.) и в 2005 г.-2300343(тыс. руб.). Таким образом, получилось, что средний доход за три года составит 1736017(тыс. руб.).

Далее рассчитаем приблизительный доход от банковских операций на следующие три года в результате внедрения факторинга и экспресс-кредитования в торговых точках. Специалистами банка предположительно было подсчитано что, увеличение общей суммы доходов составит 3% на каждый вид услуги. Рассчитаем ожидаемый доход:

Доход (от факторинга и экспресс-кредитования)= (1227399*6%)/100%=73644 (тыс. руб.) в 2006 году.

Общий доход (с факторингом и экспресс-кредитованием)= 1227399+73644=1301043(тыс. руб.) в 2006 году.

Доход (от факторинга и экспресс-кредитования)= (1680309*6%)/100%=100819(тыс. руб.) в 2007 году.

Доход (с факторингом и экспресс-кредитованием)= 1680309+100819=1781128(тыс. руб.) в 2007 году.

Доход (от факторинга и экспресс-кредитования)= (2300343*6%)/100%=138021(тыс. руб.) в 2008 году.

Доход (с факторингом и экспресс-кредитованием)= 2300343+138021=2438364 (тыс. руб.) в 2008 году.

Результаты расчетов приведены в таблице 3.2

Таблица 3.2

Доходы от внедрения новых услуг (тыс. руб.)

| Наименование статей | 2006г. (прогноз) | 2007г. (прогноз) | 2008г. (прогноз) |

| 1 | 2 | 3 | 4 |

| Доход (от факторинга и экспресс-кредитования) | 73644 | 100819 | 138021 |

| Доход (с факторингом и экспресс-кредитованием | 1301043 | 1781128 | 2438364 |

Ожидаемый доход от внедрения новых услуг составит примерно в 2006 г. -1301043(тыс. руб.), в 2007г.- 1781128(тыс. руб.), в 2007г.- 2438364(тыс. руб.). Таким образом, получилось, что средний доход за три года составит 1840178(тыс. руб.).

Необходимо сравнить доход от банковских операций без изменения спектра предоставляемых услуг с полученными данными расчета в результате предложенных изменений (таб.3.2).

Таблица 3.3

Сравнительный анализ доходов (тыс. руб.)

| Наименование статей | 2006г. (прогноз) | 2007г. (прогноз) | 2008г. (прогноз) |

| 1 | 2 | 3 | 4 |

| 1.Доходы (без факторинга и экспресс-кредитования) | 1227399 | 1680309 | 2300343 |

| 2.Доходы (доход+доход от факторинга и экспресс-кредитования) | 1301043 | 1781128 | 2438364 |

| Изменение доходов (1-2) | +73644 | +100819 | +138021 |

По прогнозу доход от внедрения факторинга и экспресс-кредитования составит в 2006 г.-1301043 тыс. руб. по сравнению с 1227399 тыс. руб., в 2007г.-1781128 тыс.руб. по сравнению с 1680309 тыс.руб., в 2008 г.-2438364 тыс.руб. по сравнению с 2300343 тыс. руб. Темпы роста доходов отобразим в рис.3.5.

Рис.3.1. Темпы роста доходов в прогнозе на 2006-2007г.г.

Как видно из рис.3.1 внедрение факторинга и экспресс-кредитования способствует увеличению совокупных доходов. Таким образом, прирост доходов составит в 2006 г.- 73644 тыс. руб., в 2007г. - 100819 тыс. руб., в 2008 г. -138021 тыс. руб.

Значит, банку и в дальнейшем необходимо расширять диапазон оказываемых услуг, снижать их себестоимость и улучшать их качество. Расширение спектра банковских услуг и повышение качества обслуживания клиентов даст возможность Бурятскому ОСБ №8601 повысить конкурентоспособность в привлечение новых ресурсов и новых клиентов.

В настоящее время все большее распространение среди технологий предоставления банковских услуг кредитными организациями Российской Федерации получают разнообразные способы дистанционного банковского обслуживания или, если использовать международную терминологию, так называемого «электронного банкинга».

С внедрением отделением системы класса «Клиент-Банк» процесс осуществления операций юридических лиц с банковским счетом значительно упростился: бухгалтер предприятия, имеющий персональный компьютер с модемом, получил возможность работать с банковским счетом, не покидая стен своего кабинета. Все, что для этого нужно, установить специальную программу и получить в банке дискеты с цифровыми подписями.

За год количество клиентов, работающих через систему «Клиент –Банк», увеличилось. За обслуживание с клиента взимается плата в размере от 15 до 30 долларов США в зависимости от оборотов клиента (табл. 3.7)

Но на смену даже такой прогрессивной системе как «Клиент- Банк», приходят новые технологии.

Преимущества системы «Интернет-Банк» отражены в таблице 3.4

Таблица 3.4

Сравнительная характеристика систем «Клиент-Банк» и

«Интернет-банк»

| «Клиент-Банк» | «Интернет-Банк» | ||

| Преимущества | Недостатки | Преимущества | Недостатки |

| 1 | 2 | 3 | 4 |

| 1.Возможность электронного документооборота | 1.Необходимость установки специальной программы | 1.Консолидированная база данных (получение информации из любой точки страны) | 1. Осущест-вление только безналич-ных расчетов |

| 2.Отсутствие фактора территориальной близости при выборе банка | 2.Ограничение мгновенной связи с ростом числа клиентов (обслуживание только одного клиента за один сеанс связи) | 2.Своевременное и полное получение необходимой информации в любой момент времени | 2.Недостаточность законодательной базы |

| 3.Дистанционная работа с банковским счетом | 3.Высокоая стоимость оборудования (при наращивании мощностей модемного пула) | 3.Полная гарантия конфиденциальности и безопасности | |

| 4.Выполнение любой банковской операции в любое время суток | 4.Высокая плата за пользование услугами системы | 4. Низкая стоимость | |

| 5.Выполнение любой банковской операции в любое время суток | 5.Отсутствие трудоемкой ручной работы по сортировке и обработке бумажных документов. | ||

Применение в системе Интернет-банкинг самых современных разработок в области защиты информации дает полную гарантию безопасности. Работая с системой, клиент может быть уверен в конфиденциальности переданной информации. Использование электронного ключа, являющегося аналогом подписи клиента под электронным документом, исключает возможность передачи другими лицами документов от имени клиента.

Таким образом, на основе сравнительной характеристики двух систем можно сделать следующие вывод о том, что электронное ведение бизнеса банками - это перспективно развивающаяся форма взаимодействия банка и клиента. Перспективные доходы Бурятского ОСБ №8601 от внедрения системы «Интернет-Банк» рассмотрим на примере таблицы 3.5

Таблица 3.5

Перспективные доходы банка от внедрения системы «Интернет-Банк»

| Год | Количество клиентов | Доход банка (тыс. руб.) |

| 2006 | 100 | 156 |

| 2007 | 150 | 234 |

| 2008 | 200 | 312 |

| Итого | 450 | 702 |

По табличным данным прослеживается положительная динамика роста числа клиентов Бурятского ОСБ. В 2006 г. количество клиентов увеличится до 100 предприятий, а доход банка от внедрения системы «Интернет-Банк» будет равен 156 тыс. рублей. К 2008 г. их количество будет равным 200, и доход соответственно возрастет до 312 тыс. рублей. Проследим прирост прогнозного дохода в приложении 4.

Кроме того, необходимо обратить внимание на еще один аспект, касающийся электронного ведения бизнеса (один из перспективных путей развития банковского сектора в будущем) – это мобильная коммерция. Мобильная коммерция включает в себя торговлю товарами и услугами, осуществляемую между организациями (в том числе и банками) и конечным клиентом, а так же мобильных терминалов. Под мобильными терминалами подразумевается аппараты, подключенные к мобильным радиосетям и выполняющие либо роль «постоянного спутника» человека, либо интегрированные в транспортные средства.

Сейчас стоит вопрос о продаже платежных и расчетных услуг, в связи, с чем провайдеры мобильной связи хотят утвердить мобильные телефоны в роли платежного средства. Кстати клиент уже сейчас получает ежемесячные счета либо платит по предоплате.

Платежные функции мобильных конечных устройств могли бы с таким же успехом использоваться и для оплаты стационарных услуг – мелкие суммы платежей, так называемые микроплатежи, которые нельзя осуществить через расчетные банковские карты или кредитные карты, могут тогда осуществляться через провайдера расчетных услуг в ежемесячных счетах за мобильную телефонную связь. Через Интернет можно внедрить такую услугу как «SMS – Банк», с помощью которой можно будет отслеживать состояние своего счета по мобильному телефону, получать выписку о последних операциях по счету. Преимущества данной услуги: оперативность, то есть оперативное получение информации о текущем состоянии счета в любое время суток; удобство, то есть позволит в режиме «реального времени» иметь прямой доступ к личному банковскому счету и получать информацию по счету с любого мобильного телефона; экономия, то есть стоимость одного сообщения 0,15 USD (без учета стоимости услуги операторов сотовой связи).

В 2006 году пользователями сотовой связи являются около 35% населения, примерно у 10% (2010 чел.) владельцев мобильных телефонов есть счета в банке. На основе этих данных рассчитаем доход банка, если каждый из абонентов воспользуется услугой «SMS – Банк» хотя бы 1 раз в месяц (табл. 3.6).

Таблица 3.6

Прогнозируемый доход банка от услуги «SMS – Банк»

| Год | Количество клиентов | Доход банка (тыс. руб.) |

| 2006 | 2010 | 94 |

| 2007 | 2070 | 97 |

| 2008 | 2100 | 98 |

При введении услуги «SMS – Банк» доходы отделения увеличатся в 2006 на 94 тыс. руб., в 2007 г. – 97 и в 2008 г. – 98 тыс. рублей.

Для банков становится все более необходимым выбор программных решений, которые рассчитаны на перспективу технологического роста и дают возможность вложить инвестиции в систему автоматизации. Время дешевых программных решений осталось в прошлом, поэтому самое время задуматься об окупаемости затрат на систему автоматизации, в том числе за счет внедрения и использования передовых финансовых технологий, консолидированных в промышленных решениях.

В современных условиях продолжается развитие тенденции расширения функции коммерческих банков, которые для улучшения банковской ликвидности, получения доходов, занятия позиций на рынке развивают не характерные ранее для банков операции и услуги. Каждый год появляются новые разновидности займов и депозитов и принципиально новые виды деятельности (например, страхование и торговля ценными бумагами). Разнообразные услуги, предлагаемые современным банком, позволяют сделать жизнь клиента удобнее. Клиенты могут удовлетворить практически все свои потребности в финансовых услугах в одном месте.

Интерес к развитию современных банковских технологий определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Как показывает практика, инвестиции в такие проекты начинают приносить прибыль лишь через определенный период времени, необходимый для обучения персонала и адаптации системы к конкретным условиям. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым технологиям операции, банки в первую очередь стремятся к удешевлению и сокращению своей рутинной работы.

На основе приведенных выше мероприятий по повышению эффективности банковских услуг определим общий прогнозный доход банка от их введения (табл. 3.7).

Таблица 3.7

Прогнозный доход Бурятского ОСБ №8601, (тыс. руб.)

| Наименование статьи прогнозируемого дохода | Год | ||

| 2006 | 2007 | 2008 | |

| 1.Система «Интернет-Клиент» | 156 | 234 | 312 |

| 2.. Услуга «SMS – Банк» | 94 | 97 | 98 |

| Итого | 250 | 331 | 410 |

Согласно табличным данным доход банка в 2006 году увеличится на 250 тыс. руб. Таким образом, банк это фирма, предоставляющая финансовые услуги осуществляющая профессиональное управление денежными ресурсами общества, а так же выполняющая другие многочисленные функции в экономике. Успех банка зависит от того, насколько предоставляемые им финансовые услуги отвечают общественному спросу, насколько они качественные и конкурентоспособны в ценовом отношении. Использование самых современных технологий банковских операций жизненно необходимо банкам, так как помогает им побеждать в конкурентной борьбе.

ЗАКЛЮЧЕНИЕ

Очевидно, что с развитием рыночной экономики возрастает не только роль коммерческого банка, но и их количество, и спектр предоставляемых услуг и типов операций. В период с 1998 года по январь 2005 года количество банков сократилось практически на 50%. Причиной уменьшения количества действующих банков становится их банкротство, ухудшение финансового положения. С каждым годом растет число отозванных лицензий. В настоящее время насчитывается около 1500 коммерческих банков.

Банковская услуга – профессиональный интеллектуальный продукт, состоящий из комплекса банковских операций, которые приводят к оптимальному исполнению требований клиента и созданный с целью реализации его на рынке и извлечения прибыли.

На современном этапе своего развития коммерческие банки оказывают более 300 видов услуг своим клиентам. Благоприятная макроэкономическая ситуация, улучшение финансового состояния реального сектора экономики, увеличение реальных располагаемых денежных доходов населения послужили основой динамичного развития банковской деятельности и улучшения показателей, характеризующих уровень обеспеченности экономики банковскими услугами.

В основном, коммерческие банки универсальные, то есть выполняют полный набор операций и обслуживают все категории клиентов.

Как показал анализ, Бурятское отделение ежегодно выполняет экономические нормативы, устанавливаемые Центральным Банком РФ.

Основными этапами анализа финансово-хозяйственной деятельности коммерческого банка являются:

· Анализ пассивных операций банка;

· Анализ активных операций банка;

· Анализ комиссионно-посреднических операций банка.

В структуре пассивов отделения около 80% занимают привлеченные или оплачиваемые ресурсы, которые соответственно требуют высокодоходных вложений. Это, прежде всего, можно объяснить тем, что на балансе отделения не числится уставный капитал банка, и поэтому основу его собственных средств составляют средства клиентов, резервы по активным операциям, страховые и специальные фонды и прибыль, заработанная отделением. Вместе с тем нужно отметить, что в течение анализируемого периода произошел значительный рост собственных средств как в абсолютном (с 11856 тыс. руб. в 2003 г. до 49680 тыс. руб. в 2004г. – в 4,1 раза, в 2005 г. – 48543 тыс. руб.), так и в относительном выражении.

Увеличение собственного капитала банка, в основном, произошло за счет фондов в 2003 и 2005 гг., а также за счет прироста стоимости имущества в 2004 г. В 2005 г. капитал снизился на 4%, так как снизился добавочный капитал на 31%. Следовательно, финансовая устойчивость банка, значительно возросшая в 2004 году, снизилась в 2005 году.

Главным и наиболее динамичным источником пополнения ресурсной базы банка по-прежнему остается приток средств физических лиц. Структура вкладов населения по срокам возврата претерпевает серьезные изменения. Депозиты до востребования являются достаточно нестабильным источником средств, поскольку вкладчики могут в любой момент (при необходимости в денежных средствах) изъять свои вклады. В рассматриваемом периоде наблюдается положительная тенденция, доля депозитов физических лиц с каждым годом возрастает. Это характеризует деятельность банка с положительной стороны, поскольку срочные депозиты являются наиболее стабильной частью привлеченных ресурсов, что позволяет осуществлять кредитование на более длительные сроки.

Основными видами активных операций в Бурятском отделении №8601 Сберегательного банка РФ являются операции по предоставлению кредитов физическим и юридическим лицам.

Анализ кредитных операций Бурятского ОСБ №8601 позволяет сделать следующие выводы:

Общая величина кредитов, предоставленных банком в валюте баланса – 68% в 2003 году, 66% в 2004 году, то есть доля кредитных вложений в экономику является довольно значительной.

Абсолютное большинство предоставленных кредитов приходится на потребительские кредиты физическим лицам, которые в 2003 г. составили 58%, в 2004 г. – 80% и 70% в 2005 году от общей величины предоставляемых кредитов, то есть при выдаче кредитов банк работает преимущественно с физическими лицами. Среди кредитов, предоставленных физическим лицам, преобладают долгосрочные кредиты сроком свыше трех лет.

Кредиты, предоставленные коммерческим предприятиям и организациям, являются краткосрочными – до 1года.

За анализируемый период в отделении наблюдается повышение удельного веса непроцентных доходов в структуре общих доходов Банка за счет развития услуг, предоставляемых клиентам. Доля дохода от оказания банковских услуг в общем доходе банка составляет от 20 до 30% в течение трех лет. Следовательно, банк рассматривает данное направление работы как основной источник обеспечения стабильного роста непроцентной составляющей в доходах банка, дополнительный резерв стабильности и устойчивости.

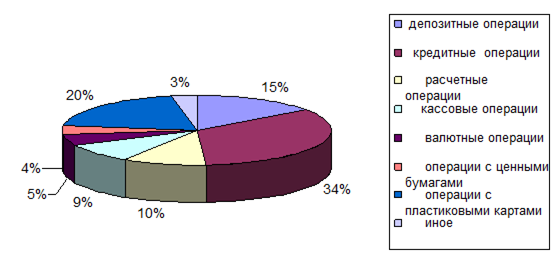

В структуре комиссионного дохода от предоставления банковских услуг в 2005 г. наибольший удельный вес занимают рассчетно-кассовые операции и операции по кредитованию юридических и физических лиц – 11 и 25%%. Доля дохода от операций с банковскими картами увеличилась до 11%.

Прирост комиссионного дохода от предоставления услуги по операциям с банковскими картами за анализируемый период был существенным. Лидером по объему эмиссии являются карты платежной системы Сбербанк-Maestro (зарплатная).

Отделение Сбербанка в 2005г. начинает активно осуществлять операции с наличной иностранной валютой, а именно операции по покупке и продаже долларов США. Наблюдается тенденция к увеличению годовых оборотов долларов США.

Для защиты интересов своих вкладчиков от негативных колебаний финансового рынка банку необходимо целенаправленно работать над совершенствованием структуры вкладов. В результате проведенного анализа, и в целях расширения сферы банковских услуг, в дипломной работе предлагается открыть такие виды вкладов как «студенческий» и «образовательный».

Также в дипломной работе предлагается ввести денежный перевод в системе «СТБ-Экспресс». А для того чтобы как-то привлечь клиентов, можно ввести дополнительную услугу такую, как бесплатное сообщение получателю. Отправление и получение такого перевода может осуществляться в любом городе, подключенном в режиме on-line к Банковской Информационной Системе. При внедрении перевода в системе «СТБ-Экспресс» количество клиентов увеличится на 1500 человек, а доход банка на 67,5 тыс. рублей.

С целью повышения эффективности осуществления операций юридических лиц с банковским счетом предлагается ввести систему класса «Интернет-Банк». Данная услуга будет стоить дешевле и от внедрения системы «Интернет-Банк» количество клиентов увеличится до 100 предприятий, а доход банка от внедрения системы «Интернет-Банк» будет равен 156 тыс. рублей.

Через Интернет можно внедрить такую услугу как «SMS – Банк», с помощью которой можно будет отслеживать состояние своего счета по мобильному телефону, получать выписку о последних операциях по счету. Преимущества данной услуги: оперативность, удобство, экономия.

Так как кредитование физических лиц в настоящее время достигает пика своего развития, возникает необходимость введения новых видов и форм кредитования граждан с целью пополнения доходной базы банка за счет ссудного процента и комиссионного дохода за обслуживание счета.

В частности, имеется очень большой интерес к получению краткосрочных кредитов в пределах заработной платы. Удовлетворить спрос на последнюю услугу можно, предложив сотрудникам предприятий так называемые «зарплатные» кредитные карточки. Кредит на пополнение личного банковского счета предоставляется сотрудникам корпоративного клиента банка, получающим зарплату на личный банковский счет. При внедрении данного вида кредита доходы банка увеличатся на 216680 рублей.

В дипломной работе предлагается такой вид кредитования как «Авто кредитование». Данный вид кредита выдается сроком от 6-ти месяцев до 3-х лет под 18% годовых. Банк получает доход в виде процентов за предоставленный кредит, а так же комиссию за открытие ссудного счета. С внедрением данного вида кредита доходы банка увеличиваются в среднем на 35000 рублей с одного клиента.

Так как в последнее время все чаще в магазине предлагают приобрести товары в кредит, то в дипломной работе предлагается ввести такой вид кредита как экспресс – кредитование на покупку товаров длительного пользования. Расчетный график погашения кредита (сроком 10 месяцев) по акции продажи товаров в кредит «10–10-10». Банк получает доход в виде процентов за предоставленный кредит, а так же комиссию за открытие ссудного счета, сумму комиссии за оплату товара по карте.

Таким образом, на основании вышеизложенного можно сделать вывод, что с внедрением новых технологий и новых видов кредитования Бурятское отделение привлечет больше клиентов и соответственно увеличит свои доходы.

СПИСОК ЛИТЕРАТУРЫ

1. Гражданский кодекс РФ (часть вторая) от 26 января 1996 г. № 14-ФЗ.

2. Инструкция «О порядке совершения в Сбербанке России операций по вкладам физических лиц» от 16.10.2000г. № 1-2-р.

3. Федеральный Закон № 395-1 от 02.12.1990 (ред. 23.12.2003) «О банках и банковской деятельности»

4. Инструкция «О порядке совершения Сбербанком России операций по хранению ценных бумаг (Редакция 2)» от 20.02.2002 № 29-2-р.

5. Федеральный Закон «О центральном банке РФ»

6. Инструкция «О порядке совершения физическими лицами безналичных операций по покупке и продаже иностранной валюты» от 27.07.2001 № 776-р.

7. Сборник тарифов на услуги, предоставляемые Сбербанком России от 25.11.2003, № 568-5-р.

8. Федеральный Закон № 395-1 от 02.12.1990 (ред. 23.12.2003) «О банках и банковской деятельности».

9. Федеральный Закон № 127-ФЗ от 26.10.2002 «О защите конкуренции на рынке финансовых услуг».

10. Федеральный Закон «О центральном банке РФ»

11. Аленичев В.В. Библиографический указатель литературы по банковскому делу. 1990 -2002 гг. – М.: ЮКИС, 2002 – 432 с.

12. Балабанов И.Т. Валютные операции. М.: Финансы и статистика, 2002-376 с.

13. Балаш В.А., Гурылева Е.К., Прокофьев С.Е. Организация денежно-кредитного регулирования: Учеб. Пособие. Саратов: Издат. центр Сарат. гос. экон. Академии, 1999 – 290с.

14. Банки и банковские операции: Учебник/Под ред. Е.Ф.Жукова. М: Банки и биржи. ЮНИТИ, 2000.

15. Банковский портфель.: В Зт./Отв. Ред. Ю.И.Коробов, ю.Б. Рубин, В.И. Солдаткин. М.: Соминтэк, 2000-2001.

16. Банковское дело: Учебник/Под ред. В.Н. Колесникова, Л.П. Кроливецкой. 4-е изд., перераб. И доп. М.: Финансы и статистика, 2000 – 455 с.

17. Банковское дело: Учебник/Под ред. Лаврушина О.И. М: Финансы и статистика, 2002.

18. Банковское дело: Учебник/Под ред. Ю.А. Бабичевой. М.: Экономика, 2002.

19. Батракова Л.Г. Экономический анализ деятельности коммерческого банка.М.: Финансы и статистика, 2003 – 564 с.

20. Бункча М.К. Деньги. Банки. Валюта: Учеб. Пособие. М.: АО «Дис», 2002.

21. Буренин А.Н. Фьючерсные, форвардные и опционные рынки. М.: Тривола, 2001.

22. Герасимова Е.Б. Анализ качества банковских услуг// Банковское дело – 2004,№16

23. Голубович А.Д. и др. Управление банком организационные структуры, персонал и внутренние коммуникации, 2-е изд., испр. и доп. М.: Менатеп-Информ,2000.

24. Годовой отчет Сбербанка России. К 160-летию Сбербанка России, 2000 г.

25. Гурьянов С.А. Маркетинг банковских услуг.www. Marketing. Spb. ru

26. Деньги, кредит, банки: Учебник/ Под ред. О.и. Лаврушина. М.: Финансы и статистика, 2002.

27. Долан Э. Дж., Кэмпбелл К.Д., Кэмпбелл Р.Дж. Деньги, банковское дело и денежно- кредитная политика. М.: л.. 2000.

28. Ендронова В.Н. Создание и продвижение кредитного продукта //Банковские продукты – 2004, №20.

29. Ендронова В.Н. Банковский продут как категория рыночной экономики // Банковское дело - 2004, № 21.

30. Ендронова В.Н., Крючков О.А. Анализ подходов к классификации банковских услуг // Банковское дело – 2004, № 26.

31. Евдокимова В.Э. и др. Операции банков с векселями: Учеб. Пособие. Саратов: Издат. Центр СГ-ЭУ,2002.

32. Карлин д. Томос Г. Анализ финансовой отчетности – М.: Дело и сервис, 1998, 233 с.

33. Коробов Ю.И. банковский маркетинг: Учеб. Пособие. Саратов: Издат. Центр Сарат. Гос. экон. Академии, 2000 – 125 с.

34. Курманова Л.Р. Вопросы развития рынка банковских услуг // Финансы и кредит – 2004, № 12

35. Маркова О.М., Сахаров Л.С. Коммерческие банки и их операции. М.: Банки и биржи, ЮНИТИ, 2000 – 561 с.

36. Миловидов В.Д. Современное банковское дело: Опыт организации и функционирования банков США. М.: Изд-во Моск. Ун-та, 2002 – 122 с.

37. Митрохин В.В. Система гарантирования банковских депозитов и ее роль в повышении устойчивости банковского сектора // Банковское дело – 2004, № 21

38. Носкова И.Я. Международные кредитно- валютные отношения. М.: Банки и биржи, 2002.

39. Нуреев Р.М. Деньги, банки и денежно- кредитная политика. М.: Финстатинформ, 2000.

40. Поллард А.М., Пассейк Ж.Г., Эллчс К.Х., Дейлч Ж.П. Банковское право США/ Под общ. ред. Я.А. Куника. М.: Прогресс, 2002. 542с.

41. Рид Э., Коттер Р., Гилл Э., Смит Р. Коммерческие банки / Под ред. В.М. Усоскина. 2-е изд. М.: Космополис, 2001.

42. Роде Э. Банки, биржи, валюты современного капитализма6 Пер. с нем./ Под ред. В.Н. Шенаева. М.: Финансы и статистика, 2002.

43. Севрук В.Т. Банковские риски. М.: Дело ЛТД, 2000.

44. Смыслов Д.В. Международные валютно-финансовые отношения России. Проблемы переходного периода. М.: ИМЭМО, 1999. 473с.

45. Спицын И.О., Спицын Я.О. Маркетинг в банке. Тернополь: Тарнекс; Киев: Писпайп, 2000. 177с.

46. Стоянова Е.С. Финансовый менеджмент теория и практика Учебник издание 5 юбилейное М.: Издательство «Перспектива», 2004 – 243с.

47. Суханов М. Перспективные банковские услуги // Бухгалтерии и банки – 2005,№ 3.

48. Федоров Б.Г. Сбербанк – возможности и проблемы // Финансы – 2004, № 12

49. Финансово- кредитный словарь: В3 т. /Под ред.Ф.В. Гарбузова, Н.В. Гаритовского. М.: Финансы и статистика, 2003 – 195с.

50. Финансовый отчет Бурятского ОСБ № 8601 за 2003 год

51. Финансовый отчет Бурятского ОСБ № 8601 за 2004 год

52. Финансовый отчет Бурятского ОСБ № 8601 за 2005 год

53. Финансы. Денежное обращение. Кредит: Учебник / Под ред. Л.А. Дробоздиной. М.: Финансы, 2002 – 346с.

54. Черкасов В.Е. Анализ деятельности коммерческих банков по их публикуемым балансам // Деньги и кредит, 2005, № 2

55. Черкасов В.Е., Плотицина Л.А. Банковские операции: маркетинг, анализ, расчеты. М.: Метаинформ, 2002 – 116с.

56. Ширинская Е.Б. Операции коммерческих банков: российский и зарубежный опыт. 2-е изд., пераб. и доп. М.: Финансы, 2004 – 340с.

57. Яцевич А.В. Возможности Интернет для рынка банковских услуг. www. Yas. narod. ru.

ПРИЛОЖЕНИЯ

Приложение 1

Классификация банковских услуг

| Критерии классификации | Тип предоставляемых услуг |

| 1 | 2 |

| 1.В зависимости от особенностей развития | Революционные Эволюционные |

| 2. По степени участия структурных подразделений банка в создании продукта | Простые Сложные |

| 3.По степени сложности банковских услуг | Банковские услуги 1-го уровня Банковские услуги 2-го уровня Банковские услуги 3-го уровня Банковские услуги 4-го уровня |

| 4. По категориям клиентов | Услуги, предоставляемые физическим лицам Услуги, предоставляемые юридическим лицам |

| 5.По удовлетворению потребностей клиента | Прямые услуги Услуги, приносящие дополнительный доход Косвенные или сопутствующие услуги |

| 6. В зависимости от функций, выполняемых коммерческим банком | Стратегические Текущие услуги Оперативные Специальные |

| 7. В зависимости от уровня интеграции банков в мировую финансовую систему | Банковские услуги элементарного уровня интеграции Банковские услуги базового уровня Банковские услуги продвинутого уровня Банковские услуги глобального уровня интеграции |

| 8. В зависимости от способа формирования и размещения ресурсов банка | Банковские услуги, сопровождающие активные операции Банковские услуги, сопровождающие пассивные операции Банковские услуги, сопровождающие комиссионно-посреднические операции |

| 9.В зависимости от оплаты за предоставление услуг | Платные услуги Бесплатные услуги |

Приложение 2

Рис 1. Востребованность услуг, предоставляемых Бурятским ОСБ №8601

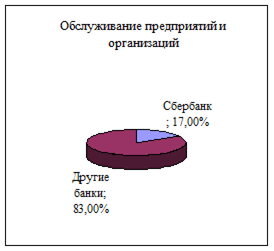

Рис. 2. Роль Сбербанка Бурятии на рынке обслуживания частных клиентов.

Приложение 3

Рис. 1.Структура вкладов физических лиц за 2003-2005г.г.

Рис. 2.Роль Сбербанка Бурятии на рынке обслуживания корпоративных клиентов

Приложение 4

Рис. Прогнозируемый доход от внедрения системы «Интернет-Банк», (тыс. руб.).

Рис. Прогнозируемый доход от внедрения системы «Интернет-Банк», (тыс. руб.).

|

из

5.00

|

Обсуждение в статье: Перспективы расширения спектра банковских услуг Бурятского ОСБ№8601 |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы