|

Главная |

Рекомендации по совершенствованию дивидендной политики

|

из

5.00

|

Утверждение дивидендной политики - важный шаг на пути совершенствования системы корпоративного управления компании.

Политика общества в отношении выплаты дивидендов существенно затрагивает интересы акционеров. В этой связи в ОАО «Красноярскгеология» рекомендуется утвердить дивидендную политику, которой будет руководствоваться совет директоров Общества при принятии решений о выплате дивидендов. Эту политику целесообразно сформулировать в Положении о дивидендной политике.

Если в Положении появится статья, регулирующая сроки объявления, утверждения и выплаты дивидендов, это будет положительным фактором для инвесторов, заинтересованных в дивидендных выплатах, так как позволит им спланировать денежные потоки. Чем доступнее информация для инвестора, тем ниже риск обладания этими акциями.

Весьма полезной может оказаться статья, предоставляющая совету директоров право принимать решения (в рамках принятой на общем собрании и закрепленной в Уставе компании дивидендной политики), касающиеся дивидендов, без созыва общего собрания акционеров. Члены совета директоров представляют интересы крупных акционеров или организаций, представляющих права миноритарных акционеров, поэтому решения общего собрания в отношении дивидендов, как правило, носят формальный характер. А времени и средств на созыв таких собраний требуется много, особенно в том случае, если дивиденды выплачиваются чаще, чем один раз в год.

Однако выплата дивидендов не является обязательной в случае, если все владельцы акций считают реинвестирование полученной прибыли более важным вариантом для ее расходования. Политика развития производства является не только внутренним интересом предприятия. Впрочем, такое поведение акционеров может быть оправдано только в случае невозможности привлечения необходимых кредитных ресурсов либо высоких ставок по ним, как в период 2009 года.

В Положении рекомендуется указать сведения о предполагаемых выступлениях и интервью в средствах массовой информации должностных лиц общества, о периодичности проведения информационных семинаров и иных встреч с акционерами и возможными инвесторами, о порядке ответов должностных лиц общества на вопросы акционеров. Обществу следует информировать акционеров и иных заинтересованных лиц о своей дивидендной политике.

Сведения о дивидендной политике ОАО «Красноярскгеология» и вносимых в нее изменениях рекомендуется публиковать в периодическом издании, предусмотренном Уставом Общества для опубликования сообщений о проведении общих собраний акционеров, а также размещать на веб-сайте общества в сети Интернет.

Дивидендная политика компаний строится на основе баланса между интересами самой компании и ее акционеров, значит и основной ее задачей будет обеспечение стабильного роста капитализации при одновременной ежегодной выплате дивидендов.

Важно отметить в Положении, что оно разработано в соответствии с действующим законодательством РФ и внутренними нормативными актами ОАО «Красноярскгеология», а если в результате изменения законодательства отдельные статьи Положения о дивидендной политике вступают с ними в противоречие, то они утрачивают силу. Все вопросы, которые остаются не урегулированными в Положении, регулируются Уставом и прочими внутренними актами компании.

Вся эта информация должна содержаться в Положении о дивидендной политике общества. Дивидендную политику рекомендуется также раскрывать в проспекте эмиссии общества.

В Положении можно закрепить порядок принятия решения о выплате дивидендов:

)_Совет директоров ОАО «Красноярскгеология» на основании предложения исполнительного органа определяет рекомендуемую сумму дивидендных выплат;

)_Рекомендация совета директоров по размеру дивидендов по итогам очередного года представляется акционерам в соответствии с действующим законодательством для принятия ими окончательного решения на собрании акционеров;

)_Решение о выплате дивидендов и их размере принимается общим собранием акционеров. Размер дивидендов не может быть больше рекомендованного советом директоров;

)_Совет директоров общества определяет дату составления списка лиц, имеющих право на участие в общем собрании акционеров. Список лиц, имеющих право получения дивидендов, составляется на дату составления списка лиц, имеющих право участвовать в общем собрании акционеров, на котором принимается решение о выплате дивидендов. Для составления списка лиц, имеющих право получения дивидендов, номинальный держатель акций представляет данные о лицах, в интересах которых он владеет акциями.

Информация о выплате Обществом дивидендов должна отражать реальное состояние Общества. К формированию искаженного представления об истинном положении дел на предприятии может привести объявление о выплате дивидендов при отсутствии для этого необходимых условий, в частности, с нарушением ограничений, установленных законодательством.

Акционеры вправе рассчитывать на получение дивидендов в объявленном размере. Именно на основании объявленного размера дивидендов формируются оценка деятельности Общества и представление относительно перспектив его развития.

Четкость обязательств, позволяющая с достаточной степенью определенности судить о ходе их исполнения, способствует укреплению доверия акционеров к Обществу. Поэтому, принимая на себя обязательство по выплате объявленных дивидендов, Общество должно конкретизировать порядок его исполнения.

Обществу в своем Положении дивидендной политике рекомендуется предусмотреть санкции, применяемые к генеральному директору за неисполнение или ненадлежащее исполнение обществом обязанности по выплате объявленных дивидендов. Это является нарушением законодательства и существенно подрывает доверие к Обществу. В этой связи надлежит установить такой порядок выплаты дивидендов, при котором в случае его нарушения Совет директоров совместно с Ревизионной комиссией имел бы право уменьшить размер вознаграждения генеральному директору и членам правления или освободить их от исполняемых обязанностей. Такое право совета директоров должно быть закреплено в уставе или в иных внутренних документах либо в договоре общества с генеральным директором и членами правления общества.

Законодательство позволяет принимать решение о выплате дивидендов либо один раз в год, либо по итогам каждого квартала отчетного года. Максимально полная реализация права акционеров на получение дивидендов предполагает использование второго варианта. Это особенно важно для таких компаний, которые в силу особенностей своего бизнеса получают чистую прибыль в особо крупных размерах и за короткие промежутки времени.

Для того чтобы учет формирования, накопления и расходования дивидендов был прозрачным, целесообразно в Положении о дивидендной политики ОАО «Красноярскгеология» отметить создание дивидендного фонда, общая схема управления которым приведена на рисунке 3.1. Этот фонд может быть реализован как физически (например, в виде отдельного расчетного счета предприятия), так и в виде учетной единицы. Последний подход является более гибким, поскольку дает возможность применять средства дивидендного фонда в процессе его накопления наиболее выгодным для акционеров способом - от использования в оборотном капитале предприятия до размещения в краткосрочных депозитах.

| Общее собрание акционеров | Совет директоров | Исполнительные органы | |||

|

|

| ||||

| Определяет минимальную долю чистой прибыли, направленной на дивиденды | Принимает решение о направлении чистой прибыли в дивидендный фонд | Реализуют решения Общего собрания акционеров по использованию чистой прибыли | |||

|

|

| ||||

| Устанавливает срок выплаты дивидендов | Определяет структуру дивидендного фонда | Реализуют решения Совета директоров по управлению | |||

Рис. 3.1 Схема реализации дивидендной политики в

ОАО «Красноярскгеология»

Обособленный учет дивидендного фонда, с одной стороны, позволяет акционерам осуществлять непрерывный контроль за средствами, предназначенными для выплаты дивидендов. С другой стороны, исполнительные органы могут постоянно оценивать степень ликвидности дивидендного фонда - возможность обратить активы в денежную форму и осуществить выплату дивидендов акционерам.

Акционеры, являясь в данном случае выгодоприобретателями, устанавливают минимальный размер дивидендного фонда, сроки и порядок его распределения. Формально этот механизм закрепляется в положении о дивидендной политике общества, утверждаемом общим собранием акционеров. Однако, учитывая положения Закона «Об акционерных обществах» (речь идет о праве совета директоров устанавливать рекомендуемый размер выплат) и отсутствие у акционеров механизма непосредственного и постоянного мониторинга дивидендного фонда, функцию управления им целесообразно передать совету директоров, который в этом случае сможет не только оценивать рекомендуемый размер дивидендов по формальным признакам, но и реально участвовать в формировании фонда. Исполнительная дирекция будет осуществлять функцию управляющего фондом, действующего строго в соответствии с решениями совета директоров.

При реализации механизма акционерных выплат следует учитывать еще один существенный момент. В соответствии с ФЗ «Об акционерных обществах» размер чистой прибыли не может превышать сумму чистой прибыли, полученную предприятием за отчетный период и определяемую по правилам бухгалтерского учета, который в настоящее время более приспособлен для функций налогового агентирования, нежели для целей финансового анализа. Предприятие, например, может за отчетный период повысить оборачиваемость средств за счет снижения рентабельности деятельности (уменьшение цен при неизменном уровне затрат).

При этом валовой размер чистой прибыли останется на том же уровне, а потребность в оборотных средствах сократится, вследствие чего часть оборотного капитала из запасов и дебиторской задолженности превратится в деньги на расчетном счете. В соответствии с действующим законодательством о компаниях и современными правилами бухгалтерского учета размер дивидендов в этой ситуации все равно будет ограничен суммой чистой прибыли. Однако с точки зрения финансового анализа у предприятия возникнет излишняя ликвидность.

В отсутствие желания либо возможности нарастить оборот за счет высвобожденных средств или выгодно инвестировать их самым правильным решением стала бы выплата этих денег акционерам в виде дивидендов, однако законом подобная процедура запрещена. В результате возникает классическая проблема. С одной стороны, работа исполнительной дирекции оценивается с точки зрения того, каких финансовых показателей ей удается достичь, и в этом смысле она заинтересована в том, чтобы оборотный капитал «работал» максимально эффективно.

С другой стороны, возникающая излишняя ликвидность порождает упреки со стороны акционеров и фондовых аналитиков в том, что менеджеры не способны эффективно использовать (инвестировать) высвобожденные средства. В итоге исполнительная дирекция, как правило, принимает решение о повторном замораживании этих средств либо в запасах (например, снижая цену закупки за счет предоплат), либо в дебиторской задолженности (стимулируя сбыт). То есть все возвращается на круги своя, причем акционеры не получают потенциальные дивиденды.

Не менее редки обратные случаи, когда согласно бухгалтерской отчетности предприятие получает огромную чистую прибыль, но при этом бывает не в состоянии выплатить даже часть дивидендов, поскольку практически вся прибыль сосредоточена в наименее ликвидной части оборотного капитала, например в запасах готовой продукции на складе, которая не находит сбыта (худший вариант). В этом случае решение о выплате дивидендов, основанное на оценке формальных признаков (бухгалтерской отчетности), приводит к тому, что предприятие вынуждено прибегать к краткосрочному заимствованию средств.

Приведенные примеры показывают, что, во-первых, чистая прибыль, рассчитанная по правилам бухгалтерского учета, и чистый денежный поток к распределению не являются тождественными понятиями. И, во-вторых, если совет директоров не управляет чистой прибылью, это может привести к полному несоответствию формальных показателей реальной степени ликвидности, что ставит под удар само право акционера на получение дивидендов. Таким образом, реализация механизма управления чистой прибылью является фактором снижения риска владения акциями предприятия в части получения его владельцами причитающихся им выплат. При этом основными параметрами оценки состояния дивидендного фонда должны стать соответствие его размера минимальной установленной акционерами величине и степень ликвидности ценных бумаг фонда.

Итак, чтобы управлять дивидендным фондом, совет директоров должен иметь некие целевые ориентиры. В частности, необходимо определить минимально допустимый объем средств фонда. Сделать это, оперируя абсолютными показателями, сложно - гораздо удобнее установить наименьшее значение в процентах от суммы чистой прибыли, полученной предприятием за отчетный период.

Реализация этого положения закрепляется и осуществляется следующим образом. В нормативной базе следует зафиксировать, что совет директоров собирается ежемесячно; при этом акционерное общество устанавливает, что дивиденды должны составлять не менее 5% от чистой прибыли по итогам года, и тогда совет директоров на очередном собрании сможет принять решение о том, чтобы не менее 5% чистой прибыли, полученной по итогам месяца, было сохранено в дивидендном фонде.

Выплаты по акциям после создании дивидендного фонда в размере 5% от чистой прибыли в ОАО «Красноярскгеология» представлены в таблице 3.1.

Таблица 3.1

Выплаты дивидендов при создании дивидендного фонда

| Отчетный год | Чистая прибыль за отчетный период, тыс. руб. | Сумма выплат дивидендов, тыс. руб. | Сумма выплат по каждой акции, руб. |

| 2007 | 125096 | 6254,8 | 104 |

| 2008 | 144707 | 7235,4 | 120 |

| 2009 | 95378 | 4768,9 | 79 |

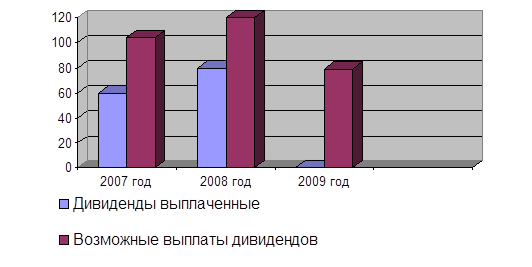

Рис. 3.2 Сравнение возможных и реально выплаченных дивидендов

Дивидендный фонд в размере 5% от чистой прибыли позволил бы увеличить выплаты по акциям в 2007 году на 44 рубля (58%), в 2008 - на 40 рублей (67%), и кроме того, выплатить акции в 2009 году, в размере 79 рублей. На рисунке 3.2 представлено сравнение дивидендов, которые были выплачены предприятием и которые могли бы быть выплачены, если создавался дивидендный фонд в размере 5% от прибыли.

Вместе с тем совет директоров может увеличить размер данного показателя по итогам месяца, если видит такую возможность, или сократить его, если предприятию требуются дополнительные денежные средства на определенный период. В последнем случае исполнительная дирекция должна предложить способы возмещения «недовложенных» в дивидендный фонд средств, а совет директоров - оценить степень реалистичности этих предложений.

Подобный подход исключает вероятность возникновения проблем с излишней ликвидностью, поскольку совет директоров всегда сможет адсорбировать ее в дивидендный фонд и обеспечить выплаты в размере не менее заданного. В случае же благоприятной рыночной конъюнктуры и удачных действий менеджмента фактический объем средств в данном фонде может превысить минимально установленный. Кроме того, принимая в конце отчетного периода решение о величине выплат, совет директоров будет ориентироваться уже не на формальные показатели, а на размер реально сформированного дивидендного фонда.

Не менее важный аспект - управление ликвидностью дивидендного фонда, то есть возможностью его превращения в деньги с последующей выплатой дивидендов в установленное время. Таким образом, целевым показателем ликвидности является срок выплаты дивидендов (со дня принятия соответствующего решения). Чем меньше этот срок, тем выше должна быть ликвидность фонда. Однако, как известно, наиболее ликвидные активы одновременно являются наименее доходными. В определенные периоды времени активы в наиболее ликвидной форме - денежных средствах - могут быть даже убыточными из-за курсовых рисков. Таким образом, при размещении средств дивидендного фонда совет директоров должен оценивать такие показатели, как ликвидность, доходность, риски.

Реализовав на практике механизм формирования и использования дивидендного фонда, совет директоров сможет определить наиболее разумный с финансовой точки зрения размер дивидендов и обеспечить их своевременную выплату.

Таким образом, процедура осуществления выплат формально соответствует положениям ФЗ «Об акционерных обществах». Если акционерами изначально были установлены целевые показатели минимального размера дивидендного фонда и сроков выплаты дивидендов, то совету директоров будет достаточно просто исполнить возложенную на него обязанность по определению рекомендации о размере выплат в соответствии с реальными показателями сформированного дивидендного фонда. Далее совет директоров и акционеры должны действовать в соответствии с утвержденным законом регламентом. Положение о дивидендной политике ОАО «Красноярскгеология» как отдельный внутренний документ приводится в приложении 3.

Часто, в отсутствие ясной дивидендной политики Общество принимает такое решение «на глаз». Внедрение Положения о дивидендной политике, которое подразумевало бы создание дивидендного фонда в размере 5% от чистой прибыли, позволило бы не только привлечь инвесторов при выпуске дополнительных акций в связи с расширением производства, но и завоевать доверие в лице акционеров.

Столь детальная проработка процедур формирования и распоряжения дивидендным фондом обусловлена тем, что действующее законодательство не содержит подобных норм. В результате формально закрепленное за акционерами право распоряжаться чистой прибылью фактически может быть реализовано только по истечении отчетного периода - в момент принятия решения о размерах и сроках выплаты дивидендов. Однако в этом случае рекомендация совета директоров определяется размером и составом чистой прибыли, а также тем, как ею управляла исполнительная дирекция. Поскольку последняя, как правило, не ориентирована на максимизацию выплат, то и размер дивидендов в итоге оказывается достаточно низким. Следовательно, данная ситуация должна регулироваться внутренними правилами корпоративного управления.

ЗАКЛЮЧЕНИЕ

В данной работе был рассмотрен вопрос о том, какая часть прибыли компании должна выплачиваться акционерам в форме дивидендов. Дивидендная политика должна рассматриваться в свете общей финансовой задачи компании, которая заключается в максимизации богатства акционеров. Это не всегда означает выплату максимальных дивидендов, так как может быть найдено более прибыльное применение для дивидендов внутри самой компании. Дивидендная политика имеет большое значение, потому что она влияет на структуру капитала и финансирование компании.

В основе решения вопроса о дивидендной политике акционерного общества лежит решение главной проблемы: платить или не платить дивиденды. В зависимости от ряда факторов определяется оптимальная для предприятия дивидендная политика на ближайшую перспективу.

Принятие решения о размере дивидендов в любом случае является непростой задачей. Поэтому в мировой практике разработаны различные варианты дивидендных выплат в соответствии с консервативной, умеренной и агрессивной дивидендной политикой.

Точки зрения на значение дивидендной политики для общей оценки фирмы и осуществления задачи максимизации богатства акционеров различны, однако не вызывает сомнения, что в настоящее время единой «правильной» дивидендной политики не существует. На различных этапах становления и развития, при различных ситуациях на рынке предприятия либо форсируют накопления, либо наращивают дивидендный доход акционеров.

Формирование оптимальной для компании дивидендной политики относится к области управленческого искусства. Однако недостаточно сформировать дивидендную политику компании. На практике возникают определенные сложности именно в процессе реализации дивидендной политики, начиная от вопросов регламентации процедуры и заканчивая вопросами налогообложения.

О важности существования четко прописанной дивидендной политики для репутации компании в глазах акционеров и потенциальных инвесторов первыми в России стали задумываться крупнейшие предприятия, которые являются основными проводниками западного опыта корпоративного управления в отечественную бизнес-среду. Осознав, что грамотная дивидендная политика и максимальная информированность акционеров - важнейшие факторы инвестиционной привлекательности компании и залог ее будущего развития, российские корпорации (по примеру западных) стали пополнять свои сайты разделом «Информация для акционеров».

На примере ОАО «Красноярскгеология» была проанализирована дивидендная политика акционерного общества. Как и подавляющее большинство компаний, которые платят дивиденды, объект исследования поддерживает исторически сложившуюся дивидендную политику - при определении размера дивиденда руководство ориентируется на уровень дивидендных выплат на акцию за предыдущие отчетные периоды.

Преследуя цель совершенствования дивидендной политики, были разработаны рекомендации по устранению выявленных в ней недостатков. Принимая решение о выплате дивидендов «на глаз», руководство влияет на качество дивидендной политики. Внедрение Положения о дивидендной политике, которое подразумевало бы создание дивидендного фонда в размере 5% от чистой прибыли, позволило бы не только привлечь инвесторов при выпуске дополнительных акций в связи с расширением производства, но и завоевать доверие в лице акционеров.

Не смотря на то, что со времени принятия законодательства о дивидендах прошло несколько лет и само понятие дивидендов вошло в экономическую культуру россиян, немногие отечественные компании (прежде всего крупные нефтяные компании и солидные коммерческие банки) могут похвастаться отлаженными технологиями разработки дивидендной политики.

Утверждение дивидендной политики - важный шаг на пути совершенствования системы корпоративного управления компании. Вопрос актуальности дивидендной политики акционерных обществ не вызывает сомнения, потому как от грамотного распределения прибыли зависят перспективы дальнейшего развития предприятия. Улучшению собственного финансового состояния эмитента способствует необходимость формирования и оптимизации дивидендной политики.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации. Часть первая. № 51-ФЗ от 30 ноября 1994г.

. Налоговый кодекс Российской Федерации. Часть первая. № 146-ФЗ от 31 июля 1998г.

3. Федеральный закон № 208-ФЗ от 26 декабря 1995г. «Об акционерных обществах»

4. Федеральный закон № 120-ФЗ от 07 августа 2001г. «О внесении изменений и дополнений в Федеральный закон «Об акционерных обществах»

. Федеральный закон № 39-ФЗ от 22 апреля 1996г. «О рынке ценных бумаг»

. Указ Президента РФ № 1157 от 18 ноября 1995г. «О некоторых мерах по защите прав вкладчиков и акционеров»

. Указ Президента РФ № 1106 от 18 июля 2008г. «О внесении изменений в Указ Президента РФ № 1157 от 18 ноября 1995г. «О некоторых мерах по защите прав вкладчиков и акционеров»

. Указ Президента РФ № 408 от 21 марта 1996г. «Об утверждении Комплексной программы мер по обеспечению прав вкладчиков и акционеров»

9. Письмо МНС РФ № СА-6-04/942@ от 04 сентября 2003г «О налогообложении дивидендов»

. Постановление Пленума Верховного Суда РФ № 12 от 10 октября 2001г. «О вопросе, возникшем при применении Федерального закона «Об акционерных обществах»

. Постановление Пленума ВАС РФ № 19 от 18 ноября 2003г. «О некоторых вопросах применения Федерального закона «Об акционерных обществах»

12. Постановление ФКЦБ РФ № 27 от 02 октября 1997г. «Об утверждении Положения о ведении реестра владельцев именных ценных бумаг»

13. Постановление ФКЦБ РФ № 17/пс от 31 мая 2002г. «Об утверждении Положения о дополнительных требованиях к порядку подготовки, созыва и проведения общего собрания акционеров»

14. Постановление ФКЦБ РФ №8 от 20 апреля 1998г. «Об утверждении Положения о порядке проведения общего собрания акционеров путем проведения заочного голосования и внесении дополнений в Положение о ведении реестра владельцев именных ценных бумаг, утвержденное Постановлением Федеральной комиссии по рынку ценных бумаг от 2 октября 1997 г. № 27»

. Приказ Минфина РФ № 101 от 28 ноября 1996г. «О порядке публикации бухгалтерской отчетности открытыми акционерными обществами»

. Распоряжение ФКЦБ РФ № 03-849/р от 30 апреля 2003г. «О Методических рекомендациях по составу и форме представления сведений о соблюдении Кодекса корпоративного поведения в годовых отчетах акционерных обществ»

. Распоряжение ФКЦБ РФ № 421/р от 04 апреля 2002г. «О рекомендации к применению Кодекса корпоративного поведения»

. Распоряжение ФКЦБ РФ № 03-1169/р от 18 июня 2003г. «Об утверждении Методических рекомендаций по осуществлению организаторами торговли на рынке ценных бумаг контроля за соблюдением акционерными обществами положений Кодекса корпоративного поведения»

. Базарова А.С. Выплата дивидендов // Налоги. - 2008. - № 7. - С. 11.

. Данилов А.И. Маленькие радости акционера // Финансовый эксперт. -2008. - № 4. - С. 25-28.

. Иванов А.Г., Лебедева Н.П. Соглашения акционеров: шаг вперед или топтание на месте? // Корпоративный юрист. - 2008. - № 9. - С. 31-34.

. Каллаур Н.А. Дивиденды организации // Экономико-правовой бюллетень. - 2008. - № 12. - С. 16-18.

23. Макарова Т.В. «Кризисные» дивиденды // Актуальная бухгалтерия. <http://www.garant.ru/jurist/AB.htm> - 2009. - № 3. - С. 54-56.

. Попов Д.Л. Год дивидендами красен // Практическая бухгалтерия. - 2007. - № 1. - С. 22-23.

. Росфельдт А.К. Быть или не быть дивидендам? // Консультант. - 2008. - № 21. - С. 32-38.

. Чехова А.А. Дивиденды в условиях кризиса: могут ли правовые механизмы гарантировать акционеру получение дивидендов? // Право и экономика. - 2009. - № 7. - 24-27.

. Лихачева О.Н., Щуров С.А. Долгосрочная и краткосрочная финансовая политика предприятия: Учебное пособие, 2-е издание. - М.: Вузовский учебник, 2009г. - 318с.

28. Ковалев В.В., Ковалев Вит.В. Финансы организаций (предприятий): Учебник. - М.: ТК Велби, 2007г. - 352с.

. Поляк Г.Б. Финансы: Учебник для вузов, 3-е издание, перераб. и доп.- М.: Юнити-Дана, 2008г. - 703с.

30. http://www.aup.ru

. http://www.dis.ru

. http://www.gks.ru

. http://www.nalog.ru

. http://www.minfin.ru

Приложение 1

ПОЛОЖЕНИЕ

|

из

5.00

|

Обсуждение в статье: Рекомендации по совершенствованию дивидендной политики |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы