|

Главная |

Основные подходы и методы оценки имущественного комплекса предприятия

|

из

5.00

|

Существует несколько десятков методов оценки стоимости имущественного комплекса предприятий, обычно группируемых в три классических подхода к оценке: [12]

— затратный (имущественный), основанный на учете издержек (метод чистых активов, метод ликвидационной стоимости);

— доходный, основанный на учете доходов (метод прямой капитализации, метод дисконтирования денежного потока);

— сравнительный (рыночный) подход, основанный на сопоставлении объектов (метод рынка капитала (компании-аналога), метод отраслевых коэффициентов, метод сделок).

Для получения корректного результата по оценке необходимо произвести расчет стоимости бизнеса с использованием всех трех классических подходов, известных в теории оценки. В случае если это требование не выполняется, то результаты оценки будут некорректными, а именно:

1) проведение процедуры оценки только способами в рамках затратного подхода позволяет оценить только эти затраты на создание предприятия (бизнеса). Однако нельзя игнорировать возможности приобретения будущих доходов от бизнеса, поэтому не учитывать будущие доходы от собственности (бизнеса) при ее продаже неправомерно;

2)проведение оценки бизнеса только способом оценки будущих доходов (в рамках доходного подхода) также может быть ошибочным, в связи с тем что когда инвестор производит финансовые вложения в предприятие, то при подведении финансового результата своих инвестиций инвестор, как правило, не учитывает те расходы, которые были произведены для достижения этого финансового результата;

3)оценка бизнеса на основании сравнительного подхода, без применения остальных подходов, также некорректна, поскольку необходим учет как затрат на создание бизнеса, так и будущих доходов от оцениваемого бизнеса.

Принимая во внимание все вышесказанное, следует считать правильной при проведении работ по оценке предприятия (бизнеса) такую технологию оценочной деятельности, при которой используется весь арсенал способов оценки — и в плане учета затрат на создание предприятия (бизнеса), и на основе определения (прогнозирования) его будущей доходности, и по цене возможной продажи капитала с учетом данных по аналогичным предприятиям.

Каждый из подходов имеет свои положительные и отрицательные свойства и отражает стоимость предприятия с разных точек зрения. Взаимосвязь существующих подходов представлена ниже.

Для выбора целесообразного для каждого конкретного случая оценки подхода на первом этапе необходимо:

1) определить цель, ради которой проводится оценка;

2) обосновать используемый стандарт стоимости, который зависит от целей оценки и, в конечном счете, определяет выбор методов оценки (например, инвестора интересует прежде всего инвестиционная стоимость, и он соответственно отдает предпочтение доходному подходу);

3) определить ту долю собственности, которая оценивается (например, одни методы оценки целесообразно использовать при оценке контрольных пакетов акций предприятия, а другие - при оценке неконтрольных пакетов);

4) определить объем доступной информации: если оценщик не имеет достаточного количества данных по сопоставимым компаниям, то он не сможет использовать рыночный подход, если же не имеет информации о денежных потоках, то, соответственно, нельзя использовать доходный подход.

На втором этапе выбора методов оценки важен анализ как отраслевых факторов, так и факторов на уровне компании. Отраслевые факторы анализируются по следующим параметрам: перспективы развития отрасли, прошлая и ожидаемая доходность в отрасли, степень отраслевого риска. Факторы на уровне предприятия должны отражать темпы роста доходов оцениваемого предприятия, кинетику его финансовых показателей, зависимость от покупателей и поставщиков. Следует отметить, что выбор методов оценки в большей степени зависит от характеристик оцениваемого предприятия, а не от отраслевых параметров.

На третьем этапе выбора методов оценки стоимости предприятия оценщику необходимо определить, какие использовать методы — основанные на анализе активов (метод стоимости чистых активов, метод ликвидационной стоимости) или основанные на анализе доходов (метод дисконтированных денежных потоков, метод капитализации доходов, метод избыточных прибылей или оценочные мультипликаторы: цена/прибыль, цена/денежный поток, цена/дивидендные выплаты). Первую группу методов целесообразно использовать, когда доходы предприятия не поддаются точному прогнозу, когда предприятие обладает значительными материальными и финансовыми активами (ликвидными ценными бумагами, инвестициями в недвижимость) либо когда предприятие зависит от контрактов или отсутствует постоянная предсказуемая клиентура. Вторую группу методов целесообразно использовать, когда текущие и будущие доходы предприятия могут быть достоверно определены, либо когда активы предприятия преимущественно состоят из машин, оборудования, готовой продукции, либо когда предприятие имеет устойчивый спрос на свою продукцию.

На четвертом этапе оценщик определяет степень достаточности и качество информации по сопоставимым предприятиям. Если оценщику доступна информация по необходимому числу сопоставимых компаний, то он рассчитывает мультипликаторы и использует их в методе рынка капитала и методе сделок. В противном случае оценщик проводит оценку, используя методы, основанные на анализе доходов, а сравнительный подход не используется, оценка проводится методами капитализации доходов, избыточных прибылей или дисконтированных денежных потоков.

На пятом этапе выбора методов оценки оценщик должен определить кинетику будущих доходов и сравнить ее с текущими доходами. Если будущие доходы предприятия будут существенно отличаться от текущих и, кроме этого, год от года, то целесообразно использовать метод дисконтированных денежных потоков.

На шестом этапе выбора методов оценки (если используются методы, основанные на анализе активов) оценщик должен определить, является предприятие действующим или же стоит вопрос о его ликвидации. В первом случае следует использовать метод чистых активов, во втором - метод ликвидационной стоимости.

Оценка бизнеса базируется на использовании трех основных подходов - затратного, доходного и сравнительного. Каждый из подходов предполагает применение специфических методов и приемов, а также требует соблюдения своих условий, наличия достаточных факторов. Информация, используемая в том или ином подходе, отражает либо настоящее положение фирмы (сравнительный, рыночный подход), либо ее прошлые достижения (затратный подход), либо ее будущие результаты, т.е. ожидаемые в будущем доходы (доходный подход). В связи с этим результат, полученный на основе обобщения всех трех подходов, является наиболее обоснованным и объективным.

В практике операций с оценкой предприятий встречаются самые различные ситуации. При этом каждому классу ситуаций соответствуют свои, адекватные только ему подходы и методы. Для правильного выбора методов необходимо предварительно классифицировать ситуации оценки с использованием группировки объектов, типа сделки, момента, на который производится оценка, и т. д. При этом, если на рынке обращаются десятки или сотни однородных объектов, целесообразно применение сравнительного метода. Для оценки сложных и уникальных объектов предпочтительнее затратный метод.

Доходные предприятия, как правило, оцениваются на основе их коммерческого потенциала (например, бензозаправочная станция, торговый центр или мотель). Объем продаж бензина, количество постояльцев в гостинице являются источниками дохода, который после сравнения со стоимостью операционных расходов позволяет определить доходность данного предприятия. Такой подход к оценке называется доходным. Доходный метод основан на капитализации или дисконтировании прибыли, которая будет получена в случае сдачи недвижимости в аренду. Результат оценки по данному методу включает в себя и стоимость здания, и стоимость земельного участка.

Если предприятие (бизнес) не продается и не покупается и не существует развитого рынка данного бизнеса, когда соображения извлечения дохода не являются основой для инвестиций (больницы, правительственные здания), оценка может производиться на основе определения стоимости строительства с учетом амортизации и возмещения износа, т.е. затратным подходом.

В том случае, когда существует рынок бизнеса, подобный оцениваемому, можно использовать для определения рыночной стоимости сравнительный, или рыночный, метод, базирующийся на выборе сопоставимых объектов, уже проданных на данном рынке.

На идеальном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также по другим причинам данные подходы могут давать различные показатели стоимости.

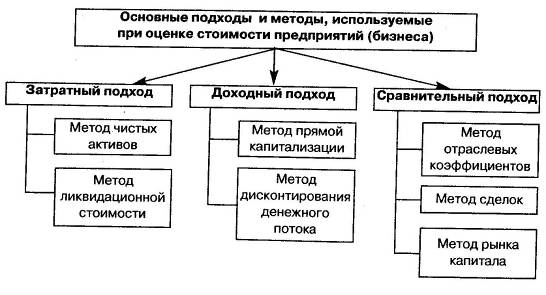

Основные подходы и методы, используемые при оценке стоимости предприятий (бизнеса), представлены на рис. 3.

Рис 3. Основные подходы и методы, используемые при оценке стоимости предприятий (бизнеса)

Каждый из трех названных подходов предполагает использование присущих ему методов.

Каждый из трех названных подходов предполагает использование присущих ему методов.

Доходный подход предусматривает использование метода капитализации и метода дисконтированных денежных потоков. Метод капитализации применяется к тем предприятиям, которые успели накопить активы в результате капитализации их в предыдущие периоды; иными словами, этот метод наиболее адекватен оценке «зрелых» по своему возрасту предприятий. Метод дисконтированных денежных потоков ориентирован на оценку предприятия как действующего, которое и дальше предполагает функционировать. Он более применим для оценки молодых предприятий, не успевших заработать достаточно прибылей для капитализации в дополнительные активы, но которые, тем не менее, имеют перспективный продукт и обладают явными конкурентными преимуществами по сравнению с существующими и потенциальными конкурентами.

В затратном подходе используются:

- метод чистых активов. Метод применим для случая, когда инвестор намеревается закрыть предприятие либо существенно сократить объем его выпуска;

- метод ликвидационной стоимости.

При сравнительном подходе используются:

- метод рынка капитала. Метод ориентирован на оценку предприятия, как действующего, которое и дальше будет функционировать;

- метод сделок. Метод применим для случая, когда инвестор намеревается закрыть предприятие либо существенно сократить объем его выпуска;

- метод отраслевых коэффициентов. Метод ориентирован на оценку предприятия как действующего.

Методы рынка капитала, сделок и отраслевых коэффициентов пригодны при условии строгого выбора предприятия-аналога, которое должно относиться к тому же типу, что и оцениваемое предприятие.

Возможность, и даже во многих случаях необходимость (для получения более достоверного результата), применить к оценке предприятия в конкретной инвестиционной ситуации разные методы оценки бизнеса приводит к весьма простой идее «взвешивания» оценок, рассчитываемых по разным методам, и суммирования таких «взвешенных» оценок. При этом весовые коэффициенты значимости оценок по разным, в принципе допустимым в данной ситуации, методам оценки понимаются как коэффициенты доверия к соответствующему методу. Эти коэффициенты имеют сугубо экспертный характер - определяются оценщиком самостоятельно либо на основе консультации с другими специалистами (экспертами).

Окончательно стоимость предприятия, обобщенная по результатам оценки по всем трем подходам, может быть определена по формуле:

, (2.1)

, (2.1)

где Cl - величины стоимости предприятия, определенные на основе l-го подхода (все применяемые подходы к оценке нумеруются произвольно);

L - число использованных методов оценки в рамках классических оценочных подходов; wl - весовой коэффициент величины стоимости, определенной в рамках метода с номером l = 1, 2, 3.

Очевидно, что при этом разумные выбор и обоснование весовых коэффициентов wl являются одним из главных свидетельств достаточной квалифицированности и непредвзятости оценщика бизнеса.

Таким образом, существует большое разнообразие различных подходов и методов оценки имущественного комплекса предприятия и выбор одного из них зависит от непосредственной цели оценки и ситуации, в которой она проводится.

В следующей главе более подробно остановимся на анализе эффективности использования имущественного комплекса ООО «Центростиль».

|

из

5.00

|

Обсуждение в статье: Основные подходы и методы оценки имущественного комплекса предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы