|

Главная |

Анализ показателей финансовой устойчивости и платежеспособности предприятия

|

из

5.00

|

Экономической сущностью финансовой устойчивости предприятия является обеспеченность необходимых ему запасов и затрат источниками их формирования.

Анализ финансовой устойчивости предприятия базируется на исследовании соответствующей системы абсолютных и относительных показателей, в совокупности отражающих сущность устойчивости финансового состояния.

Анализ финансовой устойчивости предприятия основывается на оценке величины и структуры актива и пассива бухгалтерского баланса.

Платежеспособность предприятия – это его способность своевременно и в полном объеме погашать свои финансовые обязательства наличными денежными ресурсами перед поставщиками ресурсов, кредиторами, инвесторами, акционерами, государством и т.д.

Платежеспособность является внешним проявлением финансового состояния предприятия.

К понятию «платежеспособности» тесно примыкает понятие «ликвидность», означающее способность отдельных видов имущественных ценностей (активов) предприятия обращаться в денежную форму без потерь своей балансовой стоимости.

Эти понятия на практике тесно взаимосвязаны между собой, т. к. высокий уровень ликвидности активов предприятия, как правило, предполагает его высокую платежеспособность и наоборот. В свою очередь при достаточно высоком уровне платежеспособности финансовое состояние предприятия характеризуется как устойчивое.

Однако не все так просто и однозначно. Высокий уровень платежеспособности не всегда подтверждает выгодность вложения средств в оборотные активы, в частности излишний запас товарно-материальных ценностей, затоваривание готовой продукцией, наличие безнадежной дебиторской задолженности снижают уровень ликвидности оборотных активов.

Эти негативные явления могут не получить свое отражение в бухгалтерской отчетности, поэтому к оценке уровня платежеспособности следует подходить не формально, а творчески, учитывать складывающиеся реалии, вносить поправки на реальную стоимость активов.

Уровень платежеспособности предприятия неразрывно связан с политикой управления оборотным капиталом, которая должна быть нацелена на минимизацию финансовых обязательств, их оптимизацию. Чтобы предприятию быть платежеспособным не обязательно иметь много денежных средств, но они должны быть в нужном количестве, в нужном месте и в нужное время.

Способы оценки платежеспособности предприятия:

1.Анализ ликвидности баланса;

2.Расчет и оценка коэффициентов платежеспособности.

Эти способы оценки взаимодополняют друг друга, но могут использоваться для оценки и изолированно.

Сутью анализа ликвидности баланса является сравнение активов, сгруппированных по степени убывания их ликвидности, с обязательствами по пассиву, сгруппированными по степени срочности их оплаты (погашения) и в зависимости от складывающегося соотношения групп актива и пассива, формулирование выводов о степени платежеспособности предприятия.

Таблица 5 - Анализ финансовой устойчивости предприятия

| Показатель | На начало периода, руб. | На конец периода, руб. | Абсолютное отклонение, руб. | Темп роста, % |

| 1. Источники собственных средств (ИC) | ||||

| 2. Внеоборотные активы (F) | ||||

| 3. собственные оборотные средства (ЕС) [1-2] | ||||

| 4. Долгосрочные кредиты и заемные средства (КТ) | ||||

| 5. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат (ЕТ) [3+4] | ||||

| 6. краткосрочные кредиты и займы (Кt) | ||||

| 7. Общая величина основных источников финансирования запасов и затрат (ЕS) [5+6] | ||||

| 8. Величина запасов и затрат (Z) | ||||

| 9. Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (±ЕС) [3-8] | ||||

| 10. Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (±ЕТ) [5-8] | ||||

| 11. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (±ЕS) [7-8] | ||||

| 12. Трехмерный показатель типа финансовой устойчивости [9;10;11] |

Таблица 6- Показатели финансовой устойчивости

| Показатели | на начало периода | на конец периода | изменение | |

| Коэффициент капитализации, U1 | ||||

| Коэффициент обеспеченности собственными источниками финансирования, U2 | ||||

| Коэффициент финансовой независимости, U3 | ||||

| Коэффициент финансирования, U4 | ||||

| Коэффициент финансовой устойчивости, U5 |

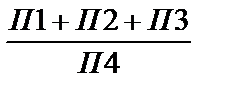

Коэффициент капитализации (плечо финансового рычага) отражает сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств.

U1 =

Рекомендуемое значение не выше 1,5.

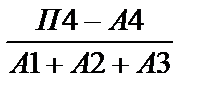

Коэффициент обеспеченности собственными источниками финансирования характеризует какая часть оборотных активов финансируется за счет собственных источников:

U2=

Рекомендуемое значение выше 0,1 и чем выше этот показатель, тем лучше.

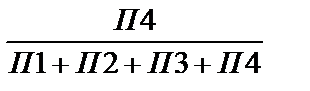

Коэффициент финансовой независимости показывает удельный вес собственных средств в общей сумме источников финансирования.

U3=

Рекомендуемое значение от 0,4 до 0,6.

Коэффициент финансирования отражает ту часть деятельности, которая финансируется за счет собственных средств, и ту, которая – за счет заемных средств.

U4=

Рекомендуемое значение выше 0,7. Оптимальное значение 1,5.

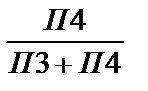

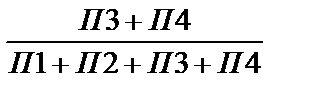

Коэффициент финансовой устойчивости показывает ту часть актива, которая финансируется за счет устойчивых активов.

U5=

Рекомендуемое значение выше 0,6.

Таблица 7 - Группировка активов по уровню ликвидности и обязательств по срочности оплаты

| Группа активов | Строки баланса | Сумма, тыс. руб. | Группа пассивов | Строки баланса | Сумма, тыс руб. | ||

| на начало года | на конец года | на начало года | на конец года | ||||

| Наиболее ликвидные активы (А1) | Наиболее срочные обязательства (Ш) | ||||||

| Быстро реализуемые активы (А2) | Краткосрочные обязательства (П2) | ||||||

| Медленно реализуемые активы (A3) | Долгосрочные обязательства (ПЗ) | ||||||

| Трудно реализуемые активы (А4) | Собственный капитал (П4) | ||||||

| Валюта баланса | Валюта баланса |

Таблица 8 - Показатели ликвидности

| Показатель | На начало года | На конец года | Изменение | Оценка тенденции («+» - желательная; «-» - нежелательная) |

| 1. Коэффициент текущей ликвидности | ||||

| 2. Коэффициент критической ликвидности (промежуточного покрытия) | ||||

| 3. Коэффициент абсолютной ликвидности | ||||

| 4. Покрытие (непокрытие) суммой оборотных активов суммы краткосрочных обязательств (+, -), тыс. руб. |

|

из

5.00

|

Обсуждение в статье: Анализ показателей финансовой устойчивости и платежеспособности предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы