|

Главная |

Налоговый кодекс РФ как основной законодательный акт российского налогообложения

|

из

5.00

|

Высшему образованию

Казанский институт экономики, управления и права

Допустить к защите

Зав. кафедрой

_______________________

подпись, инициалы, фаиилия

“_____”________2000г.

Дипломная работа

Автор

Автор

подпись, инициалы, фамилия

Группа

Руководитель

Руководитель

подпись, дата, инициалы, фамилия

Набережные Челны 2000

Содержание

Введение………………………………………………………………………...…..3

1. Налоговый кодекс РФ как основной законодательный акт российского налогообложения……………………………………………………………………..….5

1.1.«Вводный закон»……………………….………..…………………..…………6

1.2. Общие определения…………………………………….……………….……11

1.3. Понятие налоговой нагрузки……………………….……………..………….14

1.4. Налог на прибыль………………………………….…..……………………....17

1.5. Налог на имущество……………………………………….………………….25

1.5.1. Общая характеристика налога на имущество предприятий……….……..25

1.5.2. Плательщики и ставки налога……………………..………..…….………..28

1.5.3. Объект налогообложения ……………………………....……..……..……..29

1.5.4. Изменения по налогу на имущество, предлагаемые проектом

налогового кодекса………………………………………...………….…………...34

2. Расчет налога на прибыль и налоговой нагрузки предприятия на

ООО «Авангардстройматериалы» ……………………………………………..…39

2.1. Расчет среднегодовой стоимости имущества…………………….…………46

2.2. Налог на недвижимость – опыт Новгородской и Тверской области………52

Заключение…………………………………………………………………………57

Список литературы……………………………………………...…………………61

Приложения…………………………………………………...……………………63

Введение

Становление введенной с 1992 года принципиально новой для России налоговой системы проходило в жестких условиях политических, экономических и структурных преобразований при отсутствии преемственности в области налогового права. За годы функционирования налоговой системы было внесено значительное количество различных изменений в налоговое законодательство, с целью его приведения в соответствие с протекающими в жизни общества процессами.

Происходящие в России изменения в области политики и экономики, изменение правовых и бюджетных отношений между уровнями и ветвями власти, процесс интегрирования российской экономики в мировую, требуют проведения адекватной налоговой политики и построения эффективной, справедливой и стабильной налоговой системы. Необходимость изменения действующего налогового законодательства диктуется и его крайним несовершенством, выражающимся, в частности, в отсутствии единой законодательной и нормативной базы налогообложения, многочисленности нормативных документов и частом несоответствии законов и подзаконных актов, регулирующих налоговые отношения. А также законов, относящихся к иным отраслям права, но вторгающихся в вопросы регулирования налоговых отношений, существование правовых пробелов и отсутствие достаточных правовых гарантий для участников налоговых отношений.

Чтобы раскрыть тему дипломной работы нельзя обойти стороной несовершенство налоговой системы. Поэтому в теоретической части рассматривается строение налоговой системы. Где особую значимость приобретает Налоговый кодекс Российской Федерации - систематизированный законодательный акт, призванный обеспечить комплексный подход к решению насущных проблем налогового права. Он выступает, как инструмент реализации основных задач в области налоговой политики. В Налоговом кодексе Российской Федерации действующие нормы и положения, регулирующие процесс налогообложения, перерабатываются в соответствии с выбранными приоритетами и направлениями развития налоговой системы, приводятся в упорядоченную, единую, логически цельную и согласованную систему.

Так же в теоретической части считаю необходимым привести основные определения слов, которые будут неоднократно встречаться в дипломной работе.

Особое внимание уделяется налоговой нагрузке, налогу на прибыль. Раскрываются основные характеристики налога на имущество предприятий, дается описание плательщиков налога, порядка его исчисления, ставок, порядка и сроков уплаты. А так же изменения налога на имущество, предусмотренные проектом Налогового кодекса. Таким образом, эта часть носит как теоретический, так и частично методический характер.

В практической части приведен расчет налога на прибыль с учетом и без учета льгот на примере ООО «Авангардстройматериалы». Приведено несколько примеров расчетов среднегодовой стоимости предприятий.

Так как налог на имущество является основным налогом субъектов Российской Федерации, то наряду с налогом на прибыль, налогом на добавленную стоимость и другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, в практической части освещен опыт имущественного налогообложения полученный в ходе эксперимента в Новгородской и Тверской области.

Для наглядности в работе используются примеры для иллюстрации порядка расчета налогооблагаемой базы по налогу на имущество предприятий, определения среднегодовой стоимости имущества для целей налогообложения при различных ситуациях. Также в работе приведены два рисунка, три таблицы и пять приложений.

Налоговый кодекс РФ как основной законодательный акт российского налогообложения

История российского Налогового кодекса тянется с 1994 года, когда было решено готовить кодифицированный законодательный акт взамен действующей запутанной и противоречивой системы.

Проект готовился правительством РФ под руководством С. Шаталова, в то время - заместителя Министра Финансов РФ.

В 1997 году проект был внесен в Государственную Думу и даже принят в первом чтении, однако к ноябрю стало ясно, что дальнейшее рассмотрение проекта полностью остановит работу над бюджетом 1998 года. Президент РФ, следуя договоренности с руководителями обеих палат Федерального Собрания, отозвал проект Налогового кодекса на доработку. Доработка правительственного варианта Кодекса велась под руководством нового заместителя Министра Финансов М. Моторина.

В январе 1998г. Правительственный проект вновь был представлен в Государственную Думу. Одновременно с ним рассматривались и альтернативные проекты, представленные депутатскими фракциями (КПРФ, ЛДПР), общественными объединениями ("Налоги России", Ассоциация "Черноземье"), отдельными депутатами (И. Грачев, В. Машинский). В результате 23 апреля в первом чтении был, все же принят правительственный вариант. Работа над проектом продолжалась в специально созданной комиссии Государственной Думы, которая рекомендовала разделить рассмотрение его двух частей: Первой (общей) части, которая описывает принципы налогообложения и устанавливает основы взаимоотношений налогоплательщиков и налоговых органов, и Второй (специальной) части, посвященной отдельным налогам.

Первая часть Кодекса была существенно переработана в Бюджетном комитете Государственной Думы и принята во втором чтении 23 июня. 16 июля состоялось третье, последнее чтение законопроекта, и 31 июля он был подписан Президентом. Первая часть Кодекса введена в действие с 1 января 1999 года.

Вторая часть Кодекса продолжает обсуждаться в Государственной Думе специально созданными рабочими группами по отдельным налогам с участием представителей Правительства и независимых экспертов. В настоящее время рассматривается два варианта развития событий: либо, как и прежде, будет проводиться корректировка действующих в настоящее время налоговых законов, либо отдельные положения второй части Налогового кодекса будут вводиться в действие самостоятельными законами.

1.1. «Вводный закон»[1]

Принятие крупных законодательных актов, к которым относится и часть первая Налогового кодекса, требует издания отдельных законов, регулирующих особенности порядка введения их в действие. Так принятие Федерального закона от 31.07.98 N 146-ФЗ "Налоговый кодекс Российской Федерации (часть первая)" (далее часть первая Кодекса) потребовало издания также Федерального закона от 31.06.98 N 147-ФЗ "О введении в действие части первой Налогового кодекса Российской Федерации" (далее Вводный закон). Роль Вводного закона заключается в решении четырех вопросов: во-первых, им устанавливается общая дата введения в действие части первой Кодекса, во-вторых, для отдельных положений определяются иные даты вступления их в силу, в-третьих, Вводный закон определяет круг актов и отдельных норм, отменяемых в связи с введением части первой Кодекса, и в-четвертых, содержит разъяснения по отдельным вопросам, которые неизбежно должны возникнуть в связи с введением части первой Кодекса. [12]

Вводному закону надо уделить особое внимание, поскольку в дальнейшем юристам, бухгалтерам, аудиторам придется постоянно обращаться к данным положениям с тем, чтобы правильно определить какие нормы распространяются на отношения, возникшие в то или иное время.

I. В соответствии со ст.1 Вводного закона часть первая Кодекса вводится в действие с 01.01.1999 г.

II. Одновременно из вышеназванного общего правила предусмотрен ряд исключений, то есть для некоторых норм части первой Кодекса установлены иные сроки введения их в действие.

1) Отдельные положения вступают в силу только с момента введения в действие части второй Налогового кодекса, например статьи 12,13,14,15 части первой Кодекса, устанавливающие систему налогов и сборов в Российской Федерации, это связано тем, что основные элементы налогов и сборов будут оконкретизированы только во второй части Кодекса.

2) Абзац 2 п.1 ст.47 вводится в действие с 01.01.2000 года. В данной норме содержится положение о том, что взыскание налога за счет имущества осуществляется путем направления соответствующего постановления налогового органа судебному приставу для исполнения в порядке, предусмотренном ФЗ от 21.07.97 N 119-ФЗ "Об исполнительном производстве". Столь поздняя дата вступления в силу данной нормы обусловлена тем, что в настоящее время служба судебных приставов находится еще в процессе формирования.

III. В соответствии с Вводным законом утрачивают силу полностью или в части с 01.01.1999 г. следующие нормативные акты:

1) Закон РФ от 20.12.91 N 2071-1 "Об инвестиционном налоговом кредите" вместе с Постановлением Верховного Совета РСФСР от 20.12.1991 о порядке его введения в действие. Это связано с тем, что в гл.9 части первой Кодекса "Изменение срока уплаты налогов и сборов" в ст.ст. 66 и 67 вводятся новые нормы, регулирующие предоставление инвестиционного налогового кредита. Более подробно о новеллах, предусмотренных частью первой Кодекса Вы узнаете из последующих наших комментариев.

2) Закон РФ от 27.12.91 N 2118-1 "Об основах налоговой системы в Российской й Федерации", за исключением п.2 ст.18 и ст.ст. 19,20,21. В данных статьях Закона РФ N 2118-1 установлен перечень федеральных налогов (ст.19), налогов субъектов Федерации (ст.20), местных налогов (ст.21). Оставление в силе данных статей вызвано тем, что аналогичные нормы части первой Кодекса (ст.ст. 12,13,14,15), устанавливающие систему налогов и сборов в РФ, будут введены в действие не с 01.01.99, а только с момента введения в действие части второй Кодекса (ст.3 Вводного закона). Поэтому до того времени руководствоваться надлежит положениями Закона РФ "Об основах налоговой системы в РФ". Также установлено, что до введения в действие ст.ст. 13,14 и 15 части первой Кодекса, налоги, сборы, пошлины и другие платежи, не установленные в ст.ст. 19,20,21 Закона РФ "Об основах налоговой системы в РФ", не взимаются.

3) Абзацы 3-9 п.1 ст.4 Закона РФ от 06.12.91 N 1992-1 "О налоге на добавленную стоимость". Данные положения, содержащие правила о порядке определения налогооблагаемого оборота по НДС при реализации продукции (работ, услуг) по цене не выше фактической себестоимости, с 01.01.99 утратили силу. Поскольку для целей налогообложения цена товара будет определяться теперь вне зависимости от его фактической себестоимости (термин "себестоимость" вообще не употребляется в части первой Кодекса), а только исходя из цены, указанной в сделке.

4) Пункт 5 ст.2 Закона РФ от 21.12.91 N 2116-1 "О налоге на прибыль предприятий и организаций". В этом пункте также содержаться положения, определяющие налогооблагаемую базу при реализации продукции (работ, услуг) по цене не выше фактической себестоимости, но применительно к налогу на прибыль предприятий и организаций. Данные положения также прекращают свое действие с 01.01.99.

Дополнительные разъяснения:

а) Все другие нормативные акты, не вошедшие в перечень утративших силу, должны быть приведены в соответствие с частью первой Кодекса, а до тех пор действуют в части не противоречащей ей.

Можно привести следующий пример. Как известно в соответствии с п.9 ст.7 Закона РСФСР от 21.03.91 N 943-1 (ред.16.11.97) "О государственной налоговой службе РСФСР" налоговые органы вправе взыскивать в бесспорном порядке с предприятий и организаций недоимки по налогам. На основании данной нормы в настоящее время сложилась практика взыскания налоговыми органами в бесспорном порядке недоимок по налогам в результате так называемой бесспорной квалификации сделок. Чтобы была более понятна суть проблемы приведу пример.

Между налогоплательщиком и третьим лицом (физическим лицом) заключен договор купли-продажи. Естественно такой договор не порождает обязанности уплаты взносов в Пенсионный фонд РФ с доходов физических лиц. Но если в результате проверки налоговые органы сочтут, что в действительности под видом договора купли-продажи был заключен договор подряда (заказчик должен перечислить в Пенсионный фонд РФ страховые взносы с суммы, уплаченной физическому лицу (подрядчику) по такому договору), то они вправе переквалифицировать данную сделку и произвести бесспорное взыскание недоимки.

В соответствии же с п.1 ст.45 части первой Кодекса взыскание налога с организации не может быть произведено в бесспорном порядке, если обязательство об уплате налога основано на изменении налоговым органом юридической квалификации сделок, заключенных налогоплательщиками с третьими лицами.

Таким образом с момента введения в действие части первой Кодекса положения п.9 ст.7 Закона РСФСР "О государственной налоговой службе РСФСР" будут применяться в части, не противоречащей п.1 ст.45 Налогового кодекса, до приведения их в соответствие.

б) В тех случаях, когда частью первой Кодекса предусматривается, что тот или иной вопрос должен регулироваться только федеральным законом, то до его принятия действуют изданные до введения в действие части первой Кодекса нормативные акты Президента и Правительства РФ.

в) Некоторые положения части первой Кодекса содержат ссылки на главы еще не принятой второй части Налогового кодекса. Так п.14 ст.40 отсылает к такой главе второй части Кодекса, как "Налог на прибыль (доход) организаций". Статьи 41 и 42 части первой Кодекса содержат ссылки к главам - "Подоходный налог с физических лиц", "Налог на прибыль (доход) организаций", "Налог на доходы от капитала". В соответствии со ст.4 Вводного закона до принятия второй части Кодекса, которая будет содержать указанные главы, данные ссылки приравниваются к ссылкам на действующие законы о конкретных налогах.

г) В соответствии со ст.9 Вводного закона, те филиалы и представительства российских юридических лиц, которые являются налогоплательщиками некоторых видов налогов, самостоятельно перечисляют налоги и сборы, подлежащие уплате на 01.01.1999. Если же у филиала или представительства российского юридического лица на 01.01.1999 останется неисполненные обязанности по налоговым платежам, то они с 01.01.1999 переходят к юридическим лицам, создавшим их.

И наконец-то в части первой Кодекса четко определено, что следует считать моментом уплаты налога - момент предъявления в банк поручения на уплату соответствующего налога (п.2 ст.45). До настоящего времени сложилась практика, по которой моментом исполнения обязанности по уплате налога являлся момент поступления средств в бюджет. Какие это причиняло неудобства налогоплательщикам, особенно при трудностях с расчетами через банки, объяснять не надо. [14. 17]

Общие определения

Налоги - обязательные и безэквивалентные платежи, уплачиваемые налогоплательщиками в бюджет соответствующего уровня и государственные внебюджетные фонды на основании федеральных законов о налогах и актах законодательных органов субъектов Российской Федерации, а также по решению органом местного самоуправления в соответствии с их компетентностью. Налоговая система - совокупность предусмотренных налогов и обязательных платежей, взимаемых в государстве, а также принципов, форм и методов установления, изменения, отмены, уплаты, взимания, контроля.

Налоговая система базируется на соответствующих законодательных актах государства, которыми устанавливаются конкретные методы построения и взимания налогов, т.е. определяются элементы налога.

К ним относятся:

а) субъект налога или налогоплательщик - лицо, на которое законом возложена обязанность уплачивать налог. Однако через механизм цен налоговое бремя может перекладываться на другое лицо поэтому рассматривают и

б) носитель налога - лицо, которое фактически уплачивает налог;

в) объект налога - доход или имущество, с которого начисляется налог (заработная плата, ценные бумаги, прибыль, недвижимое имущество, товары и т.д.);

г) источник налога - доход, за счет которого уплачивается налог;

д) ставка налога - важный элемент налога, который определяет величину налога на единицу обложения (денежная единица дохода, единица земельной площади, единица измерения товара и т.д.). [16. 49]

Различают, твердые, пропорциональные, прогрессивные и регрессивные налоговые ставки.

1. Твердые ставки устанавливаются в абсолютной сумме на единицу обложения, независимо от размеров дохода (например, на тонну нефти или газа).

2. Пропорциональные - действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины (например, действовавший в СССР до 1 июля 1990 г. налог на заработную плату в размере 13 %) .

3. Прогрессивные - средняя ставка прогрессивного налога повышается по мере возрастания дохода. При прогрессивной ставке налогообложения налогоплательщик выплачивает не только большую абсолютную сумму дохода, но и большую его долю.

4. Регрессивные - средняя ставка регрессивного налога понижается по мере роста дохода. Регрессивный налог может приносить большую абсолютную сумму, а может и не приводить к росту абсолютной величины налога при увеличении доходов.

В общих чертах видно, что прогрессивные налоги - это те налоги, бремя которых наиболее сильно давит на лиц с большими доходами, регрессивные налоги наиболее тяжело ударяют по физическим и юридическим лицам, обладающим незначительными доходами. [17. 44]

По платежеспособности налоги классифицируют на прямые и косвенные.

Прямые налоги прямо взимаются с субъекта налога (подоходный налог с населения, подоходный налог с предприятий, корпораций, организаций, налоги в фонд социального страхования и т.д.). Прямые налоги прямо пропорциональны платежеспособности.

Косвенные налоги - это налоги на определенные товары и услуги. Косвенные налоги взимаются через надбавку к цене. Виды косвенных налогов: налог на добавленную стоимость (охватывает широкий диапазон продукции), акцизы (облагается относительно небольшой перечень избранных товаров), таможенные пошлины.

Налоги могут взиматься следующими способами:

1) кадастровый - (от слова кадастр - таблица, справочник) когда объект налога дифференцирован на группы по определенному признаку. Перечень этих групп и их признаки заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Такой метод характерен тем, что величина налога не зависит от доходности объекта. Примером такого налога может служить налог на владельцев транспортных средств. Он взимается по установленной ставке от мощности транспортного средства, не зависимо от того, используется это транспортное средство или простаивает.

2) на основе декларации Декларация - документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода и лицом получающим доход. Примером может служить налог на прибыль.

3) у источника Этот налог вносится лицом выплачивающим доход. Поэтомy оплата налога производится до получения дохода, причем получатель дохода получает его уменьшенным на сумму налога. Например подоходный налог с физических лиц. Этот налог выплачивается предприятием или организацией, на которой работает физическое лицо. Т.е. до выплаты, например, заработной платы из нее вычитается сумма налога и перечисляется в бюджет. Остальная сумма выплачивается работнику.

Cуществуют два вида налоговой системы: шедyлярная и глобальная.

В шедyлярной налоговой системе весь доход, получаемый налогоплательщиком, делится на части - шедyлы. Каждая из этих частей облагается налогом особым образом. Для разных шедyл могут быть установлены различные ставки, льготы и другие элементы налога, перечисленные выше.

В глобальной налоговой системе все доходы физических и юридических лиц облагаются одинаково. Такая система облегчает расчет налогов и упрощает планирование финансового результата для предпринимателей. Глобальная налоговая система широко применяется в Западных государствах.

[14. 37-38]

Налоговая нагрузк а

Один из важнейших аспектов функционирования российской налоговой системы – это проблема налоговой нагрузки и ее воздействия на хозяйственную активность предприятия. И главной задачей всех налоговых реформ служит снижение налоговой нагрузки при условии компенсации выпадающих доходов, но не определены ни временные, ни нормативные рамки этого процесса.

Нуждается в уточнении и само понятие «налоговая нагрузка». Одно из мнений заключается в том, что это комплексная характеристика, которая включает:

§ количество налогов и других обязательных платежей;

§ структуру налогов;

§ механизм взимания налогов;

§ показатель налоговой нагрузки на предприятие.

При оценке количества налоговых платежей необходимо отметить, что в настоящее время их насчитывается более 100. Реальное количество налогов, перечисленных в проекте Налогового кодекса приближается к 50. Но также рассматривается перспектива дальнейшего сужения круга налогов до 10: 8 федеральных, 1 регионального и 1 местного.

Для характеристики налоговой нагрузки имеет значение не только количество, но и структура уплачиваемых налогов. Наиболее «трудными» являются налоговые платежи, исчисляемые независимо от полученного дохода и лишь частично перелагаемые на конечного потребителя. Это налоги уплачиваемые, как отчисления от оборота и имущественные налоги. В проекте Налогового кодекса некоторые из этих налогов прекращают свое существование (налоги зачисляемые в дорожные фонды, сбор на нужды образовательных учреждений и др.), но резко возрастает роль еще более трудных «имущественных» налогов.

Налоговая нагрузка на предприятие в немалой степени определяется самим механизмом взимания налогов. Так в условиях непрекращающегося платежного кризиса в РФ очень болезненным оказался переход к международной практике определения реализованной продукции по факту ее отгрузки покупателю. Эта практика, несомненно, ужесточает налоговый режим.

Но все дискуссии о налоговой нагрузке на предприятия останутся беспредметными до тех пор, пока не будет достигнуто согласие в вопросе о методике расчета сводного показателя, характеризующего эту нагрузку. Существует несколько методик расчета налоговой нагрузки для предприятия. Одна из наиболее распространенных предполагает использование формулы (1):

(1)

(1)

где НН – налоговая нагрузка (%),

СН – сумма налогов, уплачиваемых предприятием,

Вр – выручка от реализации продукции (работ) и оказания услуг.

Также для отдельного плательщика показатель налоговой нагрузки может быть исчислен по формуле:

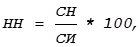

(2)

(2)

где НН – налоговая нагрузка (%),

СН – сумма налогов, уплачиваемых предприятием,

СИ – сумма источников средств для уплаты налогов.

В перечень уплачиваемых налогов входят все без исключения налоги и обязательные платежи предприятия в бюджет и во внебюджетные фонды. Иногда предлагают исключить из расчета налоговой нагрузки такие платежи как НДС, акцизы, отчисления во внебюджетные социальные фонды. Аргументом здесь служит характеристика этих налогов как транзитных, нейтральных для предприятия. Но абсолютно нейтральных для предприятия налогов просто не существует: они реально уплачиваются за счет текущих денежных поступлений, а степень их «перелагаемости» непостоянна и осуществляется не в полном объеме. Эта «перелагаемость», как известно, зависит от эластичности спроса на соответствующую продукцию. При устоявшемся уровне цен и высоких ставках косвенного налогообложения их дальнейшее повышение приведет к существенным потерям доходов у товаропроизводителей.

Рассматривая состав источников средств для уплаты налогов (СИ), необходимо, прежде всего, отметить их возможное несовпадение с налогооблагаемой базой (например, по имущественным налогам). Источником уплаты может быть только доход предприятия в его различных формах, а именно:

· выручка от реализации продукции (работ, услуг) – для НДС и акцизов;

· себестоимость продукции с последующим покрытием расходов из выручки от реализации – для земельного и социального налогов;

· прибыль предприятия в процессе ее формирования – для налога на имущество и налогов с оборота;

· прибыль предприятия в процессе ее распределения – для налога на прибыль;

· чистая прибыль предприятия – для экономических санкций, вносимых в бюджет, некоторых местных налогов и лицензионных сборов.

Частные показатели налоговой нагрузки для отдельных налогов целесообразно рассчитывать по названным группам налогов к соответствующему источнику средств по формуле (2).

Для расчета общего показателя налоговой нагрузки для всех налоговых платежей следует применять формулу (1). Этот показатель не только суммирует доходы предприятия, но и сопоставим с валовым внутренним продуктом страны, на основе которого определяется общая налоговая нагрузка. [3. 85]

Налог на прибыль

Одним из главных доходных источников федерального бюджета, а также региональных и местных бюджетов служит налог на прибыль предприятий и организаций. За пять с половиной лет роль и значение его несколько менялись, но независимо от этого он входил и продолжает быть одним из двух основных налогов.

Налог на прибыль предприятий служит инструментом перераспределения национального дохода и является одним из главных доходных источников федерального бюджета, а также региональных и местных бюджетов. Если рассматривать структуру доходов бюджета российской федерации, то будет видно, что доля налога на прибыль уступает по величине лишь доле налога на добавленную стоимость (см.рис.1). [7. 42]

Рис. 1. Распределение между налогами по соответствующей доле доходов бюджета РФ в 1996 году.

До введения с действие части второй Налогового Кодекса Российской Федерации налог регламентируется Законом РФ "О налоге на прибыль предприятий и организаций" от 1 января 1992 г. Налог является прямым, его сумма зависит от конечного финансового результата предприятия-налогоплательщика. А плательщики — все предприятия и организации, в том числе и бюджетные, являющиеся юридическими лицами по законодательству РФ, включая предприятия с иностранными инвестициями, международные объединения и организации, осуществляющие предпринимательскую деятельность, филиалы и другие аналогичные подразделения, имеющие отдельный баланс и расчетный счет, иностранные фирмы, осуществляющие предпринимательскую деятельность на территории России.

С 1994 г. плательщиками налога на прибыль стали коммерческие банки и иные кредитные учреждения, на деятельность которых два предыдущих года распространялся Закон РФ "О налоге на доходы банков".

Объектом обложения является валовая прибыль, уменьшенная (или увеличенная) в соответствии с положениями Закона "О налоге на прибыль предприятий и организаций". Валовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой без налога на добавленную стоимость и акцизов и затратами на производство и реализацию, включаемыми в себестоимость продукции. Перечень затрат, включаемых в себестоимость, установлен Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли[2].

В себестоимость продукции (работ, услуг) включаются:

• затраты, непосредственно связанные с производством продукции (работ, услуг), обусловленные технологией производства;

• затраты, связанные с использованием природного сырья, земель, древесины, воды и т. д.;

• затраты на подготовку и освоение производства;

• затраты некапитального характера, связанные с совершенствованием технологии и организации производства, с улучшением качества продукции;

• затраты на проведение опытно-экспериментальных работ, изобретательскую и рационализаторскую работу;

• затраты по обслуживанию производственного процесса.

Сюда входят расходы по обеспечению производства сырьем, материалами, топливом, энергией, инструментами и пр., по поддержанию в рабочем состоянии основных производственных фондов — технический осмотр, ремонт, по обеспечению выполнения санитарно-гигиенических требований, нормальных условий труда и техники безопасности;

• текущие затраты, связанные с эксплуатацией фондов природоохранного назначения: очистных сооружений, фильтров, золоуловителей, расходы по очистке сточных вод, хранению и уничтожению экологически опасных отходов, другие виды текущих природоохранных затрат. Особо надо сказать о платежах за выбросы или сбросы загрязняющих веществ в природную среду. За предельно допустимые выбросы платежи осуществляются за счет себестоимости продукции, а за их превышение — за счет прибыли, остающейся после уплаты налогов;

• затраты, связанные с управлением производством. Сюда относится содержание аппарата управления, включая материально-техническое и транспортное обслуживание его деятельности, а также содержание и обслуживание технических средств управления; вычислительных центров, узлов связи, средств сигнализации и т. д., расходы на командировки, оплата информационных, консультационных и аудиторских услуг, услуг сторонних организаций по управлению производством, если штатным расписанием не предусмотрены какие-либо функциональные службы, представительские расходы. В состав себестоимости из числа расходов на управление нельзя включать затраты, связанные с ревизией финансово-хозяйственной и коммерческой деятельности предприятия, проводимой по инициативе одного из участников или собственников этого предприятия. Не включаются также затраты по созданию и совершенствованию систем и средств управления, это ложится на собственную прибыль;

• затраты, связанные с подготовкой и переподготовкой кадров;

• затраты по транспортировке работников к месту работы и обратно в направлениях, где отсутствует транспорт общего пользования;

• выплаты, предусмотренные законодательством о труде;

• отчисления на государственное социальное страхование, пенсионное обеспечение, в государственный фонд занятости, в фонд обязательного медицинского страхования, в специальные отраслевые и межотраслевые внебюджетные фонды;

• платежи по кредитам банков в пределах ставки, установленной законодательством. Платежи по кредитам сверх этих ставок относятся на финансовые результаты;

• оплата услуг кредитных учреждений по выдаче сотрудникам заработной платы, осуществлению торгово-комиссионных (факторинговых) операций;

• затраты, связанные со сбытом продукции: упаковка, хранение, погрузка, транспортировка, реклама в пределах установленных норм, участие в выставках, ярмарках и т. д.;

• затраты на воспроизводство основных производственных фондов, включаемые в себестоимость продукции в форме амортизационных отчислений на полное восстановление;

• износ по нематериальным активам;

• налоги, сборы, платежи и другие обязательные отчисления, производимые в соответствии с установленным законодательством порядком.

Помимо некоторых видов затрат, отмеченных выше, не подлежат включению в себестоимость продукции (работ, услуг) расходы, не связанные непосредственно с производством продукции. Это работы по благоустройству территории, оказанию помощи сельскому хозяйству, строительству, оборудованию и содержанию культурно-бытовых объектов, оказанию помощи или участию в деятельности других предприятий и организаций. [6.112]

За пять лет ставка налога на прибыль предприятий и организаций несколько раз претерпевала изменения. Первоначально при принятии соответствующего Закона она была установлена в размере 32%, а для посреднической деятельности — 45%. Так она функционировала в 1992—1993 гг. Напомню, что кредитные учреждения платили вместо налога на прибыль налог на доходы банков. В 1994 г. и ставки, и механизм взимания налога на прибыль подверглись переменам. Налог на доходы банков был отменен и кредитные учреждения стали вносить в бюджет налог на прибыль. Этот налог как бы раздвоился и стал состоять из двух частей: федеральной и региональной. Было установлено, что 13% прибыли любого предприятия независимо от формы собственности и подчиненности поступает в федеральный бюджет. Региональные власти могут установить налог еще в пределах 25%. Если они не примут решения, то налог на прибыль в региональные и местные бюджеты взимается по ставке 22%. Таким образом для предприятия данный налог повысился с 32% в 1993 г. до 35—38% в 1994 г. В следующем году произошли новые уточнения. Теперь законодательные органы субъектов Федерации могут устанавливат

|

из

5.00

|

Обсуждение в статье: Налоговый кодекс РФ как основной законодательный акт российского налогообложения |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы