|

Главная |

Законодательная основа и характеристика кредитного бюро: принципы, цели и функции.

|

из

5.00

|

НОУ ВПО «МОСКОВСКАЯ ГУМАНИТАРНО-ТЕХНИЧЕСКАЯ АКАДЕМИЯ»

Экономический факультет

(

Москва 2010г.

Содержание

Введение.

Глава1.Теоретические аспекты функционирования кредитных бюро.

1.1.Законодательная основа и характеристика кредитного бюро:

принципы, цели и функции

1.2.Экономическая целесообразность создания кредитного

бюро для всех ее участников

1.3.Используемые методы оценки кредитоспособности

заемщика кредитным бюро

Глава 2.Анализ влияние кредитных бюро на процесс кредитование

предприятия.

2.1 Краткая характеристика объекта.

2.2 Оценка кредитоспособности предприятия

(на примере ООО «Центрстрой»).

Глава 3. Оптимизирование деятельности участников кредитного процесса

посредствам кредитного бюро .

Заключение.

Список литературы.

Введение.

Бюро кредитных историй в том или ином виде существуют во всем мире. Для России это явление новое, но, тем не менее, в декабре 2004 г. наконец был принят Федеральный закон N 218-ФЗ, и процесс, который давно стал привычным в большинстве стран мира, начал функционировать и в России. Процесс сложный, развивается достаточно медленно, как и любой другой процесс становления нового бизнеса.

Рано или поздно к этому должны были прийти, поскольку за последние несколько лет российский рынок потребительского кредитования переживает небывалый рост. Несмотря на видимые преимущества и признание населением сектора потребительского кредитования, существуют некоторые пробелы в законодательстве, регулирующем данный вид деятельности, что негативно отражается на развитии этого сегмента. Хотя рынок потребительского кредитования растет очень быстрыми темпами, особенно в секторе экспресс-кредитования, для того чтобы он стал действительно массовым, требуется значительное снижение стоимости кредитов. Снижение процентов, в свою очередь, будет возможно при улучшении качества кредитов путем использования кредитными организациями более эффективных способов оценки финансового положения заемщика и сведений о его кредитной истории.

Сегодня мы наблюдаем, что рост спроса на потребительские кредиты ведет к заметному увеличению кредитных рисков в банковской сфере. Прежде всего, наметилась тенденция к опережающему росту просроченной задолженности по кредитам физическим лицам. Решение этой проблемы как раз и является основной целью бюро кредитных историй.

Целью данной работы являются оценка значимости анализа кредитных истории заемщика при выдачи кредита и их роли в снижении невозврата кредита.

Глава 1 Теоретические аспекты функционирования кредитных бюро.

Законодательная основа и характеристика кредитного бюро: принципы, цели и функции.

Основным документом, регулирующим деятельность Бюро кредитных историй (БКИ) в Российской Федерации, является Федеральный закон от 30.12.2004 N 218-ФЗ (ред. от 24.07.2007) "О кредитных историях" (принят ГД ФС РФ 22.12.2004)[1].

Согласно ему, кредитная история - это совокупность информации о заемщике и заключенных им кредитных договорах, состоящая из открытой (титульной) и закрытой (конфиденциальной) частей и хранящаяся в бюро кредитных историй.

Бюро кредитных историй (БКИ) - юридическое лицо, осуществляющее деятельность по получению информации из соответствующих источников, формированию, хранению и обработке кредитных историй, а также предоставлению кредитных отчетов по запросу пользователей.

В состав кредитной истории, согласно вышеуказанному Федеральному закону входят три части:

· Титульная часть включает в себя сведения о субъекте кредитной истории — физическом или юридическом лице, которые дают возможность идентифицировать заемщика.

· Основная часть включает в себя сведения, относящиеся к обязательствам — дату выдачи, дату погашения, ежемесячный платеж и прочую информацию по платежам и кредитам заемщика.

· Закрытая(дополнительная) часть содержит сведения об источниках кредитной истории(кредиторе), а так же о пользователях кредитной истории.

Бюро кредитных историй вправе получать информацию для наполнения базы данных заемщиков на основании заключенного договора об оказании информационных услуг. Кредитные организации в свою очередь обязаны представлять всю имеющуюся информацию в отношении всех заемщиков, давших согласие на ее представление хотя бы в одно бюро кредитных историй, включенное в государственный реестр бюро кредитных историй.

Бюро кредитных историй предоставляет кредитный отчет:

· пользователю кредитной истории - по его запросу;

· субъекту кредитной истории - по его запросу для ознакомления со своей кредитной историей;

· в Центральный каталог кредитных историй - титульную часть кредитного отчета;

· в суд (судье) по уголовному делу, находящемуся в его производстве, а при наличии согласия прокурора в органы предварительного следствия по возбужденному уголовному делу, находящемуся в их производстве, - дополнительную (закрытую) часть кредитной.

К кредитным учреждениям обычно относятся предприятия и организации различных хозяйственных отраслей, в том числе банки, предприятия розничной торговли, операторы связи, учреждения, предоставляющие финансовые услуги и т. п. Все члены кредитного бюро предоставляют ему информацию о поведении своих клиентов в части оплаты счетов.

Как правило, в кредитном бюро создается руководящий орган в форме членов для разработки и контроля над согласованной политикой и практической деятельностью бюро принципов и правил его деятельности, а также для контроля над их соблюдением. Ассоциации принадлежат права на общую базу данных (обобществленные данные принадлежат ассоциации на праве доверительной собственности). Бюро взимает плату за предоставление кредитных справок (досье заемщиков) и справок по запросам материалов из сводной базы данных. Сумма оплаты (шкала расценок), как правило, зависит от типа и объема запрошенных сведений. Кредитное бюро не является государственной организацией, не предоставляет кредиты и не занимается возвратом выданных ссуд. При этом кредитное бюро действует в соответствии с национальным или региональным законодательством, особенно в той его части, которая регламентирует правовые аспекты конфиденциальности информации и защиты интересов потребителей. Кредитное бюро принадлежит независимым юридическим лицам (является независимым юридическим лицом) и выступает в роли “попечителя” данных о заемщиках, получаемых от различных кредитных учреждений. Создание и деятельность кредитного бюро целиком и полностью зависит от готовности кредитных учреждений предоставить имеющуюся у них информацию с целью повышения прибыльности своих портфелей посредством получения справок из общей отраслевой кредитной базы данных.

На рис.1.1 показана стандартная схема работы банка с БКИ[2].

1. Клиент - заемщик обращается в банк А за кредитом

Банк А запрашивает разрешение заемщика на получение его кредитной истории из БКИ

Заемщик дает банку письменное разрешение

2. Банк делает запрос в БКИ, с которым у него заключен договор на информационное обслуживание. Одновременно банк подтверждает запрос в БКИ разрешением клиента-заемщика

3. БКИ формирует кредитный отчет на основании информации, предоставленной теми банками, которые являются его клиентами, и представляет отчет банку А.

1 1

4 4

|

Рис. 1.1Стандартная схема работы банка с Бюро Кредитных Историй.

4. Банк А на основании полученного отчета принимает решение и либо предоставляет, либо отказывает клиенту в выдаче кредита.

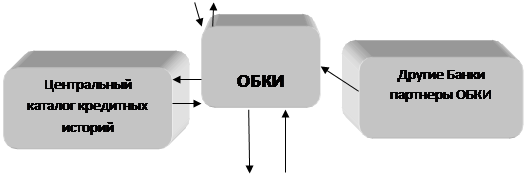

Объединенное Бюро Кредитных Историй работает по усовершенствованной схеме[3](рис.1.2)

Объединенное Бюро Кредитных Историй работает по усовершенствованной схеме[3](рис.1.2)

1

1

|

Рис.1.2 Схема работы Объединенного Бюро Кредитных Историй.

1. Клиент - заемщик обращается в банк за кредитом; 2. Банк делает запрос в ОБКИ, одновременно информируя о разрешении клиента-заемщика 3. ОБКИ делает запрос титульной части кредитного отчета в Центральный Каталог кредитных историй 4. ЦК передает отчет, содержащий титульную часть, и имя БКИ, где находится кредитная история клиента. 5. ОБКИ запрашивает информацию в дополнительных источниках информации. 6. В том случае, если информация о заемщике содержится в дополнительных источниках, она добавляется к отчету по желанию автора запроса. 7. ОБКИ предоставляет отчет банку 8. Банк на основании полученного единого кредитного отчета принимает решение и либо предоставляет, либо отказывает клиенту в выдаче кредита. | |||||||||||||||||

Однако при практической работе по стандартной схеме банк не всегда может получить полную информацию о кредитной истории клиента-заемщика. Поэтому могут возникнуть трудности:

· в БКИ1, с которым Банк А заключил договор на обслуживание, может не оказаться кредитной истории этого клиента – заемщика.

Тем не менее, запрос – услуга платная и банк несет расходы, не получая полезной информации.

· БКИ1 имеет кредитную историю этого клиента, но она не полная.

Вполне возможна ситуация, когда клиент- заемщик имел проблемы с выплатой кредита в каком-либо банке Е, но этот банк не заключал договор с БКИ1, и, следовательно, информацию о своих клиентах в БКИ1 не предоставлял.

· в этом случае банк А получит N -ное количество кредитных отчетов по клиенту -заемщику от банков – партнеров БКИ1, специально обученные сотрудники банка потратят n -ное количество времени на обработку этих отчетов, но, тем не менее, результат будет недостоверный, а, следовательно, и решение по кредиту, возможно, будет принято неправильно.

· Таким образом, чтобы получить наиболее полный и достоверный отчет о кредитной истории клиента, банку нужна информация от большинства (в идеале – от всех!) БКИ, работающих на территории РФ. Это практически не реализуемо, из-за неоправданно высоких финансовых затрат.

Так, стоимость каждого запроса в Бюро Кредитных историй, работающих по стандартной схеме, может доходить до 60 рублей. В итоге, суммарная стоимость кредитных отчетов, полученных от десятков БКИ, выливается в значительную сумму. Кроме того, банк несет дополнительные расходы, связанные с обучением своих сотрудников работе с каждым БКИ, и вносит ежемесячную абонентскую плату в БКИ (в рамках договора) и т.

Отметим, что кредиторы, которыми могут выступать банки, лизинговые компании, компании по выпуску кредитных карточек, розничные операторы или любая другая структура, предоставляющая кредиты гражданам, выполняют две функции:

· Во-первых, они собирают данные о гражданах или, точнее говоря, о своем опыте работы с гражданами, и передают эти данные кредитным бюро. Данные, вытекающие из кредитных сделок с гражданами, включают сумму кредита, историю внесения платежей, случаи невыплаты кредита, и т.п. в зависимости от действующего законодательства, могут также собираться персональные данные общего характера.

· Во-вторых, в процессе кредитования кредиторы используют информацию, которую они сами или иные кредиторы предоставили кредитному бюро. При выполнении этих двух отдельных функций кредиторы имеют сходные, но не идентичные интересы[4].

Кредитное бюро способствует обмену среди банков информации о кредитной истории заемщика. Работа бюро кредитных историй построена на следующих принципах:

-принцип взаимодействия и взаимного обмена- информация предоставляется банками, которые предоставляют в кредитное бюро кредитную информацию о своих клиентах. Все партнеры, предоставляющие в кредитное бюро полную информацию на регулярной основе в соответствии с заключенным договором, имеют право пользоваться информацией, содержащейся в базу данных кредитного бюро;

-принцип надежности и достоверности- организации, предоставляющие информацию в кредитное бюро, отвечают за правильность и достоверность данных.Кредитное бюро отвечает только за правильную обработку данных, безошибочное размещение информации в базе данных;

-принцип нейтралитета- информация, являющаяся коммерческой тайной, не распространяется, в том числе не раскрывается название банка, предоставившего информацию о кредитной истории;

-принцип максимальной безопасности, защищенности информации – вся информация, собранная и распространяемая между кредитным бюро и банком, относится к конфиденциальной информации и является банковской тайной. В кредитном бюро применяются специальные информационные технологии по защите системы от несанкционированных действий третьих лиц.

Главная цель кредитного бюро — оценить риски, которым подвергаются банки при кредитовании. В большинстве стран мира кредиторы (банки, финансовые компании, компании-эмитенты кредитных карт, инвестиционные компании, торговые компании, предоставляющие коммерческие кредиты) на постоянной основе обмениваются информацией о платежеспособности заемщиков через кредитные бюро.

Так как информация занимаем очень важную роль в функционировании и формировании базы данных кредитного бюро. Следует остановиться на ней поподробнее. Далее разберем эволюцию информации в кредитных бюро в общих чертах. Выделяются четыре основных этапа, каждый из которых может иметь особенности в зависимости от конкретных условий и развития бюро, а также от региона:

1. Обмен негативной информацией

2. Обмен позитивной и негативной информацией

3. Разработка и применение рейтинговых моделей

4. Получение дополнительной информации

Ниже подробно анализируются все этапы и соответствующие выгоды, получаемые членами кредитного бюро. Особое внимание уделяется обмену негативной информацией, так как данный этап представляет собой важнейший первый шаг на пути к созданию инфраструктуры взаимообмена информацией.

|

из

5.00

|

Обсуждение в статье: Законодательная основа и характеристика кредитного бюро: принципы, цели и функции. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы