|

Главная |

Простейшие методы оценки инвестиций

|

из

5.00

|

Помимо рассмотренных методов оценки инвестиций, основанных на дисконтировании денежных средств, в инвестиционной практике продолжают использоваться так называемые простые, или простейшие, методы. К простейшим методам оценки эффективности инвестиций относятся: расчет срока (периода) окупаемости инвестиций, о котором упоминалось выше, и метод определения бухгалтерской рентабельности инвестиций.

Метод расчета срока окупаемости (pay-back period — РР) заключается в определении периода РР, необходимого для возмещения суммы первоначальных инвестиций I 0. Формула расчёта имеет вид

(10)

(10)

где ( Rt – It) — среднегодовая сумма денежных поступлений от реализации инвестиционного проекта.

Данный показатель применим в случае, когда величины денежных поступлений по годам равны. Использование метода расчета срока окупаемости для сравнения эффективности и выбора инвестиционных проектов предполагает выполнение следующих условий:

· равный срок действия сравниваемых проектов;

· единовременный характер первоначальных вложений;

· равенство денежных поступлений после окончания срока окупаемости.

Распространение срока окупаемости как показателя оценки сравнительной эффективности инвестиций вызвано не только его относительной ясностью и простотой расчета. Рассматриваемый показатель характеризует уровень инвестиционных рисков, связанных с ликвидностью. Более высокий срок окупаемости при прочих равных условиях сопряжен с возрастанием вероятности действия неконтролируемых случайных и неопределенных факторов. Указанные факторы особенно сильно проявляются в условиях инфляции, сокращая результаты и увеличивая затраты инвестирования, что ведет к снижению чистого приведенного дохода вплоть до отрицательных значений и вызывает, соответственно, отказ от осуществления инвестиций.

В этом плане срок окупаемости можно рассматривать как индикатор степени неопределенности, своеобразное ограничение, применение которого позволяет отсечь объекты инвестирования, характеризующиеся высокими значениями неконтролируемых факторов.

Метод определения бухгалтерской рентабельности инвестиций(return on investment — ROI) ориентирован на оценку не денежных поступлений, а дохода фирмы. Показатель рентабельности инвестиций, называемый также расчетной нормой прибыли (accounting rate of return — ARR) или средней кормой прибыли (average rate of return — ARR), рассчитывается как отношение среднего дохода фирмы (earnings — Е) к среднегодовой стоимости инвестиций. При этом величина дохода фирмы берется, как правило, с учетом налогообложения. Формула расчета рентабельности инвестиций имеет следующий вид:

(11)

(11)

где Н — ставка налогообложения;

E (1 — Н)— величина дохода после налогообложения;

С1 — учетная стоимость активов на начало периода;

С2 — учетная стоимость активов на конец периода;

(С2 – C 1 )/2 — среднегодовая стоимость инвестиций, рассчитываемая как среднее между учетной стоимостью активов на начало и конец периода.

Использование показателя ROIсвязано с возможностью его сопоставления с другими показателями рентабельности фирмы и определения степени приемлемости рассматриваемого проекта. К преимуществам этого показателя можно отнести ясность и простоту расчетов, а также ориентированность на величину дохода, что, с одной стороны, позволяет создать четкую систему стимулирования персонала, связанного с реализацией инвестиций, а с другой стороны, заинтересовать акционеров фирмы, которые в первую очередь обращают внимание на уровень дохода.

Недостатки показателя ROIаналогичны слабостям показателя срока окупаемости. Он не учитывает неодинаковой ценности денежных средств во времени и различий в величине денежных поступлений, которые возникают как результат неодинаковой продолжительности эксплуатации созданных благодаря инвестированию активов.

При определенных допущениях показатель ROIприближается к значению IRRв случае, если:

· вложение средств осуществляется в проект с условно-безграничным сроком (перпетуитет) при равенстве годовых денежных поступлений;

· накопленные амортизационные отчисления равны денежной сумме, необходимой для замены выбывшего оборудования;

· состав оборотного капитала неизменен в течение срока реализации инвестиционного проекта.

Следует учитывать, что расчеты на основе простейших методов оценки инвестиций носят приближенный характер.

Помимо рассмотренных показателей при оценке инвестиционных проектов используются также иные критерии, в числе которых интегральная эффективность затрат, точка безубыточности, коэффициенты финансовой оценки проекта (рентабельности, оборачиваемости, финансовой устойчивости, ликвидности), характеристики финансового раздела бизнес-проекта. К числу ключевых категорий, лежащих в основе обоснования финансового плана, относятся понятия потока реальных денег, сальдо реальных денег и сальдо реальных накопленных денег.

При реализации инвестиционного проекта выделяют инвестиционную, операционную и финансовую деятельность и соответствующие этим видам деятельности притоки и оттоки денежных средств.

Потоком реальных денег F ( t )называют разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде реализации проекта

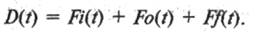

Сальдо реальных денег D ( t )— это разность между притоком и оттоком денежных средств от инвестиционной, операционной и финансовой деятельности:

(12)

(12)

Необходимым условием принятия проекта является положительная величина сальдо накопленных реальных денег в каждом периоде реализации проекта. Оно определяется по формуле

(13)

(13)

Положительная величина D ( t ) свидетельствует о наличии денежных средств в периоде t, отрицательная - об их недостатке и необходимости привлечения дополнительных собственных, заемных или привлеченных средств или снижения операционных затрат.

Выбор тех или иных показателей эффективности инвестиций определяется конкретными задачами инвестиционного анализа. Степень объективности инвестиционного решения во многом зависит от глубины и комплексности оценки эффективности инвестиций на основе используемой совокупности формализованных критериев. Кроме того, принятие инвестиционного решения относительно конкретного инвестиционного проекта предполагает учет не только формализованных, но и неформализованных (содержательных) методов и критериев.

|

из

5.00

|

Обсуждение в статье: Простейшие методы оценки инвестиций |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы