|

Главная |

Состав и структура депозитной политики банка

|

из

5.00

|

Основными задачами, которые решает банк в процессе управления депозитами, являются: во-первых, обеспечение необходимой ресурсной базы для осуществления кредитной и инвестиционной политики и, во-вторых, получение прибыли. При организации работы по привлечению депозитов необходимо учитывать соотношение между расходами на привлечение средств и доходами, которые можно получить от их вложения в ссуды, ценные бумаги и другие активы.

Процесс привлечения временно свободных средств предприятий, организаций и физических лиц в различные виды депозитов в коммерческих банках регламентирует документ «Депозитная политика банка». Он разрабатывается каждым банком самостоятельно на основе его стратегического плана, анализа структуры, состояния и динамики ресурсной базы, с учетом перспектив развития, а также в тесной взаимосвязи с документами «Кредитная политика банка» и «Инвестиционная политика банка», которые определяют основные направления и условия размещения привлеченных средств[33].

В документе «Депозитная политика банка» должна быть определена его стратегия по привлечению средств для выполнения уставных требований, целей и задач, определенных меморандумами по кредитной и инвестиционной политике с ориентиром на поддержание банком ликвидности и обеспечение получения прибыли. В этом документе обычно отражаются перспективы роста собственных средств банка, планируемая структура привлеченных средств, соотношение между собственными и привлеченными средствами, виды депозитов и их структура по срокам и видам валют, целевые группы клиентов и географические сегменты депозитного рынка, условия и способы привлечения депозитов, особые условия открытия их отдельных видов. Депозитная политика определяет также оптимальный объем привлечения депозитов подразделениями и филиалами банка, ценовые ориентиры для всех его подразделений, привлекающих депозиты; механизмы контроля за риском ликвидности и процентным риском, связанными с изменениями динамики и структуры депозитов.

В разработке и реализации депозитной политики банка участвуют органы его управления (правление и совет директоров), комитет по управлению активами и пассивами, а также ряд структурных подразделений: казначейство, финансовое управление, управление развития бизнеса, кредитное управление, управление ценных бумаг, которые тесно взаимодействуют между собой.

В рамках депозитной политики банки разрабатывают положения по депозитным операциям, в которых оговариваются правила и условия приема депозитов; правовой статус субъектов договорных отношений; порядок заключения договора банковского депозита; его содержание; способы приема и выдачи депозита; перечень документации, необходимой для открытия и пользования депозитом, способы начисления и выплаты процентов; права и обязанности владельцев депозита и банка. Во внутрибанковских инструкциях о порядке совершения конкретных депозитных операций, которые разрабатываются банком в развитие положений о депозитах, прописываются организация работы филиала (подразделения) банка с различными категориями вкладчиков; порядок оформления документов; соответствующих совершению этих операций; схема документооборота; отражение в бухгалтерском учете операций по приему и выдаче депозитов, начислению и уплате процентов по ним[34].

Для оценки рационального использования средств, привлекаемых во вклады, банками могут исчисляться средний срок хранения вкладного рубля и уровень оседания средств, поступивших во вклады, по следующим формулам:

, (1.2)

, (1.2)

где

– средний срок хранения, дни;

– средний срок хранения, дни;  – средний остаток вкладов; В – обороты по выдаче вкладов; Д – число дней в анализируемом периоде;

– средний остаток вкладов; В – обороты по выдаче вкладов; Д – число дней в анализируемом периоде;

, (1.3)

, (1.3)

где  – уровень оседания вкладов, %;

– уровень оседания вкладов, %;  – прирост вкладов за период;

– прирост вкладов за период;  – обороты по приходу вкладов.

– обороты по приходу вкладов.

Уровень оседания вкладов – важный показатель формирования ресурсной базы. Чем выше процент оседания, тем лучше для банка.

Как показывает практика работы некоторых коммерческих банков, уровень оседания вкладов населения колеблется от 17 до 21%. Значит, на эти проценты прирастают остаток вкладов и ресурсная база банка[35].

Объемы привлекаемых банком средств в депозиты находятся в зависимости от состояния спроса и предложения на денежные ресурсы, дефицита или избытка средств у банка, состояния рынка депозитов. Важным средством конкурентной борьбы между банками за привлечение ресурсов является процентная политика, ибо величина дохода на вложенные средства служит существенным стимулом к размещению клиентами своих временно свободных средств в депозиты.

Уровень процентных ставок по депозитам устанавливается каждым коммерческим банком самостоятельно, при этом он ориентируется на ставку рефинансирования Банка России, состояние денежного рынка и исходит из положений собственной депозитной политики. Существенным фактом является и частота выплаты дохода по депозитам. Процентная ставка находится в обратной зависимости от частоты выплат дохода, то есть чем реже они осуществляются, тем выше уровень устанавливаемой банком процентной ставки. Следует отметить, что выплата банком процентов по ставкам, значительно превышающим экономически обоснованный уровень, не является противозаконной. Но в этом случае материальная выгода, полученная от разницы между ставкой рефинансирования Банка России и ставкой кредитной организации по конкретным вкладам, является объектом налогообложения[36].

Проценты, выплаченные вкладчикам, составляют основную часть процентных расходов банка. В банковской практике различают следующие виды процентов:

– начисленные (накопленные) проценты по пассивным операциям банка, связанным с привлечением средств, - проценты, причитающиеся к уплате клиентам банка;

– причисленные проценты – проценты, зачисленные банками на счета банковского вклада (депозита), в том числе по невостребованным суммам вклада в установленный договором срок и увеличивающие сумму вклада или остатка по счету, на которую в дальнейшем начисляются проценты;

– проценты, уплаченные по пассивным операциям, - проценты, зачисленные на счета клиентов или выплаченные физическим лицам через кассу банка;

– просроченные обязательства банка по уплате процентов – проценты, начисленные банком-заемщиком по привлеченным денежным средствам в пользу физических или юридических лиц, но не выплаченные в установленном договором сроке.

Проценты по привлеченным средствам выплачиваются в денежной форме: юридическим лицам – только в безналичном порядке, физическим лицам – в безналичном порядке и наличными денежными средствами без ограничения суммы на основании приходных (расходных) кассовых ордеров.

Проценты могут начисляться по формулам простых или сложных процентов. Если в договоре не указывается способ начисления процентов, то они начисляются по формуле простых процентов с использованием фиксированной процентной ставки.

Сумма процентных денег (дохода на депозит) зависит от суммы вклада, срока его возврата и процентной ставки. Интервал времени, за который начисляются проценты, называют периодом начисления. Проценты могут выплачиваться по мере их начисления или присоединяться к сумме долга. При использовании сложных процентов их сумма по мере начисления присоединяется к основному долгу и в дальнейшем начисляется «процент на процент», что более выгодно вкладчику (кредитору).

Простые проценты. Сумма процентных денег, выплачиваемая за год (  ), будет равна:

), будет равна:

, (1.4)

, (1.4)

где i – простая годовая ставка процентов; P – первоначальная сумма вклада.

Если срок вклада составляет n лет, общая сумма процентных денег (  ) будет равна:

) будет равна:

, (1.5)

, (1.5)

Сложные проценты. Если проценты начисляются по постоянной сложной ставке (  ) и все периоды начисления имеют одинаковую длительность, сумма вклада с процентами (

) и все периоды начисления имеют одинаковую длительность, сумма вклада с процентами (  ) в конце первого периода составит:

) в конце первого периода составит:

. (1.6)

. (1.6)

Сумма вклада с процентами в конце второго периода будет равна:

. (1.7)

. (1.7)

Если в течение срока хранения вклада будет N одинаковых периодов начисления, сумма вклада с процентами в конце срока составит:

. (1.8)

. (1.8)

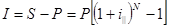

Сумма начисленных процентов будет равна:

. (1.9)

. (1.9)

Указания Банка России закрепили применение английской практики начисления процентов, согласно которой при начислении суммы процентов по привлеченным и размещенным средствам в расчет принимаются величина процентной ставки (в процентах годовых) и фактическое количество календарных дней, на которое привлечены или размещены средства. При этом за базу берется действительное число календарных дней в году (365 или 366 соответственно)[37].

Согласно Положению ЦБ России «О порядке начисления процентов по операциям, связанным с привлечением денежных средств в банки и отражению указанных операций по счетам бухгалтерского учета» от 26 августа 1998 №39-П проценты по вкладам начисляются банком на соответствующем лицевом счете на остаток на начало операционного дня. При зaкрытии счетов проценты начисляются до дня фактического закрытия счета[38].

Суммы начисленных процентов по привлеченным средствам относятся на расходы банка «кассовым» методом или методом «начислений». По «кассовому» методу проценты, выплаченные по вкладам, относятся на расходы банка в день их фактической выплаты. При использовании метода «начислений» все проценты, начисленные в текущем месяце, не позднее последнего рабочего дня текущего месяца относятся на расходы банка.

Привлекая средства, банк должен ориентироваться на общее состояние кредитного рынка – ставку рефинансирования, ставки межбанковского рынка. Определяя ставки по привлечению средств, банк сопоставляет их с возможными ставками размещения средств, поскольку от размера полученных банком доходов зависит выплата процентов вкладчикам и кредиторам, а также размер прибыли самого банка.

Таким образом, банк как финансовый посредник при формировании пассивов должен сопоставлять надежность и стоимость привлечения денежных ресурсов из различных источников, добиваясь усиления финансового рычага и поддерживая собственную ликвидность[39].

Помимо гибкой процентной политики для привлечения средств важна доступность информации о деятельности коммерческих банков и о тех гарантиях возврата депозитов, которые они могут дать. Каждый кредитор, решая вопрос о размещении имеющихся у него свободных средств, должен обладать достаточными сведениями о финансовом состоянии банка, чтобы самому оценить риск будущих вложений. В этом неоценимую помощь вкладчикам и инвесторам могут оказать рейтинговые оценки деятельности банков специальными агентствами или бюро[40].

Итак, конечной целью выработки и реализации эффективной депозитной политики любого коммерческого банка является увеличение объема ресурсной базы при минимизации расходов банка и поддержании необходимого уровня ликвидности с учетом всех видов рисков.

Изучив характеристику и особенности осуществления депозитных операций в банке и рассмотрев состав и структуру депозитной политики банка, перейдем к анализу и оценке депозитных операций и депозитной политики в ПФ АКБ «Стратегия» во второй главе исследования.

|

из

5.00

|

Обсуждение в статье: Состав и структура депозитной политики банка |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы