|

Главная |

Факторы инфляционного процесса в РФ и роль ЦБ в регулировании инфляции

|

из

5.00

|

Банк России, как и любой другой центральный банк, не имеет возможности корректировать методами денежно-кредитной политики динамику потребительских цен, на которую значительное влияние оказывают структурные и волатильные факторы, в течение короткого промежутка времени. Рост цен и тарифов на платные услуги населению, происходящий в результате их административного регулирования, в первую очередь на услуги жилищно-коммунального хозяйства и пассажирского транспорта, немедленно сказывается на динамике индекса потребительских цен. В то же время изменения в денежно-кредитной политике, необходимые для подавления возникшего инфляционного всплеска, скажутся на динамике цен лишь с определенным, достаточно длительным лагом. В настоящее время фактически сложившиеся лаги воздействия мер денежно-кредитной политики на уровень инфляции уже выходят за пределы полугодия.

В отсутствие зрелого, конкурентного финансового рынка и достаточно развитой банковской системы механизмы воздействия инструментов денежно-кредитной политики на уровень инфляции все еще слабы. Процентные ставки Банка России пока не оказывают адекватного влияния па ставку межбанковского рынка, который остается узким вследствие сохраняющегося взаимного недоверия банков. Этот же фактор наряду с отсутствием единого рынка межбанковских кредитов и должной конкуренции в банковском секторе ограничивает роль ставки межбанковского рынка в формировании ставок по депозитам и кредитам для клиентов банков. Процентные ставки по банковским кредитам часто не являются определяющими при принятии решений на уровне большинства предприятий и домашних хозяйств, поскольку банковский кредит не набрал критического веса в финансировании деятельности предприятий и населения. В то же время количественные ограничения темпов роста денежной массы в связи с нестабильностью спроса на деньги не гарантируют точного соблюдения цели по инфляции.

Наконец, набор инструментов денежно-кредитного регулирования, которые реально используются сегодня Банком России, недостаточен для эффективного управления ликвидностью банковского сектора и потребуется некоторое время для его совершенствования и внедрения в практику денежно-кредитного регулирования.

Для текущей оценки адекватности проводимой денежно-кредитной политики поставленной цели по общему уровню инфляции Банк России использует показатель базовой инфляции, который в большей степени характеризует результаты воздействия монетарных факторов на инфляционные процессы в экономике. Базовая инфляция представляет собой субиндекс, рассчитанный на основе набора потребительских товаров и услуг, используемого для расчета сводного индекса потребительских цен, за исключением товаров и услуг, цены на которые в основной массе регулируются на федеральном и региональном уровнях, а также подвержены воздействию неустойчивых, в том числе и сезонных, факторов. Таким образом, базовая инфляция представляет собой ту часть инфляции, которая связана с валютным курсом, денежной политикой и инфляционными ожиданиями.

Базовая инфляция более тесно связана с количественными индикаторами денежно-кредитной политики. Реализация конечной цели денежно-кредитной политики по снижению инфляции, измеряемой по индексу потребительских цен, до запланированного уровня в течение ряда лет осуществлялась Банком России через установление в качестве промежуточной цели диапазона темпов прироста денежного агрегата М2. По мере замедления инфляции краткосрочная статистическая взаимосвязь между ежемесячными изменениями денежного агрегата М2 и индекса потребительских цен снизилась. В настоящее время лаги между изменением денежного агрегата М2 и динамикой потребительских цен существенно увеличились. При этом статистическая взаимосвязь наиболее значима в том случае, когда используется показатель базовой инфляции. Аналогичная зависимость сложилась между показателями базовой инфляции и денежной базы.

Причина ослабления статистической зависимости между темпами роста денежной массы и индексом потребительских цен заключается в том, что, несмотря на явную тенденцию к снижению скорости обращения денег, ее количественные параметры не являются точно предсказуемыми. Так, в 1998 году скорость обращения по агрегату М2 в среднегодовом выражении снизилась на 0,4%, в 1999 году увеличилась на 17,4%, в 2000-2001 годах снижение скорости обращения составило, соответственно, 3,7 и 15,6%, к концу III квартала текущего года по сравнению с концом III квартала 2001 года ее замедление оценивается на уровне 11%.

Скорость обращения денег зависит от целого ряда факторов, состав и степень влияния которых в настоящее время подвержены значительным и зачастую трудно прогнозируемым изменениям.

Рис. 4 Скорость обращения денег (М2) и индекс потребительских цен (ИПЦ) в 2000-2002 годах

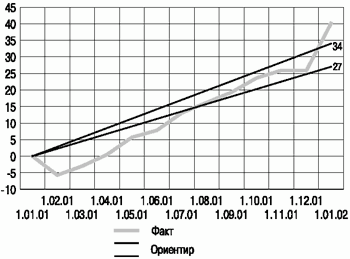

Рис.5 Прогнозируемые ориентиры роста денежной массы М2 в 2000 году и ее фактические темпы роста (%)

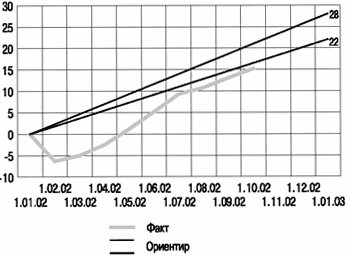

Рис. 6 Прогнозируемые ориентиры роста денежной массы М2 в 2001 году и ее фактические темпы роста (%)

Рис. 7 Прогнозируемые ориентиры роста денежной массы М2 в 2002 году и ее фактические темпы роста (%)

Не завершен процесс монетизиции расчетов, сама платежная система находится на стадии совершенствования путем внедрения современных технологий проведения валовых платежей. Использование населением пластиковых карточек как для оплаты товаров и услуг, так и для хранения своих средств приводит к изменению в тенденциях движения средств на этих счетах. Нестабильна структура денежной массы, особенно соотношение срочных депозитов и депозитов до востребования. Кроме того, наличие накоплений в иностранной валюте существенно влияет на соотношение валютной и рублевой составляющих широкой денежной массы и па формирование текущего спроса на национальную валюту. Неопределенность количественных оценок динамики скорости обращения денег делает функцию спроса на деньги неустойчивой, что не позволяет Банку России полностью полагаться только на рассчитанные на год вперед темпы роста денежных показателей для контроля за инфляцией.

Приближение фактических темпов роста потребительских цеп к нелепым показателям инфляции в последние годы происходит при различных (порой очень существенных) отклонениях фактической динамики денежной массы от ее первоначальных прогнозов. Объективные неточности в прогнозных оценках спроса на деньги и затем жесткое следование неустановленным ориентирам прироста денежной массы при изменении течение года спроса на деньги могут привести либо к нежелательным инфляционным последствиям, либо к чрезмерным ограничениям совокупного спроса в экономике.

Такие шоковые воздействия на экономику могут негативно повлиять на ожидания и снизить доверие к проводимой Банком России политике. Поэтому Банк России рассматривает темпы роста денежной массы как расчетный ориентир денежно-кредитной политики, то есть не ставит своей целью безусловное соблюдение прогнозного диапазона и предусматривает возможность его корректировки в течение года в зависимости от динамики спроса на деньги.

Как свидетельствует опыт, Банк России имеет больше возможностей контролировать денежную базу. При этом на уровень совокупного денежного предложения, измеряемого денежной массой, со временем можно будет воздействовать косвенно, через процентные ставки денежного рынка. Банк России считает целесообразным перейти в течение нескольких лет к системе управления, преимущественно опирающейся на процентную ставку, сохранив на первом этапе в качестве ориентиров денежно-кредитной политики показатели денежной массы (М2) и денежной базы.

В настоящее время главными инструментами контроля над денежными показателями служат: со стороны Банка России - интервенции на валютном рынке и депозитные операции по привлечению средств банков на счета в Банке России нефиксированным процентным ставкам на различные сроки, со стороны Правительства Российской Федерации - изменение величины остатков средств расширенного правительства на счетах в Банке России.

Такая система управления не позволяет взять под полный контроль динамику денежно-кредитных показателей, так как в ней отсутствуют элементы “тонкой настройки”. Причина этого кроется в том, что приток или отток ликвидности по линии интервенций Банка России на валютном рынке напрямую зависит от колебаний внешнеэкономической конъюнктуры и его нельзя полностью нивелировать только за счет курсовой политики. Депозитные операции Банка России, проводимые в форме окна постоянного доступа, недостаточно результативны для стерилизации ликвидности, так как банки самостоятельно принимают решения по размещению свободных денежных средств в депозиты. Динамика остатков средств на счетах расширенного правительства также подвержена малопредсказуемым внутригодовым и внутримесячным колебаниям, несвязанным с решениями Банка России.

Для повышения эффективности денежно-кредитного регулирования Банк России в дальнейшем намерен перейти к воздействию на уровень ликвидности банковской системы, определяемый объемом свободных резервов банков, за счет активного использовании рыночных методов ее корректировки, учитывающих как внутригодовые, так и внутримесячные изменения в спросе банковской системы на резервы. С этой целью Банк России планирует использовать по мере необходимости все имеющиеся в его распоряжении инструменты воздействия на кратко-, средне- и долгосрочную ликвидность банковской системы - от окон постоянного доступа и операций на открытом рынке до регулирования норм обязательных резервов.

Рис. 8 Соотношение объема остатков средств расширенного правительства в Банке России и денежной массы М2 (фактические значения и по тренду, %)

Таблица 4

Показатели денежной сферы и инфляция в 2000-2002 годах

| 1.01.00 | 1.04.00 | 1.07.00 | 1.10.00 | 1.01.01 | 1.04.01 | 1.07.01 | 1.10.01 | 1.01.02 | 1.04.02 | 1.07.02 | 1.10.02 | |

| ИПЦ по отношению соответствующему периоду предыдущего года. % | 137 | 122 | 120 | 119 | 120 | 124 | 124 | 120 | 119 | 117 | 115 | 115 |

| Денежная масса М2. темпы роста по сравнению с началом календарного года. % | 157,2 | 106,6 | 126,6 | 140,8 | 162, 4 | 100,5 | 113,1 | 123, 6 | 140, 1 | 97,5 | 109, 3 | 115,2 |

| Скорость обращения денег в среднегодовом выражении | 8,6 | 8,6 | 8,7 | 8,6 | 8,3 | 7,9 | 7,5 | 7,3 | 7,0 | 6,8 | 6,6 | 6,5 |

| монетизация экономики в среднегодовом выражении | 11,6 | 11,4 | 11,5 | 11,7 | 12,1 | 12,7 | 13,3 | 13,7 | 14,3 | 14,7 | 15,2 | 15,5 |

| Соотношение объема остатков средств расширенного правительства в Банке России и денежной массы М2, % | 10,8 | 16,2 | 19,1 | 22,1 | 21,0 | 26,5 | 26,9 | 27,8 | 18,4 | 22,0 | 22,3 | 23,0 |

Предполагается, что по мере практического распространения этих инструментов регулирования денежного предложения роль процентной ставки будет возрастать.

Возрастание роли процентных ставок Банка России в управлении денежным предложением для достижения цели по инфляции означает, что относительная стабильность обменного курса рубля будет результатом достижения целей денежно-кредитной политики. В то же время Банк России будет противодействовать явлениям спекулятивного характера на валютном рынке, противоречащим фундаментальным факторам курсообразования, и сглаживать резкие краткосрочные колебания курса.

Использование режима плавающего валютного курса объективно обусловлено высокой степенью зависимости российской экономики от внешних факторов конъюнктурного характера и складывающейся нестабильной ситуации на мировых товарных и финансовых рынках. Уровень накопленных на сегодня международных резервов и состояние платежного баланса позволяют эффективно контролировать соответствие динамики валютного курса рубля состоянию фундаментальных экономических факторов. В долгосрочном плане на динамику реального эффективного курса российского рубля к резервным валютам будут оказывать влияние повышение эффективной и российской экономики, а также возможность абсорбировать положительное сальдо платежного баланса за счет накопления резервных фондов и увеличения чистых выплат по внешнему долгу.

В результате проводимой денежно-кредитной политики и политики валютного курса темпы роста потребительских цен в 2002 году по сравнению с 2001 годом замедлились.

За девять месяцев 2002 года инфляция на потребительском рынке составила 10,3% против 13,9% за аналогичный период 2001 года. В сентябре инфляция на потребительском рынке за скользящий 12-месячный период (месяц к соответствующему месяцу прошлого года) составила 14,9% против 20,0%, годом ранее. Для достижения в 2002 году целевого ориентира по инфляции на уровне 14% в IV квартале текущего года прирост цен на потребительском рынке должен составить не более 3,3%.

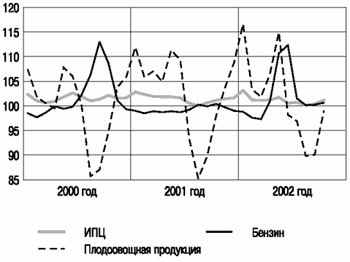

В январе-сентябре 2002 года произошли изменения в структуре инфляции - значительно увеличился вклад в прирост потребительских цен компонента, связанного с ростом цен на платные услуги населению. Возрос также вклад компонента, обусловленного высокими темпами роста цен на плодоовощную продукцию и бензин. При этом ощутимо снизился вклад базовой инфляции в общий темп прироста потребительских цен.

Фактический показатель базовой инфляции за январь-сентябрь согласуется с прогнозом этого показателя на 2002 год. По итогам года возможно снижение базовой инфляции до 9,5% против 14,8% за 2001 год.

Рис. 9 Динамика инфляции на потребительском рынке и базовой инфляции (в % к соответствующему месяцу предыдущего года)

Таблица 5

Динамика инфляции на потребительском рынке и базовой инфляции (в % к соответствующему месяцу предыдущего года)

| 2000 год | 2001 год | 2002 год | ||||

| базовая инфляция | инфляция | базовая инфляция | ИНФЛЯЦИЯ | базовая инфляция | инфляция | |

| Январь | 29,0 | 28,9 | 19,6 | 20,7 | 14,1 | 19,0 |

| февраль | 25,4 | 25,1 | 21,0 | 22,2 | 13,0 | 17,7 |

| Март | 22,8 | 22,5 | 21,8 | 23,7 | 12,1 | 16, 8 |

| Апрель | 20,2 | 20,0 | 22,5 | 24,1 | 11,1 | 16,0 |

| Май | 19,9 | 19,4 | 22,2 | 24,8 | 10,7 | 15,9 |

| Июнь | 20,9 | 20,1 | 20,5 | 23,7 | 10,4 | 14,7 |

| Июль | 19,2 | 16,9 | 19,4 | 22,1 | 10,6 | 15,0 |

| Август | 18,0 | 18,7 | 18,1 | 20,9 | 10,2 | 15,1 |

| Сентябрь | 17,6 | 18,5 | 16,9 | 20,0 | 9,8 | 14,9 |

| Октябрь | 18,8 | 19,4 | 15,3 | 18,8 | 9,5 | 14,8 |

| Ноябрь | 19,3 | 19,8 | 15,1 | 18.6 | ||

| Декабрь | 19,7 | 20,2 | 14,8 | 18,6 | ||

Динамика основных индикаторов инфляции па потребительском рынке по итогам января-сентября 2002 года свидетельствует о том, что в целом по итогам года целевой ориентир по инфляции может быть достигнут. Определенные трудности с достижением принятого на этот год целевого ориентира по инфляции могут быть связаны с высоким ростом административно регулируемых цеп на некоторые виды платных услуг населению (в первую очередь ЖКХ). Возможности сдерживания роста цен на эти виды услуг со стороны денежно-кредитной и курсовой политики Банка России в оставшиеся месяцы года ограничены.

Рис. 10 Динамика ИПЦ, индексов цен на плодоовощную продукцию и бензин (в % к предыдущему месяцу)

Таблица 6

Динамика ИПЦ, индексов цен на плодоовощную продукцию и бензин (в % к предыдущему месяцу)

| 2000 год | 2001 год | 2002 год | |||||||

| ИПЦ | плодоовощная ПРОДУКЦИЯ | бензин | ИПЦ | плодоовощная продукция | бензин | ИПЦ | плодоовощная ПРОДУКЦИЯ | бензин | |

| Январь | 102,3 | 107,3 | 98,5 | 102,8 | 111,9 | 99,0 | 103,1 | 116,6 | 98,8 |

| Февраль | 101,0 | 101,8 | 97,7 | 102,3 | 105,8 | 96,5 | 101,2 | 103,3 | 97,6 |

| Март | 100,6 | 100,5 | 98,6 | 101,9 | 107,0 | 98,9 | 101,1 | 101,8 | 17,3 |

| Апрель | 100,9 | 99,5 | 99,9 | 101,8 | 104,9 | 98,7 | 101,2 | 106,4 | 100,9 |

| Май | 101,8 | 107,8 | 99,4 | 101,8 | 111,3 | 98,9 | 101,7 | 115,0 | 110,7 |

| Июнь | 102,6 | 106,0 | 99,8 | 101,6 | 109,3 | 98,7 | 100,5 | 98,2 | 112,3 |

| Июль | 101,8 | 100,1 | 102,2 | 100,5 | 93,3 | 99,2 | 100,7 | 96,9 | 101,5 |

| Август | 101,0 | 85,7 | 106,3 | 100,0 | 85,2 | 100,2 | 100,1 | 89,8 | 100,1 |

| Сентябрь | 101,3 | 87,0 | 113,0 | 100,6 | 89,8 | 99,9 | 100,4 | 90,1 | 100,2 |

| Октябрь | 102,1 | 94,8 | 108,6 | 101,1 | 98,0 | 100,4 | 101,1 | 98,9 | 100,6 |

| Ноябрь | 101,5 | 103,8 | 101,1 | 101,4 | 103,7 | 99,7 | |||

| Декабрь | 101,6 | 105,9 | 99,3 | 101,6 | 108,8 | 99,0 | |||

|

из

5.00

|

Обсуждение в статье: Факторы инфляционного процесса в РФ и роль ЦБ в регулировании инфляции |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы