|

Главная |

Анализ и оптимизация денежных потоков предприятий лесного комплекса.

|

из

5.00

|

На первом этапе анализа рассматривается динамика объема формирования положительного денежного потока предприятия в разрезе отдельных источников. В процессе этого аспекта анализа темпы прироста положительного денежного потока сопоставляются с темпами прироста активов предприятия, объемов производства и реализации продукции. Особое внимание на этом этапе анализа уделяется изучению соотношения привлечения денежных средств за счет внутренних и внешних источников, выявлению степени зависимости развития предприятия от внешних источников финансирования.

На втором этапе анализа рассматривается динамика объема формирования отрицательного денежного потока предприятия, а также структуры этого потока по направлениям расходования денежных средств. В процессе этого этапа анализа определяется, насколько соразмерно развивались за счет расходования денежных средств отдельные виды активов предприятия, обеспечивающие прирост его рыночной стоимости; по каким направлениям использовались денежные средства, привлеченные из внешних источников; в какой мере погашалась сумма основного долга по привлеченным ранее кредитам и займам.

На третьем этапе анализа рассматривается сбалансированность положительного и отрицательного денежных потоков по общему объему; изучается динамика показателя чистого денежного потока как важнейшего результативного показателя финансовой деятельности предприятия и индикатора уровня сбалансированности его денежных потоков в целом. В процессе анализа определяется роль и место чистой прибыли предприятия в формировании его чистого денежного потока; выявляется степень достаточности амортизационных отчислений с позиции необходимого обновления основных средств и нематериальных активов.

Особое место в процессе этого этапа анализа уделяется «качеству чистого денежного потока» – обобщенной характеристике структуры источников формирования этого показателя. Высокое качество чистого денежного потока характеризуется ростом удельного веса чистой прибыли, полученной за счет роста выпуска продукции и снижения ее себестоимости, а низкое – за счет увеличения доли чистой прибыли, связанного с ростом цен на продукцию, осуществления внереализационных операций.

Одним из аспектов анализа, осуществляемого на этом этапе, является определение достаточности генерируемого предприятием чистого денежного потока с позиций финансируемых им потребностей. В этих целях используется коэффициент достаточности чистого денежного потока, который рассчитывается по следующей формуле:[19]

(5)

(5)

где  - коэффициент достаточности чистого денежного

- коэффициент достаточности чистого денежного

потока предприятия в рассматриваемом периоде;

–сумма чистого денежного потока предприятия в рассматриваемом периоде;

–сумма чистого денежного потока предприятия в рассматриваемом периоде;

потока предприятия в рассматриваемом периоде;

–сумма выплат основного долга по долго- и краткосрочным кредитам и займам предприятия;

–сумма выплат основного долга по долго- и краткосрочным кредитам и займам предприятия;

–сумма прироста запасов товарно-материальных ценностей в составе оборотных активов предприятия;

–сумма прироста запасов товарно-материальных ценностей в составе оборотных активов предприятия;

–сумма дивидендов (процентов), выплаченных собственникам предприятия (акционерам) на вложенный капитал.

–сумма дивидендов (процентов), выплаченных собственникам предприятия (акционерам) на вложенный капитал.

В целях устранения влияния хозяйственных циклов, расчет коэффициента достаточности чистого денежного потока предприятия рекомендуется осуществлять за три последних года.

На четвертом этапе анализа исследуется синхронность формирования положительного и отрицательного денежных в разрезе отдельных интервалов отчетного периода; рассматривается динамика остатков денежных активов предприятия, отражается уровень этой синхронности и обеспечивающая абсолютную платежеспособность. В процессе исследования синхронности формирования различных видов денежных потоков рассчитывается динамика коэффициента ликвидности денежного потока предприятия в разрезе отдельных интервалов рассматриваемого периода. Расчет этого показателя осуществляется по следующей формуле:[20]

(6)

(6)

где  –коэффициент ликвидности денежного потока

–коэффициент ликвидности денежного потока

предприятия в рассматриваемом периоде;

–сумма валового положительного денежного потока;

–сумма валового положительного денежного потока;

–сумма остатка денежных активов предприятия на конец рассматриваемого периода;

–сумма остатка денежных активов предприятия на конец рассматриваемого периода;

–сумма остатка денежных активов предприятия на начало рассматриваемого пер

–сумма остатка денежных активов предприятия на начало рассматриваемого пер

иода;

–сумма валового отрицательного денежного потока.

–сумма валового отрицательного денежного потока.

На пятом этапе анализа определяется эффективность денежных потоков предприятия. Обобщающим показателем такой оценки выступает коэффициент эффективности денежного потока предприятия, который рассчитывается по следующей формуле:[21]

(7)

(7)

где  –коэффициент эффективности денежного потока

–коэффициент эффективности денежного потока

предприятия в рассматриваемом периоде;

–сумма чистого денежного потока предприятия в рассматриваемом периоде;

–сумма чистого денежного потока предприятия в рассматриваемом периоде;

–сумма валового отрицательного денежного потока предприятия в рассматриваемом периоде.

–сумма валового отрицательного денежного потока предприятия в рассматриваемом периоде.

Определенное представление об уровне эффективности денежного потока позволяет получить и коэффициент реинвестирования чистого денежного потока, который рассчитывается по следующей формуле:[22]

(8)

(8)

где  – коэффициент реинвестирования чистого

– коэффициент реинвестирования чистого

денежного потока в рассматриваемом периоде;

– сумма чистого денежного потока предприятия в рассматриваемом периоде;

– сумма чистого денежного потока предприятия в рассматриваемом периоде;

– сумма дивидендов (процентов), выплаченных собственникам предприятия (акционерам) на вложенный капитал.

– сумма дивидендов (процентов), выплаченных собственникам предприятия (акционерам) на вложенный капитал.

–сумма прироста реальных инвестиций предприятия в рассматриваемом периоде;

–сумма прироста реальных инвестиций предприятия в рассматриваемом периоде;

–сумма прироста долгосрочных финансовых инвестиций предприятия в рассматриваемом периоде.

–сумма прироста долгосрочных финансовых инвестиций предприятия в рассматриваемом периоде.

Результаты анализа используются для выявления резервов оптимизации денежных потоков предприятия и их планирования на предстоящий период.

Перейдем к этапу оптимизации денежных потоков предприятий лесного комплекса.

В системе управления денежными потоками наиболее важная роль отводится процессу их оптимизации.

Основными целями оптимизации денежных потоков предприятия являются:[23]

• обеспечение сбалансированности объемов денежных потоков;

• обеспечение синхронности формирования денежных потоков во времени;

• обеспечение роста чистого денежного потока предприятия.

Основными объектами оптимизации выступают:

• положительный денежный поток;

• отрицательный денежный поток;

• остаток денежных активов;

• чистый денежный поток.

Основу оптимизации денежных потоков предприятия составляет обеспечение сбалансированности объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки.

• Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете — в снижении рентабельности использования собственного капитала и активов предприятия.

• Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Методы оптимизации дефицитного денежного потока зависят от характера этой дефицитности — краткосрочной или долгосрочной.

• Сбалансированность дефицитного денежного потока в краткосрочном периоде достигается путем использования Системы ускорения — замедления платежного оборота" (или "Системы лидс энд лэгс"). Суть этой системы заключается в разработке на предприятии организационных мероприятий по ускорению привлечения денежных средств и замедлению их выплат.

• Ускорение привлечения денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

• увеличения размера ценовых скидок за наличный расчет по реализованной покупателям продукции;

• обеспечения частичной или полной предоплаты за произведенную продукцию, пользующуюся высоким спросом на рынке;

• сокращения сроков предоставления товарного (коммерческого) кредита покупателям;

• ускорения инкассации просроченной дебиторской задолженности;

• использования современных форм рефинансирования дебиторской задолженности — учета векселей, факторинга, форфейтинга;

• ускорения инкассации платежных документов покупателей продукции (времени нахождения их в пути, в процессе регистрации, в процессе зачисления денег на расчетный счет и т.п.).

• Замедление выплат денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

• использования флоута для замедления инкассации собственных платежных документов;

• увеличения по согласованию с поставщиками сроков предоставления предприятию товарного (коммерческого) кредита;

• замены приобретения долгосрочных активов, требующих обновления, на их аренду (лизинг);

• реструктуризации портфеля полученных финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Следует отметить, что "Система ускорения — замедления платежного оборота", решая проблему сбалансированности объемов дефицитного денежного потока в краткосрочном периоде (и соответственно повышая уровень абсолютной платежеспособности предприятия), создает определенные проблемы нарастания дефицитности этого потока в последующих периодах. Поэтому параллельно с использованием механизма этой системы должны быть разработаны меры по обеспечению сбалансированности дефицитного денежного потока в долгосрочном периоде.

• Рост объема положительного денежного потока в долгосрочном периоде может быть достигнут за счет следующих мероприятий:

• привлечения стратегических инвесторов с целью увеличения объема собственного капитала;

• дополнительной эмиссии акций;

• привлечения долгосрочных финансовых кредитов;

• продажи части (или всего объема) финансовых инструментов инвестирования;

• продажи (или сдачи в аренду) неиспользуемых видов основных средств.

• Снижение объема отрицательного денежного потока в долгосрочном периоде может быть достигнуто за счет следующих мероприятий:

• сокращения объема и состава реальных инвестиционных программ;

• отказа от финансового инвестирования;

• снижения суммы постоянных издержек предприятия.

Методы оптимизации избыточного денежного потока предприятия связаны с обеспечением роста его инвестиционной активности. В системе этих методов могут быть использованы:

• увеличение объема расширенного воспроизводства операционных внеоборотных активов;

• ускорение периода разработки реальных инвестиционных проектов и начала их реализации;

• осуществление региональной диверсификации операционной деятельности предприятия;

• активное формирование портфеля финансовых инвестиций;

• досрочное погашение долгосрочных финансовых кредитов.

В системе оптимизации денежных потоков предприятия важное место принадлежит их сбалансированности во времени. Это связано с тем, что несбалансированность положительного и отрицательного денежных потоков во времени создает для предприятия ряд финансовых проблем. Опыт показывает, что результатом такой несбалансированности даже при высоком уровне формирования чистого денежного потока является низкая ликвидность этого потока (а соответственно и низкий уровень абсолютной платежеспособности предприятия) в отдельные периоды времени. При достаточно высокой продолжительности таких периодов для предприятия возникает серьезная угроза банкротства.

В процессе оптимизации денежных потоков предприятия во времени они предварительно классифицируются по следующим признакам:

1) по уровню "нейтрализуемости" (термин, означающий способность денежного потока определенного вида изменяться во времени) денежные потоки подразделяются на поддающиеся и неподдающиеся изменению. Примером денежного потока первого вида являются лизинговые платежи, период которых может быть установлен по согласованию сторон. Примером денежного потока второго вида являются налоговые платежи, срок уплаты которых не может быть предприятием нарушен;

2) по уровню предсказуемости денежные потоки подразделяются на полностью предсказуемые и недостаточно предсказуемые (абсолютно непредсказуемые денежные потоки в системе их оптимизации не рассматриваются).

Объектом оптимизации выступают предсказуемые денежные потоки, поддающиеся изменению во времени. В процессе оптимизации денежных потоков во времени используются два основных метода — выравнивание и синхронизация.

• Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень абсолютной ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться.

• Синхронизация денежных потоков основана на ковариации положительного и отрицательного их видов. В процессе синхронизации должно быть обеспечено повышение уровня корреляции между этими двумя видами денежных потоков. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению "+1".

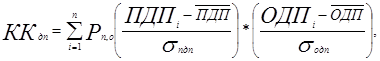

Коэффициент корреляции положительного и отрицательного денежных потоков во времени рассчитывается по следующей формуле[24]:

(9)

(9)

где  –коэффициент корреляции положительного и

–коэффициент корреляции положительного и

отрицательного денежных потоков во времени;

–прогнозируемые вероятности отклонения денежных потоков от их среднего значения в плановом периоде;

–прогнозируемые вероятности отклонения денежных потоков от их среднего значения в плановом периоде;

—варианты сумм положительного денежного потока в отдельных интервалах планового периода;

—варианты сумм положительного денежного потока в отдельных интервалах планового периода;

— средняя сумма положительного денежного потока в одном интервале планового периода;

— средняя сумма положительного денежного потока в одном интервале планового периода;

—варианты сумм отрицательного денежного потока в отдельных интервалах планового периода;

—варианты сумм отрицательного денежного потока в отдельных интервалах планового периода;

— средняя сумма отрицательного денежного потока в одном интервале планового периода;

— средняя сумма отрицательного денежного потока в одном интервале планового периода;

— среднеквадратическое (стандартное) отклонение сумм денежных потоков (соответственно — положительного и отрицательного).

— среднеквадратическое (стандартное) отклонение сумм денежных потоков (соответственно — положительного и отрицательного).

Изучив данную формулу, мы пришли к выводу, что при минимальных отклонениях отрицательного и положительного денежного потоков и вероятности равной 1 (Приложение таблица 1) значение коэффициента корреляции равно +4, а требуемое значение +1. Поэтому мы предлагаем внести в формулу изменение:

(10)

(10)

В результате мы получим требуемое значение коэффициента корреляции +1 (Приложение 1).

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Повышение суммы чистого денежного потока предприятия может быть обеспечено за счет осуществления следующих основных мероприятий:

• снижения суммы постоянных издержек;

• снижения уровня переменных издержек;

• осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

• осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности;

• использования метода ускоренной амортизации основных средств;

• сокращения периода амортизации используемых предприятием нематериальных активов;

• продажи неиспользуемых видов основных средств и нематериальных активов;

• усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций.

Результаты оптимизации денежных потоков предприятия получают свое отражение в системе планов формирования и использования денежных средств в предстоящем периоде.

2.4.Планирование и обеспечение эффективного контроля денежных потоков предприятий лесного комплекса.

Бюджет денежных средств (cash budgeting) — прогноз потоков наличных средств фирмы, вызванных инкассацией и выплатами, обычно составляется на месяц.[25]

Бюджет денежных средств разрабатывается на основе планирования будущих наличных поступлений и выплат предприятий на различные промежутки времени. Он показывает момент и объем ожидаемых поступлений и выплат денежных средств за отчетный период. Имея эту информацию, финансовый директор может лучше определить будущие потребности фирмы в денежных средствах, спланировать эти потребности для финансирования и осуществлять контроль за наличными средствами и ликвидностью фирмы.

Бюджет денежных средств можно составить практически на любой период. Краткосрочные прогнозы, как правило, делаются на месяц, вероятно потому, что при их формировании принимаются во внимание сезонные колебания потоков наличности. Когда денежные потоки предсказуемы, но крайне изменчивы, может понадобиться разработка бюджета на более короткие периоды с целью определения максимальной потребности в денежных средствах. По той же причине при относительно стабильных денежных потоках может быть оправдано составление бюджетов на квартал или даже более длительный промежуток времени.

Вообще чем более отдален период, на который составляется прогноз, тем менее точным становится предсказание. Расходы на подготовку ежемесячного бюджета денежных средств обычно оправданы только для прогнозов, касающихся ближайшего будущего. Как мы увидим позже, такой бюджет полезен лишь настолько, насколько мы полагаемся на точность прогнозов при его составлении.

Поскольку большинство показателей достаточно трудно спрогнозировать с большой точностью, нередко прогнозирование денежного потока сводят к построению бюджетов денежных средств в планируемом периоде, учитывая лишь основные составляющие денежного потока: объем реализации, долю выручки за наличный расчет, прогноз кредиторской задолженности и др. Прогноз осуществляется на какой-то период в разрезе подпериодов: год по месяцам, квартал по месяцам, квартал подекадно и т.д.

В любом случае процедуры методики прогнозирования выполняются в следующей последовательности:[26]

прогноз объема продаж

прогнозирование денежных поступлений по подпериодам;

прогнозирование оттока денежных средств по подпериодам;

расчет чистого денежного потока (излишек/недостаток) по подпериодам;

определение совокупной потребности в краткосрочном финансировании в разрезе подпериодов.

Прогноз объема продаж. Ключом к оценке точности большинства бюджетов наличности является прогноз объема продаж. Этот прогноз может быть основан на результатах анализа внутренней информации, анализе внешней информации и на тех и других одновременно. В первом случае торговым агентам предлагается оценить объем продаж на предстоящий период. Коммерческий директор упорядочивает эти оценки и объединяет их по отдельным видам продукции. Затем прогнозы объемов продаж по видам продукции объединяют в общую оценку объема реализации фирмы. Основной недостаток такого рода анализа внутренней информации в том, что он может оказаться слишком недальновидным. Зачастую не учитываются серьезные тенденции в конъюнктуре отрасли, а то и во всей экономике.

Поэтому многие компании используют также внешний анализ внешней информации. При таком подходе экономисты-аналитики составляют прогнозы объема продаж для экономики и отрасли на несколько лет вперед. Для определения взаимосвязи между объемом продаж по какой-либо отрасли и экономике в целом они могут использовать регрессионный анализ. После составления основных прогнозов хозяйственной деятельности и объема продаж по отрасли определяют рыночную нишу для каждого товара, наиболее вероятную цену и ожидаемое отношение покупателей к новой продукции. Обычно эти оценки даются совместно с директорами по маркетингу, хотя основная ответственность должна лежать на отделе экономического прогнозирования. На основе этой информации может быть подготовлен прогноз объема продаж для внешних пользователей.

Когда прогноз объема продаж для внутреннего пользования отличается от прогноза для внешнего пользования, следует добиться компромисса. Опыт прошлых лет покажет, какой из двух прогнозов более точен. Вообще окончательный прогноз объема продаж должен быть основан на данных прогноза для внешних пользователей, уточненном по данным прогноза для внутреннего пользования. Например, фирма ожидала несколько больших заказов от покупателей, и эти заказы могли быть не отражены во внешнем прогнозе. Окончательный прогноз объема продаж, базирующийся на результатах анализа и внутренней, и внешней информации, обычно более точен, чем каждый из прогнозов в отдельности. При составлении окончательного прогноза объема продаж следует исходить из ожидаемого спроса и не ограничиваться, например, такими внутренними факторами, как производственные мощности. Решение об устранении этих ограничений будет зависеть от вида прогноза. Не следует переоценивать степень точности прогноза объема продаж, так как большая часть других прогнозов в некоторой степени основана на ожидаемом объеме реализации.

Прогнозирование денежных поступлений по подпериодам. После того как сделан прогноз объема продаж, следующий шаг — определение размера денежных поступлений от этих продаж. Смысл этого этапа состоит в том, чтобы рассчитать объем возможных денежных поступлений. При продаже за наличный расчет деньги поступают в момент реализации, при продаже в кредит — позже. Насколько позже — зависит от срока погашения векселя, типа покупателя, кредитной и инкассационной политики фирмы. Определенная сложность в подобном расчете может возникнуть в том случае, если предприятие применяет методику определения выручки по мере отгрузки товаров. Как правило основным источником поступления денежных средств является реализация товаров, которая подразделяется на продажу товаров за наличный расчет и в кредит. На практике большинство предприятий отслеживает средний период времени, который требуется покупателям для того, чтобы оплатить счет. Исходя из этого можно рассчитать, какая часть выручки за реализованную продукцию поступит в том же подпериоде, а какая в следующем. Далее с помощью балансового метода цепным способом рассчитывают денежные поступления и изменения дебиторской задолженности. Базовое балансовое уравнение имеет вид:[27]

ДЗн+ВР=ДЗк+ДП,(11)

где ДЗн – дебиторская задолженность за товары и услуги на

начало подпериода;

ДЗк – дебиторская задолженность за товары и услуги на

конец подпериода;

ВР – выручка от реализации за подпериод;

ДП – денежные поступления в данном подпериоде.

Более точный расчет предпологает классификацию дебиторской задолженности по срокам ее погашения. Такая классификация может быть выполнена путем накопления статистики и анализа фактических данных о погашении дебиторской задолженности за предыдущие периоды. Анализ рекомендуется делать по месяцам. Таким образом, можно установить усредненную долю дебиторской задолженности со сроком погашения до 30 дней, до 60 дней, до 90 дней и т.д. При наличии других существенных источников поступления денежных средств (прочая реализация, внереализационные операции) их прогнозная оценка выполняется методом прямого счета; полученная сумма добавляется к сумме денежных поступлений от реализации за данный подпериод.

Рассмотрим следующий пример, компания ООО “Сосна” предлагает срок — чистых 30 дней, т. е. имеется в виду, что платеж должен совершиться в течение 30 дней со дня выставления счета. Предположим также, что по опыту компании 90% поступлений инкассируются в среднем в течение 1 месяца со дня продажи товара и 10% — в течение 2 месяцев, не считая потерь по безнадежным долгам. Кроме того, в среднем 10% от общего объема — продажи за наличные.

Прогноз объема продаж приведен в первой строке табл. 1, и мы можем наметить график ожидаемых поступлений от реализации по данным предыдущих прогнозов. Этот график показан в табл. 1. Мы видим, что общий объем продаж за январь оценивается в 250 000 руб., из которых 25 000 руб. — продажи за наличный расчет. Из 225 000 руб., полученных от продажи в кредит, 90%, или 202 500 руб., предполагается инкассировать в феврале и 10%, или 22 500 руб., — в марте. Объем продаж за остальные месяцы оценивается согласно тем же процентным соотношениям. Если обнаруживаются глубокие сдвиги в платежной практике клиентов, фирма должна быть готова изменить свои прогнозы относительно инкассации. Если в экономике наблюдается спад, некоторые покупатели, вероятно, станут задерживать платежи. Фирма должна учесть эти изменения, если хочет, чтобы смета наличности была реалистичной.

Таблица 1

График поступлений от продаж

(тыс. руб.)

| нояб | декаб | янв | февр | март | Апрель | Май | Июнь | |

| Общий объем продаж | 300, 0 | 350, 0 | 250, 0 | 200, 0 | 250, 0 | 300, 0 | 350, 0 | 380, 0 |

| Продажи в кредит | 270, 0 | 315, 0 | 225, 0 | 180, 0 | 225, 0 | 270, 0 | 315, 0 | 342, 0 |

| Инкассация, 1 месяц | 243, 0 | 283, 5 | 202, 5 | 162, 0 | 202, 5 | 243, 0 | 283, 5 | |

| Инкассация, 2 месяца | 27, 0 | 31, 5 | 22, 5 | 18, 0 | 22, 5 | 27, 0 | ||

| Общий объем инкассации | 310, 5 | 234, 0 | 184, 5 | 220, 5 | 265, 5 | 310, 5 | ||

| Продажи за наличные | 25, 0 | 20, 0 | 25, 0 | 30, 0 | 35, 0 | 38, 0 | ||

| Итого поступлений | 355, 5 | 254, 0 | 209, 5 | 250, 5 | 300, 5 | 348, 5 |

Благодаря этому примеру без труда можно увидеть влияние колебаний в объеме продаж на величину и сроки денежных поступлений при прочих равных условиях. Для большей части фирм существует связь между объемом продаж и инкассацией. Во время спада в экономике и уменьшения объема продаж средний период инкассации увеличивается; потери по безнадежным долгам растут. Таким образом, неудачный опыт инкассации может вызвать снижение объема продаж, уменьшая общие поступления от реализации. Денежные поступления могут возрастать и в результате продажи продукции, и в результате реализации активов.

Если ООО “Сосна” предполагает продать в феврале основных средств на 40 000 руб., то общие денежные поступления в этом месяце будут 294 000 руб. Продажа активов по большей части планируется заранее и легко предсказуема при составлении бюджета денежных средств. Кроме того, денежные поступления могут увеличиваться за счет доходов, получаемых в виде процентов и дивидендов.

Период инкассации дебиторской задолженности. Теперь рассмотрим, как для подготовки бюджета денежных средств могут быть составлены прогнозы инкассации других видов. В нашем примере мы предположили, что 90% месячной выручки от продаж в кредит будет инкассировано через месяц и 10% — через 2 месяца. Если объем продаж в кредит не изменится в течение месяца и в каждом месяце 30 дней, то средний период инкассации — 33 дня (средняя взвешенная 30 и 60 дней). Если бы средний период инкассации был 30 дней, вся выручка от продаж в кредит была бы инкассирована через месяц, т. е. 315 000 руб. выручки от продаж в кредит в декабре были бы инкассированы в январе и т. д. Если средний период инкассации — 60 дней, инкассация задержится на 2 месяца, т. е. эти декабрьские 315 000 руб. будут инкассированы в феврале.

Если средний период инкассации — 45 дней, половина декабрьской выручки от продаж в кредит, 157 000 руб., будет инкассирована в январе, другая половина — в феврале. Предположим, что выручка от продаж в кредит, совершенных в первой половине декабря, инкассирована во второй половине января, а выручка от продаж, за вторую половину декабря — в первой половине февраля. Такой порядок сохраняется и в течение остальных месяцев. Если средний период инкассации 40 дней, это означает, что 2/3 декабрьской выручки, 210 000, будет инкассировано в январе и 1/3, или 105 000 руб., — в феврале. Средняя взвешенная (2/3 х 30 дней)+ (1/3 х 60 дней) равна 40 дней.

Аналогично средний период инкассации, равный 50 дням, означает, что 1/3 декабрьской выручки от продаж в кредит, или 105 000 руб., будет инкассирована в январе и 2/3, или 210 000 дол. —в феврале. Таким же образом 30-дневный месяц можно разделить на 1/5, 1/6, 1/10, 1/15 и 1/30, чтобы получить другой средний период инкассации. Случай с 1/10 был проиллюстрирован в нашем примере. Наконец, если средний период инкассации 37 дней, то смысл этого заключается в том, что 23/30 декабрьской выручки от реализации, или 241 500 руб., будет инкассировано в январе и 7/30, или 73 500 руб., — в феврале. Пожалуй, достаточно примеров для иллюстрации влияния изменений предполагаемого периода инкассации на объем инкассации. Задержку инкассации для продаж в кредит можно легко вычислить при помощи компьютерной электронной таблицы.

Прогнозирование оттока денежных средств по подпериодам. Следующим шагом является прогноз наличных выплат. Основным его составным элементом является погашение кредиторской задолженности. Считается, что предприятие оплачивает свои счета вовремя, хотя в некоторой степени оно может отсрочить платеж. Процесс задержки платежа называют “растягиванием” кредиторской задолженности; отсроченная кредиторская задолженность в этом случае выступает в качестве дополнительного источника краткосрочного финансирования. В странах с развитой рыночной экономикой существуют различные системы оплаты товаров, в частности, размер оплаты дифференцируется в зависимости от периода, в течении которого сделан платеж. При использовании подобной системы отсроченная кредиторская задолженность становится довольно дорогостоящим источником финансирования, поскольку теряется часть предоставляемой поставщиком скидки. К другим направлениям использования денежных средств относятся заработная плата персонала, административные и другие постоянные и переменные расходы, а также капитальные вложения, выплаты налогов, процентов, дивидендов.

Издержки производства. После составления производственного плана можно произвести оценку потребности в сырье и материалах, рабочей силе и привлечении дополнительных основных средств. Как и в случае с дебиторской задолженностью, существует временной лаг между моментом совершения покупки и моментом реальной оплаты товара. Если поставщики устанавливают средний срок погашения векселя чистых 30 дней и политика фирмы — оплачивать векселя в конце этого периода, то разрыв между покупкой и платежом — приблизительно 1 месяц. Если производственная программа ООО “Сосна” предусматривает, что производство товаров на месяц опережает их предполагаемую реализацию, мы можем составить график расходов, такой, как дан в табл. 2.

Таблица 2

График расходов

(тыс.руб.)

| Декаб | Янва | февр | Март | Апре | май | Июн | |

| Закупки | 100 | 80 | 100 | 120 | 140 | 150 | 150 |

| Оплата наличными | 100 | 80 | 100 | 120 | 140 | 150 | |

| Выплаты по заработной плате | 80 | 80 | 90 | 90 | 95 | 100 | |

| Прочие расходы | 50 | 50 | 50 | 50 | 50 | 50 | |

| Итого наличных расходов | 230 | 210 | 240 | 260 | 285 | 300 |

Как видим, между моментом покупки и моментом ее оплаты существует разрыв в 1 месяц. Как и в случае с инкассацией дебиторской задолженности, оплата покупки может задерживаться на различные средние платежные периоды. Для определения структуры задержек удобно использовать компьютерную электронную таблицу, как для инкассации.

Предположим, что заработная плата увеличивается с ростом выпуска продукции. Вообще-то она более стабильна во времени, чем закупки. Когда несколько снижается объем производства, рабочие обычно не увольняются. Когда объем производства увеличивается, труд становится более эффективным при относительно небольшом росте заработной платы. Только после определенного момента требуется сверхурочная работа или должны быть приняты на работу новые рабочие, чтобы можно было достичь увеличения показателей производственного плана. В прочие расходы включаются общехозяйственные, административные, коммерческие, налоги на имущество, расход

|

из

5.00

|

Обсуждение в статье: Анализ и оптимизация денежных потоков предприятий лесного комплекса. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы