|

Главная |

Пути совершенствования системы налогового администрирования в условиях посткризисной экономики

|

из

5.00

|

Несмотря на произошедшие за последнее годы позитивные изменения в сфере налогообложения, преобладание фискальной составляющей в системе налогового администрирования продолжает иметь место. Это проявляется в многочисленных случаях взыскания налогов, пени и штрафов по сомнительным основаниям, вновь обостряя проблему обеспечения зашиты прав налогоплательщиков от чрезмерных, а порой и откровенно незаконных имущественных претензий уполномоченных органов.

Несовершенство налогового администрирования остается серьезной составляющей налогового бремени, и традиционные издержки бизнеса в этой части по-прежнему высоки. Мировой финансовый кризис осложнил сложившуюся ситуацию и выявил ее новые аспекты. Внезапное окончание почти восьмилетнего бюджетно-профицитного развития России привело к резкому снижению доходов и дефициту бюджетов разных уровней бюджетной системы, обострило проблему восполнения выпадающих доходов, поиска новых источников бюджетных поступлений и обеспечения полноты уплаты налогов и сборов. Это может привести к увеличению налоговой нагрузки на налогоплательщиков и усилению фискального давления на них со стороны государства, что в свою очередь предполагает перенос центра тяжести на налоговое администрирование, т.е. на эффективную организацию и управление всей системой налоговой практики.

В период финансового кризиса изменилась структура доходных источников. За январь – октябрь 2009 г. снижение налоговых поступлений по налогам, администрируемым. Федеральной налоговой службой, по сравнению с соответствующим периодом прошлого года составило в целом 21,2 %, в федеральный бюджет – 32,5 %. Лидер снижения налоговых поступлений – налог на прибыль. В федеральный бюджет за 2009 г. поступило всего 23,1 % по сравнению с аналогичным периодом 2008 г. По сравнению с 2008 г. поступления налога на прибыль снизились в 4,3 раза – с 689,1 до 158,9 м

Рисунок 10. Структура поступлений администрируемых ФНС России доходов в федеральный бюджет по видам налогов в 2009 г. (%)[49]

Это обусловлено ухудшением результатов финансово-хозяйственной деятельности организаций (ростом количества убыточных организаций и суммы полученного убытка) и снижением с начала 2009 г. ставки налога с 6,5 до 2%. Вместе с тем в доходах бюджетной системы РФ значительную долю сохраняют поступления от экспорта нефти и газа. В 2008 г. они составляли 50% всех бюджетных доходов, а за 10 мес. 2009 г. их доля в федеральном бюджете составила 40%[50].

Данный факт обусловлен снизившимися мировыми ценами на энергоносители. В частности, средняя цена на нефть за 2009 г. составила 58,2 дол. за баррель (103,7 дол. за баррель за аналогичный период 2008 г.). Из-за снижения цен на нефть почти в 2 раза – до 773,6 млрд. руб. – сократились и доходы федерального бюджета от налога на добычу полезных ископаемых.

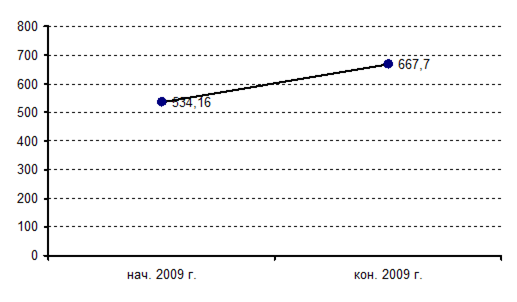

Впервые за последние годы вместо снижения задолженности по налогам и сборам наблюдается ее рост. На конец 2009 г. задолженность составила 667,7 млрд. руб. По сравнению с 01.01.2009 г. она увеличилась на 19,4%[51].

Рисунок 11. Динамика задолженности по налогам и сборам, администрируемых в федеральный бюджет (млрд. руб.)[52]

Можно с уверенностью говорить, что рост задолженности является прямым следствием кризисных явлений в экономике, связанным со снижением ликвидности и платежеспособности организаций.

Сложные экономические условия, несомненно, оказывают влияние на налоговую политику и практику. Финансовый кризис предопределил поиск мер налогового характера, направленных на стабилизацию экономики. Все последнее время Правительством РФ обсуждаются дополнительные меры, которые могут быть реализованы в налоговом законодательстве, с тем чтобы сократить издержки налогоплательщиков на исполнении своих налоговых обязательств.

В условиях экономического кризиса Правительство РФ считает необходимым снизить налоговую нагрузку, усилить стимулирующую роль налоговой системы и тем самым поддержать деловую активность в реальном секторе экономики и потребительский спрос граждан[53].

Однако принимаемые меры нередко не соответствуют провозглашаемым целям и не являются первоочередными. Федеральная налоговая служба в письме от 23.03.2009 г. № ММ-18-1/54 «О мерах налогового администрирования», когда актуально стоял вопрос о снижении налоговой нагрузки, предложила пути ее увеличения и представила свой план по выходу из кризиса. Бремя восполнения бюджетного дефицита в решающей доле предлагалось переложить на плечи налогоплательщиков. В случае реализации всех замыслов дополнительные доходы федерального бюджета составили бы свыше 900 млрд. руб. субъектов РФ – около 400 млрд. руб.

На наш взгляд, большинство из предложенных ФНС России мер являются положительными для восполнения бюджетного дефицита, однако, не способствуют выходу бизнеса из кризиса и являются шагом назад на пути совершенствования налогового администрирования. Абсолютно оправданно некоторые из предложенных мер не нашли понимания как со стороны Правительства РФ, так и со стороны бизнеса.

Самым «простым» и негативным являлось предложение ФНС России по введению 0,5% налога на финансовые операции юридических лип. В условиях, когда жестко встал вопрос о снижении налоговой нагрузки, этот налог привел бы к прогрессивному налогообложению, поскольку хозяйственные связи, денежный оборот, финансовые потоки чрезвычайно сложны, а между производителем и конечным потребителем, как правило, задействована целая цепочка хозяйствующих субъектов. Данная мера вызвала бы реальный рост цен, и даже при ее временном характере обратного снижения их в дальнейшем могло бы и не произойти. Кроме того, введение такого налога способствовало бы развитию безденежных расчетов, товарообменных операций, росту задолженностей, разработке новых схем ухода от налога и т.д.

Негативно было встречено и предложение по отмене ускоренного возврата НДС. Следует отметить, что ФНС России многократно выступало против ускоренного возмещения НДС, обосновывая это тем, что сокращение срока возмещения по НДС не позволяет завершить проверку достоверности представленных документов и решения о возврате принимаются без информации официальном осуществлении сделок. Такая ситуация стимулирует бизнес к заявлению более значительных сумм на возмещение, так как полномочия налоговых органов по контролю ограничены принятыми решениями. Однако для бизнеса реальное сокращение сроков сегодня - это высвобождение оборотных средств, ускорение расчетов, что особенно актуально в период финансового кризиса. Более разумным в данной ситуации представляется улучшение администрирования этого налога путем введения уведомительного порядка возмещения НДС для экспортеров. Суть предлагаемого заявительного порядка в том, что налогоплательщикам не придется ждать окончания камеральной проверки, для того чтобы возместить НДС. Вернуть налог можно будет практически сразу после подачи декларации. Новая схема, не ущемляя интересов государства, позволит налогоплательщикам сохранить оборотные средства.

Представляется также неоправданным увеличение срока взыскания задолженности по налогам, пеням, штрафам до 3 лет. В настоящее время Налоговый кодекс РФ содержит достаточно мер, которые могут быть применены к налогоплательщику для взыскания налоговой задолженности. Предлагаемое увеличение сроков направлено на внесение неопределенности в налоговые правоотношения.

Остальные предложения налоговой службы не затрагивают интересы налогоплательщиков в вопросе увеличения налоговой нагрузки.

В частности, Федеральная налоговая служба требует доступа к банковской тайне – к базам данных Банка России и Росфинмониторинга о финансовых операциях и межбанковских расчетах. Изучение мирового опыта показывает, что большинство зарубежных налоговых администраций имеют доступ к информации банков и не ограничены банковской тайной. Предполагается, что если налоговая служба будет иметь доступ к «банковской тайне», то эффективность контроля за соблюдением налогового законодательства станет выше, а доходы бюджета будут стабильнее.

Положительной также можно рассматривать идею введения «специальной регистрации» плательщиков НДС. В случае введения такой системы уплачивать налог и соответственно получать право на возмещение по нему смогут лишь те компании, которые будут занесены в соответствующий реестр. Это должно улучшить налоговое администрирование в сфере НДС и приведет к отказу от серых схем его возмещения, регистрации в этих целях фирм-однодневок. При этом появление такой регистрации – не новость для налогоплательщиков, так как этот вопрос был включен в Основные направления налоговой политики на 2008–2010 гг. и изначально планировалось, что она будет введена с 01.01.2008 г.

Резюмируя вышеизложенное, можно отметить, что механизм предоставления налоговых рассрочек, отсрочек, инвестиционного кредита на сегодняшний день является неработоспособным. Необходимо, чтобы меры налогового стимулирования носили системный, а не точечный характер. В сегодняшней практике налогового стимулирования налогоплательщиков не прослеживается четко определенной системы. Налицо разрозненные мероприятия, которые не позволяют добиться существенного изменения сложившегося положения в инновационном развитии российской экономики[54]. Важно, чтобы налоговые новации были направлены на усиление стимулирующей роли налоговой системы в развитии экономики и в то же время тщательно соотнесены с фискальными потребностями государства.

Эффективное налоговое администрирование на сегодняшний день должно соответствовать следующим основным требованиям. Во-первых, учитывая, что налоговые доходы составляют около 70% доходов бюджетной системы РФ, система налогообложения должна обеспечивать устойчивое формирование бюджетных доходов, необходимых для исполнения расходных обязательств РФ, субъектов РФ и муниципальных образований.

Не обеспечивая достаточный уровень доходов бюджетной системы в условиях финансового кризиса, налоговая система в то же время не должна создавать неправомерного давления на экономику, при этом любые попытки уклонения от уплаты налогов под предлогом трудностей кризисного периода должны пресекаться. По мнению Президента РФ, «основная цель - добиться баланса между стимулирующей функцией налоговой системы и ее фискальной составляющей»[55]. На современном этапе развития данное положение приобретает особую остроту. Нельзя ставить под удар бюджетные обязательства, стабильность бюджетной системы страны.

Во-вторых, уровень и структура налоговой нагрузки не должны ухудшать среду для экономического роста, искажать условия конкуренции, препятствовать притоку инвестиций, а наоборот, формировать комфортные условия для развития предпринимательской деятельности и инновационной активности.

Валено, чтобы реализация основной функции налогового администрирования – обеспечение достаточного объема ресурсов для финансирования расходов бюджетной системы – не создавала избыточного налогового бремени для налогоплательщиков. Для' этого необходимо поддерживать относительно низкие налоговые ставки, обеспечивать исполнение налогоплательщиками своих обязательств, повышать собираемость налогов и снижать задолженности по их уплате.

Исходя из этого, поддержание экономически обоснованной налоговой нагрузки должно являться важной задачей Минфина России по повышению эффективности налогового администрирования. Результатом решения указанной задачи является стабилизация и оптимизация налоговой нагрузки на экономику.

В-третьих, назрела необходимость серьезного снижения административных издержек налогоплательщиков, связанных с налоговым администрированием и неопределенностью трактовки налогового законодательства, препятствующих развитию инновационного сектора экономики. Работе налоговых инспекций следует оценивать по таким показателям, как строгое выполнение требований налогового законодательства и качество работы с налогоплательщиком. Такие меры должны способствовать увеличению доли налогоплательщиков, положительно оценивающих работу налоговых органов, улучшение качества, ускорение и упрощение налоговых процедур, общее повышение «комфортности» взаимоотношений участников. Отношения между налоговыми органами и налогоплательщиками далеки от идеальных. В основном это касается правоприменительной практики и процедурных вопросов. По данным указанного исследования, к судебной защите налогоплательщики прибегали в 82% случаев споров и в 89% случаев судебных разбирательств выигрывали дела. По агрегированному показателю качества налоговой системы Россия занимает 130-е место из 178 стран мира. Данная оценка сформировалась под влиянием следующих показателей: по налоговым затратам она занимает 131-е место, по количеству налоговых платежей – 58-место, а по времени, затраченному на налоговое администрирование, – 151-е место[56]. Результаты наглядно показывают, что в России преимущества относительно низкой налоговой нагрузки девальвируются высокой административной нагрузкой в налоговой сфере.

В-четвертых, повышение уровня налоговой культуры. Здесь важно отметить, что налоговая культура должна быть присуща как налоговым органам, так и налогоплательщикам. В условиях кризиса будет появляться все больше фактов уклонения от уплаты налогов. В этом вопросе налогоплательщик должен проявить высокую степень ответственности по уплате налогов, ибо они обеспечивают материальную основу демократии, федерализма и самоуправления. Специфика налогов состоит в том, что они как бы выходят из сферы своего обитания, т.е. из сферы распределения.

Эффективное налоговое администрирование обязательно предполагает повышение собираемости основных налогов за счет сокращения возможностей уклонения от их уплаты, создающих препятствия для развития инновационного сектора экономики. Новые приоритеты, стоящие перед страной, и прежде всего обеспечение опережающего развития инновационной составляющей, со всей очевидностью свидетельствуют о том, что выполнение налоговой системой задач обеспечения доходной части бюджета уже недостаточно. Мировой финансовый кризис, который затронул и Россию, требует перевода экономики на инновационную модель развития. О необходимости модернизации экономики было сказано и в Послании Президента РФ Федеральному Собранию[57]. Исходя из этого, под задачи модернизации должна быть настроена и налоговая система. Очевидно в целом, что налоговая система нуждается в совершенствовании.

Можно выделить три основных направления налоговой политики, которые могли бы способствовать переходу российской экономики с экспортно-сырьевого на инновационный, социально ориентированный путь развития.

Первое: налоговая политика должна способствовать процессу повышения качества человеческого капитала и эффективности его использования, а также интенсивного развития отраслей, обеспечивающих .развитие человеческого потенциала.

Второе: повышение стабильности системы налогообложения в целом и предсказуемости налогообложения бизнеса.

Третье: оптимизация перераспределения налоговой нагрузки между отдельными отраслями экономики. Необходимо обеспечить более интенсивное снижение налогового бремени в отношении несырьевых отраслей с высокой инновационной и инвестиционной составляющей, связанных с освоением новых рынков и технологий.

В условиях экономического кризиса выбор эффективных и обоснованных инструментов налогового регулирования и стимулирования имеет крайне важное стратегическое значение для дальнейшего развития экономики и общества. В рамках антикризисных мер налогового стимулирования в 2008 г. в оперативном порядке был внесен целый ряд уточнений и изменений в законодательство о налогах и сборах. В частности, с 01.01.2009 г. снизилась ставка налога на прибыль с 24 до 20%. Эта мера призвана облегчить налоговую нагрузку на бизнес в кризисный период и увеличить вложения предприятий в развитие производства. Однако среди экспертов нет однозначного мнения, насколько существенным в действительности окажется эффект от снижения налога на прибыль. Снижение ставки налога на прибыль – явление положительное. Но вряд ли эта мера будет эффективной в условиях кризиса, ведь многие предприятия уже сегодня не только лишились прибыли, но находятся на грани банкротства и не планируют инвестиций в производство из-за отсутствия средств.

В рамках мер налогового стимулирования Федеральным законом от 26.11.2008 г. № 224-ФЗ Налоговый' кодекс РФ также дополнен ст. 64.1 «Порядок и условия предоставления отсрочки или рассрочки по уплате федеральных налогов по решению министра финансов Российской Федерации», согласно которой министр финансов РФ получил право предоставлять отдельным категориям налогоплательщиков отсрочку или рассрочку по уплате налогов (одного или нескольких), а также пеней и штрафов по налогам. В целом, данную льготу можно рассматривать как положительную, однако при детальном рассмотрении ст. 64.1 Налогового кодекса РФ можно выявить ряд недостатков.

Во-первых, данная льгота является антикризисной мерой и носит временный характер. Так, ст. 9 Федерального закона от 26.11.2008 г. № 224-ФЗ установлено, что решения об изменении сроков уплаты федеральных налогов в случае, предусмотренном ст. 64.1 НК РФ, могут быть приняты до 01.01.2010 г. Также установлено, что отсрочка (рассрочка) может быть предоставлена по решению министра финансов РФ на срок не более 5 лет.

Во-вторых, данная льгота ориентирована на довольно узкий круг крупных налогоплательщиков. Отсрочка может быть предоставлена, если размер задолженности организации на 1-е число месяца подачи заявления о предоставлении отсрочки или рассрочки превышает 10 млрд. руб. Соответственно, высокий барьер налоговой задолженности фактически не позволяет малым, средним, а также крупным предприятиям, имеющим незначительную задолженность, получать указанные рассрочки или отсрочки, в то время как именно предприятия малого бизнеса в условиях экономического кризиса остро нуждаются в поддержке.

Серьезным рычагом инновационного развития российской экономики должен стать и механизм инвестиционного налогового кредита[58]. На сегодняшний день, этот важнейший инструмент развития экономики практически не работает. В Налоговом кодексе РФ есть нормы (ст. 21), но в силу различных причин они не работают. В первую очередь необходимо увеличить перечень оснований для получения инвестиционного налогового кредита.

Решение проблемы видится в повышении налоговой грамотности, в создании такой системы налогообложения, которая базировалась бы не только на экономических законах, но и на концептуальных положениях юриспруденции, философии и социологии. Необходимо создать институт пропаганды социальной ответственности, гражданской солидарности в области налоговых отношений. Эффективность работы налоговых органов должна оцениваться на основании открытых критериев, учитывающих в том числе качество обслуживания налогоплательщиков. Поэтому налогоплательщик должен четко понимать, что умышленное уклонение от уплаты налогов есть не что иное, как лишение общества особенно необходимых в современных условиях ресурсов. Подобные действия должны жестко пресекаться. Низкий уровень налоговой грамотности, отсутствие социальной ответственности стимулируют ускорение института «недобросовестного» налогоплательщика.

|

из

5.00

|

Обсуждение в статье: Пути совершенствования системы налогового администрирования в условиях посткризисной экономики |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы