|

Главная |

Анализ финансовой устойчивости предприятия.

|

из

5.00

|

Цель анализа финансовой устойчивости – оценить способность предприятия погашать свои обязательства и сохранять права владения предприятием в долгосрочной перспективе. Способность предприятия погашать обязательства в долгосрочной перспективе определяется соотношением собственных и заемных средств.

Одной из основных задач финансово-экономического состояния является исследование показателей, характеризующих финансовую устойчивость предприятия. Финансовая устойчивость предприятия характеризуется системой абсолютных и относительных показателей.

Абсолютные показатели финансовой устойчивости. В ходе производственной деятельности на предприятии идет постоянное формирование (пополнение) запасов товарно-материальных ценностей. Для этого используют как собственные оборотные средства, так и заемные (долгосрочные и краткосрочные кредиты и займы). Анализируя соответствие или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости.

1. Излишек (+) или недостаток (-) собственных средств:

± СОС = СК – ВнеобА – З,

где СК – собственный капитал;

ВнеобА – внеоборотные активы.

2. Излишек (+) или недостаток (-) собственных оборотных средств и долгосрочных оборотных источников для формирования запасов и затрат:

± СОД = СОС + ДО – З = СК + ДО – ВнеобА – З,

где ДО – долгосрочные обязательства.

3. Излишек (+) или недостаток (-) общая величина основных источников средств для формирования запасов и затрат:

± ОбщОИС = СОД + КО – З = СК + ДО + КО – ВнеобА – З.

Показатели обеспеченности запасов и затрат источниками их формирования (± СОС; ± СОД; ± ОбщОИС) являются базой для классификации финансового положения предприятия по степени устойчивости.

Таблица 2 – Динамика показателей обеспеченности запасов и затрат источниками их формирования, 2004-2007 гг.

| Наименование показателя | 2004 г. | 2005 г. | 2006 г. | 2007 г. |

| ± СОС | 846 020 | 50 617 | -1 317 830 | -3 200 857 |

| ± СОД | 1 376 128 | 588 540 | -1 006 072 | -2 810 298 |

| ± ОбщОИС | 2 223 828 | 1 402 340 | 37 335 | - 588 660 |

При определении типа финансовой устойчивости используется трехкомпонентный показатель типа финансовой ситуации:

,

,

где x1 = ± СОС; x2 = ± СОД; x3 = ± ОбщОИС.

Функция S (x) определяется следующим образом:

Таблица 3 – Определение типа финансовой устойчивости

| Год | Трехмерный показатель | Тип финансовой устойчивости | Используемые Источники Покрытия Затрат | Краткая Характеристика | ||||

| 1 | 2 | 3 | 4 | 5 | ||||

| 2004 |

| Абсолютная финансовая устойчивость | Собственные оборотные средства | Высокая платежеспособность; предприятие не зависит от кредиторов. | ||||

| 2005 |

| Абсолютная финансовая устойчивость | Собственные оборотные средства | Высокая платежеспособность; предприятие не зависит от кредиторов. | ||||

| 2006 |

| Неустойчивое финансовое положение | Собственные оборотные средства плюс краткосрочные кредиты и займы | Нарушение платежеспособности; необходимость привлечения дополнительных источников; улучшения ситуации за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности | ||||

| 2007 |

| Кризисное финансовое состояние | Денежные средства, краткосрочные ценные бумаги, дебиторская задолженность | Предприятие на грани банкротства, источники покрытия затрат не обеспечивают даже его кредиторской задолженности. | ||||

Таким образом, финансовую устойчивость предприятия в период с 2004 по 2005 гг. можно считать нормальной. А в 2007 гг. можно считать кризисной. Данное положение требует привлечения дополнительных источников финансирования и сокращения дебиторской задолженности.

Относительные показатели финансовой устойчивости. Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств и анализируется с помощью системы финансовых коэффициентов. Информационной базой для расчета таких коэффициентов являются абсолютные показатели актива и пассива баланса, а также абсолютные показатели финансовой устойчивости.

Оценка финансовой устойчивости предприятия проводится с помощью достаточно большого количества относительных финансовых показателей.

Собственный капитал предприятия в период с 2004 по 2007 гг. увеличился на 7 791,765 млн. руб. и составил 55 892,753 млн. руб.

Анализ пассивов показал, что основным источником финансирования компании является собственный капитал и предприятие слабо зависит от внешних источников финансирования.

Основным показателем, характеризующим финансовую устойчивость организации и отражающим долю собственных средств в общей сумме средств предприятия, является коэффициент автономии.

где Им – имущество компании;

ПIII – итог раздела III баланса (пассив);

АI – итог раздела I баланса (актив).

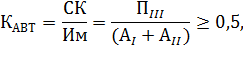

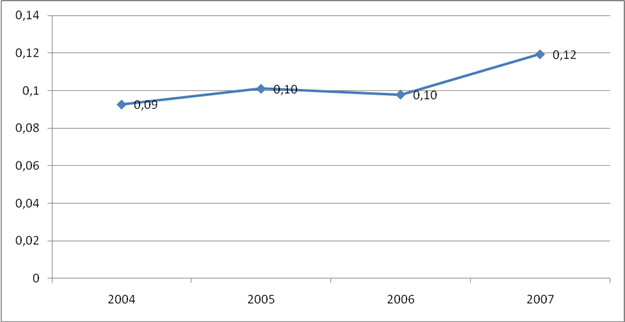

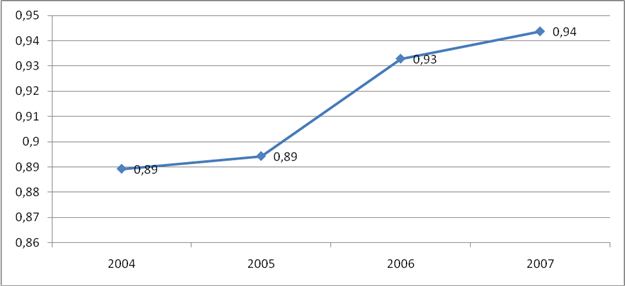

Данный показатель в период с 2004 по 2007 гг. уменьшился с 0,92 до 0,89. Значение коэффициента автономии в 2004 г. является максимальным в периоде с 2004 по 2007 гг. и составляет 0,92 (рисунок 18). Снижение данного показателя свидетельствует об уменьшении финансовой независимости предприятия.

Рисунок 18 – Коэффициент автономии

Дополнением к этому коэффициенту является коэффициент соотношения заемных и собственных средств, показывающий сколько заемных средств привлекало предприятие на 1 руб. вложенных в активы собственных средств.

где ЗК – заемный капитал;

ПV – итог раздела V баланса (пассив).

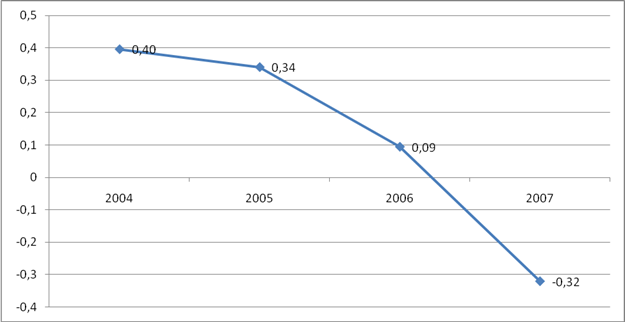

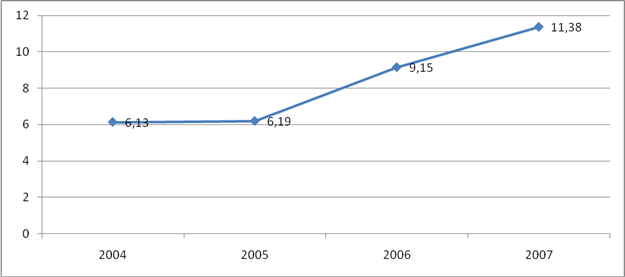

Значение коэффициента соотношения заемных и собственных средств в период с 2004 по 2007 гг. не превышает оптимальное значение, равное единице, что говорит о финансовой устойчивости предприятия. Значение коэффициента соотношения заемных и собственных средств в 2007 гг. говорит о том, что предприятие привлекало на каждый 1 руб. собственных средств, вложенных в активы 0,12 руб. заемных средств. В данном периоде прослеживается тенденция незначительного роста кредиторской задолженности с одновременным падением собственных средств (рисунок 19).

Рисунок 19 – Коэффициент соотношения заемных и собственных средств

Учитывая, что на устойчивость финансового положения влияет в основном коэффициент обеспеченности собственными средствами, он указывает на возможность предприятия проводить независимую финансовую политику.

Значения коэффициента обеспеченности собственными средствами в период с 2004 по 2007 гг. уменьшается и в 2007 г. коэффициент обеспеченности собственными средствами отрицательный из-за большого увеличения внеоборотных активов (рисунок 20).

На основании данной тенденции можно сделать вывод: финансовая независимость в период с 2006 по 2007 гг. невысока. Об этом свидетельствуют низкие значения коэффициента обеспеченности собственными средствами при норме не менее 0,1.

Рисунок 20 – Коэффициент обеспеченности собственными средствами

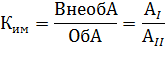

Коэффициент иммобилизации отражает степень ликвидности активов, что позволит отвечать по текущим обязательствам в будущем.

В период с 2004 по 2007 гг. значение данного коэффициента увеличилось на 5,25 (рисунок 21).

Рисунок 21 – Коэффициент иммобилизации

Значение коэффициента иммобилизации во многом определяется отраслевой спецификой организации. Статистическая база рекомендуемых значений в настоящее время отсутствует. Однако данная тенденция является отрицательной. Значение коэффициента иммобилизации в период с 2004 по 2007 гг. растет, тем самым уменьшается доля ликвидных активов в имуществе организации и тем ниже становятся возможности организации отвечать по текущим обязательствам.

Коэффициент имущества производственного назначения характеризует долю имущества производственного назначения в общей стоимости имущества предприятия.

Коэффициент производственного назначения в период с 2004 по 2007 гг. вырос на 0,05 и равен 0,94. Это говорит о том, что имущество производственного назначения составляет 94% в имуществе предприятия. В период с 2004 по 2007 г. коэффициент производственного назначения выше минимальной рекомендуемой величины (рисунок 22).

Рисунок 22 – Коэффициент имущества производственного назначения

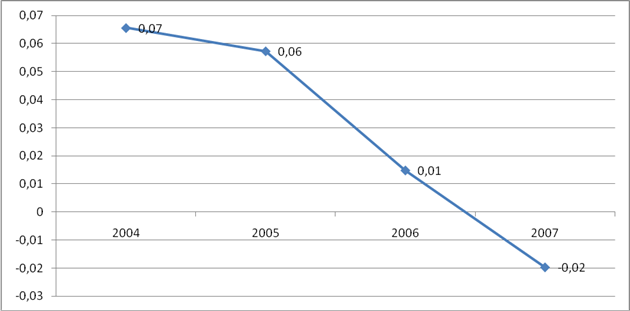

Коэффициент прогноза банкротства характеризует долю чистых оборотных активов в стоимости всех средств предприятия.

В период с 2004 по 2007 гг. коэффициент прогноза банкротства снизился на 0,09, что свидетельствует о финансовых затруднениях предприятия (рисунок 23).

Рисунок 23 – Коэффициент прогноза банкротства

В результате анализа финансовой устойчивости предприятия на основе абсолютных и относительных показателей можно сделать вывод. Предприятие находится в кризисном состоянии (при рассмотрении абсолютных показателей), однако финансовая независимость предприятия с годами снижается (при рассмотрении относительных показателей финансовой устойчивости).

|

из

5.00

|

Обсуждение в статье: Анализ финансовой устойчивости предприятия. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы