|

Главная |

Анализ маркетинговой среды предприятия

|

из

5.00

|

Маркетинговые исследования конкурентной среды, анализ структуры и динамики конкурентных сил позволяют выявить наиболее значимых конкурентов предприятия гостиницы «СПУТНИК». Для выработки конкретных маркетинговых рекомендаций и расширения рамок поиска собственных преимуществ в конкурентной борьбе необходимо определить сильные и слабые стороны конкурентов, оценить их потенциал, цели, настоящую и будущую стратегии. Стратегическая группа состоит из соперничающих предприятий с одинаковым подходом к конкуренции и сходным положением на рынке. Предприятия, относящиеся к одной стратегической группе, имеют ряд общих признаков, таких как соотношение качество/цена (высокое, среднее, низкое); территориальный охват рынка (локальный, региональный, национальный, мировой); продуктовая линия (узкая, широкая) и т.п. В соответствии с этой концепцией выделяются существующие прямые конкуренты и потенциальные конкуренты.

Технологию поиска конкурентных преимуществ необходимо рассматривать как часть постоянно действующего процесса исследования рынка, направленного на изучение приемов и методов ведения конкурентной борьбы с целью выявления причин и условий возникновения конкурентных преимуществ (рис. 2.1).

Следовательно, понятия «конкурентоспособность» и «конкурентное преимущество» имеют различные интерпретации в зависимости от объекта, к которому они применяются. Оценка способностей проводится в баллах от 1 до 9. После оценки необходимо обратить внимание на математическое ожидание. Если оценка является высокой, то потенциал удовлетворительный, и наоборот.

Задача определения стратегического потенциала гостиничного комплекса решается:

1) с помощью индексов конкурентоспособности фирмы;

2) с помощью перечня составляющих фирмы, определяющих стратегический потенциал, который можно количественно измерить.

Процедуры Процедуры

Рис. 2.1. Схема технологии поиска конкурентных преимуществ

В диагностике конкурентоспособности рынков важнейшую роль играет анализ состояния рыночной структуры. Индекс концентрации определяется как сумма рыночных долей k крупнейших продавцов рынка:

k

CRk= ∑ qi, (1)

i=1

CRk – индекс концентрации;

qi – доля производства (продаж) фирмы в объеме выпуска отрасли.

Рынок считается неконцентрированным при значениях индекса для трех предприятий ниже 45 %, умеренно концентрированным при СRk = 45-70 % и высококонцентрированным при более 70 %. Существенным недостатком данного индекса является то, что он абсолютно нечувствительным к распределению долей на рынке среди первых лидеров.

Коэффициент относительной концентрации рассчитывается как отношение долей крупнейших производителей рынка в общей сумме к долям услуг в общем объеме реализуемых услуг:

, (2)

, (2)

где

К – коэффициент относительной концентрации;

b – доля крупнейших предприятий рынка в общей сумме в процентах;

а – доля услуг предприятий в общем объеме реализуемой продукции в процентах.

Данный показатель измеряется в абсолютных значениях. Чем ближе этот коэффициент к нулю, тем более высокая степень концентрации наблюдается на рынке.

При анализе комплексной конкурентоспособности гостиничных предприятий важно определить характеристики конкурентной среды, в которой они функционируют. Концентрацию предлагается измерять индексом Херфиндаля-Хиршмана (H). Например, если одна из фирм-производителей поставляет на рынок 50% всего отраслевого объема продаж, то ее S=50%. Далее необходимо определить, сколько всего фирм в отрасли (от 1 до n). И, наконец, показатель каждой фирмы (Si) возводится в квадрат, и все суммируется, то есть:

=

=  +

+  +

+  +…+

+…+  =

=  (3)

(3)

В случае "чистой" монополии, когда отрасль состоит из одной фирмы (n=1), индекс Херфиндаля будет равен 10000, т.е. S1=100%, а H=1002=10000. Если в отрасли две фирмы олигополии, и рыночные доли их равны (50% у каждой), то H=502+502=5000. В случае, приближающемся к совершенной конкуренции, когда в отрасли, например, 100 фирм и доля каждой равна 1%, индекс H = 112 + 122 + 132 + ...+ 11002 = 100. Индекс Херфиндаля реагирует как на рыночную долю каждой фирмы, так и на количество фирм в отрасли.

Коэффициент энтропииявляется теоретико-информационной мерой степени неопределенности случайной величины. Для состояния однородного рынка указанный коэффициент будет стремиться к единице, а для неоднородного рынка он будет стремиться к нулю. Коэффициент вариации рыночных долей характеризует степень разброса случайной величины относительно его математического ожидания. Если случайная величина становится величиной постоянной, то дисперсия такой величины равна нулю. В остальных случаях дисперсия положительна. Коэффициент Джинипоказывает меру неравенства распределения доходов. Модификация коэффициента Джини, применяемая для анализа структуры рынков, определяется как процентная доля размера отрасли, приходящееся на процентное число предприятий, действующих на рынке.

Ранговый индекс концентрации (Индекс Холла – Тайдмана, индекс Розенблюта)рассчитывается на основе сопоставления рангов компаний и изменяется в пределах от 1/n до 1, где n- число компаний в отрасли. Чем меньше показатель, тем меньше концентрация на рынке. Индекс максимальной долидля рынка совершенной конкуренции предполагает, что общее число n велико, а их доли на рынке равны друг другу и при большом числе крайне малы. Степень отклонения долей предприятий от этой величины будет одновременно характеризовать степень отличия структуры рынка от конкурентного рынка. Чем больше отклонения от этой величины, тем более рынок приближается к монопольному состоянию.

Приведенные индексы встречаются чаще всего в научной, практической и нормативной литературе, посвященной анализу структуры рынков. Как показывает их анализ, каждый из них, обладая определенными преимуществами перед другими индексами, имеет и недостатки. Многочисленность методов исчисления индексов и многообразие самих индексов, характеризующих в той или иной степени структуру рынка, говорит, с одной стороны, о сложности анализируемого объекта исследования, а с другой стороны – об отсутствии единой методики, удовлетворительно решающей поставленную задачу.

Для исследования конкуренции на выделенном географическом рынке Московской области определим, какие именно гостиницы-конкуренты в наибольшей степени препятствуют реализации целей гостиницы «СПУТНИК». Анализ на основе информационной базы можно считать полным, системным и трудоемким. При этом рынок, состоящий из всех возможных конкурентов, является наиболее релевантным, так как включает:

Ø реальных конкурентов, производящих данные услуги;

Ø потенциальных конкурентов.

Для гостиницы «СПУТНИК» приоритетным направлением является рынок гостиничных и ресторанных услуг, поэтому в качестве основных конкурентов для него являются:

1. гостиница «Холидей-ин».

2. гостиница «ИнСПУТНИК».

3. гостиница «Националь».

4. гостиница «Украина».

5. гостиница «Космос»

6. гостиница «Метрополь»

7. гостиница «СПУТНИК»

8. гостиница «Измайлово»

9. гостиница «Рус-отель»

10. гостиница «Арарат Парк Хаятт»

В качестве критериев ранжирования целесообразно использовать следующие рыночные характеристики: рыночную долю, объем реализации услуг. Знание целей и намерений конкурентов позволяет определить степень их удовлетворенности текущей позицией на рынке, а также предвидеть возможные действия по изменению существующей расстановки сил.

Показатели гостиничных предприятий приведены в табл. 2.1.

Полученные данные можно использовать для определения структуры рынка и уровня конкуренции на рынке гостиничных и ресторанных услуг. Для их вычисления необходимо абсолютные значения гостиничных услуг, приведенные в таблице 2.1, перевести в относительные объемы – для вычисления индексов необходимы доли, занимаемые каждой гостиницей на рынке услуг.

Таблица 2.1. Показатели объема реализации гостиничных услуг

млн. руб.

| № | Наименование предприятия | 2005 | 2006 | Темп роста, % |

| 1 | гостиница «Холидей-ин» | 45 170 | 57 266 | 127 |

| 2 | гостиница «ИнСПУТНИК» | 12 758 | 18 288 | 143 |

| 3 | гостиница «Националь» | 11 241 | 16 354 | 145 |

| 4 | гостиница «Украина» | 11 687 | 16 294 | 139 |

| 5 | гостиница «Космос» | 13 197 | 14 062 | 107 |

| 6 | гостиница «Метрополь» | 9 441 | 12 808 | 136 |

| 7 | гостиница «СПУТНИК» | 7 779 | 10 777 | 139 |

| 8 | гостиница «Измайлово» | 6 791 | 10 319 | 152 |

| 9 | гостиница «Рус-отель» | 8 169 | 8 924 | 109 |

| 10 | гостиница «Арарат Парк Хаятт» | 6165 | 7 626 | 124 |

| 11 | гостиница «Спутник» | 5 895 | 6 505 | 110 |

| 12 | гостиница «Березки» | 3 932 | 5 055 | 129 |

С учетом того, что в таблице приведены данные за 2005-2006 гг. и занимали разные ранги гостиничные предприятия, сведем их доли в две таблицы – для 2005 и 2006 гг. (табл. 2.2. и 2.3.).

Таблица 2.2. Ранг гостиничных предприятий в 2005 году и их доли на рынке в Москве и Московской области

| № | Наименование предприятия | Ранг | Доля |

| 1 | Гостиница «Холидей-ин» | 1 | 0,317 |

| 2 | Гостиница «ИнСПУТНИК» | 2 | 0,094 |

| 3 | Гостиница «Националь» | 3 | 0,089 |

| 4 | Гостиница «Украина» | 4 | 0,082 |

| 5 | Гостиница «Космос» | 5 | 0,079 |

| 6 | Гостиница «Метрополь» | 6 | 0,066 |

| 7 | Гостиница «СПУТНИК» | 7 | 0,057 |

| 8 | Гостиница «Измайлово» | 8 | 0,055 |

| 9 | Гостиница «Рус-отель» | 9 | 0,048 |

| 10 | Гостиница «Арарат Парк Хаятт» | 10 | 0,043 |

| 11 | Гостиница «Спутник» | 11 | 0,041 |

| 12 | Гостиница «Березки» | 12 | 0,029 |

Таблица 2.3. Ранг гостиничных предприятий в 2006 году и их доли на рынке в Москве и Московской области

| № | Наименование предприятия | Ранг | Доля |

| 1 | гостиница «Холидей-ин» | 1 | 0,311 |

| 2 | гостиница «ИнСПУТНИК» | 2 | 0,099 |

| 3 | гостиница «Националь» | 3 | 0,089 |

| 4 | гостиница «Украина» | 4 | 0,088 |

| 5 | гостиница «Космос» | 5 | 0,076 |

| 6 | гостиница «Метрополь» | 6 | 0,069 |

| 7 | гостиница «СПУТНИК» | 7 | 0,058 |

| 8 | гостиница «Измайлово» | 8 | 0,056 |

| 9 | гостиница «Рус-отель» | 9 | 0,048 |

| 10 | гостиница «Арарат Парк Хаятт» | 10 | 0,042 |

| 11 | гостиница «Спутник» | 11 | 0,036 |

| 12 | гостиница «Березки» | 12 | 0,028 |

Используя данные табл. 2.2 и 2.3 приступим к расчётам.

1) Индекс концентрации определяется как сумма рыночных долей k крупнейших гостиниц рынка. Используют либо трёхдольные, либо четырёхдольные индексы. Посмотрим, какие результаты они дадут по каждому году.

2005 год. Трёхдольный индекс равен 0.500, четырёхдольный индекс — 0.582.

2006 год. Трёхдольный индекс равен 0.498, четырёхдольный индекс — 0.587.

Судя по значениям индекса, которые находятся в пределах от 0.45 до 0.70, рынок можно считать умеренно концентрированным. В то же время, если анализировать трёхдольный индекс, то следует говорить об уменьшении концентрации рынка — в 2005 году индекс составлял величину, равную 0.500, а в 2006 году его значение уменьшилось и составило 0.498. С другой стороны, если судить о четырёхдольном индексе концентрации, то концентрация на рынке усилилась, так как в 2005 году индекс был равен 0.582, а в 2006 году он увеличился до 0.587.

Указанные противоречивые толкования трехдольного и четырехдольного весов концентрации вполне объяснимы, так как этот индекс является лишь приблизительным расчётным показателем. Он, как видно, может служить только в качестве ориентира.

2) Коэффициент относительной концентрации рассчитывается как отношение долей крупнейших предприятий рынка в общей сумме предприятий к долям продукции этих предприятий в общем объеме выпускаемой продукции. Анализ данных производителей гостиничных услуг Москвы показывает, что из совокупности предприятий можно выделить гостиницу «Холидей-ин», доля которого на рынке в несколько раз превосходит ближайшего по рангу производителя. Так как здесь рассматривается всего 12 гостиничных предприятий, то доля этого предприятий в общей сумме гостиничных организаций составит 1/1 2x100% = 8,4%.

В 2005 году доля услуг «Холидей-ин» составила 31,7%. Тогда коэффициент относительной концентрации будет равен 8,4/31,7 = 0,26. В том случае, когда этот коэффициент близок к единице, концентрация отсутствует и рынок является конкурентным; а в том случае, когда этот коэффициент близок к нулю, наблюдается высокая степень концентрации на рынке и рынок монополизирован. Расчётное значение коэффициента в четыре раза меньше единицы, что свидетельствует о высокой степени концентрации на рынке и его монополизированности. Впрочем, при расчёте коэффициента не оговаривается, какое количество крупнейших гостиничных предприятий следует учесть при расчётах. Поэтому если считать, что крупными являются первые четыре гостиницы, то доля крупнейших предприятий составит 4/1 2 = 0,333, а доля их услуг в общем объеме составит 0,317 + 0,094 + 0,089 + 0,082 = 0,582. Тогда индекс концентрации будет равен: 0,333 / 0,582 = 0,5727. Это значение свидетельствует о средней степени концентрации рынка гостиничных услуг.

В 2006 году доля услуг «Холидей-ин» составила 31,1 % и коэффициент относительной концентрации будет равен 8,4/31,1=0,27. Степень концентрации рынка, как видно, мало изменилась. Так как коэффициент несколько вырос по сравнению с 2005 годом, то концентрация на рынке несколько уменьшилась.

Если теперь для данных 2006 года использовать четыре первых по рейтингу гостиничных предприятий, доля их услуг в общем объёме составит 0,31 1 + 0,099 + 0,089 + 0,088 = 0,587, и индекс концентрации будет равен 0,333/0,587 = 0,5672, что вновь подтверждает практически незаметное изменение уровня концентрации на рынке. Правда, в отличие от расчётов коэффициента с одним крупнейшим предприятием, для четырёх гостиниц коэффициент уменьшился, а это свидетельствует о том, что концентрация на рынке незначительно увеличилась. Вновь видно, что число включаемых в коэффициент предприятий существенно меняет результаты интерпретации полученных расчетных значений.

3. Индекс Херфиндаля-Хиршмана, который является самым популярным расчетным показателем при анализе структуры рынка определяется как сумма квадратов долей всех фирм, действующих на рынке.

Для 2005 года индекс Херфиндаля-Хиршмана этого рынка будет равен:

(0,31 7)2 + (0,089)2 + (0,079)2 + (0.082)2 + (0.094)2 + (0.066)2 + (0.055)2 + (0.048)2 + (0.057)2 + (0.043)2 + (0.041)2 + (0.029)2 = 0,1475.

Сам индекс, как известно, находится в пределах от 1/12 = 0,083 до единицы. Он приближается к левой части границы, а, следовательно, его значение показывает на несущественную концентрацию на данном рынке.

Для 2006 года индекс Херфиндаля-Хиршмана рынка гостиничных услуг будет равен:

(0,311 )2 + (0.099)2 + (0.089)2 + (0.088)2 + (0.076)2 + (0.069)2 + (0.058)2 + (0.056)2+ (0.048)2 + (0.042)2 + (0.036)2 + (0.028)2 = 0,1453.

И в данном случае индекс показывает на то, что концентрация на рынке не существенна, а в динамике уменьшилась, но крайне незначительно.

Если воспользоваться модификацией индекса Херфиндаля-Хиршмана, то для 2005 года модифицированный индекс будет равен:

nHHI – 1 12 * 0,1475 - 1

I = = = 0.070,

I = = = 0.070,

n – 1 12 – 1

n – 1 12 – 1

для 2006 года:

nHHI – 1 12 * 0,1453 - 1

I = = = 0,067

I = = = 0,067

n – 1 12 – 1

n – 1 12 – 1

Модифицированный индекс и в том и в другом случае близок к нулю, что говорит об однородности рынка и высокой конкурентности на нем. Коэффициент вариации рыночных долей будет равен нулю в том случае, когда рыночные доли одинаковы и равны друг другу. В этом случае диагностируется однородный конкурентный рынок. Коэффициент вариации близок к единице, когда дисперсия велика, т.е. когда одна гостиница занимает подавляющую долю рынка. Для 2005 года этот коэффициент будет составлять 0,8776:

ν = 12 √ 1/12 ((0,311 – 1/12)2 + (0,099 – 1/12)2 + (0,089 -1/12)2 + … + (0,028 – 1/12)2,

ν = 12 √ 1/12 ((0,311 – 1/12)2 + (0,099 – 1/12)2 + (0,089 -1/12)2 + … + (0,028 – 1/12)2,

что далеко от нуля и очень близко к единице. Следовательно, данный коэффициент показывает, что рынок далек от конкурентного и приближается к монополизированному. Концентрация на гостиничном рынке услуг, как показывает коэффициент высока.

Значения коэффициента существенно не изменяются и для 20064 года. Оно составило 0,8628:

ν = 12 √ 1/12 ((0,317 – 1/12)2 + (0,094 – 1/12)2 + (0,089 -1/12)2 + … + (0,029 – 1/12)2.

ν = 12 √ 1/12 ((0,317 – 1/12)2 + (0,094 – 1/12)2 + (0,089 -1/12)2 + … + (0,029 – 1/12)2.

Коэффициент уменьшился, а это означает, что концентрация на рынке несколько уменьшилась, хотя и осталась, весьма высокой. В соответствии с теорией, ранговый индекс концентрации лежит в пределах от 1/n до n, где n – число гостиничных предприятий. Следовательно, для рынка сервисных услуг индекс может находиться в пределах от 0,08333 до 1. Чем меньше показатель, тем меньше концентрация на рынке. Для 2005 года данный индекс оказался равен 0,1285:

Судя по рассчитанному значению индекса, он ближе находится к меньшей границе, а поэтому концентрация на рынке невелика.

Для 2006 года ранговый индекс концентрации составил величину, равную 0,1295:

Это свидетельствует о том, что концентрация на рынке осталась малой, но так как индекс несколько увеличился, то это свидетельствует о незначительном увеличении концентрации на рынке. Индекс максимальной доли. Рассчитаем значения данного индекса для рынка гостиничных услуг для 2005 и 2006 годов по данным, приведённым выше. Сначала необходимо вычислить среднюю долю. Она, очевидно, равна:

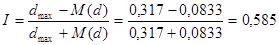

M(d)=(0,317+0,094+0,089+0,082+0,079+0,066+0,057+0,055+0,048+0,043+0,041+0,029)/12=1/12=0,0833

Для 2005 года индекс будет равен 0,585:

Для 2006 года индекс будет равен:

Таким образом, можно сделать вывод, что перед нами олигопольный рынок с элементами монополистической конкуренции. Причём степень концентрации на рынке уменьшилась за рассматриваемый промежуток.

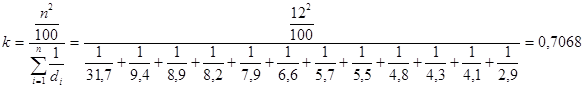

Индекс обратных величин долей. Прежде, чем преступить к расчётам, необходимо указать, что в данном индексе используются доли гостиничных предприятий на рынке, измеренные в процентах. То есть, доля, например гостиницы «Холидей-Ин» в 2005 году, равная 0,317, в процентах будет измерена как 31,7%. Доля рынка услуг в 2005 году, на котором работало 12 предприятий, коэффициент будут равен 0,768:

это свидетельствует о том, что перед нами рынок монополистической конкуренции.

это свидетельствует о том, что перед нами рынок монополистической конкуренции.

Для этого рынка в 2006 году индекс даёт значение, равное 0,6963, что вновь свидетельствует о монополистической конкуренции на рынке:

Как следует из результатов сравнения двух рассчитанных значений индексов, концентрация на рынке увеличилась. Результаты расчетов всех перечисленных коэффициентов концентрации рынка гостиничных услуг сведены в таблицу 2.4.

Как следует из результатов сравнения двух рассчитанных значений индексов, концентрация на рынке увеличилась. Результаты расчетов всех перечисленных коэффициентов концентрации рынка гостиничных услуг сведены в таблицу 2.4.

Из полученных данных видно, что диагностику рынка выполнить с помощью указанных индексов достаточно сложно. Разные коэффициенты показывают разные уровни концентрации на рынке и указывают на наличие разных структур рынка. Индексы в динамике показывают разное направление изменения диагностируемого рынка. Часть индексов показывает на увеличение концентрации, другая часть - на уменьшение концентрации. Как видно из таблицы, индексы свидетельствуют об умеренной концентрации.

Таблица 2.4. Оценка концентрации рынка гостиничных услуг

| Наименование индекса | Значение индекса для 2005 и его интерпретация | Значение индекса для 2006 года и его интерпретация | Характеристика динамики концентрации на рынке |

| 1 | 2 | 3 | 4 |

| Трехдольный индекс концентрации | 0,500 – умеренная концентрация | 0,498 – умеренная концентрация | концентрация уменьшилась |

| Четырехдольный индекс концентрации | 0,582- умеренная концентрация | 0,587- умеренная концентрация | концентрация увеличилась |

| Коэффициент относительной концентрации для одного предприятия | 0,26 – высокая концентрация | 0,27 – высокая концентрация | концентрация уменьшилась |

| Коэффициент относительной концентрации для четырех предприятий | 0,5727 – значительная концентрация | 0,5672 – значительная концентрация | концентрация увеличилась |

| Индекс Херфиндаля-Хиршмана | 0,1475 – слабая концентрация | 0,1453 – слабая концентрация | концентрация уменьшилась |

| Модификация индекса Херфиндаля- Хиршмана | 0,070 – слабая концентрация | 0,067 – слабая концентрация | концентрация уменьшилась |

| Коэффициент вариации рыночных долей | 0,8776 – высокая концентрация | 0,8628 – высокая концентрация | концентрация уменьшилась |

| Ранговый индекс концентрации | 0,1285 – слабая концентрация | 0,1295- слабая концентрация | концентрация увеличилась |

| Индекс максимальной доли | 0,5836 – олигопольный рынок | 0,5773 – олигопольный рынок | концентрация уменьшилась |

| Индекс обратных величин долей | 0,7068 – монополистическая конкуренция | 0,6963 – монополистическая конкуренция | концентрация увеличилась |

Процесс оценки сильных и слабых сторон конкурентов может проходить как часть аудита маркетинга. Необходимо собрать как можно больше информации о состоянии внутренней среды конкурента, его рынках и потребителях. К такой информации относятся, например, финансовые данные: прибыльность, норма прибыли, уровень сбыта и инвестиций; данные о рынке: уровень цен, доля рынка, используемые каналы сбыта. Полезными могут оказаться и сведения о потребителях: уровень их осведомленности о предприятии и его продуктах, их восприятие имиджа предприятия и представления о качестве продуктов и обслуживания.

|

из

5.00

|

Обсуждение в статье: Анализ маркетинговой среды предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы