|

Главная |

Система управления финансами на предприятии

|

из

5.00

|

Улучшение финансовых результатов деятельности предприятия

Введение

Управление финансами коммерческой организации является одним из ключевых элементов организации бизнеса.

Чтобы повысить эффективность производства, чтобы не оказаться на грани банкротства фирмы обязательно должны проводить общий финансовый анализ, эффективно распределять финансовые ресурсы (инвестиционная политика и управление активами), обеспечивать предприятие финансовыми ресурсами (управлять источниками средств).

В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

Определение границ финансовой устойчивости предприятий относится к числу наиболее важных экономических проблем в условиях перехода к рынку, поскольку недостаточная финансовая устойчивость может привести к отсутствию у предприятия средств для развития производства, их неплатежеспособности и, в конечном счете, к банкротству, а «избыточная» устойчивость будет препятствовать развитию, отягощая затраты предприятия излишками запасами и резервами. Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния.

В условиях рыночной экономики одним из ключевых элементов организации бизнеса является система управления финансами коммерческой организации. Мнения по этому поводу у представителей науки и практиков не слишком расходятся, по крайней мере, по ключевым позициям. В отличие от бухгалтерского учета, история которого насчитывает не одно тысячелетие, финансовый менеджмент как самостоятельная наука сформировалась относительно недавно. Отдельные разработки по теории финансов велись еще до второй мировой войны. В частности, широкую известность получили исследования Дж. Уильямса, разработавшего модель оценки стоимости финансовых активов. Тем не менее, принято считать, что начало этому процессу было положено в первой половине 50-х годов работами Г. Марковица, заложившими основы современной теории портфеля. В этих работах, по сути, была изложена методология принятия решений в области инвестирования в финансовые активы и предложен соответствующий научный инструментарий. Представленные идеи, равно как и математический аппарат, носили в значительной степени теоретический характер, что осложняло их применение на практике. Дальнейшее развитие финансовая наука получила в исследованиях, посвященных ценообразованию ценных бумаг, созданию концепции эффективности рынка капитала, моделей оценки риска и доходности и т. д.

В частности, в 60-е годы усилиями У. Шарпа, Дж. Ликтнерса и Дж. Моссини была разработана модель оценки доходности финансовых активов, увязывающая систематический риск и доходность портфеля.

Во второй половине пятидесятых годов проводились интенсивные исследования по теории структуры капитала и цены источников финансирования, а также по выбору инвестиционной политики. Является общепризнанным, что основной вклад по данному разделу был сделан Ф. Модильяни и М. Миллером.

Именно в рамках теории финансов в дальнейшем сформировалась прикладная дисциплина финансовый менеджмент как наука, посвященная методологии и технике управления финансами. Первые книги по новой дисциплине появились в ведущих англоязычных странах в начале 60-х годов. Основной вклад в разработку этого направления, помимо упомянутых выше, внесли также ученые, как Ф. Блэк, Дж. Вильямс, Д. Дюран, С. Росс, М. Скоуиз и др.

Целью настоящей дипломной работы является определение путей улучшения финансовых показателей деятельности ООО «Инзель-Фиш». Для реализации данной цели перед работой стоят следующие задачи:

- Изучение теоретико – методологических аспектов управления финансами на предприятии

- Изучение и анализ формирования финансовых результатов ООО «Инзель – Фиш»

- Оценка финансового положения предприятия

- Определение путей улучшения финансовых показателей деятельности «Инзель – Фиш»

Объектом исследования выступает финансово-хозяйственная деятельность ООО «Инзель-Фиш» за три последних года.

Предметом исследования являются финансово-хозяйственные показатели, отражающиеся в отчетности.

Основные методы экономического анализа используемые в работе: сравнение, сопоставление, индексный метод, балансовый метод, приемы абсолютных, относительных величин.

Система управления финансами на предприятии

1.1. Процесс и цели функционирования системы управления финансовыми ресурсами на предприятии

Любой бизнес начинается с постановки и ответа на следующие три ключевые вопроса.

1. Каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

2. Где найти источники финансирования и каков должен быть их оптимальный состав?

3. Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающие платежеспособность и финансовую устойчивость предприятия?

Решаются эти вопросы в рамках финансового менеджмента, являющимся одной из ключевых подсистем общей системы управления предприятием. Логика ее функционирования представлена на рис. 1.1.

Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Для крупной компании наиболее характерно обособление специальной службы, руководимой финансовым директором и, как правило, включающей бухгалтерию и финансовый отдел.

На небольших предприятиях роль финансового директора обычно выполняет главный бухгалтер. Главное, что следует отметить в работе финансового менеджера, это то, что она составляет либо часть работы высшего звена управления фирмы, либо связана с представлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера. Тем самым подчеркивается исключительная важность этой функции. Вне зависимости от организационной структуры фирмы, финансовый менеджер отвечает за анализ финансовых проблем, принятие в некоторых случаях решений или выработку рекомендаций высшему руководству.

Рис. 1.1 Структура и процесс финансового управления на предприятии

Существуют различные подходы к трактовке понятия «финансовый инструмент» [7]. В наиболее общем виде под финансовым инструментом понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия.

Финансовые активы включают:

q Денежные средства;

q Контрактное право получить от другого предприятия денежные средства или любой другой вид финансовых активов;

q Контрактное право обмена финансовыми инструментами с другим предприятием на потенциально выгодных условиях;

q Акции другого предприятия.

К финансовым обязательствам относятся контрактные обязательства:

q Выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию;

q Обменяться финансовыми инструментами с другим предприятием на потенциально невыгодных условиях (в частности, такая ситуация, может возникнуть при вынужденной продаже дебиторской задолженности).

Финансовые инструменты подразделяются на первичные (денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям) и вторичные, или производные (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Существует и более упрощенное понимание сущности понятия «финансовый инструмент»[7]. В соответствии с ним выделяют три основные категории финансовых инструментов: денежные средства (средства в кассе или на расчетном счете, валюта), кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы, свопы и др.) и способы участия в уставном капитале (акции и паи).

Методы финансового управления многообразны. Основными из них являются: прогнозирование, налогообложение, страхование, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы преобразования, трастовые операции, залоговые операции, факторинг, аренда, лизинг. Составным элементом приведенных методов являются специальные приемы финансового управления: кредиты, займы, процентные ставки, дивиденды, котировка валютных курсов, акциз, дисконт.

Основу информационного обеспечения системы финансового управления составляет любая информация финансового характера: бухгалтерская отчетность; сообщения финансовых средств; информация учреждений банковской системы; информация товарных, фондовых и валютных бирж и др.

Техническое обеспечение системы финансового управления является важным ее элементом (сети ЭВМ, ПК, функциональные пакеты прикладных программ.)

Финансовое управление осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: Законы, Указы Президента, постановления правительства, лицензии, уставные документы и. т. д.

Основные направления управления финансами включают следующие направления:

1. Общий финансовый анализ и планирование;

2.Обеспечение предприятия финансовыми ресурсами (управление источниками средств);

3. Распределение финансовых ресурсов (инвестиционная политика и управление активами).

В рамках первого направления осуществляется общая оценка[8]:

q Активов предприятия и источников их финансирования;

q Величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

q Источников дополнительного финансирования;

q Системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку финансовых ресурсов[8]:

q Объема требуемых финансовых ресурсов;

q Формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

q Степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора; финансы должны быть доступны в нужном объеме и в нужное время);

q Стоимости обладания данным видом ресурсов (процентные ставки и прочие условия предоставления данного вида источника средств);

q Риска, ассоциируемого с данным источником средств (так, капитал собственников как источник средств гораздо менее рискован, чем срочная ссуда банка).

Третье направление предусматривает анализ и оценку досрочных и краткосрочных решений инвестиционного характера [8]:

q Оптимальность трансформации финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

q Целесообразность и эффективность вложений в основные фонды, их состав и структура;

q Оптимальность оборотных средств;

q Эффективность финансовых вложений.

Решения данных задач позволяют достичь целей финансового менеджмента: выживание фирмы в условиях конкурентной борьбы, избежание банкротства и крупных финансовых неудач; лидерство в борьбе с конкурентами; максимизация рыночной стоимости фирмы; рост объемов производства и реализации; максимизация прибыли и т. д.

1.2. Источники финансирования предприятия

В финансовом менеджменте под внутренними и внешними источниками финансирования понимают соответственно собственные и привлеченные (заемные) средства. Известны различные классификации источников средств[17] . Одна из возможных и наиболее общих группировок представлена на рис. 1.2.

Рис. 1.2 Структура источников средств предприятия

Основным элементом приведенной схемы является собственный капитал. Источники собственных средств представлены на рис. 1.3.

К основным источникам привлеченных средств относятся ссуды банков, заемные средства, средства от продажи ценных бумаг, кредиторская задолженность.

Принципиальное различие между источниками собственных и заемных средств кроется в юридической причине – в случае ликвидации предприятия его владельцы имеют право на ту часть имущества предприятия, которая останется после расчетов с третьими лицами.

Рис. 1.3 Структура собственного капитала предприятия

Приведем краткую характеристику собственных средств. Устойчивый капитал представляет собой сумму средств, представленных собственными для обеспечения уставной деятельности предприятия. Содержание категории «уставный капитал» зависит от организационно-правовой формы предприятия:

q Для государственных предприятий – стоимостная оценка имущества, закрепленная государством за предприятием на праве полного хозяйственного ведения;

q Для товарищества – сумма долей собственников;

q Для акционерного общества – совокупная номинальная стоимость акций всех типов.

Уставный капитал отражает сумму обязательств предприятия перед инвесторами. Он формируется при первоначальном инвестировании средств. Но при этом (формировании уставного капитала) может образоваться и дополнительный источник средств – эмиссионный доход. Этот источник возникает в случае, когда в ходе первой эмиссии акции продаются по цене выше номинала. При получении этих сумм они зачисляются в добавочный капитал.

Прибыль является основным источником средств динамично развивающегося предприятия. В балансе она присутствует в явном виде как перераспределенная прибыль, а также в завуалированном виде – как созданные за счет прибыли фонды и резервы. Резервные фонды предназначены для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности, то есть являются страховыми.

Добавочный капитал как источник средств предприятия образуется в результате переоценки основных средств и других материальных ценностей. Нормативными документами запрещается использование его на цели потребления.

Специфическим источником являются фонды социального назначения и целевого финансирования: безвозмездно полученные ценности, а также безвозвратные и возвратные государственные ассигнования на финансирование непроизводственной деятельности, связанной с содержанием объектов соцкультсферы, на финансирование издержек по восстановлению платежеспособности предприятий, находящихся на полном бюджетном финансировании и др.

1.3. Анализ и управление оборотным капиталом

Термин «оборотный капитал» относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного производственного цикла. Чистый оборотный капитал определяется как разность между текущими активами (оборотными средствами) и текущими обязательствами (кредиторской задолженностью) и показывает, в каком размере текущие активы покрываются долгосрочными источниками средств. Этот показатель называют также – величина собственных оборотных средств.

Оборотные средства могут быть охарактеризованы с различных позиций, однако основными характеристиками являются их ликвидность, объем и структура.

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Этот кругооборот показан на рис. 1.4.[4]

Циркуляционная природа текущих активов имеет ключевое значение в управлении оборотным капиталом. Текущие активы различаются по степени ликвидности, то есть по их способности трансформироваться в денежные средства, обладающие абсолютной ликвидностью. Ликвидность дебиторской задолженности может ощутимо варьировать. Наиболее ликвидны материально производственные запасы.

Рис. 1.4 Кругооборот текущих активов

Что касается объема и структуры оборотных средств, то они в значительной степени определяются отраслевой принадлежностью. Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у финансовых корпораций обычно наблюдается значительная сумма денежных средств и их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью нет, однако считается, что у нормально функционирующего предприятия текущие активы должны превышать текущие обязательства.

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный.

В теории финансового менеджмента существуют две основные трактовки понятия «постоянный оборотный капитал». Согласно первой трактовки [27],капитал представляет собой ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла. Это усредненная, например, по временному параметру, величина текущих активов, находящихся в постоянном ведении предприятия. Согласно второй трактовки[27],постоянный оборотный капитал может быть определен как минимум текущих активов, необходимых для осуществления производственной деятельности. Этот подход означает, что предприятию для осуществления своей деятельности необходим некоторый минимум оборотности средств, например постоянный остаток денежных средств на расчетном счете, некоторый аналог резервного капитала. Автор работы придерживается второй трактовки.

Переменный оборотный капитал отражает дополнительные текущие активы, необходимые в пиковые периоды или в качестве страхового запаса.

Целевой установкой политики управления оборотным капиталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной и эффективной производственной деятельности предприятия. Взаимосвязь указанных факторов и результативных показателей достаточно очевидна. Постоянное исполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет стратегический характер: важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью. С позиций повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, то есть способность вовремя гасить краткосрочную кредиторскую задолженность. Если его денежные средства, дебиторская задолженность и производственно-материальные запасы поддерживаются на относительно низком уровне, то вероятность неплатежеспособности или нехватки средств для осуществления эффективной деятельности велика. Таким образом, можно сформулировать принцип управления оборотными средствами, позволяющий свести к минимуму риск потери ликвидности: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска неплатежеспособности; таким образом, нужно стремиться к наращиванию чистого оборотного капитала.

Совершенно иной вид имеет зависимость между прибылью и уровнем оборотного капитала (рис. 1.5).

Рис. 1.5 Взаимосвязь прибыли и уровня оборотного капитала

При низком уровне оборотного капитала производственная деятельность не поддерживается должным образом, отсюда – возможная потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных средств приведет к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что повлечет снижение прибыли. В связи с этим сформированный выше принцип управления оборотными средствами, связанный со снижением риска ликвидности, не совсем верен.

Таким образом, политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Политика управления оборотным капиталом сводится к решению двух важных задач:

1. Обеспечение платежеспособности. Задача не выполняется, если предприятие не в состоянии оплачивать счета, выполнять обязательства, не имеет достаточного уровня оборотного капитала, То предприятие может столкнуться с риском неплатежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Известно, что различные уровни текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов. Каждое решение, связанное с определением уровня каждого вида оборотных средств, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств и источников их покрытия предполагает знакомство с различными видами риска, нашедшими отражение в теории финансового менеджмента.

Риск потери ликвидности или снижения эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним.

Можно выделить следующие явления, потенциально несущие в себе левосторонний риск [36]:

1. Недостаточность денежных средств.

2. Недостаточность собственных кредитных возможностей. Этот риск связан при продаже в кредит товаров в кредит, в результате чего образуется дебиторская задолженность. С позиции финансового менеджмента дебиторская задолженность имеет двоякую природу. С одной стороны, «нормальный» рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышения ликвидности. С другой стороны, предприятие может «вынести» не всякий размер дебиторской задолженности, так как неопределенная дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств.

3. Недостаточность производственных запасов.

4. Изменение объемов текущих активов. При этой ситуации возрастают издержки финансирования, сокращаются доходы. Причины образования излишних объемов: неходовые и залежалые товары, привычка «иметь про запас» и т. д.

К наиболее существенным явлениям, потенциально несущим в себе правосторонний риск, относятся следующие[36]:

1. Высокий уровень кредиторской задолженности.

2. Неоптимальное сочетание между краткосрочными и долгосрочными источниками заемных средств. Излишком покрытия текущих активов является как краткосрочная кредиторская задолженность, так и постоянный капитал. Несмотря на то, что долгосрочные источники, как правило, дороже, в некоторых случаях именно они могут обеспечить меньший рост ликвидности и большую суммарную эффективность.

3. Высокая доля долгосрочного заемного капитала.

В теории финансового менеджмента разработаны различные варианты воздействия на уровень рисков. Основными из них являются следующие:

1. Минимизация текущей кредиторской задолженности. Этот подход сокращают возможность потери ликвидности. Однако такая стратегия требует использования долгосрочных источников и собственного капитала для финансирования большей части оборотного капитала.

2. Минимизация совокупных издержек финансирования. В этом случае ставка делается на преимущественное использование краткосрочной кредиторской задолженности как источника покрытия активов. Этот источник самый дешевый, вместе с тем, для него характерен высокий уровень риска невыполнения обязательств в отличии от ситуации, когда финансирование текущих активов осуществляется преимущественно за счет долгосрочных источников.

3. Максимизация полной стоимости фирмы. Эта стратегия включает процесс управления оборотным капиталом в общую финансовую стратегию фирмы. Суть ее состоит в том, что любые решения в области управления оборотным капиталом, способствующие повышению «цены» предприятия, следует признать целесообразными.

1.4. Формирование и использование прибыли

Эффективность производственной, инвестиционной и финансовой деятельности фирмы выражается в достижении планируемых финансовых результатах.

Выручка от реализации характеризует общий финансовый результат (валовой доход) от реализации продукции (работ, услуг). В западной литературе этот показатель называют валовой выручкой. Выручка от реализации является одним из важнейших показателей финансовой деятельности, по которому определяют рейтинг фирмы.

Выручка (валовой доход) от реализации продукции (работ, услуг) включает: выручку (доходы) от реализации готовой продукции, полуфабрикатов собственного производства, работ, услуг; покупных изделий (приобретенных для комплектации), строительных, научно-исследовательских работ.

Выручка от реализации может быть определена по моменту поступления денег на расчетный счет или в кассу. Документально это оформляется выпиской банка с расчетного счета предприятия или кассовыми документами, на основе которых зачисляются наличные денежные средства.

Предприятия могут определять выручку от реализации и финансовый результат по моменту отгрузки (выполнения работ), что оформляется соответствующими документами об отгрузке.

Разность между выручкой от реализации продукции (работ, услуг) без НДС и акцизов и затратами на производство реализованной продукции (работ, услуг) называется валовой прибылью от реализации (рис. 1.6).

Валовая прибыль от реализации является важным финансовым результатом. Этот результат используется при принятии финансовых решений фирмы.

Фирма может иметь расходы, как связанные, так и не связанные с основной деятельностью, что учитывается при определении общего финансового результата ее деятельности (рис. 1.6).

Общий финансовый результат (прибыль, убыток) на отчетную дату получают балансированием общей суммы всех прибылей и всех убытков.

Общий финансовый результат называют балансовой прибылью (рис. 1.6). В балансовую прибыль включают: прибыль (убыток) от реализации продукции, работ, услуг; прибыль (убыток) от реализации товаров; прибыль (убыток) от реализации материальных оборотных средств и других активов; прибыль (убыток) от реализации и прочего выбытия основных средств; доходы и потери от валютных курсовых разниц; доходы от ценных бумаг и других долгосрочных финансовых вложений, включая вложения в имущество других предприятий; расходы и потери, связанные с финансовыми операциями, внереализационные доходы (потери).

Балансовая прибыль за минусом налогов называется чистой прибылью.

Рис. 1.6 Схема формирования и использования прибыли

1.5. Методические положения по анализу финансового состояния предприятия

Для определения и обоснования путей улучшения финансовых показателей предприятия необходимо провести тщательный анализ финансового состояния.

Информационной базой финансового состояния анализ являются следующие документы:

1. Бухгалтерский баланс – форма №1 (приложение № 1).

2. Отчет о финансовых результатах – форма №2 (приложение № 2),

3. Пояснения к бухгалтерскому балансу и отчету о финансовых результатах:

А) Отчет о движении капитала – форма №3,

Б) Отчет о движении денежных средств – форма №4,

В) Приложение к бухгалтерскому балансу – форма №5.

Цель анализа – подробная характеристика имущественного и финансового положения предприятия, результатов его деятельности в отчетном периоде (1999 г.), а также возможностей развития субъекта на перспективу.

План проведения углубленного анализа финансово-хозяйственной деятельности предприятия выглядит следующим образом:

1. Построение аналитического баланса-нетто.

2. Оценка и анализ экономического потенциала.

2.1. Оценка имущественного положения и структуры капитала.

2.2. Анализ движения денежных средств.

2.3. Анализ финансового положения.

2.3.1. Оценка ликвидности.

2.3.2. Оценка финансовой устойчивости.

3. Оценка и анализ результативности финансово-хозяйственной деятельности.

3.1. Анализ оборачиваемости.

3.2. Анализ рентабельности.

4. Разработка мероприятий по улучшению финансового состояния предприятия.

Прежде чем проводить анализ финансового состояния предприятия необходимо очистить баланс от регулирующих статей и объединить некоторые статьи (уплотнить баланс). Это связано с тем, что действующая в настоящее время отчетная форма в отдельных случаях недостаточно корректна. Перечень процедур преобразования отчетной формы баланса в аналитический баланс зависит от конкретных условий.

Устойчивое финансовое положение предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Наиболее общее представление об имевших место качественные изменения в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности[10].

Вертикальный анализ показывает структуру средств предприятия и их источников. Горизонтальный анализ отчетности заключается в определении абсолютных и относительных темпов роста статей баланса.

Качественная характеристика основных средств характеризуется следующими показателями:

1. Доля активной части основных средств,

2. Коэффициент износа и коэффициент годности (в сумме эти коэффициенты составляют 1),

3. Коэффициент обновления (показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства),

4. Коэффициент выбытия (показывает, какую часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыло из-за ветхости и по другим причинам).

После общей характеристики имущественного положения и структуры капитала следующим шагом в анализе является исследование абсолютных показателей, отражающих сущность финансовой устойчивости предприятия. В зависимости от соотношения величины показателей материально-производственных запасов, собственных оборотных средств и источников формирования запасов можно выделить следующие типы финансовой устойчивости:

1. Абсолютная финансовая устойчивость: материально-производственные запасы менее собственных оборотных средств;

2. Нормальная финансовая устойчивость: собственные оборотные средства менее материально-производственных запасов, которые менее источников формирования запасов;

3. Неустойчивое финансовое положение: материально-производственные запасы менее источников формирования запасов;

4. Критическое финансовое положение: характеризуется тем, что предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженность.

Анализ движения денежных средств может осуществляться двумя методами: прямым и косвенным. При прямом методе анализируются поступления денежных средств и платежи по текущей деятельности, инвестиционной и финансовой. Косвенный метод анализа позволяет корректировать прибыль предприятия, изменение которой не затрагивало величину денежных средств предприятия.

Показатели ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы. В ходе финансового анализа используются следующие показатели:

1. Коэффициент текущей (общей) ликвидности или коэффициент покрытия;

2. Коэффициент быстрой ликвидности или «критической оценки»;

3. Коэффициент абсолютной ликвидности.

Коэффициент текущей (общей) ликвидности отражает, достаточность у предприятия средств, которые могут быть использованы для погашения своих краткосрочных обязательств.

, (1.1)

, (1.1)

где ТО – текущие обязательства

КО – краткосрочные обязательства

Коэффициент быстрой ликвидности определяется как отношение ликвидной части оборотных средств (то есть без учета материально-производственных запасов) к текущим (краткосрочным) обязательствам.

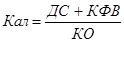

Коэффициент абсолютной ликвидности – наиболее жесткий критерий платежеспособности, показывающий какая часть краткосрочных обязательств может быть погашена немедленно.

, (1.2)

, (1.2)

где ДС – денежные средства

КФВ – краткосрочные финансовые вложения

КО – краткосрочные обязательства

Для выводов значения показателей ликвидности необходимо сравнить с нормативными значениями.

Ухудшение финансового состояния предприятия сопровождается «проеданием» собственного капитала и неизбежным «залезанием в долги». Следовательно, падает финансовая устойчивость, то есть финансовая независимость предприятия, способность маневрировать собственными средствами. Финансовая устойчивость характеризуется соотношением собственных и заемных средств. Этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в практике используют целую систему показателей, характеризующих состояние и структуру активов предприятия и обеспеченность их источниками покрытия (пассивами): показатели, определяющие состояние оборотных средств, и показатели, определяющие состояние основных средств. Таким образом, для характеристики финансовой устойчивости рассчитываются следующие показатели (табл. 1.1).

Таблица 1.1

Показатели финансовой устойчивости

| Название показателя | Формула расчета | |||||||||

| 1 | 2 | |||||||||

| 1. Характеризующие соотношение собственных и заемных средств | ||||||||||

| 1. Коэффициент автономии | Ка = Собственный капитал : Общая сумма капитала | |||||||||

| 2. Коэффициент финансовой зависимости | Кф = 1 : Ка | |||||||||

| 3. Коэффициент соотношения собственных и заемных средств | Кс = Обязательства : Собственный капитал | |||||||||

| 4. Коэффициент покрытия инвестиций | Кп = (Собственный капитал + долгосрочные обязательства) : Общая сумма капитала | |||||||||

| 2. Характеризующие состояние оборотных средств | ||||||||||

| 1. Коэффициент обеспеченности текущих активов собственными оборотными средствами | Коб.тек.акт. = Собственные оборотные средства : Текущие активы | |||||||||

| 2. Коэффициент обеспеченности материально-производственных запасов собственными оборотными средствами | Коб.мат.зап. = Собственные оборотные средства : Материально-производственные запасы | |||||||||

| 3. Коэффициент соотношения материально-производственных запасов и собственных оборотных средств | Ксоот.зап. и СС = Материально-производственные запасы : Собственные оборотные средства

| |||||||||

|

из

5.00

|

Обсуждение в статье: Система управления финансами на предприятии |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы

(0.013 сек.)