|

Главная |

Сравнение показателей кредита и лизинга

|

из

5.00

|

| Кредит | Лизинг | |

| В соответствии с НК РФ ст. 269 в затраты можно зачислить лишь определенный процент по кредиту (ставка рефинансирования * 1,1 по рублям и 15 % по валюте) | 1 | Лизинговый платеж в полном объеме включается в затраты лизингополучателя (ст. 28 Закона «О финансовой аренде (лизинге)» |

| Основные средства, приобретенные за кредитные средства, амортизируются в общем порядке в соответствии с группами амортизации, установленными НК РФ | 2 | Основные средства – предмет лизинга амортизируются с использованием специального коэффициента не превышающего 3 (ст. 259 НК РФ), что позволяет амортизировать имущество в три раза быстрее |

| При возврате кредита и процентов за пользование им, НДС не выделяется, не уплачивается и не принимается к зачету | 3 | При уплате лизинговых платежей НДС выделяется и принимается лизингополучателем к зачету, т. е. платежи в бюджет по НДС уменьшаются |

| Налог на имущество по основным средствам, приобретенным за счет кредита, выше в суммарном выражении, так как уплачивается более длительный срок и с большей стоимости | 4 | Налог на имущество по основным средствам – предмету лизинга, уменьшается в три раза (посредством ускоренной амортизации), а после передачи предмета лизинга лизингополучателю в собственность, не уплачивается вообще, т.к. имущество полностью амортизировано и передается в собственность с нулевой остаточной стоимостью |

| Срок кредита, как правило, не превышает 1218 месяцев | 5 | Срок договора лизинга может быть установлен до 36 месяцев |

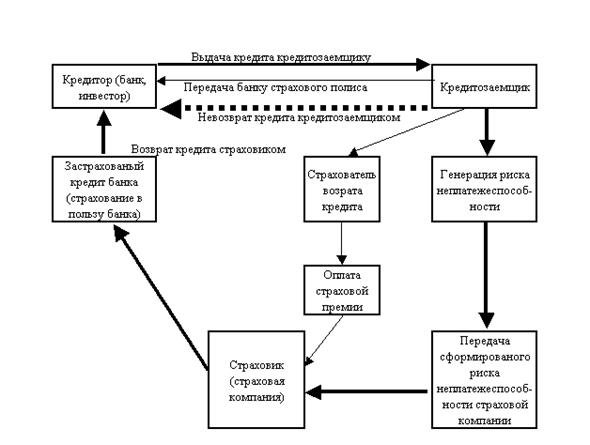

Вопреки высокой надежности вышеуказанных правовых и материальных форм обеспечения кредитов их применения часто бывает неудобным, труднодоступным и невыгодным для участников кредитного отношения. В этих условиях наиболее доступной и надежной формой финансового обеспечения интересов кредиторов становится страхование [26].

Страхование кредитов базируется на признании риска неплатежа или неплатежеспособности заемщиков, который формируется в процессе кредитования.

Исторический прообраз страхования кредитов усматривается в комиссионной операции, по условиям осуществления которой заключалось дополнительное соглашение, названное делькредере. Комиссионер за соответствующее дополнительное вознаграждение, которое считалось платой за взятие риска комиссионной операции, гарантировал комитенту, что вексель на проданный в кредит товар будет выкуплен в определенный срок. Итак, соглашение делькредере приобретало характер вексельной гарантии, в соответствии с которой в случае невозвращения долга третьей стороной комиссионер обязан был выплатить возмещение комитенту в полном объеме задолженности. Это означает, что широкоизвестная комиссионная операция представляла собой начальную форму страхования кредитов с всеми необходимыми атрибутами страховой операции: риском невозвращения кредита, определенным объемом ответственности, страховой премией в форме дополнительного вознаграждения и реальным возмещением убытков.

Отличием комиссионной операции от классической страховой является то, что отдельный комиссионер не был в возможности выровнять риски невозвращения кредитов среди довольно большой совокупности кредиторов, а потому не мог обеспечить стабильности своей деятельности на протяжении продолжительного периода. Такая задача становится по силам лишь профессиональным страховым учреждениям, которые на условиях «делькредере» могут гарантировать кредиторам страховое возмещение причиненных им убытков.

Такое страхование может осуществляться в двух вариантах. В первом кредитор (страхователь) страхует вообще всю задолженность к возвращению всеми его должниками. В втором варианте кредитор страхует задолженность каждого заемщика в частности. Правда, важным недостатком второго варианта является возможность селекции рисков, то есть передача на страхование лишь «плохих» рисков, а потому страхователи обращаются к нему очень неохотно.

В случае делькредерной формы организации страховых отношений кредиторы (банки, инвесторы и прочие) играют роль страхователей и застрахованных одновременно, а потому страховые отношения ограничиваются лишь отношениями между двумя сторонами — страхователем и страхователем.

Рис.3.4. Схема делькредерного страхования кредитов кредитозаемщиком в пользу банкакредитора

Таким образом, кредитное страхование можно определить как хозяйственный механизм, цель которого — удовлетворить случайные потери, которые возникают изза риска невозврата кредита, перераспределив потери между субъектами кредитностраховых отношений.

|

из

5.00

|

Обсуждение в статье: Сравнение показателей кредита и лизинга |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы