|

Главная |

Показатели финансовой деятельности автотранспортного предприятия

|

из

5.00

|

Анализ финансового состояния предприятия является результирующим этапом анализа деятельности предприятия.

Финансовое состояние предприятия характеризуется:

– обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия

– целенаправленностью их размещения и использования

– финансовыми взаимоотношениями с другими предприятиями, организациями, учреждениями и гражданами

– платежеспособностью предприятия и рыночной устойчивостью.

Главная цель финансовой деятельности – решить, где, когда и как использовать финансовые ресурсы для эффективного развития предприятия и получение максимальной прибыли.

Основная задача анализа финансового состояния предприятия - своевременно выявлять и устранять недостатки финансовой деятельности, находить резервы улучшения финансового состояния предприятия.

В ходе анализа необходимо изучать:

– вопрос имущественного состояния предприятия

– вопрос размещения средств в сфере производства и в сфере обращения

– обеспечение предприятия оборотными средствами и эффективность их использования

– структуру капитала, соотношение собственных и заемных средств

– платежеспособность предприятия

При этом необходимо решать следующие задачи:

– На основе изучения взаимосвязи между разными показателями производственной и финансовой деятельности, дать оценку выполнения плана поступления финансовых ресурсов и их использования с позиции улучшения финансового состояния предприятия.

– Прогнозирование возможных финансовых результатов исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных средств. Разработка моделей финансового состояния при различных вариантах использования ресурсов.

– Разработка конкретных мероприятий, направленных на эффективное использование финансовых ресурсов, укреплении финансового состояния и платежеспособности предприятия.

Данные, необходимые для оценки финансового состояния предприятия, формируются на основе бухгалтерского учета. Источниками информации для проведения анализа финансового состояния организации являются: бухгалтерский баланс (форма 1), отчет о прибылях и убытках (форма 2), отчет об изменении капитала (форма 3), отчет о движении денежных средств (форма 4), приложение к бухгалтерскому балансу (форма 5) и отчет о целевом использовании полученных средств (форма 6). Эти документы отражают широкий круг разнообразных показателей, дающих дополнительную информацию о финансовом состоянии предприятия, движении заемных средств, дебиторской, кредиторской задолженности, амортизируемом имуществе и его динамике за анализируемый период, движении средств финансирования долгосрочных инвестиций и финансовых вложений, затратах предприятия в разрезе их элементов, расшифровке отдельных составляющих прибыли и убытков.

Для предприятия необходимо знать свою финансовую независимость по отношению ко внешним заемным источникам. Наличие собственных средств, их соотношение с заемными средствами определяют финансовую устойчивость предприятия.

Финансовая устойчивость может оцениваться как с позиции структуры источников средств, так и с позиции расходов, связанных с обслуживанием внешних источников. Соответственно выделяют 2 группы показателей, условно называемых коэффициентами капитализации и коэффициентами покрытия.

В первой группе коэффициентов капитализации выделяют, прежде всего, соотношение собственных и заемных средств и их доли в валюте баланса. Однако эти показатели дают лишь общую оценку финансовой устойчивости и применяются в рамках экспресс-анализа. Для более детальной характеристики этой стороны деятельности организации в мировой и отечественной учетно-аналитической практике разработана система показателей. В частности, это соотношение капитализированных (т.е. направленных на капитальные вложения и долгосрочные финансовые вложения) и собственных оборотных активов, темпы накопления собственных средств, соотношение краткосрочных и долгосрочных обязательств.

Расчет коэффициента покрытия долгосрочных вложений (Кпдв) основан на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений:

,

,

где ДКиЗ – долгосрочные кредиты и займы;

АВ – внеоборотные активы.

Доля дебиторской задолженности в активе баланса показывает ее удельный вес в активе баланса. Рост показателя оказывает негативное влияние как на уровень отдельных показателей, так и на эффективность хозяйственной деятельности организации в целом:

,

,

где ТО – товары отгруженные, выполненные работы, оказанные услуги;

ДЗ – сумма дебиторской задолженности;

ВБ – валюта баланса.

Доля кредиторской задолженности в активе баланса показывает ее удельный вес в активе баланса. Рост данного показателя также оказывает негативное влияние на эффективность хозяйственной деятельности организации в целом:

,

,

где КЗ – сумма кредиторской задолженности.

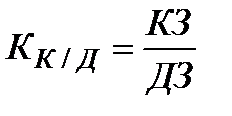

Коэффициент соотношения кредиторской и дебиторской задолженности. Финансовая устойчивость организации в значительной степени зависит от данного коэффициента. Так, если он > 2, то финансовая устойчивость в критическом состоянии:

.

.

|

из

5.00

|

Обсуждение в статье: Показатели финансовой деятельности автотранспортного предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы