|

Главная |

Понятие и экономический смысл инвестиций

|

из

5.00

|

Введение

Актуальность исследования. Важнейшее свойство капитала состоит, как известно, в возможности приносить прибыль его владельцу. Долгосрочное вложение капитала, или инвестирование - одна из форм использования такой возможности.

Суть инвестирования, с точки зрения инвестора (владельца капитала), заключается в отказе от получения прибыли «сегодня» во имя прибыли «завтра». Операции такого рода аналогичны предоставлению ссуды банком.

Все предоставляемые в распоряжение инвестиционного проекта средства обладают стоимостью, т.е. за использование всех финансовых ресурсов надо платить вне зависимости от источника их получения. Плата за использование финансовых ресурсов производится лицу, предоставившему эти средства - инвестору в виде дивидендов для собственника предприятия (акционера), процентных отчислений для кредитора, который предоставил денежные ресурсы на определенное время. Учет и анализ платы за пользование финансовыми ресурсами является одним из основных при оценке экономической эффективности инвестиций [7, т. 1, с.14].

Суть инвестирования, с точки зрения инвестора (владельца капитала), заключается в отказе от получения прибыли «сегодня» во имя прибыли «завтра». Операции такого рода аналогичны предоставлению ссуды банком.

Соответственно, для принятия решения о долгосрочном вложении капитала необходимо располагать информацией, в той или иной степени подтверждающей два основополагающих предположения:

· вложенные средства должны быть полностью возмещены;

· прибыль, полученная в результате данной операции, должна быть достаточно велика, чтобы компенсировать временный отказ от использования средств, а также риск, возникающий в силу неопределенности конечного результата [17, с. 38].

Всем известно, что новое время диктует новые условия. Управление проектами (бизнес-планирование) помогает предприятию разобраться в перспективах роста своего дела, предвидеть возможные изменения и проблемы в будущем, контролировать текущие операции и оценивать прогресс своего бизнеса. Таким образом, проблема принятия решения об инвестициях состоит в оценке плана предполагаемого развития событий с точки зрения того, насколько содержание плана и вероятные последствия его осуществления соответствуют ожидаемому результату [26, с.11].

Все вышесказанное определяет актуальность исследования, положенного в основу курсовой работы «Инвестиционный проект как объект управления».

Третья глава курсовой работы посвящена разработке и технико-экономическому обоснованию конкретного инвестиционного проекта. В качестве объекта исследования выбран инвестиционный проект по производству хлеба «Сельского» на ОАО «Самарский хлебозавод № 9». Актуальность выбора проекта и исследования возможности инвестирования в производство хлеба определено обострением конкурентной борьбы, наблюдаемое в последние годы на самарском рынке хлебобулочных изделий. Это привело руководство ОАО «Самарский хлебозавод № 9» к поиску возможностей расширения и удержания своего присутствия на рынке Самарского региона и необходимости вывода на рынок нового продукта – хлеба «Сельский» в целях получения конкурентного преимущества за счет расширения ассортимента продукции.

Цель исследования – обосновать эффективность инвестиционного проекта по действующему промышленному предприятию пищевой промышленности на примере инвестиционного проекта по производству хлеба «Сельского» на ОАО «Самарский хлебозавод № 9».

Для достижения цели поставлены следующие задачи:

1. Изучить основные понятия и положения инвестиционного проектирования;

2. Рассмотреть основные методы оценки эффективности инвестиционных проектов и методов расчета показателей эффективности;

3. Охарактеризовать предприятие и цели фирмы в инвестиционном плане.

4. Провести технико-экономическое обоснование инвестиционного проекта по производству хлеба «Сельского»

5. Рассчитать основные показатели эффективности вложения инвестиций в реализацию проекта.

В работе применены различные методы и подходы, такие как:

Ÿ сравнительный анализ;

Ÿ корреляционный анализ;

Ÿ экономико-математические методы;

Ÿ наблюдений;

Ÿ опросов.

Курсовая работа состоит из трех глав, введения, заключения, списка литературы и приложения.

Глава 1. Теоретико-методологические подходы к инвестиционному проекту как объекту управления

Понятие и экономический смысл инвестиций

В современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование.

По мнению Бочарова В.В производственная и коммерческая деятельность предприятий и корпораций связана с объемами и формами осуществляемых инвестиций. Термин инвестиции происходит от латинского слова «invest», что означает «вкладывать».

В более широкой трактовке они выражают вложение капитала с целью его последующего увеличения. При этом прирост капитала, полученный в результате инвестирования, должен быть достаточным, чтобы компенсировать инвестору отказ от имеющихся средств на потребление в текущем периоде, вознаградить его за риск и возместить потери от инфляции в будущем периоде.

Инвестиции выражают все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской деятельности, в результате которой образуется прибыль (доход) или достигается социальный эффект [10, с. 7].

Законом РФ «Об инвестиционной деятельности» под инвестициями понимаются все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской и других видов деятельности, в результате которой создается прибыль (доход) или достигается социальный эффект [3].

Инвестиционная деятельность - вложение инвестиций и осуществление практических действий для получения прибыли или иного полезного эффекта.

Нуреев Р.М. инвестирование определяет как процесс создания или пополнения запаса капитала [22, с. 319-321].

«Обычно под процессом инвестирования понимают приток нового капитала в данном году. Различают валовые и чистые инвестиции. Валовые инвестиции - это общее увеличение запаса капитала. Валовые инвестиции сравниваются с затратами на возмещение. Возмещение - это процесс замены изношенного основного капитала. Чистые инвестиции - это валовые инвестиции за вычетом средств, идущих на возмещение.

Валовые инвестиции — Возмещение = Чистые инвестиции (1)

Если валовые инвестиции больше возмещения, то чистые инвестиции положительны (имеет место прирост запаса капитала, производство расширяется). Если валовые инвестиции меньше возмещения, то чистые инвестиции отрицательны: «проедается» имеющийся капитал.

И, наконец, если валовые инвестиции равны возмещению, то запас капитала остается на прежнем уровне, имеет место продолжение производства в тех же самых масштабах (простое воспроизводство)» [22, с. 319].

Савчук В.П. считает, что «экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества. Источником инвестиций является фонд накопления, или сберегаемая часть национального дохода, направляемая на увеличение и развитие факторов производства, и фонд возмещения, используемый для обновления изношенных средств производства в виде амортизационных отчислений. Все инвестиционные составляющие формируют, таким образом, структуру средств, которая непосредственно влияет на эффективность инвестиционных процессов и темпы расширенного воспроизводства» [25, с 9].

Если из общего объема инвестиций, или «Валовых инвестиций» (В), вычесть амортизационные отчисления (А), то полученные «Чистые инвестиции» (Ч) будут представлять собой вложения средств во вновь создаваемые производственные фонды и обновляемый производственный аппарат. При этом возможно возникновение следующих макроэкономических пропорций:

а) Ч < 0, или А > В, что приводит к снижению производственного потенциала, уменьшению объемов продукции и услуг, ухудшению состояния экономики;

б) Ч = 0, или В = А, что свидетельствует об отсутствии экономического роста;

в) Ч > 0, или В > А, обеспечивающее тем самым расширенное воспроизводство, экономический рост за счет роста доходов, темпы которого превышают темпы роста объема чистых инвестиций [25, с.14].

Виды инвестиций принято подразделять на денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги; движимое и недвижимое имущество; имущественные права, связанные с авторским правом, опытом и другими видами интеллектуальных ценностей; совокупность технических, технологических, коммерческих и иных знаний, оформленных в виде технической документации, навыков и производственного опыта, необходимого для организации того или иного вида производства, но не запатентованного («ноу-хау»); права пользования землей, водой, ресурсами, домами, сооружениями, оборудованием, а также иные имущественные права и другие ценности [19, с. 8-7].

В отношении объектов вложения инвестиции подразделяются на:

· реальные инвестиции, или вложения средств в материальные (здания, сооружения, оборудование и т.п.) и нематериальные активы (патенты, лицензии, «ноу-хау», научно-технические и проектно-конструкторские работы в виде документации, программные средства и т.п.),

· финансовые инвестиции, или вложения средств в различные финансовые инструменты - ценные бумаги, депозиты, целевые банковские вклады.

По характеру участия в инвестиционном процессе инвестиции подразделяются на:

· прямые, предполагающие непосредственное участие инвестора в выборе объекта инвестирования и вложении средств, при этом инвестор непосредственно вовлечен во все стадии инвестиционного цикла, включая прединвестиционные исследования, проектирование и строительство объекта инвестирования, а также производство конечной продукции;

· косвенные, осуществляемые через различного рода финансовых посредников (инвестиционные фонды и компании) аккумулирующих и размещающих по своему усмотрению наиболее эффективным образом финансовые средства [18, с. 33].

Чаще всего целью инвестирования является заставить деньги работать лучше, т.е. приносить доход. Обычно к инвестициям приступают те, кто располагает денежными средствами, количество которых превышает их ежедневные жизненные потребности. В США ценные бумаги занимают крупную долю среди прочих видов инвестиций [28, с. 4].

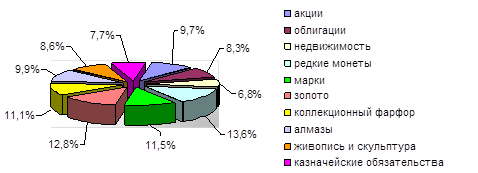

Как видно из графика на Рис. 1, на ценные бумаги приходится более 25% инвестиций.

Рисунок 1. Инвестиционные предпочтения

Все виды инвестиций имеют свои достоинства и недостатки. По сравнению с другими объектами инвестиций ценные бумаги занимают на рынке устойчивое положение. Главным их преимуществом является ликвидность - способность быстро получить деньги от их продажи. Также ценные бумаги можно отнести к наиболее доступному для населения и массовому средству вложения капитала, т.к. любой вкладчик может выбрать себе тот вид ценной бумаги, который для него наиболее привлекателен [28, с. 6].

Капитальные вложения неразрывно связаны с реализацией инвестиционных проектов. Инвестиционный проект - обоснование экономической целесообразности, объема и сроков проведения капитальных вложений, включая необходимую документацию, разрабатываемую в соответствии с принятыми в России стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план) [25, с. 18].

Основные понятия и положения инвестиционного проектирования

В самом общем смысле, инвестиционным проектом [investment project] называется план или программа вложения капитала с целью последующего получения прибыли.

Формы и содержание инвестиционных проектов могут быть самыми разнообразными - от плана строительства нового предприятия до оценки целесообразности приобретения недвижимого имущества [5, с. 6].

Проекты нацелены на получение определенных результатов - иными словами, они направлены на достижение целей. Именно эти цели являются движущей силой проекта, и все усилия по его планированию и реализации предпринимаются для того, чтобы эти цели были достигнуты. Проект обычно предполагает целый комплекс взаимосвязанных целей.

Тот факт, что проекты ориентированы на достижение цели, имеет огромный внутренний смысл для управления ими. Прежде всего, он предполагает, что важной чертой управления проектами является точное определение и формулирование целей, начиная с высшего уровня, а затем постепенно опускаясь до наиболее детализированных целей и задач. Кроме того, отсюда следует, что проект можно рассматривать как объект инвестирования и преследование тщательно выбранных целей, и что продвижение проекта вперед связано с достижением целей все более высокого уровня, пока, наконец, не достигнута конечная цель.

Как объекты управления инвестиционные проекты сложны, так как включают в себя выполнение многочисленных взаимосвязанных действий. В отдельных случаях эти взаимосвязи достаточно очевидны (например, технологические зависимости), в других случаях они имеют более тонкую природу. Некоторые промежуточные задания не могут быть реализованы, пока не завершены другие задания; некоторые задания могут осуществляться только параллельно, и так далее. Если нарушается синхронизация выполнения разных заданий, весь проект может быть поставлен под угрозу. Если немного задуматься над этой характеристикой проекта, становится, очевидно, что проект - это система, то есть целое, складывающееся из взаимосвязанных частей, причем система динамическая, и, следовательно, требующая особых подходов к управлению [20, с. 44-45].

Проекты выполняются в течение конечного периода времени. Они временны. У них есть, более или менее, четко выраженные начало и конец. Проект заканчивается, когда достигнуты его основные цели. Значительная часть усилий при работе с проектом направлена именно на обеспечение того, чтобы проект был завершен в намеченное время. Для этого готовятся графики, показывающие время начала и окончания заданий, входящих в проект.

Проект как система деятельности существует ровно столько времени, сколько его требуется для получения конечного результата. Концепция проекта, однако, не противоречит концепции фирмы или предприятия и вполне совместима с ней. Напротив, проект часто становится основной формой деятельности фирмы.

Проекты – мероприятия, в известной степени, неповторимые и однократные. Вместе с тем, степень уникальности может сильно отличаться от одного проекта к другому. Известный закон Лермана гласит: «Любую техническую проблему можно преодолеть, имея достаточно времени и денег», а следствие Лермана уточняет: «Вам никогда не будет хватать либо времени, либо денег». Именно для преодоления сформулированной в следствии Лермана проблемы и была разработана методика управления инвестиционной деятельностью на основе проекта. А распространение данной методики управления на различные сферы деятельности является дополнительным доказательством ее эффективности [20, с. 48].

Именно эти три момента: время, бюджет и качество работ находятся под постоянным вниманием руководителя инвестиционного проекта. Их также можно назвать основными ограничениями, накладываемыми на проект. Под управлением инвестиционным проектом подразумевается деятельность, направленная на реализацию проекта с максимально возможной эффективностью при заданных ограничениях по времени, денежным средствам (и ресурсам), а также качеству конечных результатов проекта.

Для того чтобы справиться с ограничениями по времени используются методы построения и контроля календарных графиков работ.

Для управления денежными ограничениями используются методы формирования финансового плана (бюджета) проекта и, по мере выполнения работ, соблюдение бюджета отслеживается, с тем, чтобы не дать затратам выйти из-под контроля.

Для выполнения работ требуется их ресурсное обеспечение, и существуют специальные методы управления человеческими и материальными ресурсами (например, матрица ответственности, диаграммы загрузки ресурсов).

Из трех основных ограничений труднее всего контролировать ограничения по заданным результатам проекта. Проблема заключается в том, что задания часто трудно и формулировать, и контролировать. Для решения данных проблем используются, в частности, методы управления качеством работ.

Любой проект проходит через определенные фазы в своем развитии. Стадии жизненного цикла проекта могут различаться в зависимости от сферы деятельности и принятой системы организации работ. Однако у каждого проекта можно выделить начальную (прединвестиционную) стадию, стадию реализации проекта и стадию завершения работ по проекту. Это может показаться очевидным, но понятие жизненного цикла проекта является одним из важнейших для менеджера, поскольку именно текущая стадия определяет задачи и виды деятельности менеджера, используемые методики и инструментальные средства. Наиболее традиционным является разбиение проекта на четыре крупных этапа:

· формулирование проекта,

· планирование,

· осуществление,

· завершение [18, с. 39-40].

Формулирование проекта по существу подразумевает функцию выбора проекта. Проекты инициируются в силу возникновения потребностей, которые нужно удовлетворить. Однако в условиях дефицита ресурсов невозможно удовлетворить все потребности без исключения. Приходится делать выбор. Одни проекты выбираются, другие отвергаются. Решения принимаются исходя из наличия ресурсов, и в первую очередь финансовых возможностей, сравнительной важности удовлетворения одних потребностей и игнорирования других, сравнительной эффективности проектов. Решения по отбору проектов к реализации тем важнее, чем масштабнее предполагается проект, поскольку крупные проекты определяют направление деятельности на будущее (иногда на годы) и связывают имеющиеся финансовые и трудовые ресурсы.

Определяющим показателем здесь является альтернативная стоимость инвестиций. Иными словами, выбирая проект «А», а не проект «В», организация отказывается от тех выгод, которые мог бы принести проект «В».

Для сравнительного анализа проектов на данном этапе применяются методы проектного анализа, включающие в себя финансовый, экономический, коммерческий, организационный, экологический, анализ рисков и другие виды анализа проекта.

Планирование. Планирование в том или ином виде производится в течение всего срока реализации проекта. В самом начале жизненного цикла проекта обычно разрабатывается неофициальный предварительный план - грубое представление о том, что потребуется выполнить в случае реализации проекта. Решение о выборе проекта в значительной степени основывается на оценках предварительного плана. Формальное и детальное планирование проекта начинается после принятия решения о его реализации. Определяются ключевые точки (вехи) проекта, формулируются задачи (работы) и их взаимная зависимость.

Именно на этом этапе используются системы для управления проектами, предоставляющие руководителю проекта набор средств для разработки формального плана:

· средства построения иерархической структуры работ,

· сетевые графики и диаграммы Гантта,

· средства назначения и гистограммы загрузки ресурсов.

Как правило, план проекта не остается неизменным, и по мере осуществления проекта подвергается постоянной корректировке с учетом текущей ситуации.

Осуществление. После утверждения формального плана на менеджера ложиться задача по его реализации. По мере осуществления проекта руководители обязаны постоянно контролировать ход работ. Контроль заключается в сборе фактических данных о ходе работ и сравнении их с плановыми. К сожалению, в управлении проектами можно быть абсолютно уверенным в том, что отклонения между плановыми и фактическими показателями случаются всегда. Поэтому, задачей менеджера является анализ возможного влияния отклонений в выполненных объемах работ на ход реализации проекта в целом и в выработке соответствующих управленческих решений. Например, если отставание от графика выходит за приемлемый уровень отклонения, может быть принято решение об ускорении выполнения определенных критических задач, за счет выделения на них большего объема ресурсов.

Завершение. Рано или поздно, но проекты заканчиваются. Проект заканчивается, когда достигнуты поставленные перед ним цели. Иногда окончание проекта бывает внезапным и преждевременным, как в тех случаях, когда принимается решение прекратить проект до его завершения по графику. Как бы то ни было, но когда проект заканчивается, его руководитель должен выполнить ряд мероприятий, завершающих проект.

Конкретный характер этих обязанностей зависит от характера самого проекта. Если в проекте использовалось оборудование, надо произвести его инвентаризацию и, возможно, передать его для нового применения. В случае подрядных проектов надо определить, удовлетворяют ли результаты условиям подряда или контракта. Может быть, необходимо составить окончательные отчеты, а промежуточные отчеты по проекту организовать в виде архива.

Бизнес-планирование является одним из первых и ключевых элементов проекта. В ходе работы над бизнес-планом исследуется рынок, потребительские свойства и преимущества создаваемого бизнеса и планируемого к продаже продукта, составляется план действий, определяются необходимые ресурсы.

Глубина и правильность бизнес-планирования, учет всех факторов, определяющих рыночную ситуацию на первом этапе реализации проекта часто определяют его успех или провал.

Прозрачность инвестиционной деятельности обеспечивается, прежде всего, подробным технико-экономическим обоснованием инвестиционного проекта и оценкой его эффективности.

Обоснованный с технической и экономической точек зрения проект, эффективность которого доказана системой экономических показателей, является готовым инвестиционным продуктом, который можно предложить потенциальным инвесторам. При этом с большой долей вероятности можно утверждать, что этот инвестиционный проект будет принят и успешно реализован.

По мнению Клейнера Г.Б. [16, с. 24] основными проблемами принятия инвестиционных решений на сегодняшний день следует считать дефицит малозатратных, но эффективных методик выявления инвестиционной привлекательности предприятий, отсутствие достоверной информации, достаточной для снижения риска инвестора и несовершенство конкурсных механизмов.

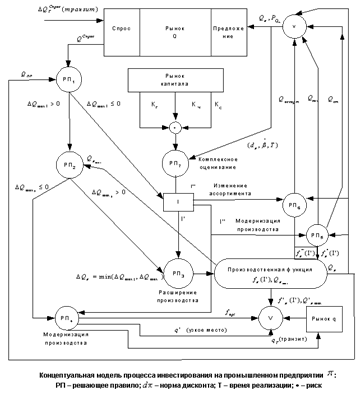

Клейнера Г.Б. предлагает рассматривать модели процесса инвестирования на промышленном предприятии через Производственную функцию (ПФ). Концептуальная модель процесса инвестирования на промышленном предприятии представлена на Рис. 2, где решающие правила (РП) являются правилами, по которым принимаются инвестиционные решения.

Рисунок 2. Концептуальная модель процесса инвестирования

РП1 – соответствие решения об увеличении объема производства спросу,

РП2 – соответствие решения об увеличении объема производства его возможностям,

РП3 – целесообразность вложения инвестиций в расширение производства,

РП4 – целесообразность вложения инвестиций в модернизацию производства с целью увеличения производственной мощности,

РП5 – целесообразность вложения инвестиций в модернизацию производства с целью увеличения спроса на основе повышения привлекательности конечного продукта,

РП6 – целесообразность вложения инвестиций в модернизацию производства с целью изменения ассортимента,

РП7 – целесообразность принятия инвестором решения об инвестировании.

Из концептуальной модели процесса инвестирования на промышленном предприятии следует, что параметры ПФ участвуют во всех решающих правилах принятия инвестиционных решений. [21, с. 289].

Структура процедуры индуктивного представления ПФ содержит технологическую часть выражения (1 – 3), описывающую зависимость объема производства от объема технологических операций, последовательность перехода от функций затрат производственных участков по отдельным технологическим операциям (выражение 2) к функциям затрат на этих участках по основному продукту (4) к совокупным затратам по объему основного продукта и, наконец, к производственной функции по фактору затрат (9, 10), а также последовательность перехода от ограничений функций затрат на производственных участках к ограничениям на ПФ (5, 6, 7).

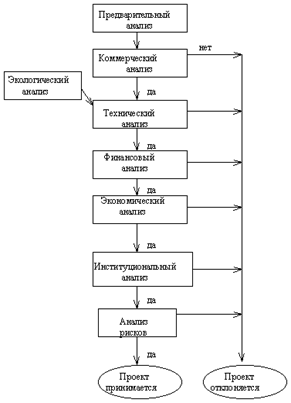

Несмотря на разнообразие проектов, их анализ обычно следует некоторой общей схеме, которая включает специальные разделы, оценивающие коммерческую, техническую, финансовую, экономическую и институциональную выполнимость проекта. Хороший, с точки зрения стратегического инвестора, проект должен оканчиваться анализом риска [25, с. 61]. На Рис. 3 представлена общая последовательность анализа проекта.

Рисунок 3. Общая последовательность анализа проекта

Следует отметить, что используемая на схеме резолюция «Проект отклоняется» носит условный характер. Проект действительно должен быть отклонен в своем исходном виде. В то же время проект может быть видоизменен по причине, например, его технической невыполнимости и анализ модифицированного проекта должен начаться с самого начала [25, с. 64].

|

из

5.00

|

Обсуждение в статье: Понятие и экономический смысл инвестиций |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы