|

Главная |

Цели, задачи и принципы разработки финансовой стратегии предприятия, и ее место в системе управления предприятием

|

из

5.00

|

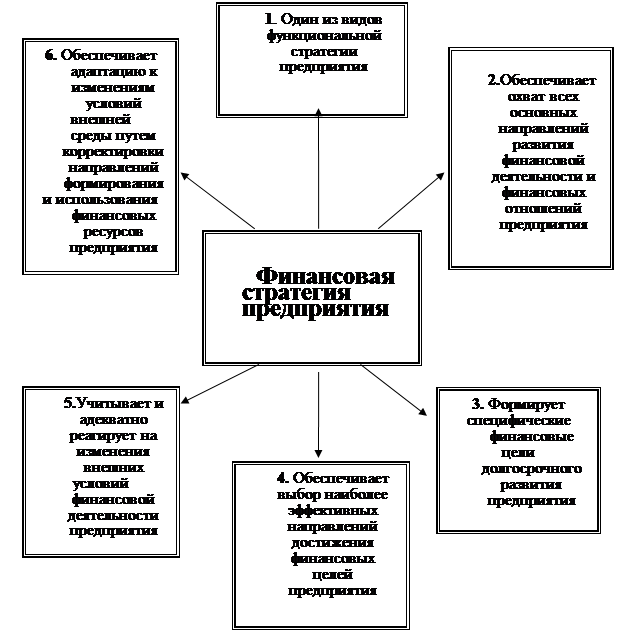

Разработка финансовой стратегии предприятия - генеральный план, предусматривающий деятельность предприятия, охватывающий формирование финансовых вопросов и обеспечение финансовой стабильности предприятия.. Финансовая стратегия компании включает в себя планирование, анализ, учет и контроль финансового состояния; оптимизацию оборотных и основных средств; распределение прибыли. Выделяют ряд основных сущностных характеристик финансовой стратегии предприятия, отраженных на рисунке 1.2.1.. Таким образом, адаптация финансовой деятельности к внутренним и внешним условиям, имеющим социальную, экологическую, экономическую и институциональную составляющие, формирование на этой основе специфических финансовых целей долгосрочного развития предприятия и механизма их реализации, учитывающего воздействие внутренних и внешних социальных, экологических, экономических и институциональных факторов, по определению автора, является основой финансовой стратегии, нацеленной на устойчивое развитие предприятия.

Рис. 1.2.1. Важнейшие сущностные характеристики финансовой стратегии предприятия

Разработка финансовой стратегии предприятия необходима для:

· Формирования и целесообразное использование финансовых средств;

· Выявления наиболее перспективных и прибыльных направлений для инвестиций, сосредоточение основной части имеющихся финансов на этих направлениях;

· Обеспечения соответствия экономического состояния и материальным возможностям организации ее финансовым действиям;

· Расстановки приоритетов в вопросе о главной угрозе со стороны конкурентов, верного выбора направлений для инвестиций и финансового маневрирования для опережения конкурентов;

· Определения основных и второстепенных целей, их поэтапного достижения;

· Создания (коррекции) стратегических резервов предприятия.

Качественная разработка финансовой стратегии компании обязательно должна учитывать динамику макроэкономических процессов, особенностей развития финансовых рынков страны, возможность диверсификации деятельности предприятия. Очень важно брать во внимание возможность диверсификации деятельности компании. Финансовая стратегия направлена на достижение полной самоокупаемости и независимости от внешних источников финансирования (субсидирования) предприятия. Она включает в себя формирование финансовых средств, их планирование, за счет чего приобретается финансовая устойчивость предприятия.

Разработка финансовой стратегии предприятия предусматривает выявление долгосрочных целей финансовой деятельности, а также использование наиболее действенных схем их достижения. Задачи любой финансовой стратегии должны соответствовать и подчиняться общей концепции экономического развития, ориентируясь на максимальную прибыль и рыночную стоимость предприятия.

Выработка стратегии развития предприятия обеспечивает эффективное распределение и использование всех ресурсов: материальных, финансовых, трудовых, земли и технологий и на этой основе – устойчивое положение предприятия на рынке в конкурентной среде.

В этой связи, в первую очередь необходим переход от реактивной формы управления (принятие управленческих решений как реакции на текущие проблемы) к управлению на основе анализа и прогнозов.

Выработка стратегии предприятия осуществляется на основе проведенных прогнозов развития рынков выпускаемой продукции, оценки потенциальных рисков, проведенного анализа финансово-хозяйственного состояния и эффективности управления предприятием, а также анализа его сильных и слабых сторон

Финансовая стратегия, главной задачей которой является достижение полной самоокупаемости и независимости предприятия, строится на определенных принципах организации и включает в себя следующее:

· текущее и перспективное финансовое планирование, определяющее на перспективу все поступления денежных средств предприятия и основные направления их расходования;

· централизацию финансовых ресурсов, обеспечивающую маневренность финансовыми ресурсами, их концентрацию на основных направлениях производственно-хозяйственной деятельности;

· формирование финансовых резервов, обеспечивающих устойчивую работу предприятия в условиях возможных колебаний рыночной конъюнктуры;

· безусловное выполнение финансовых обязательств перед партнерами;

· разработку учетно-финансовой и амортизационной политики предприятия;

· организацию и ведение финансового учета предприятия и сегментов деятельности на основе действующих стандартов;

· составление финансовой отчетности по предприятию и сегментам деятельности в соответствии с действующими нормами и правилами с соблюдением требований стандартов;

· финансовый анализ деятельности предприятия и его сегментов (приоритетных хозяйственных и географических сегментов, прочих сегментов в составе нераспределенных статей);

· финансовый контроль деятельности предприятия и всех его сегментов.

Охватывая все формы финансовой деятельности предприятия, а именно: оптимизацию основных и оборотных средств, формирование и распределение прибыли, денежные расчеты и инвестиционную политику, финансовая стратегия исследует объективные экономические закономерности рыночных отношений, разрабатывает формы и способы выживания и развития при новых условиях.

Финансовая стратегия включает в себя методы и практику формирования финансовых ресурсов, их планирование и обеспечение финансовой стойкости предприятия. Всесторонне учитывая финансовые возможности предприятий, объективно оценивая характер внешних и внутренних факторов, финансовая стратегия обеспечивает соответствие финансово-экономических возможностей предприятия условиям, сложившимся на рынке. Финансовая стратегия предусматривает определение долгосрочных целей финансовой деятельности и выбор наиболее эффективных способов их достижения. Цели финансовой стратегии должны подчиняться общей стратегии экономического развития и направляться на максимизацию прибыли и рыночной стоимости предприятия.

На основании финансовой стратегии определяется финансовая политика предприятия по следующим основным направлениям финансовой деятельности:

· налоговая политика;

· ценовая политика;

· амортизационная политика;

· дивидендная политика;

· инвестиционная политика.

В процессе разработки финансовой стратегии особое внимание отводится производству конкурентоспособной продукции, мобилизации внутренних ресурсов, максимальному снижению себестоимости продукции, формированию и распределению прибыли, эффективному использованию капитала и т. п.

Большое значение для формирования финансовой стратегии имеет учет факторов риска. Финансовая стратегия разрабатывается с учетом риска неплатежей, инфляционных колебаний, финансового рынка и других форс-мажорных обстоятельств. Таким образом, финансовая стратегия должна соответствовать производственным задачам и при необходимости корректироваться и изменяться.

Контроль над реализацией финансовой стратегии обеспечивает проверку поступлений доходов, экономное и рациональное их использование, так как хорошо налаженный финансовый контроль помогает выявлять внутренние резервы, повышать рентабельность хозяйства, увеличивая денежные накопления.

Важной частью финансовой стратегии является разработка внутренних нормативов, с помощью которых определяются, например, направления распределения прибыли. Такой подход успешно используется в практике зарубежных компаний.

Таким образом, успех финансовой стратегии предприятия гарантируется при выполнении следующих условий:

1) при взаимном уравновешивании теории и практики финансовой стратегии;

2) при соответствии финансовых стратегических целей реальным экономическим и финансовым возможностям через жесткую централизацию финансового стратегического руководства и гибкость его методов по мере изменения финансово-экономической ситуации.

Стратегия экономического развития — это совокупность главных целей и основных средств их достижения. Стратегическое планирование — единый способ прогнозирования будущих возможностей, помогающий уточнить наиболее целесообразные пути действий. Анализ текущих значений параметров и их прогноз дают возможность сформулировать стратегический фокус — приоритетное направление, на котором необходимо сконцентрировать внимание и ресурсы. Сфера приоритетов предприятия должна быть ограниченной, поскольку одновременная реализация нескольких стратегических целей реально невыполнима.

Важным принципом стратегического планирования является многовариантность плановых расчетов. Несоответствие между желательной стратегической целью и текущим состоянием определяется большим количеством путей достижения цели. Принимая во внимание факторы риска и неопределенность развития внешней среды, выбрать единую стратегию развития практически невозможно.

Большое значение имеет комплексность разработки стратегии, поскольку каждый альтернативный вариант предусматривает анализ всех без исключения вопросов его финансовой, ресурсной и организационной обеспеченности, определения и согласования временных и количественных параметров. Выделение ресурсов для достижения только конкретной цели гарантирует стабильность реализации стратегии, хотя и ограничивает возможность маневрирования.

Финансовая стратегия — это генеральный план действий предприятия, охватывающий формирование финансов и их планирование для обеспечения финансовой стабильности предприятия и включающий в себя следующее:

· планирование, учет, анализ и контроль финансового состояния;

· оптимизацию основных и оборотных средств; распределение прибыли.

Финансовая стратегия предприятия обеспечивает:

· формирование и эффективное использование финансовых ресурсов;

· выявление наиболее эффективных направлений инвестирования и сосредоточение финансовых ресурсов на этих направлениях;

· соответствие финансовых действий экономическому состоянию и материальным возможностям предприятия;

· определение главной угрозы со стороны конкурентов, правильный выбор направлений финансовых действий и маневрирование для достижения преимущества над конкурентами;

· создание и подготовку стратегических резервов;

· ранжирование и поэтапное достижение целей.

Задачи финансовой стратегии:

· определение способов успешного использования финансовых возможностей;

· определение перспективных финансовых взаимоотношений предприятия с третьими лицами

· финансовое обеспечение операционной и инвестиционной деятельности;

· изучение экономических и финансовых возможностей вероятных конкурентов, разработка и осуществление мероприятий по обеспечению финансовой стойкости.

Формирование и реализация финансовой стратегии как основы финансового планирования предприятия базируются на использовании инструментов:

· финансового управления — финансовый анализ, бюджетирование, финансовый контроль;

· рынка финансовых услуг — факторинг, страхование, лизинг.

Финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизведения и является основной формой реализации главных целей предприятия. Перспективное планирование является важной частью финансовой стратегии предприятия и включает в себя разработку и прогнозирование его финансовой деятельности.

В условиях рыночной экономики возникает объективная необходимость выявления тенденций развития финансового состояния и перспективных финансовых возможностей предприятия.

Разработка финансовой стратегии — это часть общей стратегии экономического развития, в силу чего она должна согласовываться с ее целями и направлениями. В свою очередь, финансовая стратегия оказывает существенное влияние на общую экономическую стратегию предприятия, поскольку изменение ситуации на макроуровне и на финансовом рынке является причиной корректирования не только финансовой, но и общей стратегии развития предприятия.

В основе разработки финансовой стратегии предприятия лежат принципы новой управленческой парадигмы — системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических финансовых решений в процессе разработки финансовой стратегии предприятия, относятся:

1. Рассмотрение предприятия как открытой социально-экономической системы, способной к самоорганизации. Этот принцип стратегического управления состоит в том, что при разработке финансовой стратегии предприятие рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней среды. В процессе такого взаимодействия предприятию присуще свойство обретения соответствующей пространственной, временной или функциональной структуры без специфического воздействия извне в условиях экономики рыночного типа, которое рассматривается как его способность к самоорганизации. Открытость предприятия как социально-экономической системы и его способность к самоорганизации позволяют обеспечивать качественно иной уровень формирования его финансовой стратегии.

2. Учет базовых стратегий операционной деятельности предприятия. Являясь частью общей стратегии экономического развития предприятия, обеспечивающей в первую очередь развитие операционной деятельности, финансовая стратегия носит по отношению к ней подчиненный характер. Поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности предприятия. Финансовая стратегия при этом рассматривается как один из главных факторов обеспечения эффективного развития предприятия в соответствии с избранной им корпоративной стратегией.

Вместе с тем, финансовая стратегия сама оказывает существенное влияние на формирование стратегического развития операционной деятельности предприятия. Это связано с тем, что основные цели операционной стратегии — обеспечение высоких темпов реализации продукции, рост операционной прибыли и повышение конкурентной позиции предприятия связаны с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства). Если тенденции развития товарного и финансового рынков (в тех сегментах, где предприятие осуществляет свою хозяйственную деятельность) не совпадают, может возникнуть ситуация, когда стратегические цели развития операционной деятельности предприятия не могут быть реализованы в связи с финансовыми ограничениями. В этом случае соответственно корректируется операционная стратегия предприятия.

Все многообразие стратегий операционной деятельности, реализацию которых призвана обеспечивать финансовая деятельность предприятия, может быть сведено к следующим базовым их видам:

§ Ограниченный (или концентрированный) рост. Этот тип операционной стратегии используется предприятиями со стабильным ассортиментом продукции и производственными технологиями, слабо подверженными влиянию технологического прогресса. Выбор такой стратегии возможен в условиях относительно слабых колебаний конъюнктуры товарного рынка и стабильной конкурентной позиции предприятия. Основными типами этой базовой стратегии являются: стратегия усиления конкурентной позиции; стратегия расширения рынка; стратегия совершенствования продукта. Соответственно финансовая стратегия предприятия в этих условиях направлена в первую очередь на эффективное обеспечение воспроизводственных процессов и прироста активов, обеспечивающих ограниченный рост объемов производства и реализации продукции. Стратегические изменения финансовой деятельности в этом случае сводятся к минимуму.

§ Ускоренный (интегрированный или дифференцированный) рост. Такой тип операционной стратегии избирают, как правило, предприятия, находящиеся в ранних стадиях своего жизненного цикла, а также в динамично развивающихся отраслях под воздействием технологического прогресса. Основными типами этой базовой стратегии являются: стратегия вертикальной интеграции; стратегия обратной интеграции; стратегия горизонтальной диверсификации; стратегия конгломератной диверсификации. Финансовая стратегия в этом случае носит наиболее сложный характер за счет необходимости обеспечения высоких темпов развития финансовой деятельности, ее диверсификации по различным формам, регионам и т.п.

§ Сокращение (или сжатие). Эта операционная стратегия наиболее часто избирается предприятиями, находящимися на последних стадиях своего жизненного цикла, а также в стадии финансового кризиса. Она основана на принципе "отсечение лишнего", предусматривающем сокращение объема и ассортимента выпускаемой продукции, уход с отдельных сегментов рынка и т.п. Основными типами этой базовой стратегии являются: стратегия сокращения структур; стратегия сокращения расходов; стратегия "сбора урожая"; стратегия ликвидации. Финансовая стратегия предприятия в этих условиях призвана обеспечить эффективное реинвестирование и высокую маневренность использования высвобождаемого капитала в целях обеспечения дальнейшей финансовой стабилизации.

§ Сочетание (или комбинирование). Такая операционная стратегия предприятия интегрирует в себе рассмотренные различные типы частных стратегий отдельных стратегических зон хозяйствования или стратегических хозяйственных единиц. Такая стратегия характерна для наиболее крупных предприятий (организаций) с широкой отраслевой и региональной диверсификацией операционной деятельности. Соответственно финансовая стратегия таких предприятий (организаций) дифференцируется в разрезе отдельных объектов стратегического управления, будучи подчинена различным стратегическим целям их развития.

3. Преимущественная ориентация на предпринимательский стиль стратегического управления финансовой деятельностью. Финансовое управление предприятием в стратегической перспективе характеризуется приростным или предпринимательским стилем.

4. Выделение доминантных сфер стратегического финансового развития. Этот принцип позволяет обеспечить идентификацию приоритетных направлений финансовой деятельности предприятия, обеспечивающих успешную реализацию ее главной целевой функции - возрастания рыночной стоимости предприятия в долгосрочной перспективе.

5. Обеспечение гибкости финансовой стратегии. Будущему развитию финансовой деятельности предприятия всегда свойственна значительная неопределенность. Поэтому практически невозможно сохранить в неизменном виде разработанную финансовую стратегию предприятия на всех стадиях процесса ее реализации. Основой альтернативных стратегических действий финансовых менеджеров в таких условиях выступает высокий уровень гибкости разработанной финансовой стратегии.

Стратегическая гибкость представляет собой потенциальную возможность предприятия быстро корректировать или разрабатывать новые стратегические финансовые решения при изменившихся внешних или внутренних условиях осуществления финансовой деятельности. Она достигается при такой внутриорганизационной координации финансовой деятельности, при которой финансовые ресурсы могут быть легко переведены из одних стратегических зон хозяйствования или хозяйственных единиц в другие. Возможность своевременного маневрирования финансовыми ресурсами достигается при наличии на предприятии достаточного их размера в виде страховых резервов и интегрированного управления этими резервами. Кроме того, важную роль в обеспечении гибкости финансовой стратегии играет достаточный уровень ликвидности активов и инвестиций предприятия. В этих целях предприятие может иногда сознательно поддерживать некоторые виды финансовых инвестиций с низкой доходностью, но высоким уровнем ликвидности, чтобы за счет возможности быстрого реинвестирования капитала обеспечить необходимую стратегическую гибкость.

6. Обеспечение альтернативности стратегического финансового выбора. В основе стратегических финансовых решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления финансовой деятельности, выбор наилучших из них, построение на этой основе общей финансовой стратегии и формирование механизмов эффективной ее реализации. Альтернативность является важнейшей отличительной чертой всей системы стратегического управления предприятием и связана со всеми основными элементами стратегического финансового набора — финансовыми целями, финансовой политикой по отдельным аспектам финансовой деятельности, источниками формирования финансовых ресурсов, стилем и менталитетом финансового управления и т.п.

7. Обеспечение постоянного использования результатов технологического прогресса в финансовой деятельности. Формируя финансовую стратегию, следует иметь в виду, что финансовая деятельность является главным механизмом обеспечения внедрения технологических нововведений, обеспечивающих рост конкурентной позиции предприятия на рынке. Поэтому реализация общих целей стратегического развития предприятия в значительной степени зависит от того, насколько его финансовая стратегия отражает достигнутые результаты технологического прогресса и адаптирована к быстрому использованию новых его результатов.

8. Учет уровня финансового риска в процессе принятия стратегических финансовых решений. Практически все основные финансовые решения, принимаемые в процессе формирования финансовой стратегии, в той или иной степени изменяют уровень финансового риска. В первую очередь, это связано с выбором направлений и форм финансовой деятельности, формированием финансовых ресурсов, внедрением новых организационных структур управления финансовой деятельностью. Особенно сильно уровень финансового риска возрастает в периоды колебаний ставки процента и роста инфляции. В связи с различным менталитетом финансовых менеджеров по отношению к уровню допустимого финансового риска (их рисковыми предпочтениями) на каждом предприятии в процессе разработки финансовой стратегии этот параметр должен устанавливаться дифференцированно.

9. Ориентация на профессиональный аппарат финансовых менеджеров в процессе реализации финансовой стратегии. Какие бы специалисты не привлекались к разработке отдельных параметров финансовой стратегии предприятия, ее реализацию должны обеспечивать подготовленные специалисты — финансовые менеджеры. Эти менеджеры должны быть ознакомлены с основными принципами стратегического управления, механизмом управления отдельными аспектами финансовой деятельности, владеть методами стратегического финансового контроллинга.

Обеспечение разработанной финансовой стратегии предприятия соответствующими организационной структурой управления финансовой деятельностью и организационной культурой. Важнейшим условием эффективной реализации финансовой стратегии являются соответствующие ей изменения организационной структуры управления и организационной культуры. Предусматриваемые стратегические изменения в этой области должны быть составной частью параметров финансовой стратегии, обеспечивающих ее реализуемость.

Внутри корпоративных финансовых инструментов реализации стратегию развития обеспечивают методы финансового планирования и управления предприятием: «гибкого бюджета», процента от продаж, анализа безубыточности, управления расходами, а также ситуационные планы.

Метод «гибкого бюджета» предусматривает определение капитальных затрат по проектам программы развития не в виде фиксированных сумм, а в виде нормативов расходов, используемых как базу определения показателей деятельности предприятия.

Метод процента от продаж используется для получения по каждому элементу прогнозируемого бюджета и уровня прибыли с запланированных объемов продаж. В качестве отправных процентных отношений выбираются отношения, которые имеют место в текущей деятельности, полученные по ретроспективным или прогнозным данным.

Метод безубыточности (break-even-point) — метод анализа точки разрыва — разрешает:

· определить объемы производства и продажи, которые удовлетворяют условиям безубыточности;

· получить информацию для определения размера прибыли, обеспечивать гибкость долгосрочных финансовых планов за счет возможностей вариации расходов, цен, объемов продажи.

Метод управления расходами, в основе которого лежат три принципа: полуфабрикатный метод учета расходов, системосоставляющая деятельность главного экономического управления предприятием и использование мотивационных установок отдельных производств (сегментов деятельности), которые выделены в самостоятельные центры ответственности. Данный метод эффективно используется для уже постоянной номенклатуры предприятия и может распространяться на управление расходами по крупным контрактам. Каждый центр ответственности может принимать участие в одном или нескольких контрактах предприятия.

Практика показывает, что механизмы адаптации планов предприятия к внешним условиям целесообразно строить на основе ситуационных планов. Традиционно ситуационные планы рассматривались, как методический прием обеспечения гибкости общекорпоративной стратегии.

Проблема выбора финансовой стратегии деятельности предприятия является актуальной в связи с необходимостью принятия решений в рыночных условиях. Здесь основное внимание отводится оценке текущего состояния субъекта хозяйственной деятельности. Приоритетными в данном направлении исследований являются обоснованный прогноз направлений развития предприятия, выработка конкретных рекомендаций для недопущения возможных ошибок и просчетов и констатирование фактического состояния дел. Прежде всего, нужно определить финансовую стратегию деятельности, как рекомендацию относительного изменения финансово-хозяйственного состояния в долгосрочной перспективе на базе количественных характеристик фактического финансово-хозяйственного состояния в текущем и последующих периодах.

В современных условиях наиболее эффективной стратегией развития для крупных предприятий является стратегия диверсификации. Суть ее в том, что деятельность разнообразных подразделений предприятия организуется в разных областях, что усиливает его конкурентные позиции. Предприятия, особенно работающие в стратегически важных для экономики страны областях, должны формировать собственные финансовые механизмы и инструменты, исходя из особенностей, как каждого контракта, так и конкретных условий рыночной среды: законодательной базы, конъюнктуры рынка и других факторов. Качественно разработанные и реализованные механизмы финансовой стратегии, как правило, обеспечивают синергичный эффект: сформированные в результате льготы и преференции для предприятия ведут, в конечном счете, к более крупному суммарному результату для экономики государства в целом (платежи в бюджет на всех уровнях, занятость работников предприятия, развитие потенциала предприятия).

Основой любых финансовых расчетов, финансового анализа, финансового стратегического и текущего планирования являются данные финансовой отчетности, основой которой, в свою очередь, являются данные финансового учета, более известного в нашей стране как бухгалтерский учет. Задача учета — точное выявление финансовых результатов деятельности предприятия за определенный отрезок времени и на определенную дату. Поскольку законодательно установлено составление и представление квартальной отчетности нарастающим итогом с начала года, что больше соответствует целям контроля, а не управления деятельностью предприятия, то все больше надежд в настоящее время возлагается на так называемый управленческий учет, который оперативно должен обслуживать цели экономического управления деятельностью предприятия. При этом в литературе описывается достаточно много схем и образцов организации управленческого учета (Management accounting) по «западным моделям». В целом, ничего плохого в изучении западного опыта нет, но рассматривать и создавать управленческий учет изолированно, как третий вид учета (бухгалтерский, он же финансовый; учет для целей налогообложения, он же налоговый; и учет для целей управления, он же управленческий учет) более, чем нерационально. Ко всякому делу следует подходить прагматично, и прежде, чем его начинать, следует подсчитать затраты и сравнить с источником их покрытия.

В финансовом учете предусмотрен метод начисления, то есть определение финансового результата по отгрузке продукции, выполнению работ независимо от факта и даты оплаты. Как и предусмотрено международными нормами, хотя и за определенными исключениями, что вытекает из структуры работ и рисков. Основным недостатком такого учета является обслуживание интересов составления официальной финансовой отчетности в установленные государством сроки. Результатом такой направленности является его неоперативность и практическая ненужность для управления.

Для этого и существует учетная политика, чтобы не создавать новый вид учета и организовывать лишние учетные рабочие места, поскольку это накладные расходы в прямом смысле. Нужно организовать ведение финансового учета таким образом, чтобы результаты деятельности стало возможным выводить каждый день. Для этого нужно немного: организовать ежедневную передачу всех документов обо всех хозяйственных операциях в бухгалтерию и обеспечить их ежедневную бухгалтерскую обработку на основе принятых в стране методологических принципах. Теоретическую концепцию, принятую всеми высокоразвитыми странами, можно определить так: финансовый учет необходим для исчисления финансовых результатов хозяйственной деятельности отдельно взятого предприятия. Вопрос: противоречит ли он целям управленческого учета? Нет. Поскольку управленческий учет и должен служить тому, чтобы эффективность управления деятельностью предприятия увеличивалась, но эффективность деятельности построена на выяснении финансового результата. Вся проблема только в том, что финансовый результат нужен для управления не через месяц или квартал после окончания производства, а день в день. Но методы подсчета результата должны быть именно те, которые применяются в бухгалтерском учете и определены государством.

В условиях движения в сторону Европы, ЕС, с целью включения в свободную мировую экономику надо серьезно задуматься над снижением себестоимости продукции, работ, услуг, а не над обоснованием цены. Уже сегодня видно, что значительную часть товаров, несмотря на высокие таможенные пошлины, транспортные расходы, дешевле привезти, чем произвести в своей стране, и можно выгоднее продать. Более того, качество произведенных товаров не только известных брендов, но и неизвестных китайских, турецких и польских производителей оказывается выше, чем у национального производителя. А все это вместе и есть конкурентоспособность товара, как продукта труда, и предприятия. Поэтому сегодня надо обеспечить такой учет, чтобы каждый день, а не через месяц или два после производства продукции руководство знало результат от этого производства, и не всего по предприятию, а по каждому виду произведенного товарного продукта могло выяснить, насколько этот продукт конкурентоспособен, и как можно повысить эту конкурентоспособность. Сегодня призывы поддержать своего производителя, не подкрепленные соответствующим качеством и ценой товара, повиснут в воздухе.

Управление уже требует организации учетной работы по географическим и хозяйственным сегментам отчетности или центрам ответственности. А значит, необходима разработка четкой учетной политики в интересах предприятия, с использованием всех законодательных возможностей, выбора амортизационной политики, изменений кадровой политики. К сожалению, не все сегодня осознали эту необходимость.

Нельзя судить о показателях результативности деятельности по данным налоговых деклараций, хотя стремление к уменьшению суммы налогов для бизнеса является нормальным. Но не только налогами живет предприятие. И не их размер влияет на себестоимость продукции и цену. Важно не только получить прибыль, но и, прежде всего, вернуть вложенный капитал, то есть начислить амортизацию так, чтобы обеспечить не только простое, но и расширенное воспроизводство, причем в условиях инфляции и при немонетарности основных средств как активов.

Оценка эффективности разработанной финансовой стратегии. Она является заключительным этапом разработки финансовой стратегии предприятия и проводится по следующим основным параметрам:

· согласованность финансовой стратегии предприятия с общей стратегией его развития. В процессе такой оценки выявляется степень согласованности целей, направлений и этапов в реализации этих стратегий;

· согласованность финансовой стратегии предприятия с предполагаемыми изменениями внешней финансовой среды. В процессе этой оценки определяется насколько разработанная финансовая стратегия соответствует прогнозируемому развитию экономики страны и изменениям конъюнктуры финансового рынка в разрезе отдельных его сегментов;

· внутренняя сбалансированность финансовой стратегии. При проведении такой оценки определяется: насколько согласуются между собой отдельные цели и целевые стратегические нормативы предстоящей финансовой деятельности; насколько эти цели и нормативы корреспондируют с содержанием финансовой политики по отдельным аспектам финансовой деятельности; насколько согласованы между собой по направлениям и во времени мероприятия по обеспечению ее реализации;

· реализуемость финансовой стратегии. В процессе такой оценки в первую очередь рассматриваются потенциальные возможности предприятия в формировании собственных финансовых ресурсов. Кроме того, оценивается уровень квалификации финансовых менеджеров и их технической оснащенности с позиций задач реализации финансовой стратегии;

· приемлемость уровня рисков, связанных с реализацией финансовой стратегии. В процессе такой оценки необходимо определить, насколько уровень прогнозируемых финансовых рисков, связанных с деятельностью предприятия, обеспечивает достаточное финансовое равновесие в процессе его развития и соответствует финансовому менталитету его собственников и ответственных финансовых менеджеров. Кроме того, необходимо оценить, насколько уровень этих рисков допустим для финансовой деятельности данного предприятия с позиций возможного размера финансовых потерь и генерирования угрозы его банкротства;

· результативность разработанной финансовой стратегии. Оценка результативности финансовой стратегии может быть оценена, прежде всего, на основе прогнозных расчетов ранее рассмотренной системы основных финансовых коэффициентов;

· разработка финансовой стратегии и финансовой политики по наиболее важным аспектам финансовой деятельности позволяет принимать эффективные управленческие решения, связанные с финансовым развитием предприятия.

Система текущего планирования финансовой деятельности базируется на разработанной финансовой стратегии и финансовой политике по отдельным аспектам финансовой деятельности. Это планирование состоит в разработке конкретных видов текущих финансовых планов, которые позволяют определить на предстоящий период все источники финансирования развития предприятия, сформировать структуру его доходов и затрат, обеспечить постоянную платежеспособность предприятия, предопределить структуру его активов и капитала на конец

|

из

5.00

|

Обсуждение в статье: Цели, задачи и принципы разработки финансовой стратегии предприятия, и ее место в системе управления предприятием |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы