|

Главная |

Анализ состояния кредитного рынка коммерческих банков Республики Беларусь

|

из

5.00

|

Банк – юридической лицо, которое имеет исключительное право осуществлять в совокупности банковские операции. В основу этих операций входят: привлечение денежных средств физических и юридических лиц в депозиты (вклады) и размещение указанных средств от имени банка и за его счет на условиях возвратности, платности и срочности; открытие и ведение банковских счетов физических и юридических лиц и т.д.

Банки относятся к категории, так называемых финансовых посредников. Банк выполняет такие функции как посредническую, стимулирующую воспроизводство материальных благ и накоплений в хозяйстве, регулирующую. Выполняя перечисленные функции, банки играют важную роль в экономике. Надежность коммерческих банков всегда была предметом беспокойства для акционеров, вкладчиков, органов регулирования банковской системы и контроля. Банковское банкротство оказывает более неблагоприятное воздействие на экономику, чем банкротство других типов предприятий.[АДБ. С.88]

Экономические потрясения в любой стране сказываются в свою очередь на банковской системе. В силу специфики своей деятельности банки подвержены многочисленным потенциальным рискам, например таким, как гораздо большая зависимость от вкладов, чем от капитала; более долгосрочный характер и меньшая ликвидность активов по сравнению с пассивами и др.

Поэтому стратегической целью банков, денежно-кредитной политики государства является создание условий для макроэкономической и финансовой стабилизации как фактора экономического роста. Постоянное укрепление и совершенствование банковской системы способствует увеличению концентрации финансовых ресурсов, направляемых на дальнейшее социально-экономическое развитие нашей страны.

«Концепция развития банковской системы Республики Беларусь на 2001-2010 гг.» придала направленность эволюции банковских институтов на интенсивное развитие. Стратегическое развитие банковской системы и денежно-кредитной политики Республики Беларусь осуществляется как неотъемлемая часть единой государственной социально-экономической стратегии с учетом особенностей экономики.

Так, по статистическим данным на 1 декабря 2007 года в Республике Беларусь действуют 27 банков с 368 филиалами. Из них 23 банка - с участием иностранного капитала, в том числе 7 банков - со 100-процентным иностранным капиталом. Подавляющее большинство белорусских банков в соответствии с их уставами являются банками универсального типа. Однако до настоящего времени Национальный банк не зарегистрировал ни одной небанковской кредитно-финансовой организации по причине отсутствия заявок на подобный вид деятельности.

Совокупный объем собственного капитала банков на 1 октября 2007 года достиг 5,78 трлн рублей, что эквивалентно 2,69 млрд долларов США. За 9 месяцев текущего года он увеличился на 629 млрд рублей, или на 12,2%.

Банковская система Республики Беларусь сегодня является стабильной и надежно функционирующей. В рамках прогнозного значения находятся показатели кредитного портфеля банков и качества активов в целом. За 9 месяцев 2007 года сумма привлеченных ресурсов увеличилась на 8 трлн рублей, или на 27,5 %. Основным источником при этом являются средства физических лиц. На 1 октября 2007 года их сумма достигла 9,77 трлн рублей, или 26,4 % ресурсной базы банков.

Вторым по значимости источником ресурсов белорусских банков являются средства предприятий и организаций. Их сумма составляет 7,05 трлн рублей, или 19,1 % ресурсной базы. Средства нерезидентов находятся на третьем месте. Их сумма составляет 5,47 трлн рублей, или 14,8%.

В отношении располагаемых доходов и сбережений граждан отметим, что устойчивая тенденция денежных доходов населения в 2004-2005гг. в расчете 13-14% ежегодно при сожранении удельного веса накопления на уровне 17-18% повышает возможность участия граждан в программе анковского жилищного кредитования.

Возможная степень участия населения в строительстве и приобретении жилья за счет собственных средств определяется соотношением среднемесячной платы граждан и рыночной стоимости 1 кв. м жилья. Соотношение среднемесячной платы граждан и рыночной стоимости 1 кв. м жилья за ряд лет представлены на рисунке 2.1

Рисунок 2.1. Соотношение среднемесячной платы граждан и рыночной стоимости 1 кв. м жилья за ряд лет в Республике Беларусь

П р и м е ч а н и е. Источник: собственная разработка

По представленным данным соотношение в 2000г. составляло 0,28%; в 2001г.- 0,33%; в 2004г.- 0,36%; в 1-ом полугодии 2005г.- 0,40%. Это означает, что население республики способно за счет собственных средств оплатить немногим более 40% стоимости строительства жилья. Данное обстоятельство необходимо учитывать банкам в ходе определения размера первоначального взноса при жилищном кредитовании.

Следовательно, в настоящее время уровень доходов и сбережений граждан не позволяет им самостоятельно решать жилищную проблему, в связи с чем возникает необходимость в использовании кредитных ресурсов банков.

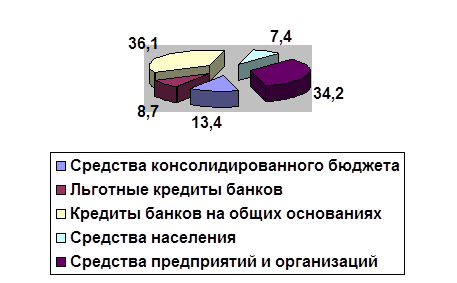

В последние годы за счет кредитов банков обеспечивается значительная часть ввода жилья: в 2002г.- 32,2%, в 2003г.- 35,9%, по прогнозу 2005г. – 41,6%. При этом в 2005г. банкам предложено выделить 196,5 млрд. руб. жилищных кредитов на общих основаниях, что на 35% больше чем в 2004г. Источники финансирования жилья, в том числе объемы кредитных ресурсов, запланированные на 2005год, представлены на рисунке 2.2

Рисунок 2.2. Источники финансирования жилья в 2005 году, в т. ч. объемы кредитных ресурсов

П р и м е ч а н и е. Источник: собственная разработка по данным бухгалтерского учета и анализа

Кредитная деятельность банков в жилищной сфере обусловлена их ресурсными возможностями. В последние годы наблюдается тенденция роста депозитного портфеля белорусских банков. Так, в 2003году объем депозитов физических лиц увеличился в 1,7 раза и на 01.01.2004 составил 2336,7 млрд. руб., на 01.01.2005 – 3886 млрд. руб. Причем, если в 2003 году соотношение рублевых и валютных вкладов населения практически было равным, то в 2004 году объем вкладов в национальной валюте превысил объем валютных более чем на 20%.

В ходе сопоставления и оценки динамики суммы привлеченных средств населения и размер задолженности по кредитам физических лиц выявлена тенденция опережающего роста объема кредитного портфеля населения по сравнению с ростом привлеченных ресурсов граждан (в 2004 году прирост вкладов граждан составил 64%, кредитов населению – 91%). При этом в абсолютном выражении у белорусских банков имеется потенциал роста объемов кредитования населения, в том числе на цели строительства и покупки жилья.(см. Приложение А)

В 1-м полугодии 2005года объем депозитов населения в национальной валюте, несмотря на снижающуюся доходность, увеличился на 31,25 и составил 3069 млрд. руб., объем депозитов в иностранной валюте возрос на 20,9%.

При этом в данном периоде существенно изменилась структура депозитного портфеля населения: если на 01.01.2005 удельный вес вкладов со сроком погашения свыше 1 года составлял 8,1%, то на 01.07.2005 удельный вес долгосрочных вкладов в объеме вкладов населения возрос до 35,4%.

Учитывая всю возрастающую роль сбережений граждан в формировании ресурсной базы банков, рост доли долгосрочных вкладов населения является положительным фактором для наращивания объемов жилищного кредитования.

На протяжении последних 5-ти лет темпы роста объемов кредитования физических лиц значительно опережают темпы роста кредитования юридических лиц. Это свидетельствует о том, что в настоящее время приоритетным направлением кредитной деятельности коммерческих банков республики является предоставление кредитов населению, в том числе на строительство и покупку жилья. В настоящее время кредиты на строительство и покупку жилья предоставляют более 10 банков, удельный вес объема предоставленных жилищных кредитов которых в общем объеме кредитования на 01.07.2005г. представлен в приложении В.

Из приложения видно, что наряду с безусловным лидером АСБ «Беларусбанк» наиболее активными участниками рынка кредитования жилья являются ОАО «Приорбанк», ОАО «Белагропромбанк», ОАО «Белпромстройбанк». При этом значительный удельный вес ОАО «Приорбанк» по сравнению с остальными банками свидетельствует об активизации его деятельности в направлении розничного кредитования.

По результатам оценки деятельности белорусских банков в сфере строительства и покупки жилья в 2003-1 полугодие 2005г. выявлены следующие тенденции в данной сфере:

¨сохранение высоких темпов роста объемов кредитования населения, в том числе на строительство и покупку жилья. Так, в 2003 году в банках республики кредитная задолженность физических лиц увеличилась по сравнению с 2002 годом более чем в 2 раза, и по состоянию на 01.01.2004 составила 1008,9 млрд. руб. (включая кредиты в иностранной валюте) Н а 01.01.2005 банковские кредиты населению составили 1928 млрд. руб. и возросли за год на 91,2%. В 1-м полугодии 2005 года белорусские банки увеличили объем кредитного портфеля физических лиц до 2471 млрд. руб., т.е. на 28,2%. Основную часть задолженности по кредитам физических лиц составляют кредиты на строительство и покупку жилья: в 2003 году –77,5%, в 2004 – 63%, в 1-м полугодии 2005 года- 65,4%;

¨рост удельного веса кредитов населению в общем объеме кредитного портфеля банков. В частности, удельный вес кредитов физическим лицам в объеме кредитных вложений банков в 2003-2004гг. увеличился на 6,8 п.п. и по состоянию на 01.01.2005 достиг 21%, на 01.07.2005-24,1%;

¨сохранение доминирующего положения АСБ «Беларусбанк» в сфере жилищного кредитования. Это объясняется тем, что данный банк является главным участником государственной жилищной программы.

В 1-м полугодии 2005 года кредитный портфель АСБ «Беларусбанк» увеличился на 28%, или на 448 млрд. руб., в то время как размер кредитного портфеля юридических лиц возрос только на 2», или на 58 млрд. руб. Это свидетельствует о приоритетности развития кредитования населения в деятельности банка , том числе на цели жилищного строительства. При этом удельный вес кредитов населению в общем кредитном портфеле банк составляла 37,8%.

Таким образом недостаток долгосрочных ресурсов обусловлен преобладанием краткосрочных вкладов в общем объеме рублевых депозитов населения (на 01.07.2005 удельный вес вкладов граждан со сроком до 1 года составил 64,6%). Данная ситуация, в больше степени, обусловлена неразвитостью долгосрочных целевых видов вкладов, в частности жилищных строительных сбережений, получивших широкое распространение в зарубежных странах [4]. Поскольку основная часть ресурсов банка имеет краткосрочную основу, а размещение средств в сферу жилищного строительства должно носить долгосрочный характер, для банков повышается уровень рисков кредитования.[бух и анализ, с.40-42]

В банковском деле риск – это угроза потери банком части своих ресурсов, недополучения доходов или осуществления дополнительных непредвиденных расходов в результате проведения финансовых операций.

Кредитный риск – потенциальные потери, возникающие при неблагоприятном изменении структуры денежных потоков банка в результате неисполнения (или неточного исполнения) клиентами, контрагентами или эмитентами своих обязательств перед банком либо по сделкам гарантированным банком. В данную категорию попадают риски, связанные как с осуществлением прямого кредитования заемщика и оказания им услуг кредитного характера, так и риски, связанные с нарушениями условий расчетов по сделкам, заключаемым банком на открытом рынке.

Кредитные операции, приносящие при грамотном управлении ими значительный доход, занимают в банковском деле особое место. Поэтому основным банковским риском, управление которым во многом определяет эффективность деятельности банка, является кредитный риск.

Кредитный риск определяется, в первую очередь, как риск экономический, связанный с управлением финансовыми ресурсами. Однако в отличие от других видов экономических рисков он обладает специфическими чертами, важнейшей из которых является то, что он связан с движением кредита, принимающим вид ссуды или займа.

Изучение кредитных вложений позволяет оценить обоснованность принятой банком кредитной политики и степень ее реализации исходя из фактического состояния кредитного портфеля, выявить наиболее сомнительные и рисковые операции, направления для кредитного менеджмента.

В условиях высокой конкуренции и нестабильности финансовых рынков вопрос анализа и деятельности кредитных учреждений становится более актуальным. Одна из задач на пути совершенствования деятельности банков состоит в повышении качества современных методов анализа, разработке и реализации новых подходов и процедур к определению эффективности управления банком, учитывая при этом положительный отечественный и зарубежный опыт.[абр, с.128]

В Республике Беларусь одним из наименее проработанных вопросов, особенно в практической плоскости, является вопрос оценки качества совокупного кредитного портфеля банка. О качестве кредитного портфеля очень часто судят только по доле проблемных кредитов. Вместе с тем в данной области признано, что на ряду с кредитным риском критериями качества кредитного портфеля выступают также ликвидности и доходность.

Кредитный портфель банка- это совокупность остатков задолженности по активным кредитным операциям на определенную дату. Клиентский кредитный портфель является его составной частью и представляет собой остаток задолженности по кредитным операциям банка с физическими и юридическими лицами на определенную дату. [адб,с.74]

Кредитный портфель предполагает классификацию кредитных вложений банка по качественным признакам. К таким признакам относятся виды обеспечения исполнения обязательств по возврату кредита, соблюдение сроков погашения кредита и др. Группировка кредитов по отраслевому признаку позволяет судить о сфере вложений и интересов банка, но, с другой стороны, дает возможность определить наличие дополнительного риска при работе с убыточными отраслями или при вложении только в одну отрасль.

Такой подход дает качественную характеристику состава кредитных вложений, позволяет рассматривать кредитный портфель как результат деятельности коммерческого банка. На основе качественной характеристики кредитного портфеля можно дать оценку соблюдения принципов кредитования и степени риска кредитных операций, перспектив ликвидности данного банка. Состав кредитного портфеля - основной ориентир разрабатываемой банком кредитной политики.

Поэтому в каждом банке состояние кредитного портфеля должно под постоянным наблюдением. Основные критерии риска определены «Правилами формирования и использования специального резерва на покрытие возможных убытков по активам банка, подверженным кредитному риску», разработанным Национальным банком. Такими критериями являются соблюдение сроков кредитования, способность должника вернуть долг и наличие обеспечение возврата кредита. Способность должника вернуть долг определяется путем анализа его кредитоспособности, рентабельности, стабильности доходов, наличия государственных субсидий и других факторов.

Кредиты, в зависимости от наличия и качества обеспечения возвратности, подразделяются на три группы: обеспеченные, недостаточно обеспеченные, необеспеченные. Классификация кредитов по группам кредитного риска представлена в таблице 2.1.

Таблица 2.1 Классификация кредитов по группам кредитного риска

| Критерии классификации | Группа кредитного риска | ||

| Обеспе-ченные кредиты | Недоста-точно обеспе-ченные кредиты | Необеспе-ченные кредиты | |

| Задолженность без признаков ухудшения финансового состояния должника: срочная пролонгированная не более 1 раза пролонгированная более 1 раза | 1 1 2 | 1 1 2 | 2 2 2 |

| Задолженность по межбанковским кредитам и депозитам без признаков ухудшения финансового состояния должника: срочная пролонгированная 1 и более раз | 1 1 | 1 1 | 1 1 |

| Задолженность с признаками ухудшения финансового состояния должника (кроме межбанковских кредитов и депозитов): срочная пролонгированная 1 и более раз | 2 2 | 2 2 | 3 3 |

| Задолженность по межбанковским кредитам и депозитам с признаками ухудшения финансового состояния должника: срочная пролонгированная 1 и более раз | 2 2 | 2 2 | 2 2 |

| Задолженность просроченная до 90 дней от 91 до 180 дней свыше 180 дней | 2 3 4 | 3 3 4 | 3 4 4 |

П р и м е ч а н и е. Источник: [адб с.96]

Учет всех вышеперечисленных признаков кредитного риска позволяет разбить кредитный портфель банка и активы, подверженные кредитному риску, на четыре группы: стандартные, субстандартные активы, сомнительные активы и безнадежные активы.

Для анализа кредитной задолженности и классификации кредитов банка обычно составляют в кредитном досье по каждому заемщику таблицу, где приведены сведения о составе всей задолженности и ее качестве с позиций обеспечения возвратности по отдельным формам, соблюдения сроков кредитования и отнесения задолженности к вышеперечисленным группам риска. На основании данных кредитных досье и других первичных материалов составляется таблица классификации активов банка, которая сводит воедино задолженность по всем клиентам и определяет размер каждой группы риска. Классификация активов по группам риска позволяет рассчитать размер необходимого резерва на покрытие возможных убытков по активам банка, подверженным кредитному риску.

Установлены следующие соотношения между группами риска и размером резерва:

1-я группа «Стандартные активы» - резерв не создается;

2-1 группы «Субстандартные активы» - резерв создается в размере 30% от общей суммы задолженности;

3-я группа «Сомнительные активы» - резерв создается в размере 505 от общей суммы задолженности;

4-я группа «Безнадежные активы» - резерв создается в размере 100% от общей суммы задолженности.

Совокупность четырех вышеперечисленных групп по кредитам на определенную дату есть валовой кредитный портфель банка.

Для качественной оценки кредитного портфеля с учетом кредитного риска используется показатель чистый кредитный портфель банка, который рассчитывается как разница между валовым кредитным портфелем и суммой созданного резерва на покрытие возможных убытков.[адб. с.88-97]

В настоящее время в Республике Беларусь оценку качества совокупного кредитного портфеля коммерческих банков проводит рейтинговое агентство. Белорусского государственного университета. На сегодняшний день агентство ежеквартально проводит ранжирование белорусских коммерческих банков. При составлении рейтинга деятельность банка оценивается по ряду показателей, среди которых такие, как прибыльность, качество кредитного портфеля, достаточность капитала, ликвидность и др. Так, в соответствии с рейтингом белорусских банков на 01.01.2007 первое место по качеству кредитного портфеля занимает ЗАО «СОМБелБанк», второе - ОАО «Приорбанк», третье – ЗАО «Белросбанк». Два крупнейших банка – АСБ «Беларусбанк» и ОАО «Белагропромбанк» - занимают в этом рейтинге (по качеству кредитного портфеля) четвертое и девятое места соответственно.

В данной методике оценка качества кредитного портфеля белорусских банков производится на основании четырех показателей:

доля кредитов клиентам в чистых активах;

доля проблемных кредитов клиентам и банкам с учетом сформированных резервов в чистых активах;

доля проблемных кредитов в чистых активах;

соотношение фактически созданного резерва и проблемных кредитов клиентам и банкам.

Для оценки качества кредитного портфеля банка используются следующие показатели:

Доля проблемных кредитов в среднемесячной прибыли банка (П1)

П1 = К пробл , (2.1)

П1 = К пробл , (2.1)

П ср. мес.

где К пробл. – объем проблемных кредитов;

П ср. мес. – среднемесячная прибыль банка за последние 12 месяцев.

Показатель П1 характеризует уровень потерь банка по отношению к его среднемесячной прибыли. Чем выше значение данного показателя, тем существеннее будут последствия для банка в случае материализации принятого на себя риска. Данный показатель, с одной стороны, характеризует качество кредитного портфеля по такому критерию, как уровень кредитного риска, а с другой стороны – по критерию доходности кредитного портфеля.

Готовность банка к внезапному изъятию ресурсов (П2)

П2 = Д нас. + МБК привл. , (2.2)

П2 = Д нас. + МБК привл. , (2.2)

А до 5 дн.

где Д нас. – объем привлеченных депозитов населения;

МБКпрвл. – объем привлеченных межбанковских кредитов;

А до 5 дн. – объем кредитных активов, которые могут быть превращены в денежные средства в течение 5 дней.

Показатель П2 характеризует степень готовности банка к паническим настроениям среди вкладчиков, которые сопровождаются массовым оттоком средств из банков. Пятидневный срок для активов выбран не случайно – он предусмотрен законодательством. Дело в том, что при досрочном расторжении физическим лицом депозитного договора банку дается пять дней для того, чтобы возвратить денежные средства. В кризисных условиях банки приостанавливают выдачу межбанковских кредитов, поэтому рассчитывать на них как на источник пополнения ликвидности нецелесообразно.

Данный показатель характеризует качество кредитного портфеля по критерию ликвидности. Чем выше его значение, тем менее подготовленным является банк к кризисным ситуациям.

Подверженность кредитному риску (П3).

П3 = КП плав. проц. – Д плав. проц. (2.3)

,

,

КП

где КП плав. Проц. – величина кредитного портфеля с плавающими процентными ставками;

Д плав. проц. – объем привлеченных депозитов с плавающими процентными ставками;

КП – величина кредитного портфеля.

Под плавающей процентной ставкой понимается ставка, которая изменяется при изменении конъюнктуры рынка. Так, ставки по депозитам и кредитам могут быть привязаны к ставке рефинансирования (например, ставка рефинансирования плюс 2 процентных пункта). Соответственно, при изменении последней изменяется также депозитная и кредитная ставки. Если кредитный портфель банка состоит в основном из активов с плавающими процентными ставками, а депозиты привлекаются по фиксированным ставкам, то при снижении ставки рефинансирования доходность активов также снижается, в то время как расходы по депозитам не изменяется. В результате прибыль банка уменьшится и может стать отрицательной.

Таким образом, при формировании кредитного портфеля банк должен учитывать структуру ресурсной базы по типу процентной ставки (фиксированная или плавающая).

Величина показателя П3 характеризует полноту учета банком структуры ресурсной базы по тип процентной ставки при формировании кредитного портфеля. Если значение данного показателя стремится к нулю, то это говорит о грамотной политике банка по формированию структуры кредитного портфеля по типу процентной ставки. Если же значение показателя приближается к 100%, то это свидетельствует о наличии значительного риска ухудшения финансового результата работы банка.

Значение показателя П4 характеризует вероятность ухудшения качества кредитного портфеля в будущем по такому критерию как кредитный риск.

Исторический риск (П4).

П4 = К пробл. истор. (2.4)

,

,

КП

где К пробл. истор. – остаток задолженности по кредитам, выданным

клиентам с запятнанной кредитной историей.

Чем меньше значение данного показателя, тем меньше вероятность ухудшения качества кредитного портфеля в дудущем.

Обеспеченность кредитного портфеля (П5)

П6 = КП (2.5)

,

,

Об

Где Об - стоимостная оценка обеспечения по выданным кредитам.

Показатель характеризует степень обеспеченности кредитного

портфеля. Чем меньше его значение, тем выше качество кредитного портфеля банка. Если значение показателя меньше единицы, то это говорит о том, что обеспечение покрывает не только основной долг, но и затрагивает и проценты по нему. Если же показатель больше единицы, то обеспечение не покрывает даже основного долга.

Можно выделить такие достоинства данной методики оценки качества кредитного портфеля банка, как:

Методика учитывает критерии оценки качества кредитного портфеля (кредитный риск, ликвидность, доходность);

Она проста в применении: включает показатели охватывающие основные риски, связанные с формированием кредитного портфеля.

Может использоваться для сравнения качества кредитного портфеля нескольких банков.[АДБ, С.90-98]

Применение данной методики позволит, с одной стороны, снизить затраты на анализ финансового состояния кредитополучателей не соответствующих кредитной политике банка, а с другой – снизить кредитные риски за счет своевременной корректировки кредитной политики банка. (бв)

Необходимость поиска новых путей для решения проблемы низкой доходности жилищного кредитования обусловлена тем, что в 2004-2005 г. по рекомендациям Национального банка Республики Беларусь средние процентные ставки по вновь выдаваемым кредитам в белорусских рублях физическим лицам должны быть ориентированы на уровень среднемесячной ставки рефинансирования с превышением не более чем на 3 процентных пункта. В связи с этим белорусским банкам наряду с увеличением объема выдачи кредитов целесообразно, на наш взгляд, проводить мероприятия по совершенствованию способов уплаты платежей в погашение кредита.

Таким образом, анализ состояния сферы банковского кредитования строительства и покупки жилья позволил сделать следующие выводы:

•количество нуждающихся в жилье граждан составляет 20% населения республики, из них только 1,0-1,5% ежегодно приобретают жилье. Уровень доходов и накоплений этих граждан позволяет за счет собственных средств оплатить не более 40% стоимости жилья. Вместе с тем устойчивые тенденции роста денежных доходов населения и увеличения уровня сбережений повышают возможность участия граждан в программах банковского жилищного кредитования, в том числе на основе ипотечного механизма;

•по результатам оценки кредитной деятельности банков установлено, что в настоящее время жилищное кредитование является приоритетным направлениям банковской деятельности. Подтверждением этому служит увеличение за последние годы более чем в 2,5 раза объема жилищных крупнейших белорусских банков. Отмеченная тенденция снижения уровня процентной ставки по рублевым и валютным жилищным кредитам, что повышает их доступность для большинства граждан республики;

• сравнительный анализ рынка розничного кредитования в Беларуси и сходных по экономическому развитию стран показывает, что отечественный рынок обладает значительным потенциалом роста. Для его реализации необходимо принятия мер, направленных на совершенствование кредитного процесса, внедрение инновационных организационных технологий, повышение качества услуг и развитие современных стратегий продаж оказываемых кредитных услуг.

Однако решение поставленных задач возможно только при наличии стабильного роста вкладов населения. Но в связи с мировым кризисом банки и правительство думают о том, как удержать вклады граждан от бегства из банков.[16,с.50-55]

Последствия кризиса ликвидности уже чувствуются в Беларуси, -подтверждает Александр Рутковский. -Деньги в мире стали дороже. Причем, по мере продолжения кризиса, стоимость внешних заимствований будет расти.

Таким образом, определенного кризиса денежной ликвидности, скорее всего, избежать не удастся. Правда, на замедлении экономического роста конъюнктура внешних кредитных рынков может сказаться лишь опосредованно - через снижение объемов потребительского кредитования. Именно те банки, которые занимали деньги за границей для организации потребительского кредитования, и окажутся в наиболее сложной ситуации. Примеры уже есть. По неподтвержденным данным, намерен значительно сократить портфель потребительских кредитов один из наиболее заметных игроков этого рынка - «Астанаэксимбанк». Это связано с дефицитом ликвидности у материнской структуры - банка «Туран Алем».

Внутренние же заимствования очень дороги. По данным банковской статистики, с сентября 2007 года темпы прироста срочных рублевых вкладов населения стали заметно снижаться. Если в апреле-августе прирост составлял около 3%, то в сентябре-декабре - 1,6%. Зато темпы прироста валютных вкладов выросли с 2,6% до 4,1%. Тенденция сохранилась и в январе 2008-го: срочные рублевые депозиты выросли на 1,5%, а аналогичные валютные вклады - на 2,6%.

При этом с учетом январской инфляции в 2,5% реальное значение ставки рефинансирования и, соответственно, новых рублевых депозитов находилось на отрицательном уровне. По мнению аналитиков финансового рынка, в условиях сохраняющихся высоких темпов инфляции, нереально низкого значения ставки рефинансирования и действующих ограничений по кредитной марже банков (не более 3% к ставке рефинансирования по рублевым кредитам юр. лицам) тенденция снижения темпов роста рублевых депозитов, скорее всего, сохранится. При этом не исключается и их сокращение, что окажет негативное влияние на ресурсную базу банков и, тем самым, на их возможности по кредитованию.

Стремясь поддержать ресурсную базу на приемлемом уровне, банки вынуждены повышать ставки по депозитам в ущерб собственной рентабельности. Так, в декабре 2007 года разница между ставками по новым рублевым кредитам и новым срочным депозитам в белорусских рублях перешла в отрицательное значение и составила минус 0,4 процентных пункта, достигнув минимума за 2007-й и ряд предшествующих лет. Снижение «дельты», а тем более ее переход в отрицательное значение свидетельствует о сокращении процентных доходов банков. Для сравнения: еще в 2006 году положительное для банков значение «дельты» составляло около 2 процентных пунктов.

От того, как пойдут дела на финансовом рынке, во многом будет зависеть состояние других отраслей белорусской экономики. И если какие-то рынки пострадают, то, скорее, не прямо, а косвенно. Так, например, уже наблюдается замедление роста количества сделок по коммерческой и жилой недвижимости. Белорусские банки боле осторожно формируют кредитные портфели в части недвижимости и выдвигают более жесткие требования к заемщикам. Кстати, на рынок недвижимости большое влияние будет оказывать российский финансовый рынок. Ведь по данным компании Swiss Realty Group, наиболее крупные девелоперские проекты в Беларуси более чем на 80% контролируются именно российским капиталом. Так что, если последствия кризиса окажутся для России более серьезными, чем пока прогнозируется, часть строительных проектов в Беларуси может быть заморожена, а сама недвижимость, скорее всего, подорожает.

В числе пострадавших может оказаться и розничный рынок. Не секрет, что по многим товарным группам в последнее время рост продаж обеспечивался исключительно за счет кредитования. Если ресурсов станет меньше, или они существенно подорожают, это может стать проблемой для многих ритейлеров. В первую очередь - автодилеров, а также продавцов электроники и бытовой техники.

Впрочем, будем надеяться, что финансовые системы Беларуси и ее экономических партнеров окажутся достаточно устойчивыми и удержатся «на гребне волны». По крайней мере, у нашей страны, по оценке МВФ, миссия которого недавно работала в Беларуси, такой шанс есть. А пока депутаты белорусского парламента думают о том, как удержать вклады граждан от бегства из банков, что уже имело место в Беларуси год назад. В частности, обсужден в первом чтении законопроект «О возмещении банковских вкладов (депозитов) физ. лиц», согласно которому вкладчикам будет гарантирован 100%-ный возврат вкладов, не превышающих ?3 тыс. и 80%-ный возврат сумм до ?7 тыс. Но, как видим, государство уже не собирается гарантировать 100%-ный возврат вкладов, как это было до недавнего времени. Вот население и начинает понемногу перекладывать сбережения не только из рублевых депозитов в валютные, но и вообще переводить их в «долгосрочные» активы, такие, как золото. Только за январь 2008 года Нацбанк продал 255 кг золота в мерных слитках, что втрое больше, чем в январе 2007 года. А по сравнению с декабрем 2007-го объем продаж золота вырос на 38,6%.

В заключение можно сказать, что банки не прочь продолжать масштабное кредитование экономики, но не за свой счет. Банкам просто необходима либерализация кредитного рынка.[дело,с 26-28]

|

из

5.00

|

Обсуждение в статье: Анализ состояния кредитного рынка коммерческих банков Республики Беларусь |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы