|

Главная |

Развитие рынка лизинга в России и Красноярском крае

|

из

5.00

|

На сегодняшний день ситуация в России характеризуется явным дефицитом «длинных» и дешевых денег: высокая процентная ставка, короткий срок кредита говорят о том, что это не инвестиционные средства, а деньги на пополнение оборотных средств. «Длинные» низкопроцентные низкорисковые ресурсы позволяют использовать лизинговые схемы. В последние несколько лет лизинг стал эффективным рыночным финансовым инструментом, позволяющим обновлять фонды широкому кругу малых и средних предприятий. Сегодняшний спрос на лизинг обусловлен в первую очередь привлекательностью самого механизма финансирования, а не налоговыми льготами, как это было ранее.

Отметим, что рынок лизинга перешел на качественно новый этап развития. Анализ показал, что до 2010 года рынок имеет реальный шанс вырасти в 5-7 раз при условии, что будут решены налоговые и юридические проблемы. Если же до конца 2008 года законодательная и налоговая инфраструктура рынка лизинга не улучшится, то к 2010г. итоги будут куда более скромными — рынок вырастет всего в 2,5-3 раза. Исследование 2006 года показало, что рынок демонстрирует временное замедление темпов роста. В 2006 году рекордно низкими — всего 20% — оказались темпы прироста лизинговых платежей. Однако, судя по увеличению темпов прироста профинансированных средств, составивших порядка 60% за год, можно говорить об ускорении темпов роста в 2007-2008 гг.

В 2007 году рынок вырос на 20,3 млрд. долл. - до недавнего времени совокупный объем был существенно меньше. Объем нового бизнеса лизинговых компаний в 2007-м составил 524,2 млрд. рублей (без НДС), превысив показатель предыдущего года в 2,4 раза, а 2005-го - более чем в 4 раза. Размер всего российского рынка финансовой аренды оценивается в 35,4 млрд. долл. (с учетом НДС). За 2008 год он вырос на 20,3 млрд.долл. - вплоть до 2007 года совокупный объем рынка был существенно ниже: в 1999-м - в 51 раз, в 2003-м - в пять, в 2005-м - в два, в 2006-м - в 1,3 раза. По итогам 2007 года Россия вполне может занять 4-5 место среди европейских стран, все, более приближаясь по объемам к мировым лидерам - Великобритании, Франции, Италии.

Результат текущего года превышает сумму объемов лизингового рынка России за семь предыдущих лет (2000-2006). Высокие темпы роста сопровождаются усилением конкуренции и концентрации. Этап снятия сливок прошел. Наращивание оборотов не означает роста маржи, за клиентов и за ресурсы приходится бороться. Ключевые факторы конкурентоспособности — доступ к финансированию и технологичность, эффект масштаба и аффилированность с мощными источниками ресурсов.

Доля лизинга в ВВП в 2007-м составила 2,7%, а в объеме инвестиций в основной капитал - 14,1%. И потенциал роста рынка очевиден, так как в мировой практике максимальные значения этих показателей достигают уровня в 5% и 38 % соответственно.

Удельный вес финансового лизинга (ФЛ) в общем числе договоров превысил 93%. Существенно увеличилось количество сделок возвратного лизинга (ВЛ) -почти в 4 раза, хотя их суммарная стоимость по сравнению с 2006-м несколько снизилась - на 1,1 млрд. рублей, или на 17,5%. Существенно повысилась совокупная величина сделок оперативного лизинга (ОЛ) - более чем в 3,6 раза. Выручка участников исследования выросла более чем в 2 раза по сравнению с 2006-м - чуть меньше, чем прирост нового бизнеса. Тем не менее, увеличение данного показателя свидетельствует о том, что рост носит планомерный, неконъюнктурный характер. Прирост размеров капитала и резервов по сравнению с 2005-м составил более 90% - положительная тенденция, свидетельствующая о «взрослении» рынка финансовой аренды и повышении его финансовой независимости. Численность сотрудников по сравнению с 2005-м выросла более чем в 2 раза. Все это свидетельствует о серьезных и долгосрочных намерениях владельцев компаний относительно развития лизингового бизнеса в России.

По итогам 2007-го суммарная величина чистой прибыли незначительно превысила показатель прошлого года (лишь на 15,1%). А поскольку объем нового бизнеса и выручки увеличился более чем в 2 раза, это фактически означает, что норма прибыли снизилась вдвое - до 1,1%.

Объем выручки лизинговых компаний за 2007 г. определяется в соответствии с рисунком 4.

Рисунок 4 – Объем российского рынка лизинга, млрд. долл

Еще одной проблемой, повлиявшей на деятельность ЛК, оказалось существенное повышение конкуренции. По мнению респондентов, больше всего она наблюдается в финансовой аренде пассажирского и грузового транспорта, на втором месте - строительная и дорожно-строительная техника. Наиболее активная борьба развернулась среди автотранспорта и стройтехники, из-за чего большинство респондентов ожидают в 2008-м лишь средний темп роста объема нового бизнеса (30-70%) с данными предметами лизинга.

Несущественные изменения произошли в сегменте оборудования для пищевой и деревообрабатывающей промышленности, а также компьютеров и оргтехники – здесь (а также в сельхозтехнике) прогнозируется наименьший рост (менее 30%). А вот в финансовой аренде мебели и офисного оборудования конкуренция, наоборот, снизилась. Достаточно редко заключаются сделки с авиатехникой и морскими судами.

В целом структура рынка в минувшем году аналогична картина, наблюдаемой в 2006-м. Наибольшую долю (около 24%) по-прежнему занимает автолизинг. Лишь немного уступает ему железнодорожный подвижной состав – по сравнению с 2006-м суммарная стоимость сделок увеличилась почти в 4 раза. Причиной послужил значительный рост соответствующих показателей у «ВТБ Лизинга» и «РГ Лизинга», на долю которых приходится 76,6%. Почти в 1,4 раза вырос сектор энергетического оборудования, однако его доля немного снизилась – на 4,9 процентного пункта. Наибольший объем сделок в данном сегменте (53%) показал «Бизнес Альянс», в портфеле которого энергетика занимает 92,8%.

Аналогичная ситуация наблюдается и в лизинге сельхозтехники. Несмотря на значительное увеличение стоимости сделок, их удельный вес немного снизился. Лидером остается «Росагролизинг» (свыше 70%). Существенно увеличило свои позиции нефтегазодобывающее оборудование (4,5 процентного пункта) - его объемы выросли почти в 10 раз.

Самым быстрорастущим сектором рынка финансовой аренды остается лизинг транспорта. В 2008-м оптимисты предрекают его рост на 65-70%, пессимисты - на 35% В 2007 году сегмент транспортного лизинга развивался традиционно быстро: на протяжении последних трех лет его прирост составляет 40-50% в год. В 2007-м этому в немалой степени способствовали крупные заказы на поставку подвижного состава и авиатехники. Количественная характеристика заключенных новых сделок определяется в соответствии с рисунком 5.

Рисунок 5 – Количество новых сделок

Также неплохие показатели были достигнуты в сфере автотранспорта, в том числе грузового. Основной тенденцией текущего года может стать увеличение доли оперативного лизинга со стороны крупных компаний, стремящихся оптимизировать расходы по обслуживанию служебного парка. Добившись внушительных успехов в классических видах финансовой аренды, российские компании начинают осваивать новые направления.

По мнению экспертов, в самом, недалеком будущем отечественные лизингодатели займутся ресторанным бизнесом и жилищно-коммунальным хозяйством. Некоторые всерьез думают о том, чтобы сдавать в аренду людей.

Наиболее вероятным представляется дальнейшее развитие лизинга железнодорожного и автомобильного транспорта, а также строительной техники и телекоммуникационного оборудования.

Перспективен лизинг лесозаготовительного и лесоперерабатывающего оборудование, полиграфического оборудования, технологического производственного оборудования, специальной техники, энергетического оборудования и коммерческой недвижимости.

Современная динамика развития рынка финансовых услуг диктует необходимость диверсификации лизингового портфеля. Целенаправленная специализация утрачивает актуальность. Для удержания завоеванных позиций и минимизации портфельных рисков лизинговые компании должны быть универсальными. Кроме того, полнота продуктовой линейки позволяет использовать все преимущества кросс-селлинга.

Вместе с тем одной из интересных и пока вакантных ниш является лизинг коммерческой недвижимости. Лизинговые компании, имеющие доступ к западным кредитным ресурсам, предлагают долгосрочное финансирование (до 12 лет) и выгодные ставки. Многие компании уже осознают все плюсы приобретения коммерческой недвижимости через лизинг, в том числе преимущества возвратного лизинга. Мы ожидаем, что такой же популярностью в ближайшем будущем будут пользоваться авиализинг и бербоут-чартер.

Анализ рынка лизинговых операций в Сибирском Федеральном округе показал, что в 2007 г. объем профинансированных лизинговыми компаниями Сибири средств возрос примерно на 95% по сравнению с прошлым годом – с 9,94 до 19,35 млрд. рублей. Такой результат подтверждает тот факт, что спрос на услугу в регионе активно набирает обороты, и замедления развития сегмента еще долго не ожидается.

Причем стоит отметить, что основной вклад в прирост объема профинансированных средств внесли инорегиональные лизинговые компании, осуществлявшие в 2007 году сделки на территории СФО – для них прирост составил 156,5%. Доля средств, профинансированных несибирскими по происхождению лизингодателями в общем объеме составила 49,7% по сравнению с 37,7% в 2006 году. Если за предыдущий период, данный показатель для них был практически в два раза меньше, чем для сибирских компаний, в 2007 году цифры почти сравнялись. Все это подтверждает давно наметившийся интерес к регионам со стороны федеральных компаний.

Объем полученных лизинговых платежей в 2007 году увеличился несколько больше, чем объем профинансированных средств – на 105,7% с 5,58 до 11,47 млрд. рублей. И опять же основной вклад в прирост внесли инорегиональные лизингодатели – 138,8%. Тем не менее, как показало исследование по объему лизинговых платежей и профинансированных средств, местные игроки суммарно занимают большую часть рынка.

Общая стоимость текущих и законченных лизинговых сделок в 2007 году увеличилась примерно в два раза по сравнению с предыдущим периодом. Причем стоимость текущих сделок превысила стоимость законченных сделок в 9 раз, что еще раз свидетельствует о весьма бурных темпах развития рынка лизинговых услуг и в Красноярском крае. Стоимость текущих сделок на 1 января 2008 года составила 49,01 млрд. рублей, а законченных – 22,42 млрд. руб.

Инорегиональные лизингодатели не так давно начали осваивать рынок СФО. Об этом свидетельствует ряд показателей. Наиболее очевидный – стоимость законченных ими сделок. В 2007 году она составила 1,3 млрд. руб. (416 сделок) по сравнению с 4, 18 млрд. рублей (1947 сделок). Средняя стоимость одной сделки в 2007 году по сравнению с 2006 годом увеличилась незначительно – с 4,26 до 4,41 млн. рублей.

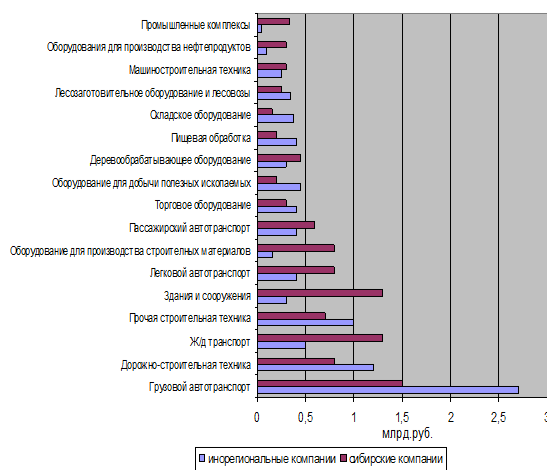

Больше всего средств в2007 году было профинансировано в сделки с грузовым автотранспортом- 21,8 % от общего объема. На втором месте – дорожно-строительная техника (10,1 %), далее – железнодорожный транспорт (8,5%) и прочая строительная техника(8,3%). Структура профинансированных средств инорегиональных компаний и сибирских лизинговых компаний различается. Для первых сравнительно большую долю занимает строительная техника, для вторых – здания и сооружения. Как видно из таблицы 10, прирост стоимости сделок во втором полугодии 2007-го значительно превышает показатель за первые шесть месяцев года, что говорит о том, что кризис ликвидности не успел оказать того сокрушительного воздействия, которое прогнозировали многие аналитики.

Как предполагается, его влияние будет намного заметнее в 2008-м, тем не менее, он был упомянут в перечне проблем минувшего года у 73% респондентов, отметивших повышение ставок по кредитам и сокращение финансирования, а 51% участников назвали кризис основной проблемой минувшего года.

Рисунок 6 – Структура профинансированных средств по видам оборудования у сибирских и инорегиональных компаний в 2007 году

Структура профинансированных средств по видам оборудования у сибирских и инорегиональных компаний в 2007 году представлена в соответствии с рисунком 6.

Рассмотрим объемы и темпы роста российского рынка лизинга, основные показатели рынка представлены в соответствии с таблицей 9.

Таблица 9 - Объем и темпы роста российского рынка лизинга

| Показатели | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 1 п 2007 | 2007 |

| Объем рынка, $ млрд. | 1,4 | 0,4 | 1,2 | 1,7 | 2,5 | 3,9 | 6,4 | 9 | 15,1 | 14,0 | 35,4 |

| Прирост к предыдущему году, % | - | Спад в 3,5 раза | 200 | 42 | 47 | 56 | 64 | 41 | 68 | 85 | 134 |

| Доля лизинга в объеме инвестиций в основной капитал | 3,4 | 1,5 | 2,9 | 3,3 | 4,4 | 5,5 | 6,4 | 7,1 | 9,0 | - | 14,1 |

Расхождение можно объяснить тем, что, во-первых, кредитные ресурсы для сделок, заключенных в четвертом квартале 2007-го, получались в первом полугодии, когда проблем с ликвидностью еще не было. Во-вторых, негативные последствия в основном отразились на работе средних независимых лизинговых компаний (ЛК), не имеющих собственных средств и свободного доступа к ресурсам материнских структур. Тогда как основной прирост рынка формируют крупнейшие игроки.

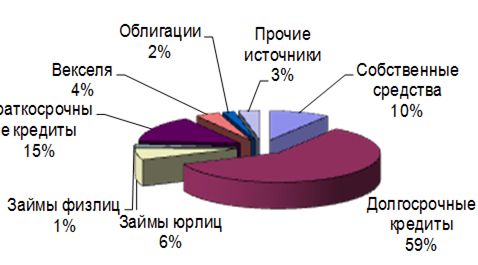

Рисунок 7 – Источники финансирования деятельности лизинговых компаний

По состоянию на 9 месяцев 2007 г. три четверти объемов источников финансирования сделок составляют кредиты банков [37]. Структура основных источников финансирования определена в соответствии с рисунком 7.

В 2007 году по сравнению с 2006 годом структура источников финансирования для лизингодателей практически не изменилась: на 17% это собственные средства и на 83% -это привлеченные средства. Однако различия в данной структуре наблюдаются в зависимости от прописки компании. Сибирские игроки больше склонны рассчитывать на собственные средства (23,7%), нежели инорегиональные (10,7%). По сравнению с прошлым годом эта цифра практически не изменилась [39].

Кроме того, необходимо отметить одно из главных направлений на рынке лизинга, в текущем году лизинговые компании всерьез обратили внимание на развитие своего регионального бизнеса и географическую диверсификацию деятельности. Большинство активных лизингодателей, так или иначе, стараются быть представленными в крупных городах России. За девять месяцев 2007 года российскими лизингодателями было открыто более 60 филиалов и представительств. Крупные игроки рынка создали либо планируют создание «дочек» уже не только в стране, но и за рубежом — в Белоруссии, па Украине, в Казахстане.

Структура капитала сибирских и инорегиональных компаний представлена в соответствии с рисунком 8.

Рисунок 8 – Структура капитала лизинговых компаний Сибири

Для сохранения своих позиций лизинговые компании применяли следующие стратегические меры. Более 55% респондентов занимались поиском и налаживанием партнерских отношений с поставщиками, 42% предпринимали региональную экспансию, наибольшей популярностью пользовались Южный, Приволжский и Уральский федеральные округа. Более осторожно ЛК осваивали Сибирский ФО.

Почти в равной степени использовалось внедрение новых продуктов и улучшение условий сделок, в частности снижение ставок, размера аванса и требований к клиентам, увеличение сроков договоров. ЛК предлагали спецпрограммы по определенным видам предметов лизинга, главным образом по автотранспорту и спецтехнике, скоринговые и экспресс-программы. Отдельно стоит отметить повышение внимания к малому бизнесу. Некоторые игроки рынка стали оказывать услуги оперативного и возвратного лизинга, но пока их не очень много. Кроме того, в финансовую аренду стала предлагаться недвижимость. Ряд ЛК стал прибегать к услугам брокеров и агентов.

Что касается распределения сделок финансовой аренды по регионам России, то лидерство по стоимости заключенных договоров удерживает Москва - этот показатель возрос здесь более чем в 2 раза. Увеличился удельный вес сделок, совершенных в Сибирском и Уральском федеральных округах – рост соответственно в 2,5 и 2,4 раза. Стоит отметить первую и пока единственную сделку (за три года исследования), совершенную со странами ближнего зарубежья, которую заключил «РМБ Лизинг» на поставку в финансовую аренду водных судов. В ближайшем будущем можно ожидать, что очень многие ЛК начнут более внимательно присматриваться к новым рынкам, а именно – к странам СНГ и Балтии [34].

В целом среди компаний — участников исследования почти 40% лизингодателей проводили в 2007 году региональную экспансию. В общем объеме нового бизнеса за девять месяцев этого года на региональные представительства лизинговых компаний пришлось 42% сделок, в то время как в 2006 году данный показатель составлял лишь 30% (оценивались компании, у которых есть региональная сеть). Наиболее активно стараются захватить региональные рынки столичные компании, используя свои ресурсы и опыт, эффективные технологии работы и высокую степень автоматизации бизнеса.

Помимо крупных независимых лизингодателей уже и кэптивные внутрихолдинговые лизинговые компании начинают выходить на открытый рынок. Расширение масштабов присутствия новых лизингодателей в регионах России ведет к усилению конкуренции (при росте концентрации), снижению маржи и размера первого взноса. В текущем лизинговом портфеле компаний доля регионов составляет почти 60%.

Процесс продвижения в регионы агрессивных игроков рынка еще не достиг своего пика. В связи с кризисом ликвидности России многие лизинговые компании временно приостановили реализацию своих планов по региональному развитию. Другие ограничения обусловлены дефицитом кадров и технической неготовностью банков администрировать залоговую массу сразу в нескольких регионах. Процесс территориального расширения ставит перед компаниями и необходимость оптимизации используемых ИТ, а зачастую и внедрения новых решений.

Несмотря на значительный рост объемов кредитования банками лизинговых компаний (за прошедший год — примерно в 2,2 раза), спрос последних па финансирование удовлетворен далеко не полностью. Нехватка ликвидности на банковском рынке и увеличение рисков отразились на условиях функционирования российских лизингодателей — некоторые банки совсем приостановили кредитование, другие повысили ставки.

Степень подверженности банков кризису, конечно, различна. Крупные российские банки практически не изменили условия кредитования и продолжают в прежнем режиме финансировать лизинговые операции. Банки второго и третьего эшелонов сильнее почувствовали последствия сжатия ликвидности. Некоторые из них продолжают предоставлять кредитные ресурсы в ранее оговоренных объемах, другие просят лизингодателей подождать до стабилизации. Есть группа банков, которая полностью прекратила финансирование лизинговых компаний, в особенности вновь запускаемых проектов.

В результате многие лизингодатели испытывают нехватку финансов для реализации своего потенциала и удовлетворения существующего спроса на лизинг. Тех же, кому финансирование доступно в требуемых объемах, беспокоит высокая стоимость предлагаемых ресурсов.

В сегодняшних условиях кредитные ресурсы наиболее доступны трем группам лизингодателей, которые обозначены в соответствии с рисунком 9.

Рисунок 9 – Наиболее перспективные группы лизингодателей

Первая группа (компании при крупных банках) помимо доступа к более дешевому финансированию имеет еще одно неоспоримое преимущество с точки зрения регионального развития — готовую филиальную сеть банка, на основе которой можно расширять предложение лизинговых продуктов. Так, наличие готовой сети не последний фактор масштабов регионального присутствия таких лизингодателей, как ЛК «Уралсиб», «Номос-Лизинг», «Авангард-Лизинг».

Компании второй группы, даже при отсутствии масштабной сети в регионах, как правило, ориентированы на агрессивный рост активов па достаточно коротком фирменном горизонте. Наличие иностранного ФГ1И среди акционеров существенно облегчает доступ на международные рынки капитала, снижает кредитные спреды, а также обеспечивает высокий авторитет компании среди широкого круга потенциальных инвесторов.

Третья группа (государственные и квазигосударственные лизингодатели) выигрывает за счет участия в государственных тендерах и работы на госзаказы, под которые, как правило, можно получить финансирование по льготным условиям.

Именно у этих трех групп лизингодателей есть наибольшие шансы в ближайшем будущем стать безусловными лидерами рынка. Именно они будут проводить наиболее широкую экспансию на рынке и через несколько лет станут центрами консолидации отрасли, поглотив либо вытеснив с рынка большинство мелких независимых лизингодателей как в Москве, так и в регионах. Игры кончились: лизинг становится направлением деятельности крупных компаний.

Рынок лизинга и сейчас продолжает расти рекордными темпами. Однако рост надо поддерживать — финансами, кадрами, технологиями. На повестке дня большинства лизинговых компаний стоит проблема привлечения ресурсов для роста и развития. Даже лизингодатели, аффилированные с банками, в силу тех или иных причин вынуждены использовать сторонние источники финансирования. Но наиболее остро вопрос привлечения ресурсов затрагивает независимых лизингодателей.

Лизинговые компании становятся выгодным объектом покупки, а сама отрасль – привлекательной стартовой площадкой для выхода иностранных компаний и банков на российский рынок.

В условиях усиливающейся конкуренции рынок лизинга переходит на очередной качественный уровень. Сегодня же лизингополучатели предъявляют все большие запросы: увеличение сроков лизингового проекта, отсрочка первого платежа, расширение набора дополнительных услуг, уменьшение эффективной ставки и размера аванса (а то и полное ее отсутствие). И все это зачастую при отсутствии дополнительного обеспечения и при максимальной гибкости лизингодателя в формировании графика лизинговых платежей и своих денежных потоков.

В этих условиях для небольших независимых рыночных компаний поиск и расширение источников финансирования становится необходимым условием дальнейшего выживания. Спрос на услуги многих лизингодателей зачастую превышает объемы имеющихся у них свободных ресурсов.

Российский финансовый сектор сегодня очень интересен для иностранных инвесторов. Лизинг же, как один из сегментов этого рынка, привлекателен своей открытостью, быстрой отдачей и высокими темпами роста.

Вот почему независимые лизинговые компании стремятся выйти на западный рынок кредитных ресурсов, для привлечения финансов. Уже сейчас рост многих компаний обусловлен благодаря наличию несвязанного долгосрочного западного финансирования в необходимых объемах. Именно для того чтобы привлечь зарубежные кредитные ресурсы и необходимо привести российскую отчетность российских организаций в отчетность, составляемую в соответствии с международными стандартами финансовой отчетности (МСФО).

Определим основные преимущества перехода российских предприятий, в том числе и лизинговых компаний на международные стандарты финансовой отчетности.

|

из

5.00

|

Обсуждение в статье: Развитие рынка лизинга в России и Красноярском крае |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы